本文选自“中金公司研究报告”,作者关滨。

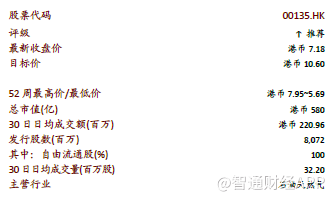

智通财经APP获悉,中金公司发表研究报告,将昆仑能源(00135)的评级从中性上调至推荐,上调目标价25%至10.6 港元,对应12 倍/10 倍2018/19 年市盈率及1.6 倍市净率,以及48%的股价上行空间。

中金公司认为,昆仑能源是被低估的门站前天然气企业。考虑到2016~19 年油价上涨有望支撑上游板块利润贡献不断提升、干线管输费下调的风险已经释放,且未来有望被陕京四线新增盈利贡献充分抵消、LNG 加工板块有望在2018 年实现扭亏等,中金公司预计公司旗下各板块业务有望全面复苏。

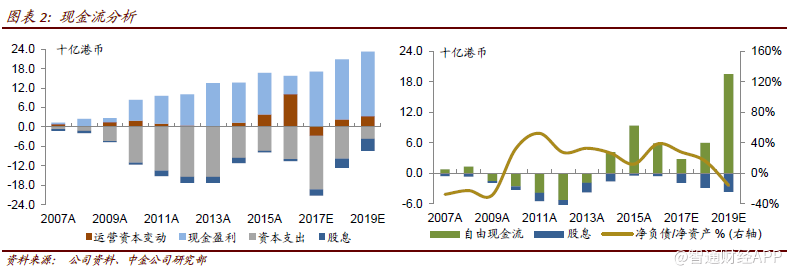

陕京四线建设完工后,中金公司预计昆仑能源2018 年和2019 年资本支出有望逐渐下降。自由现金流增加后,预计公司的派息率有望从目前的约30%提升至45%左右。

上游:当前油价下具备盈利性

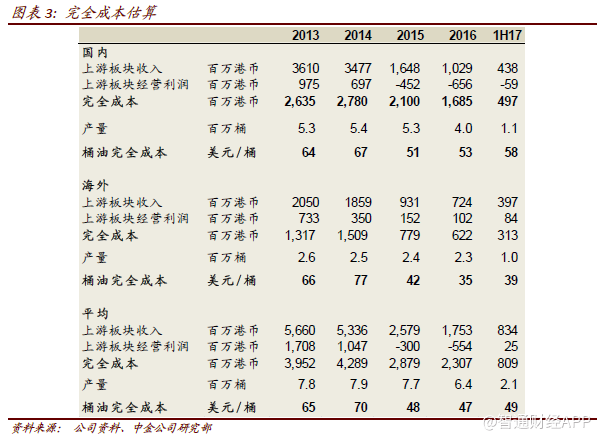

上游板块盈利和估值提升。根据中金公司目前对2017~19年布伦特油价的预测(分别为55美元、58美元和63美元),中金公司预计2017~19年公司上游业务的税前利润(包括合资和联营企业贡献的利润)有望分别达到10.8亿元、12亿元和15亿元(合12.6亿港元、14.3亿港元和18亿港元)。中金公司认为公司可能有选择性地逐步退出部分上游项目。但是,考虑油价和上游板块盈利能力的恢复,中金公司认为上游业务不再是公司业绩增长的拖累。中金公司预计2017~2019年上游板块的税前利润占公司总体的比例将接近10%。

另外一方面,公司多数产量分成合同超过5年才到期。中金公司判断,如果公司提前终止合同退出,有可能要承担损失或减值亏损。倘若未来通过处臵权益的方式实现退出,相应权益亦可能基于更高的油价预期而取得更好的估价。

国内项目可能贡献正现金流。新疆项目的产量分成合同终止后,辽河项目成为公司唯一的国内上游项目。中金公司预计辽河项目的完全成本可能超过了50美元/桶,考虑公司实现油价低于布伦特油价,中金公司估算达到EBIT盈亏平衡点需要约60美元/桶以上的布伦特油价。根据2017年上半年的业绩,中金公司预计辽河产量分成项目的折旧费成本为14美元/桶,意味着要达到EBITDA或者现金盈亏平衡点可能需要~50美元/桶的布伦特油价。

海外项目盈利能力可能更强。公司共有3个海外项目,分别在泰国、哈萨克斯坦和秘鲁。中金公司预计海外项目的平均完全成本可能低至39美元/桶左右。公司还持有阿曼合资公司以及阿塞拜疆联营公司的权益,合计净利润贡献约占公司上游业务板块净利润的一半。

天然气干线:输气量增加有望抵消管输费下调影响

新增输气量有望抵消9月管输费下调的影响。经过一年的成本监审,发改委在今年8月底宣布调整所有主要天然气干线的管输费。陕京线的最新管输运价率(含增值税)为人民币0.2857元/千立方米〃公里,不含增值税的管输运价率为0.2597元/千立方米〃公里。基于约800公里的平均运气距离以及约0.04元/立方米的储气库费用,中金公司预计陕京线调整后可实现的管输费(不含增值税)约为0.24元/立方米,相比调整前管输价格(约0.30元/立方米)下降20%。上述新旧管输费均已包含0.04元/立方米的储气库服务费。

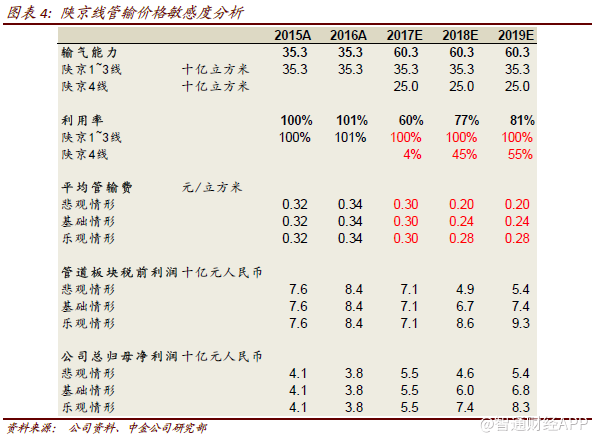

管输费下调的风险已经释放,且未来有望被陕京四线新增盈利贡献充分抵消。陕京四线于11月底开始运营,其管道利用率是影响管道板块利润的增长关键因素。陕京四线的总设计输气能力为250亿立方米/年。加上陕京1~3线355亿立方米/年的输气能力,公司现有的总输气能力达到603亿立方米/年。目前,陕京一~三线满负荷输气,中金公司预计2018年和2019年陕京四线的输气量将分别达到总输气能力的45%和55%。根据上述假设,中金公司针对公司管道板块和管输费下调进行了敏感度分析。(图表4)。

基础情形中,中金公司假设陕京线实现的管输费(包括储气费)为0.24元/立方米。中金公司预计2018年管道板块税前利润为67亿元,较预期2017年税前利润71亿元下滑,并于2019年重新攀升至74亿元。其中,陕京四线2018年和2019年的开工率需要超过55%,才能抵消管输费下调的影响并维持与2017年持平的盈利。

乐观情形中,中金公司假设陕京线实现的管输费(包括储气费)为0.28元/立方米。2018年和2019年该板块的税前利润有望分别达到86亿元和93亿元,较基础情形分别上升28%和27%。基于更高的管输费假设,中金公司测算2018年陕京四线开工率达到15%以上就能够维持管道板块的平稳盈利。

悲观情形中,中金公司假设陕京线实现的管输费(也包括储气费)将下降至0.2元/立方米。该板块的利润将分别较基础情形中下降28%和27%。中金公司认为悲观情形中公司很难避免2018年出现超过10%的利润下滑。

在上述三种情形中,中金公司计算出陕京四线的新增折旧费约为5亿元/年,对2017年盈利仅有1个月的影响,从2018年起将会产生全年影响。

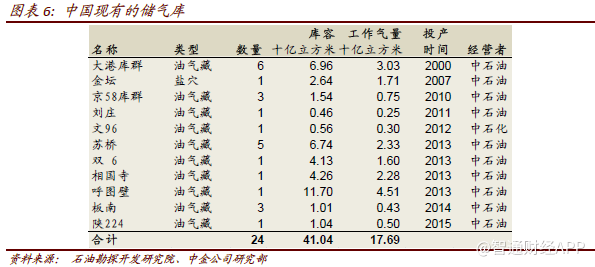

天然气淡旺季价差扩大有望刺激对储气库的投资。目前,全国共有24个储气库,其中23个储气库由中石油运营(昆仑能源运营其中11个)。储气总能力达到410亿立方米,而当前工作气量仅有177亿立方米,仅相当于国内年天然气消费量的8%。中金公司预计政府会出台单独的储气库定价指引文件。考虑到未来天然气峰谷价差可能扩大,中金公司认为储气库投资回报有望显著提升。中金公司也不排除昆仑能源可能获得新的地下储气投资机会。

LNG接收站:接卸量显著增长

曹妃甸接收站并表有望带来可观利润。公司宣布收购中石油所持有京唐公司51%股权的交易,交易价格约15亿元,对应1倍市净率和18倍2016年市盈率。此次交易将通过一次性现金支付结算。京唐公司于2012年由中石油(51%)、北京控股集团(29%)和河北省天然气有限公司(20%)合资组建。京唐公司2016年税后净利润1.66亿元,同比增长26%,主要经营曹妃甸LNG接收站。该项目原设计接卸能力为350万吨/年,目前扩大到约650万吨/年,约相当于88亿立方米/年。2016年接收站的LNG总进口量约为250万吨,利用率约为30%。

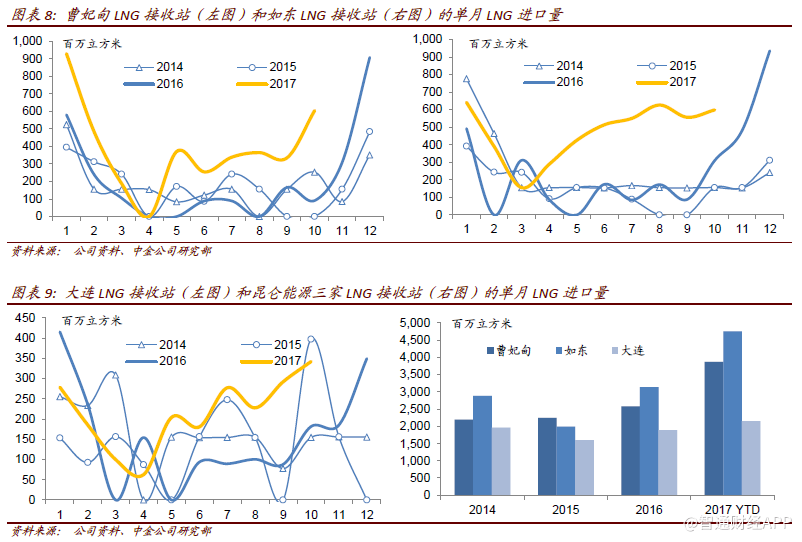

根据中国海关数据,中金公司估算1~10月通过曹妃甸LNG接收站的LNG接卸量同比增长约185%至39亿立方米。中金公司预计今年曹妃甸LNG接收站的接卸量有望达到50亿立方米。曹妃甸LNG接收站净利润有望达到5亿~8亿元。FY17年曹妃甸LNG接收站的并表净利润有望达到2.5~4亿元。

如东和大连接收站的进口量增长。根据海关数据,中金公司估算今年1~10月如东和大连接收站的LNG进口量可能分别同比增长176%和58%至47亿和21亿立方米。中金公司估算2016年如东和大连两个接收站的利用率分别约为66%和40%。中金公司预计2017~19年公司的三个LNG接收站的平均利用率有望分别达到63%、65%和74%(2016年为55%)。中金公司认为未来中石油可能通过旺季降低LNG接收站利用率,并在淡季增加进口的方式,避免大幅推升国际LNG价格。

LNG工厂:明年有望扭亏

FY15、FY16和2017年上半年LNG工厂累计减值亏损约40亿元。中金公司不排除公司可能在2017年下半年进一步对亏损的闲臵工厂进行减值(预计约6亿元)。考虑到未来LNG工厂开工率有望提升且加工费更加稳定,中金公司预计LNG加工板块有望在2018年实现扭亏。

天然气和LPG销售:预计利润小幅增长

2016年公司天然气(城市燃气包括天然气站)和LPG(主要为批发)总销量约为240亿立方米。中金公司预计2016~19年销量复合年增速约为5%,天然气销售板块利润复合年增速有望达到16%。中金公司预计公司的城市燃气业务可能仅占天然气和LPG销售板块利润的三分之一,未来板块业务的发展将取决于公司在中石油天然气销售战略中发挥的作用。中金公司不排除公司未来会在中石油销售增速提升中发挥更大作用的可能性。

盈利预期和估值

盈利预期

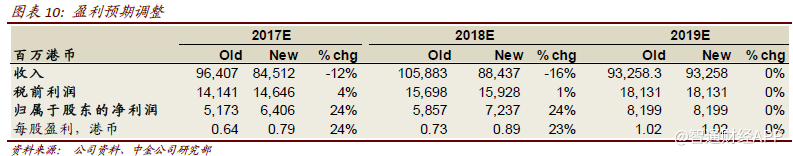

中金公司分别上调2017年和2018年每股盈利预期24%和23%至0.79港元和0.89港元(相当于人民币0.68元和0.74元)。引入2019年每股盈利预期1.02港元(相当于人民币0.84元)。中金公司对2017年的盈利预期不包括LNG工厂的潜在减值。中金公司的新盈利预测对应2016~19年复合年增速为23%。

2017年上半年公司将报表货币从港元改为人民币。明年3月份公司公布2017全年业绩后,中金公司将对公司2018年起的预测,由港元转换成人民币。

估值

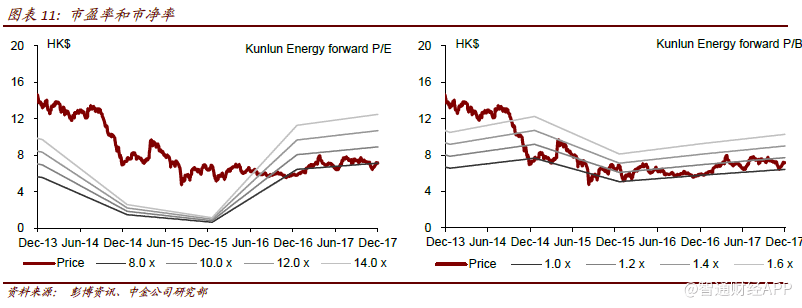

公司当前股价分别对应8倍和7倍2018年和2019年市盈率及1.1倍市净率。中金公司上调目标价25%至10.6港元,对应12倍和10倍2018年和2019年市盈率及1.6倍市净率,较当前股价有48%的上行空间。中金公司认为昆仑能源是被低估的门站以前环节天然气企业。

考虑公司业务前景不断改善,中金公司预计新目标价可能并未高估。上调至推荐评级。

风险:国际油价大幅波动;国内天然气需求增速放缓;陕京线、LNG 接收站和工厂开工率低于预期;减值损失增加;监管的不确定性。

(编辑:姜禹)