要点

宏观经济回暖驱动广告业务复苏:随着通胀降温与就业市场维持韧性,23Q2美国GDP超预期强劲,宏观经济基本面向好,提振广告主需求,广告行业复苏成为公司业绩重要驱动力。1)23Q2谷歌、Meta广告业务营收均录得正增长。谷歌广告业务收入同比增速转正,Meta广告业务复苏强劲,同比增速重回两位数增长。2)顺周期的互联网广告行业对宏观经济动荡较为敏感。谷歌、Meta、亚马逊广告业务总收入的环比增速与美国GDP环比增速走势相近。

AIGC基础层与应用层齐推进,公司业绩端潜力尚未完全体现:

AI大模型:1)科技巨头寻求差异化赛道建立竞争壁垒。微软与OpenAI、Meta等模型提供商合作,提供平台支持服务。谷歌AI领域的技术积淀深厚,发布大模型PaLM2为旗下产品提供支持,将推出下一代多模态大模型Gemini,Meta专注于开源AI大模型赛道,Llama2有望抢占AI流量生态入口。2)开源模型有利于中小厂商专注于AIGC应用端产品设计和落地。开源社区汇聚大量研究机构和开发者,有利于加快模型优化和迭代,丰富应用端产品;开源和闭源形成两条赛道,闭源模型具备更高的安全性和完善的业务体系。

企业服务:B端AIGC下游服务产业链仍待完善,短期业绩端潜力尚未体现,但业务与人才的“双飞轮”效应有望驱动行业快速发展。现阶段企业面临AI技术人才缺乏、低回报率和AI用例模糊等痛点,MaaS企业端服务尚待完善。1)23M7英伟达推出AI灯塔,结合硬件支持、企业自动化平台和咨询服务;2)微软、谷歌通过接入自研或第三方AI大模型赋能应用程序开发,内置AIGC工具提升用户工作效率;3)亚马逊AWS聚焦企业的多元化需求。Bedrock定制化模型重视公司数据安全,Agent缩短从基础模型到实际应用的周期。

对话式AI:短期内C端AIGC主要商业模式仍以对话式AI及其变体为主。包括搜索引擎、游戏NPC、AI聊天机器人等。1)ChatGPT产品形式较为简单,热度更多来源于AIGC技术的冲击,流量下滑在预期之内。2)对话式AI产品逐渐丰富。微软Bing AI与谷歌Bard持续推出视觉搜索、图像生成等新功能,完善数据可靠性和数据安全等问题,与自有产品阵营联动能力逐渐增强。

23Q2美股互联网公司业绩普遍超预期:1)Meta:净利润同比上升16.5%,时隔六个季度转正;DAU和ARPU驱动广告收入强劲复苏,Reels提供潜在广告收入增量;24年计划加大AI相关资本支出。2)微软:智能云部门收入同比增长14.7%增速放缓,24财年资本支出将逐渐增长;Copilot商业版定价,Azure收入占比提升,AIGC在业绩端的潜力尚未完全体现。3)谷歌:广告收入同比上升3.3%增速转正,云业务增长强劲,23M5谷歌I/O大会密集发布AI进展,AI与谷歌应用生态紧密结合。4)亚马逊:降本增效下资本支出持续下降, AWS的利润驱动力从优化支出逐渐转向差异化的AI功能部署。

投资建议:美国互联网巨头寻求差异化赛道,着力解决AIGC应用端落地痛点,有望为国内AIGC产业的发展起到指引作用。我们认为中国互联网大厂以自有流量生态和产品阵营为基础,AIGC技术与现有产品结合,强化自身优势,有望较快体现在业绩端。看好23年互联网板块估值和业绩的双重修复,关注平台经济、互联网金融等监管政策进展,维持互联网传媒行业“买入”评级。推荐:腾讯控股(00700),关注:百度集团-SW(09888)、快手-W(01024)、哔哩哔哩-W(09626)、美团-W(03690)。

风险提示:AIGC技术发展和应用落地进度不及预期、互联网公司降本增效不及预期等。

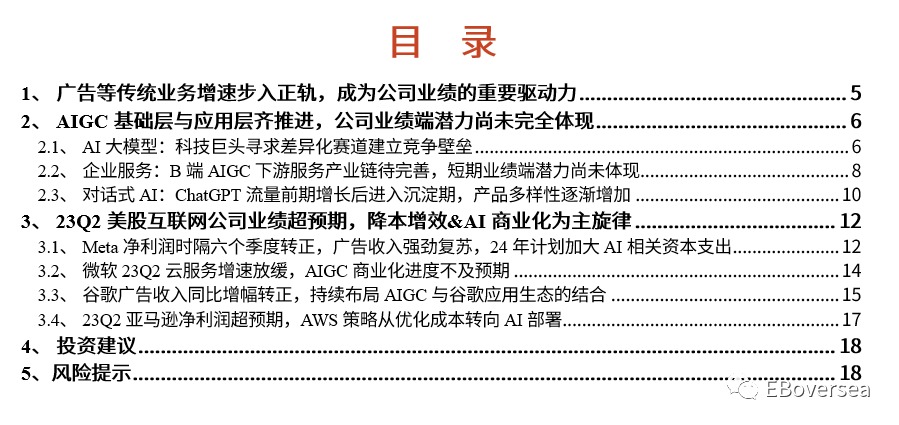

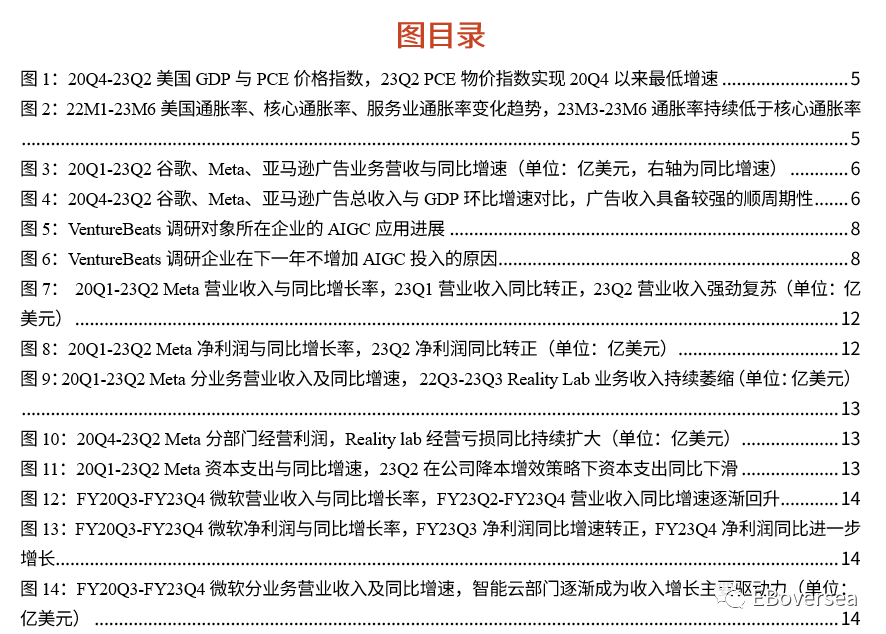

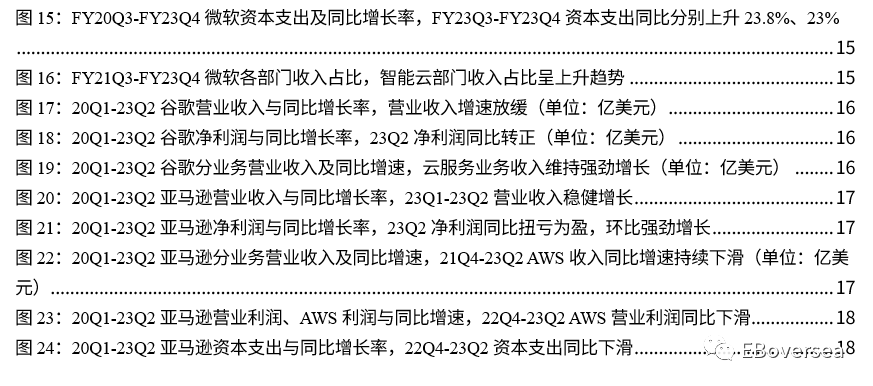

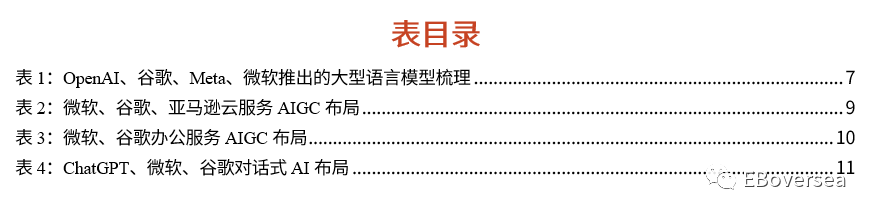

目录

正文

1、广告等传统业务增速步入正轨,成为公司业绩的重要驱动力

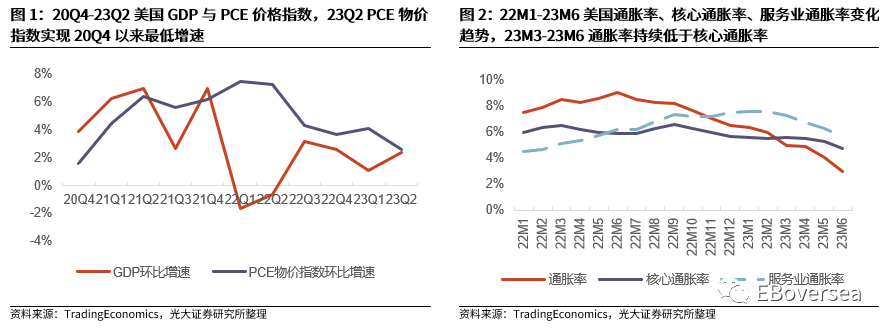

随着通胀降温与就业市场维持韧性,23Q2美国GDP超预期强劲,宏观经济软着陆概率提升。23Q2美国GDP增速2.4%(前值2%),高于市场一致预期1.8%,美国宏观经济在1994年以来幅度最大、速度最快的加息周期中展现出较强的韧性。1)23Q2美国通胀明显放缓。23M4-23M6美国CPI同比增速分别为4.9%、4%、3%,均略低于一致预期,通胀降温速度明显快于23Q1。23Q2 PCE物价指数同比增速为2.6%(前值4.1%),为20Q4以来最低增速。2)美国就业市场维持韧性。23M6美国失业率3.6%维持低位。

美国宏观经济基本面向好,广告行业复苏成为公司业绩重要驱动力。受宏观经济下行影响,2022年公司广告收入同比增速相对承压。

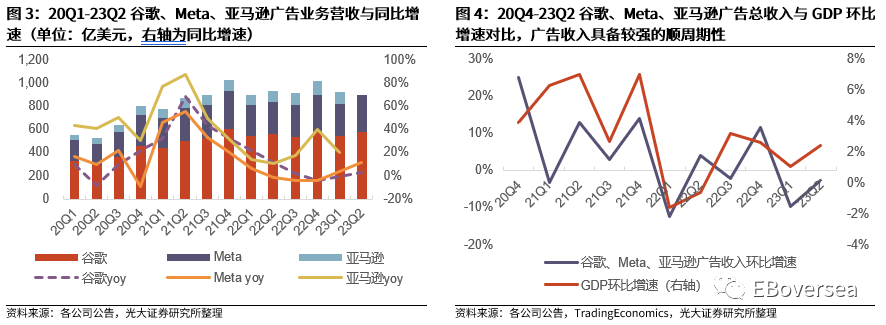

1)23Q2谷歌、Meta广告业务营收均录得正增长,Meta广告收入复苏强劲。23Q2谷歌广告业务收入581.4亿美元,同比增长3.3%,时隔两季度增速转正;23Q2 Meta广告业务收入315亿美元,同比增长11.9%,重回两位数增长。

2)顺周期的互联网广告行业对宏观经济动荡较为敏感。根据历史数据,谷歌、Meta、亚马逊广告业务总收入的环比增速与美国GDP环比增速走势相近。随着美国通胀降温、宏观经济软着陆预期增强,广告收入回暖有望持续贡献美国头部互联网公司业绩增量。

2、AIGC基础层与应用层齐推进,公司业绩端潜力尚未完全体现

2.1 AI大模型:科技巨头寻求差异化赛道建立竞争壁垒

基于GPT-3.5的ChatGPT开启新一轮AI技术竞赛。大型科技公司一改传统AI解决方案的商业模式,聚焦AI大语言模型研发,并向更前沿的多模态大模型深耕。AI大模型的商业模式包括:1)ToB:向B端用户开放API接口,在大模型基础上以MaaS(Model as a Service)形式向B端企业客户打造并出租定制化模型,并作为技术底座实现巨头自有业务的降本增效。2)ToC:整合C端应用并以订阅制输出,向独立开发者提供大模型训练框架等。

头部互联网公司布局AI大模型,寻求差异化赛道以建立竞争壁垒。

1)微软与OpenAI建立紧密的合作关系,提供平台支持服务。23M1微软宣布投资OpenAI 100亿美元,为OpenAI旗下GPT3.5、GPT4、DALL·E等AI模型提供平台接口;23M4,微软发布开源训练框架Deep Speed Chat,帮助用户以最短时间、最低成本训练自己的类ChatGPT大语言模型。

2)谷歌AI领域的技术积淀深厚,有望在AI大模型领域维持领先优势。23M5谷歌发布大模型PaLM2,为谷歌旗下产品提供支持。作为AI领域的技术先驱,谷歌AI实验室陆续推出AlphaGo、Transformers等重要应用成果和基础设施。23M5谷歌宣布将推出下一代多模态大语言模型Gemini,集成AlphaGo的强化学习、树搜索等功能,在部分任务上有望超越GPT-4。

3)Meta专注于开源AI大模型赛道,有望抢占AI流量生态入口。Meta分别于23M4、23M7发布开源大模型Llama和Llama2,Llama2与微软、亚马逊等云平台达成合作。开源模型有助于提升Meta在AI大模型领域的影响力,建设AI流量生态,具备长期的商业价值。

开源模型社区的强大活力有望驱动技术和产品创新,有望加快AIGC应用端落地。Llama2模型开源有望推动开源社区良性竞争,使更多闭源模型转向开源。开源社区汇聚大量研究机构和开发者,有利于加快模型优化和迭代,丰富应用端产品;随着开源社区的蓬勃发展,中小厂商有望更专注于AIGC应用端产品设计创新。

开源模型与闭源模型形成两条赛道,共同构建良好行业生态。1)截至23M8,开源模型与闭源模型在性能上仍存在差距。Llama2 700亿参数在多任务语言理解、数学推理等方面接近GPT3.5,在代码生成、数据多样性上相对落后。2)闭源模型具备更高的安全性和完善的业务体系。闭源模型和数据训练集的所有权和使用权掌握在企业手里,使数据安全得到保障;同时,闭源模型提供商的“一站式”服务有利于解决AI大模型与产品和业务结合的过程中存在的细节问题。

2.2 企业服务:B端AIGC下游服务产业链待完善,短期业绩端潜力尚未体现

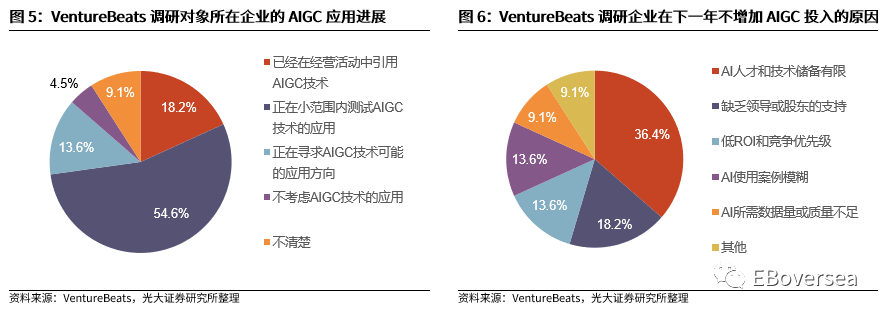

23M7调研结果显示,现阶段AIGC在企业端的应用多有企业尝试但效果不佳,相关技术人才缺失成为最大阻力。美国调研机构Venture Beats截至2023年7月25日的全球范围企业调研报告显示:1)超过70%的企业已尝试应用AIGC技术。54.6%的企业已在小范围内测试AIGC技术的应用,18.2%的企业已在经营活动中应用AIGC技术。2)仅18.2%的企业愿意在一年内增加AIGC投入。进一步拆分企业不愿增加AIGC投入的原因,36.4%的企业面临AI技术人才和相关资源缺乏的难题,18.2%的企业面临领导和股东的不支持,13.6%的企业面临低回报率的问题,13.6%的企业面临AI使用案例模糊的问题。

我们认为,B端AIGC下游服务产业链仍待完善,短期业绩端潜力尚未体现,但业务与人才的“双飞轮”效应有望驱动行业超预期发展。头部科技公司的闭源模型提供商的技术服务支持有利于解决现阶段痛点,微软、谷歌、亚马逊作为云服务主要提供商,其广泛的用户基础和成熟的业务架构有助于B端产业链完善;技术人才储备需要较长周期,但飞轮效应将带来非线性的向上成长空间。

23M7英伟达推出AIGC企业端应用的服务产品AI Lighthouse,有效解决现阶段痛点。2023年7月26日,英伟达等三家公司联合推出AI Lighthouse,将英伟达的GPU硬件支持、ServiceNow的企业自动化平台、埃森哲的咨询服务相结合,旨在跟踪企业AIGC功能开发和应用的进展,为各领域企业设计AIGC用例,构建定制的AI大语言模型和应用程序,帮助企业突破AIGC使用案例模糊、ROI低、技术人才储备缺乏等痛点。

云服务方面,微软和谷歌探索企业AI需求,亚马逊寻求差异化赛道。

微软、谷歌通过接入自研或第三方AI大模型赋能应用程序开发,内置AIGC工具提升用户工作效率。1)微软云服务平台Azure与OpenAI、Meta等公司达成合作。23M3微软Azure中植入ChatGPT-4,并在欧美地区提供ToB付费服务。23M7微软宣布与Meta合作,引入开源模型Llama2。利用AI功能快速构建、部署和管理智能云原生应用,使Azure的技术门槛降低、使用效率提升。Azure AI的计算功能已针对大型语言模型训练进行了优化,以推动下一波AI创新所需的计算。2)谷歌云服务平台Google Cloud推出多款AI工具。Google Cloud于23M5推出Duet AI,23M7推出Vertex AI和AI App Builder,帮助用户使用PaLM等模型,并在代码、应用程序开发等方面提供帮助。

AWS主要聚焦企业的多元化AI模型需求。23M5亚马逊宣布将以AWS为基础为企业级用户提供更多AI服务。AWS出售对多种大型语言模型的访问权,包括23M4推出的Bedrock生成式AI服务和自研大型语言模型Titan。其中,Bedrock平台可帮助云用户定制模型,并使用AI21、Stability AI等外部AI模型。公司表示,AWS的AI将更适合企业,因为它只根据客户的数据进行训练,对企业客户的数据保护安全性更强。此外,亚马逊计划将AI工具引入其广告业务中。

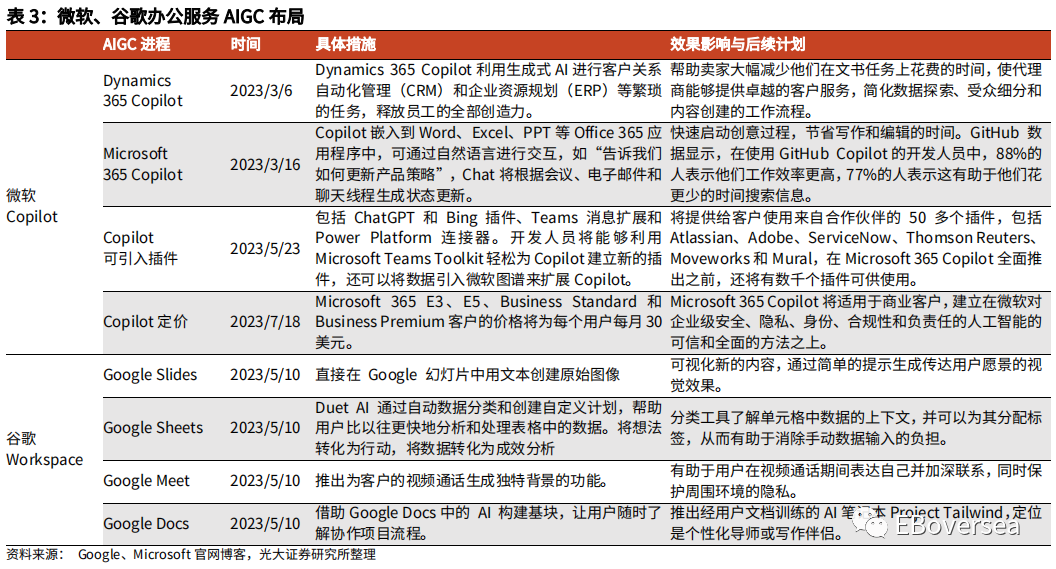

微软在办公服务领域具备先发优势,23M7 Copilot已公布较高的商业版定价。1)23M3微软发布基于Office办公软件整合AI功能的Copilot,将大语言模型的强大功能与办公软件的应用相结合,基于用户自然语言提示进行内容生成、内容修改与整合等,极大提高办公软件使用效率。2)23M5微软宣布Copilot可引入ChatGPT、Bing、Teams等拓展插件,未来将引入更多第三方插件供用户使用。3)23M7微软宣布Copilot面向Office 365 E3、E5、商业标准版、商业进阶版客户,统一定价为每个用户每月30美元。

23M5谷歌宣布Workspace引入AI工具。Workspace包括Google Slides、Google Sheets、Google Meets、Google Docs等,相较微软Office 365办公软件,谷歌Workspace在团队协作和在线文档编辑方面具备更高的普及度。23M5谷歌在I/O大会上宣布Workspace引入AI工具,可通过自然语言交互直接生成文字和图像,协助用户进行信息整理、数据分析和团队协作等。

2.3 对话式AI:ChatGPT流量前期增长后进入沉淀期,产品多样性逐渐增加

我们认为,短期内C端AIGC主要商业模式仍以对话式AI及其变体为主。1)AI驱动的搜索引擎使信息检索与整合更加高效。相较传统搜索引擎,AI驱动的信息检索功能由主动搜索过渡到被动搜索,自然语言交互提高开放式检索和模糊检索的能力,并可以通过大模型的强大逻辑和联想能力提供额外的拓展信息。2)AI+NPC和AI+UGC赋能游戏行业。AI+NPC提升玩家与游戏角色的互动性,提供千人千面的游戏体验;AI+UGC通过自然语言交互降低玩家的创造门槛。3)AI聊天机器人在电商、教育等行业具备应用场景。AI聊天机器人的对话交互形式与客户服务、教育培训等场景契合度较高。

ChatGPT流量前期增长后进入沉淀期,23M6流量出现下滑。根据Similarweb数据,23M6 ChatGPT全球网站+客户端访问量环比下降9.7%,独立访客数量环比下降5.7%,访客在网站上花费的时间环比下降8.5%,自发布以来ChatGPT月度流量首次出现环比下跌。ChatGPT于22M11发布时引发现象级热度,发布五天即达成100万用户,发布两个月后达成1亿用户,成为有史以来达成这两项指标最快的互联网产品。由于ChatGPT产品形式较为简单,热度更多来源于AIGC技术的冲击,流量前期增长后小幅下滑属正常现象,而类ChatGPT产品和其他形式的生成式AI产品逐渐丰富。

微软利用Chat GPT的模型推出New Bing,将对话式AI与搜索引擎结合。1)23M2微软推出由GPT-4驱动的New Bing测试版。根据微软官方博客,截至3月8日Bing每日活跃用户突破1亿,New Bing预览版的数百万活跃用户中,约1/3是Bing的新用户。2)推出图像生成和搜索功能。23M3微软推出的Bing Image Creator可以通过用户描述来生成图像,23M7进一步推出视觉搜索功能。3)New Bing逐渐融入微软产品生态。23M5 New Bing的聊天记录可通过微软账户进行保存。23M7推出Bing聊天企业版,将包含在Microsoft365 E3、E5、商务标准版和高级版中,未来进一步发展成为独立产品提供。

谷歌基于自研PaLM大模型推出Bard聊天机器人。1)Bard着力于提高办公效率。23M5 Bard支持生成内容一键导入到Google Docs和Gmail中。23M7 Bard支持将Python代码导出到Replit中。同时还推出了在Google Slides、Google Sheets等一系列Google办公软件中利用Bard实现的功能。2)Bard生成与识别技术不断升级,改善用户体验。23M5 Bard引入图像生成功能。同时还推出了位置识别功能,可以让Bard精确地使用设备的位置来进行信息的提供。23M7 Bard引入文本转语音功能,包括印地语、西班牙语等40多种语音。

3、23Q2美股互联网公司业绩超预期,降本增效&AI商业化为主旋律

3.1 Meta净利润时隔六个季度转正,广告收入强劲复苏,24年计划加大AI相关资本支出

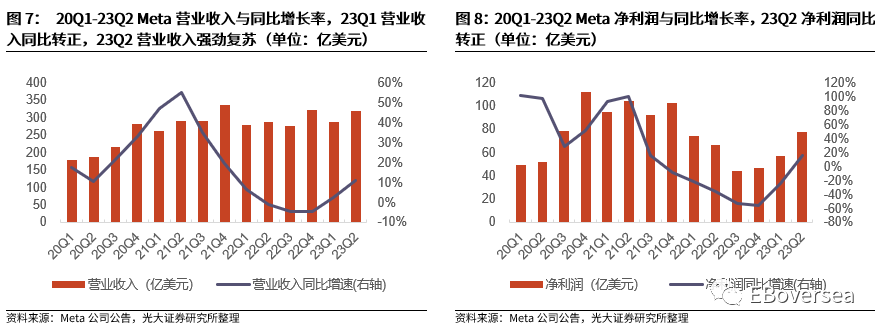

23Q2 Meta收入、净利润超预期,净利润同比增幅转正。7月26日Meta公布23Q2业绩,公司实现营业收入320亿美元(vs Refinitiv一致预期+2.8%,后文简称一致预期),同比上升11%;净利润77.9亿美元(vs一致预期+3.8%),同比上升16.5%。23Q2净利润同比增速转正,结束连续六个季度的同比下滑。

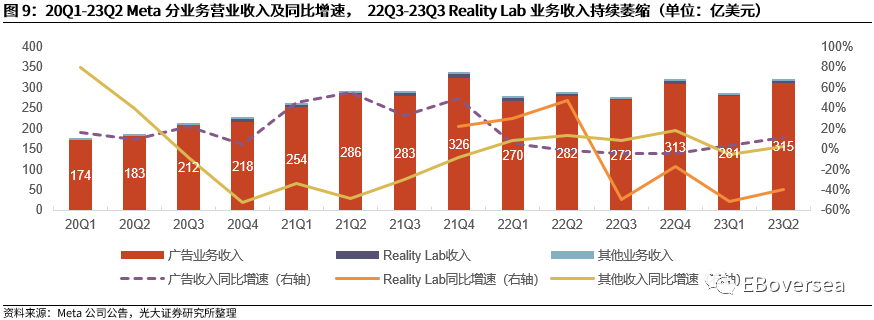

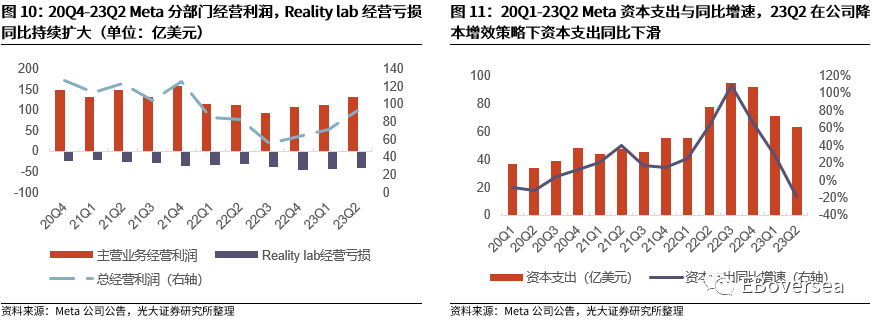

23Q2 Meta主营业务经营利润基本持稳,广告收入持续回暖。23Q2主营业务经营利润131.3亿美元,同比上升17.6%,结束连续五个季度的同比负增长。23Q2公司广告收入达315亿美元,同比上升12%,在23Q1结束连续四个季度的同比负增长后,23Q2广告收入仍持续回暖。

1)Facebook和Instagram上的Reels短视频为广告收入带来潜在增量。Meta 首席执行官扎克伯格在23Q2业绩后的分析师电话会议上表示,Reels视频播放量每日超过2000亿,高于22Q3的1400亿,年收入运行率已跃升至100亿美元,高于22Q3的30亿美元和22Q2的10亿美元。同时,Meta首席财务官Susan Li表示,超过四分之三的Meta广告商在Reels上投放广告。

2)日活跃用户维持环比增长驱动广告收入同比增长。23Q2公司旗下Facebook、Instagram等平台日活跃用户达30.7亿,维持21Q1以来的环比正增长趋势。

3)单用户平均收入的增长也驱动了广告收入持续回暖。Facebook的ARPU达10.63美元,同比增加8%,宏观经济回暖提振广告主需求。

Meta元宇宙业务经营亏损扩大,对标Twitter的Threads在推出后流量高开低走。1)元宇宙业务Reality Lab收入下滑,经营亏损扩大。23Q2 Reality Lab经营亏损37.4亿美元,22Q3-23Q2收入同比下滑,21Q4-23Q2经营亏损同比持续扩大。根据公司指引,23年Reality Lab经营亏损将继续扩大。2)Threads用户自峰值流失严重。Threads于7月6日发布,上线5天后用户数突破1.05亿,但其每日活跃用户数量从顶峰49万下降到7月23日的12.6万,降幅超过70%。

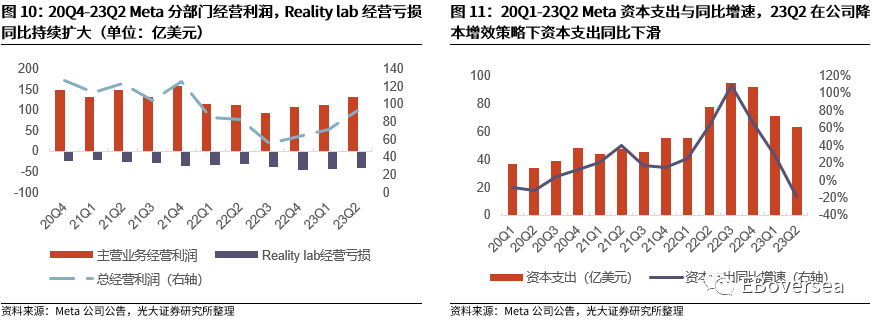

降本增效下,23年成本指引进一步下调。公司强调2023管理主题是“效率年”,23Q2财报中公司将23年成本指引从890-950亿美元下调至860-900亿美元,其中包括设施合并费用、人员遣散费等成本约40亿美元。22M11、23M3 Meta分别宣布裁员1.1万人和1万人,截至2023年6月30日,公司员工人数为71469人,同比下降14%。

部分资本开支转移至2024年,削减非AI服务器成本。公司将23全年资本开支指引从300-330亿美元下调到270-300亿美元,但表示主要由于非AI服务器的成本节约与建设计划与交货周期延迟,而非AI投资缩减。同时,24年将会继续大力投资数据中心和服务器支持AI,因此预计基础设施相关的费用在24年会显著增长,公司认为AI是最大长期机遇,并将加速投资。

3.2、微软云服务增速放缓,AIGC商业化进度不及预期

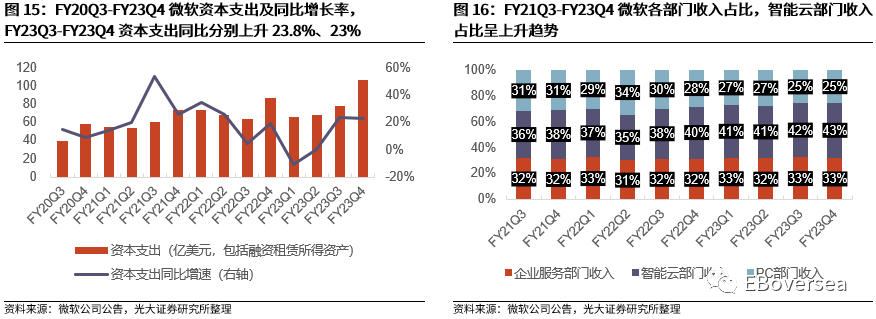

FY23Q4 微软收入、净利润超预期。7月25日微软公布23财年Q4业绩(截至2023年6月30日的三个月),公司实现营业收入562亿美元(vs一致预期+1.3%),同比上升8.3%;净利润201亿美元(vs一致预期+5.6%),同比上升19.9%。FY23Q1-FY23Q2连续两季度净利润同比下滑,成本优化措施下,FY23Q3净利润同比增幅转正,FY23Q4净利润同比进一步增长。AI和云服务基础设施投入增加驱动资本支出上涨。FY23Q4公司资本支出107亿美元,同比上升23%。

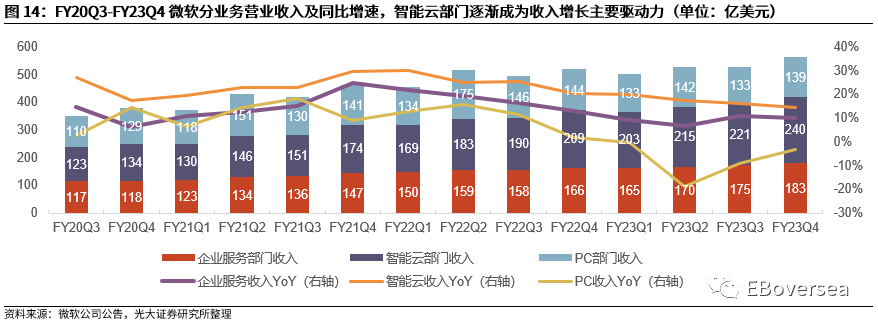

企业服务增长强劲,云服务增速放缓,个人电脑收入下滑。1)云服务增速放缓。FY23Q4智能云部门收入239.9亿美元,同比增长14.7%,相对FY23Q3同比增长16.3%有所放缓。2)企业服务、办公软件业务持续增长。FY23Q4生产力和业务流程(包含Office生产力软件、LinkedIn 和 Dynamics)的收入约为183亿美元,同比增长10%,其中Office 365商业版收入同比增长15%,Dynamics 365收入同比增长26%。3)个人电脑业务收入下滑。FY23Q4个人电脑部门收入139亿美元,同比下滑3.1%,其中搜索和新闻广告服务营收同比增长8%。

微软仍专注于引领新的人工智能平台转变,增加对所需芯片的投入。FY23Q4业绩电话会上微软表示,公司预计资本开支将在2024财年逐个季度增长,主要将用于数据中心、CPU芯片、GPU芯片和网络设备等方面的建设,预计对上游算力、服务器有一定的刺激作用。CFO胡德表示,尽管微软将在24财年增加支出,但根据会计规则变化调整后的经营利润率会略有增长。

AIGC将循序渐进带动公司业绩增长。1)Copilot客户反馈乐观。365 Copilot 600名早期访问计划客户Emirates NBD、通用汽车、固特异和Lumen等组织的反馈积极,有效提升员工生产力,CFO胡德表示“Copilot还没有做好全面发布的准备,该产品可能要到24财年下半年才能真正创收”。2)Azure对微软的重要性正在逐渐增加。Azure和其他云服务收入同比上涨26%,微软预计F24Q1 Azure营收增长率将为25%至26%,意味着云业务增速不如预期强劲,欧美企业IT预算收紧状况未得到明显缓解;23财年Azure收入首次占智能云部门收入的50%以上,预计Azure OpenAI将拓展更多用户。

3.3、谷歌广告收入同比增幅转正,持续布局AIGC与谷歌应用生态结合

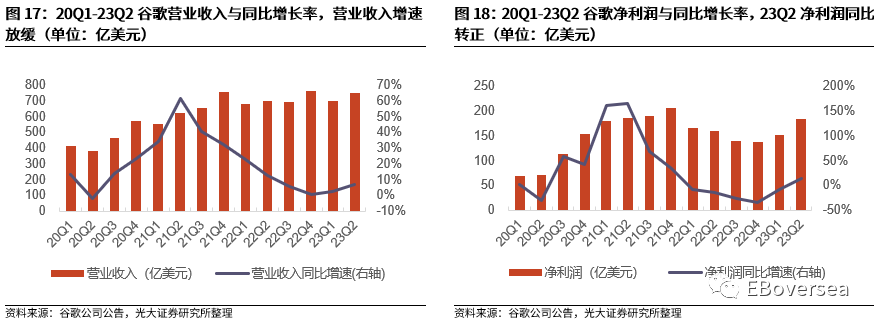

谷歌23Q2营业收入持稳,云计算部门收入增长。7月25日谷歌公布23Q2业绩,公司实现营业收入746亿美元(vs一致预期+2.5%),同比上升7.1%;23Q2云计算部门收入8.03亿美元,同比上升27.9%。23Q2净利润超预期,继续推进降本增效计划。23Q2公司净利润184亿美元(vs一致预期+14.8%),同比上升14.8%。23Q2裁员、减少办公空间等成本优化相关费用达26亿美元;继23M1宣布历史最大规模裁员后,公司将在内部服务器使用等方面进一步削减成本。

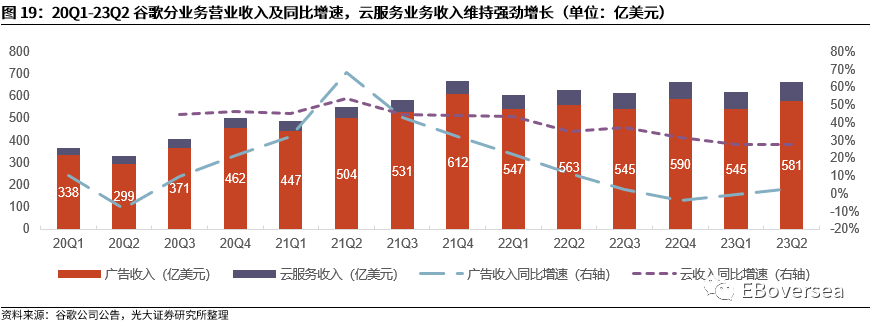

谷歌广告业务收入同比增幅转正,云业务增长强劲。1)谷歌广告业务收入回暖。23Q2谷歌广告收入581亿美元,同比上升3.3%;相比23Q1广告业务收入同比下降0.2%,广告收入同比增幅转正。谷歌旗下Youtube广告收入76.65亿美元,同比上升4.43%,增幅转正。谷歌云收入80.31亿美元,同比增长27.96%。2)谷歌云业务增长基本持稳。23Q2谷歌云收入为80.3亿美元,同比增长28%,和23Q1同比增长基本一致。

谷歌于23M5 I/O大会上更新AIGC进展,AIGC与谷歌应用生态紧密结合。

1)发布PaLM2和Gemini。PALM2改进了多语言翻译、数学相关、程序语言、推理和自然语言生成等能力。下一代多模态基础模型Gemini正在研发中。

2)Workspace套件升级为DuetAI,对标微软Copilot。谷歌推出Sidekick,该功能能够阅读、总结和回答不同谷歌应用程序中的文档问题。

3)安卓14引入AI特性,包括可生成壁纸和信息文本的功能。推出了StudioBot,可以辅助安卓开发,生成代码和修复BUG。

4)推出图片视频AI工具。谷歌推出AI一键P图工具Magic Editor;推出图像溯源功能,打击AI图片造假;推出AI视频对口型技术,可根据翻译语言改变人物说话方式,仅开放给谷歌授权合作伙伴的建设性项目。

5)推出搭载英伟达H100的超级计算机A3 VirtualMachines。

6)Bard持续更新。谷歌宣布未来几个月将有惊艳语言生成图像能力的Adobe firefly直接集成到Bard中,在和Bard的对话中能够直接设计图片。Bard新增语言支持,支持与谷歌文档和Gmail集成,可以生成和解释多种编程语言的代码。谷歌推出SearchLab,用于分析复杂模糊问题。

3.4、23Q2亚马逊净利润超预期,AWS策略从优化成本转向AI部署

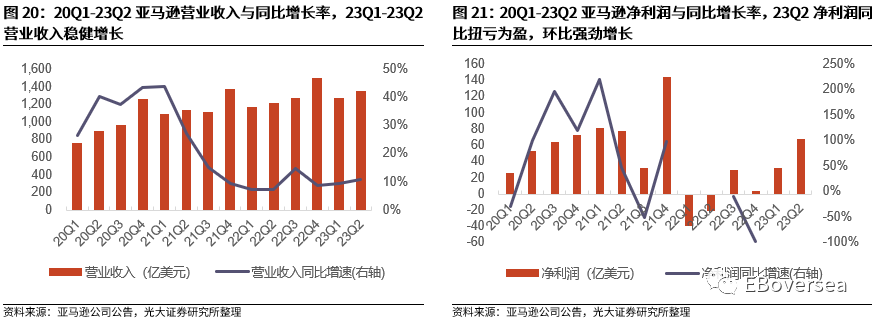

亚马逊23Q2净利润大幅超预期。8月3日亚马逊公布23Q2业绩,公司实现营业收入1343.8亿美元(vs一致预期+2.2%),同比上升10.8%;净利润67.5亿美元(vs一致预期+88.3%),同比扭亏为盈。

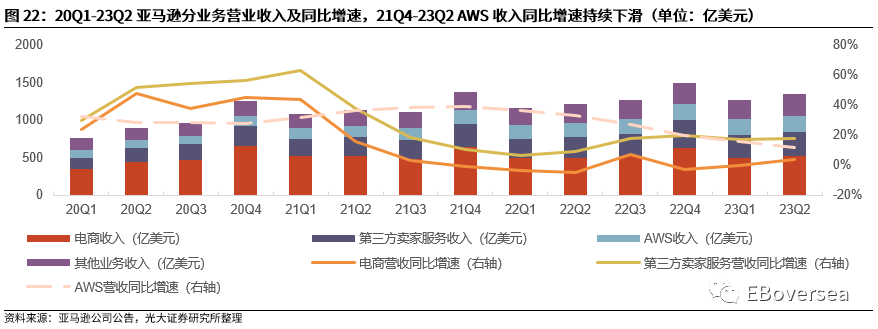

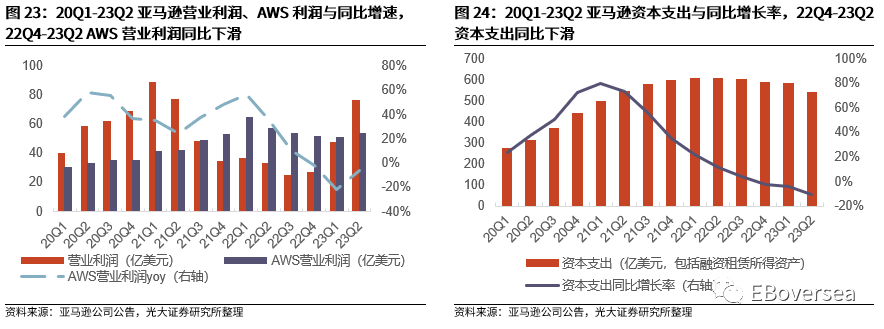

1)AWS部门收入增长放缓,营业利润同比降幅收窄。由于AWS客户以中小型科技公司为主,面对宏观经济不确定性更加谨慎,23Q2 AWS部门收入同比增长12.1%,21Q4-23Q2 AWS收入同比增速持续下滑;23Q2 AWS部门营业利润同比下降6.1%,相比23Q1同比下降21.4%,同比降幅有所收窄。2)电商收入、北美市场电商经营利润回暖。23Q2电商收入同比上升4.2%,结束连续两季度的同比下滑;23Q2北美地区营业收入同比上升11%,经营利润32.1亿美元,环比较明显回暖。

降本增效下资本支出持续下降,AWS策略从优化成本转向AI部署。1)23Q2资本支出同比下降。23Q2亚马逊PP&E同比下降8.6%至542.3亿美元,包含融资租赁所得资产的资本支出同比下降10.6%。2)根据CEO Andy Jassy,23Q2 AWS的利润驱动力从优化支出逐渐转向差异化的AI功能部署。

亚马逊云科技以降低AI应用门槛为目标和愿景,持续投入和布局AI领域。

1)亚马逊发布Amazon Bedrock和Amazon Titan模型。Amazon Bedrock能够更容易地构建应用,并保证数据安全和隐私。Amazon Titan基础模型在大型数据集上经过预先训练,使其成为功能强大的通用模型。

2)亚马逊推出Amazon Bedrock Agents。Amazon Bedrock Agents在全托管基础模型服务的基础上,将开发、部署和管理多个Agent的能力集成。开发者无需管理底层系统就能使用基础模型,缩短从基础模型到实际应用的周期。

3)亚马逊持续加强AI算力。由AWS Trainium加速器提供支持的Trn1n实例为训练网络密集型生成式人工智能模型提供更高性能;AWS Inferentia2加速器提供支持Inf2的实例,以较低成本为生成式人工智能模型提供高性能。

4)亚马逊提供了一系列的AI技术、服务和工具。Amazon CodeWhisperer AI编程助手协助开发人员工作;Face Liveness阻止面部验证中的欺诈行为;AWS Health Imaging服务帮助医疗保健软件供应商构建临床应用程序。

4、投资建议

宏观经济复苏带动广告等传统行业复苏,美国互联网巨头在AIGC产业链寻求差异化赛道,开始着力解决B端和C端落地痛点,有望为国内AIGC产业的发展起到指引作用。我们认为中国互联网大厂AI技术积累深厚,以自有流量生态和产品阵营为基础,AIGC技术与现有产品结合,助力强化自身优势,有望超预期体现在业绩端。看好23年互联网板块估值和业绩的双重修复,关注平台经济、互联网金融等监管政策进展,维持互联网传媒行业“买入”评级。推荐:腾讯控股,关注:百度集团-SW、快手-W、哔哩哔哩、美团-W。

5、风险分析

AIGC技术发展和应用落地进度不及预期、互联网公司降本增效不及预期等。

本文转载自“EBoversea”微信公众号,分析师:付天姿;智通财经编辑:黄晓冬。