本周芯片行业迎来重磅的一周,多家芯片行业巨头公布业绩。从阿斯麦(ASML.US)、三星电子(SSNLF.US)、美光科技(MU.US)和英特尔(INTC.US)等顶级芯片公司公布的最新展望来看,芯片行业有望下半年迈入复苏周期。从英特尔到三星,全球芯片制造商似乎都在透露半导体供应过剩开始结束的消息,智能手机以及个人电脑(PC)需求也开始有了复苏迹象。与此同时,在AI浪潮的助攻之下,全球科技企业对于AI芯片的需求持续飙升。

PC、手机芯片等主要市场似乎出现“触底”迹象

由于全球经济疲软、高通胀和利率上升,企业客户和消费者都缩减了支出,所有主要的芯片市场——智能手机、个人电脑和数据中心——今年都出现了萎缩。这造成了商品芯片前所未有的供过于求,导致全球最大的两家存储芯片制造商三星电子和SK海力士上半年营业亏损总额达到创纪录的15.2万亿韩元(合120亿美元)。

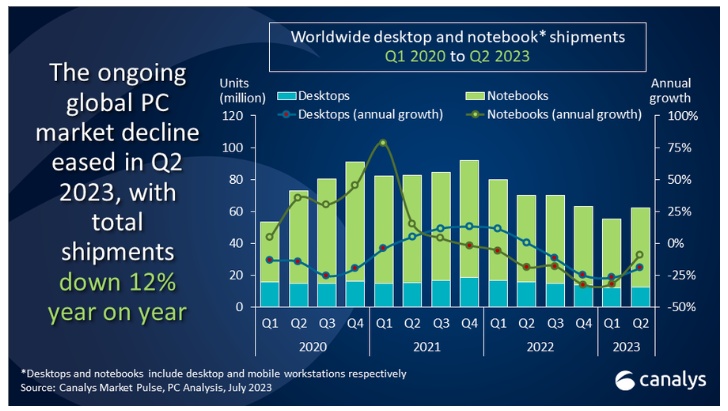

不过,技术分析机构Canalys的数据显示,这种供过于求的局面已经开始缓解,主要原因是减产,以及6月当季个人电脑发货量下滑幅度降至11%,而前两个季度的降幅均为30%。智能手机市场也在好转,研究公司Counterpoint的数据显示,今年第二季度手机发货量下降了8%,而第一季度的发货量为14%。

Canalys研究分析师Kieren Jessop表示:“积极的市场信号表明,2023年个人电脑行业将进一步改善。第二季度库存水平进一步下降,Canalys在6月份调查的渠道合作伙伴中,41%的渠道合作伙伴报告称,他们的个人电脑库存不足一周。在库存调整的最后推动和下半年更强的季节性因素的影响下,所有客户细分市场将在2023年剩余时间内相继改善。”

目前有两种芯片供过于求:NAND和DRAM内存芯片,主要用于笔记本电脑和数据中心的服务器等设备。而且,由于经济前景疲软,对智能手机和笔记本电脑等产品的需求大幅下降。Bain & Company电信、媒体和技术业务合伙人Peter Hanbury表示:“此前,这些终端产品的制造商不再订购芯片,而是专注于利用已有的库存进行销售。这对供应链后面的半导体厂商产生了强烈的‘牛鞭效应’,芯片短缺期间的高需求突然枯竭,因为终端市场停止订购芯片,转而专注于通过现有库存进行销售。”

不过,并非所有类型的半导体都供过于求,汽车行业对芯片的需求依然强劲。全球不断增长的汽车电气化和先进的驾驶辅助系统不断投入使用,汽车制造商们对汽车芯片的需求稳定提升。例如,得益于汽车芯片的强劲需求,恩智浦(NXPI.US)与意法半导体(STM.US)都交出了令人满意的业绩。此外,Hanbury说,一些为特定用途制造的芯片不容易与其他半导体交换,因此“它们的交货时间和价格正在改善,但仍然很高”。

自OpenAI的ChatGPT去年年底推出以来,支持生成式人工智能的芯片需求迅速增长,由于一些公司优先考虑对人工智能的投资,这限制了企业在服务器上的支出。尽管如此,企业对服务器支出也有将触底的迹象。英特尔首席执行官Pat Gelsinger周四表示,服务器中央处理器(CPU)库存过剩的状况将持续到今年下半年,数据中心芯片销售将在第三季温和下滑,然后在第四季复苏。

关于存储芯片市场,三星电子在业绩展望中表示:“考虑到行业减产范围扩大,下半年市场需求将逐步恢复,而客户的库存调整可能会逐渐减弱。在移动和PC应用方面,通过推出新的智能手机和PC促销活动,设定构建需求以提高环比增幅。在服务器应用中,库存预计将在下半年逐渐耗尽。”

另一存储芯片巨头美光科技6月底公布的业绩显示总营收环比上升,加之美光对6-8月的第四财季销售额预期非常乐观,表明存储芯片行业供过于求的局面正在缓解。“该行业最糟糕的时候已经过去了。”来自Yuanta Securities Korea的分析师Baik Gil-hyun表示。

最终,为了提高芯片价格,减少市场供应,主要存储芯片公司已经宣布减产。三星表示,预计全球需求将在今年下半年复苏,其他公司也表达了类似的看法。这些公司的复苏将取决于消费电子等终端产品的需求是否回升,但这与宏观经济复苏有关,而最近全球最大经济体美国公布的几项数据来看,其经济展现出即使在美联储激进加息的情况下仍具有韧性。

AI“救场”,高端芯片需求强劲

芯片制造商也在增加用于支持人工智能相关芯片的高端芯片的产量。SK海力士表示,第二季度对AI服务器内存的需求比第一季度增加了一倍以上。该公司第二季度的DRAM芯片平均售价高于第一季度。DRAM芯片在系统运行时保存来自应用程序的信息。该公司在用于生成人工智能的高带宽内存(HBM) DRAM市场上处于领先地位。根据TrendForce的数据,截至2022年,它在HBM市场的份额为50%,其次是三星(40%)和美光(10%)。

与SK海力士一样,三星电子表示,高性能存储芯片——即HBM和DDR5芯片需求提振了三星内存业务,这两大高端产品的需求主要由全球AI浪潮所驱动。三星电子在财报中表示,计划到2024年将其制造HBM的产能翻番。HBM主要用于高性能图形卡、AI加速器、高性能计算和数据中心服务器等领域,其高带宽特性使得处理器能够更快地访问存储空间,提高了计算性能和效率。

人工智能带来的全球科技繁荣无疑将大力推动市场对数据中心和AI服务器的强劲需求,这些数据中心和AI服务器依赖于高密度存储芯片。随着全球企业纷纷加大力度布局AI领域,AI服务器需求迎来强劲增长,其出货量动能强劲带动HBM(HBM技术采用了3D堆叠技术,将多个DRAM芯片堆叠在一起,形成一个高密度、高带宽的内存模块)需求大幅度提升。HBM芯片可以与英伟达GPU等人工智能硬件协同工作,这些硬件有望加快训练人工智能等密集型任务的数据处理速度。

SK海力士在财报中预计其高端DRAM芯片,比如HBM芯片,今年销量额将增长一倍以上,为那些有大量存储需求的AI应用提供存储技术。SK海力士表示,尽管该公司誓言将继续削减整体芯片产量,但它正准备推出更多的高端DRAM芯片。

芯片设备制造商也报喜

在人工智能热潮之下,人工智能驱动HBM和高性能DDR5需求,相应的高端芯片需求也非常强劲。除此之外,芯片制造设备商也表现为人工智能热潮的早期赢家,相关公司的业绩表现出强劲的增长势头。例如,科磊(KLAC.US)和拉姆研究(LRCX.US)等用于制造芯片的设备制造商是人工智能热潮的早期赢家。这两家公司本周公布的季度营收预期均高于华尔街的预期,推动其股价走高。

拉姆研究首席执行官Tim Archer在与分析师的电话会议上表示:“与传统服务器相比,先进的人工智能服务器具有更先进的逻辑、内存和存储内容,人工智能服务器和数据中心的渗透率每增加1%,预计将推动10亿至15亿美元的额外(芯片设备)投资。”

科磊与应用材料(AMAT.US)、阿斯麦以及来自日本的东京电子(Tokyo Electron)均为全球芯片制造设备领域的最顶级设备供应商,这些公司为台积电(TSM.US)等芯片制造商,以及多数芯片封测厂的最重要供应商。科磊给出的乐观前景表明,在行业的整体需求放缓之后,芯片制造商们准备再次开始投资购买新的设备。科磊这一预期与光刻机巨头阿斯麦的强劲预期相呼应,阿斯麦预计2023年第三季度净销售额在65亿欧元至70亿欧元之间,区间中值优于分析师平均预期的65.1亿欧元。

结论

总的来说,多家全球存储芯片巨头目前均预计下半年市场对于存储芯片需求将逐步复苏。芯片行业领导者三星电子、SK海力士与美光科技等均已释放出下半年芯片需求复苏的重磅信号,而且存储芯片一般能够反映出以盛衰周期著称的芯片行业所处的周期。从最能反映芯片库存周期的存储芯片价格来看,消费电子端,尤其是PC端使用频率最高的一些DRAM存储产品的DDR4存储规格现货价格在5月中旬左右实现上涨,其中具备较高性能的DDR4-3000和3200存储价格已实现大幅度飙升。

作为行业“晴雨表”,全球存储芯片行业的领导者三星电子在业绩展望中表示,考虑到行业减产范围扩大,下半年市场需求将逐步恢复,而客户的库存调整可能会逐渐减弱;在移动和PC应用方面,通过推出新的智能手机和PC促销活动,设定构建需求以提高环比增幅。在服务器应用中,库存预计将在下半年逐渐耗尽。由此来看,关于存储芯片市场,该行业的“至暗时刻”似乎正在过去,进而对于更广泛的整个芯片市场来说,在下半年应该也能“触底”。