疫情三年门店扩张达226.6%,然而单店收入却接近腰斩,连年亏损,奈雪的茶(02150)一直坚持的直营店策略也终于要破防了,近期正式推出“合伙人计划”,开启了加盟模式,直营+加盟能拯救深陷亏损的奈雪吗?

智通财经APP了解到,奈雪的茶从事高端现制茶饮产品,2021年6月登录港交所,上市前后业绩差距较大。上市前三年(2018-2020),收入复合增速为67.7%,累计股东净亏损3.07亿元,后三年(2020-2022)收入复合增速为18.5%,累计股东净亏损51.96亿元,扣去2021年优先股价值变动,累计亏损8.66亿元。

今年上半年,奈雪的茶预计仍是亏损的,下半年公司改变了商业模式,由直营变成“直营+加盟”,不过还是坚持大店模式,年内计划扩张600家门店,比往年要高出好几倍,加盟模式下可以节省了大量的开支,对未来盈利有一定的提振。

在资本市场,该公司上市即巅峰,上市后市值一路下行,从18.86港元跌至目前的5.7港元,跌幅高达70%。其实投资者不看好公司,主要有三大原因:一是大店策略的失效,疫情期间扩张略显盲目性;二是持续亏损且短期难看到盈利;三是行业竞争和直营商业模式可能导致业绩变数。

大店策略失效,单店收入接近腰斩

智通财经APP了解到,奈雪的茶定位高端茶饮,开创了奶茶配软欧包的双品类模式,主要定位一二线城市,布局高端写字楼区域,目标群体为年轻人,以大店模式(PRO )打造线下社交场景。该公司2015年成立首家店面,2017年获得首轮融资后,野蛮扩张,牺牲利润换取成长,即便是疫情期间也未能阻止。

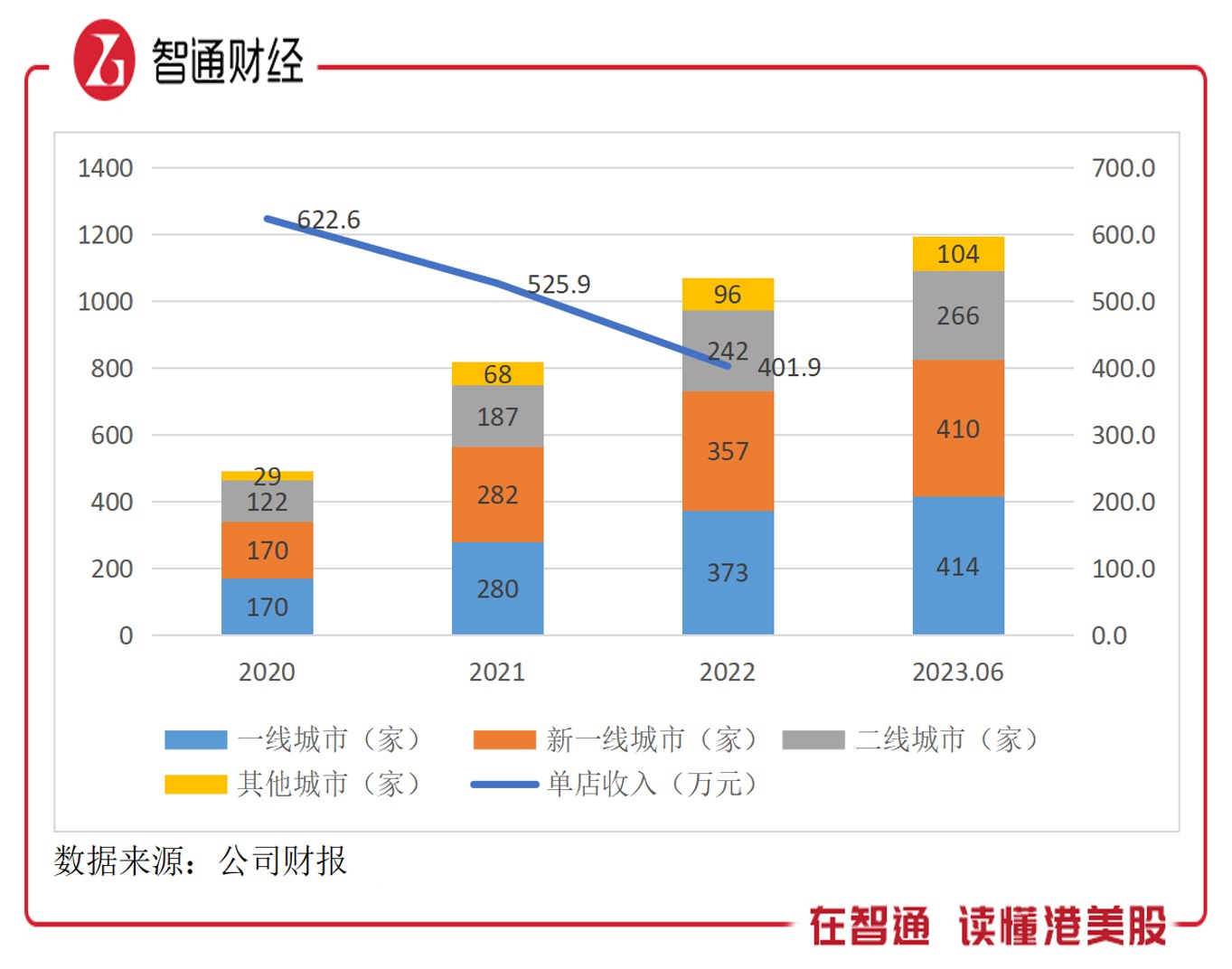

2018年,该公司门店突破100家,次年达到327家,2020-2022年平均每年增加247家,截至今年上半年,合共有1194家,较2022年末新增126家,如若按计划开600家,预计下半年需开474家,按往年直营店200多家算,新设的加盟店估计要达到300多家。在策略上,一线及新一线城市占比69%。

该公司开店有一个非常明显的特征,即一线和新一线基本同步开店,且净新开店数量基本保持一致,不过二线及以下城市占比也在提升,也说明了公司正在实施下沉战略。实际上,其门店选址从原有的商圈,延伸到高级写字楼和高密度住宅社区,地理位置都是区域最优,覆盖广泛消费场景。

不过奈雪的茶经营效益却下行,按照单店收入计算,该公司于2022年为401.9万元,相比于2019年下降幅度达48%。出现这种情况,主要为疫情导致消费者堂食习惯发生改变,更多的是以外卖形式,公司门店点单收入占比连年下降,2022年下降至19.1%,而自提点单和外卖订单分别为34.6%及46.3%。

据了解,该公司PRO 店面积在 80-200平方米,门店装修精致,设有大量桌椅,这是奈雪门店区别于其他奶茶店的一个重要元素,本来可以成为行业显著性优势,但却成了鸡肋,堂食消费限制,店面就成了摆设,投入产出不成正比。反观同行,同梯队的喜茶几年前就采取了加盟模式,包括益禾堂及一点点等低线品牌,要么是小店模式,要么是外卖模式,相比成本付出低,也满足消费习惯变化。

大店策略失效,最大根源在于堂食限制,导致社交场景无法搭建。然而奈雪依然坚持既定策略,虽然每年都产生较大的支出,对盈利产生不利影响,但公司融资渠道宽,融资现金流每年都有大额新增净流入,截止2022年末,现金等价物和存款合计超过30亿元,“不差钱”的状态下,足够支撑其扩张野心。

今年消费全面复苏,堂食消费重新崛起,该公司之前布局的店面或有正面反馈,相比于2022年预计将有比较大增长,同时布局的新业务喜人,比如披露瓶装饮料业务线于4月首次在月度未经审核管理账目层面取得微利。该公司2020年就气泡水进军即饮茶市场,已推出了多款果茶、气泡水、纯茶以及柠檬茶系列产品,目前瓶装饮料收入贡献较低,但保持高增长趋势,未来有望成为新增长点。

亏损率扩张,但盈利可调节度高

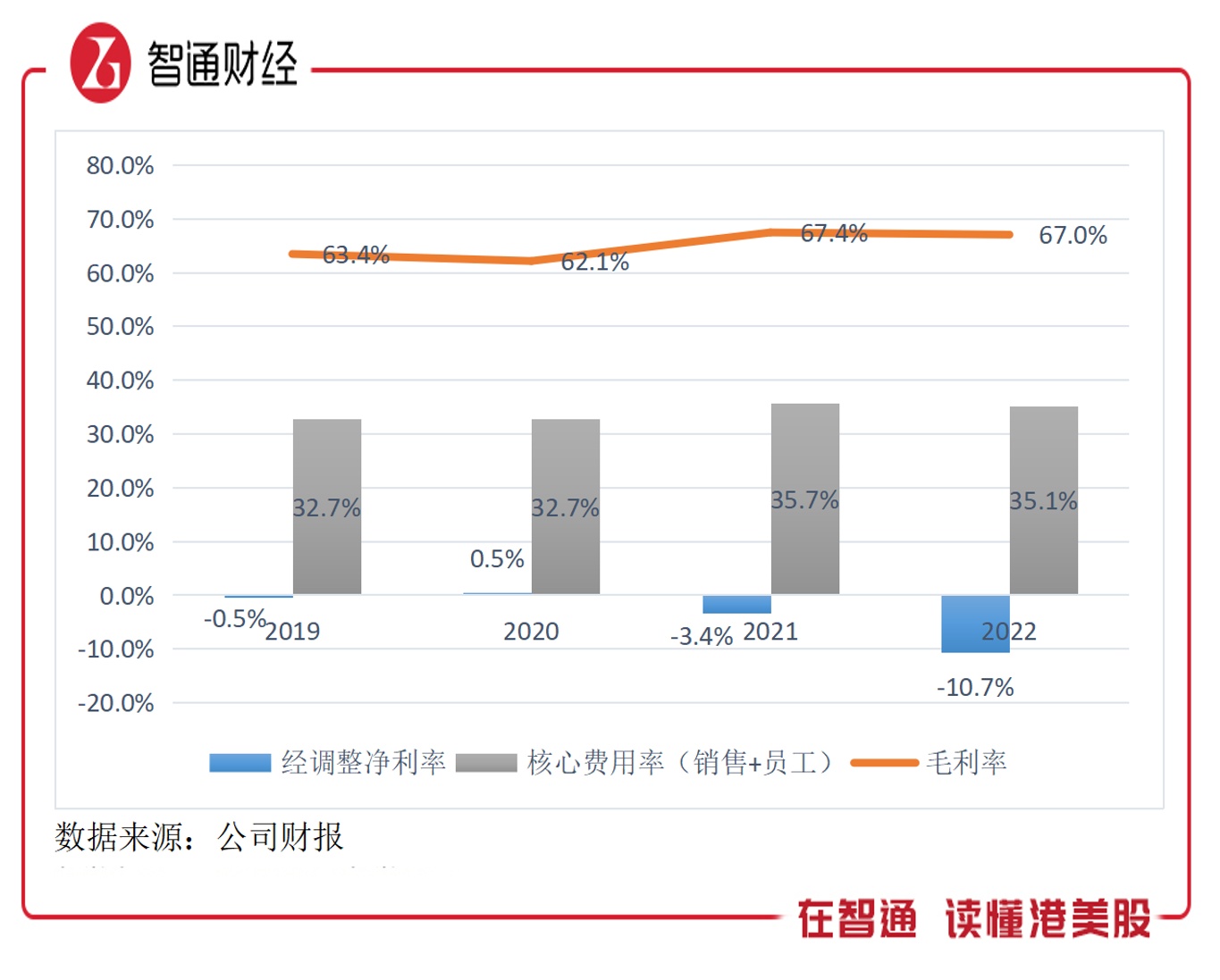

奈雪的茶想要盈利其实并不难,为什么这么说?公司深度绑定供应链资源,以合作及投资并购的方式保证材料供应的稳定,比如与台湾优质茶园合作,自建草莓基地及投资原野股份等,稳定的食材保证大店正常运行。该公司毛利率是稳步提升的,2022年为67%,相比于2019年提升了3.6个百分点。

该公司的核心成本是员工成本,人工成本下降至31.7%,主要得益于自动化及数字化建设,公司拥有自动排班机器及自动化订运货系统,可节省部分人力成本,凭借强大的品牌影响力,销售支出较少,连同人工成本合计费用率稳定在35%的水平。此外配售费和商品销售绑定较高,波动性不大,折旧及摊销影响较大,2022年占比收入达16.26%。

按照披露的经调整净利率看,主要拨回了上市开支及价值变动部分,2020年有微利,但之后亏损率扩张,2022年为10.7%。可见,该公司可调整折旧摊销调节盈利水平,加盟模式下人工成本将大幅下降,也有望提升盈利能力。

奈雪坚持的扩张策略,最核心的理念是通过规模成长,逐步实现规模化盈利,但行业竞争激烈,并不会按设想的路线走。该公司为提升产品竞争力,不断调整产品战略,一方面推出新品,一方面进军中低价位产品,以价换量,据披露,在今年Q2,其多个新品上架后一周内销售额占比超过总销售额的1/3。

新品定价更加灵活,在成本管控下,也有利于提升盈利水平。不过要全面实现盈利,要抓大放小,员工成本是最大的开支,推出加盟模式也是大势所趋,然而大店模式可能导致加盟效果不理想。加盟门店要求明确限定在90-170平的范围,加盟预算近100万元,复制喜茶的发展策略,但公司业绩表现可能导致加盟商犹豫,若放开大店限制,该公司加盟扩张速度或许会更顺畅。

行业前景清晰,商业变革仍在路上

从行业来看,根据安信证券研报,现制茶饮市场规模保持稳定增长,2022年市场规模1040亿元,2017-2022年复合增速为19.8%,预计到2024年中国现制茶饮市场规模有望超过1700亿元,复合增长率27.7%。 行业竞争激烈,不同品牌形成了价格区间交叉竞争,不过高端品牌看,奈雪、喜茶及乐乐茶为前三强。

奈雪的直营店是最多的,覆盖城市也最广,市场份额最高,超过20%,今年6月完成了对乐乐茶的收购,市场份额将超过30%,甩开喜茶。而且在产品层面,新产品占比不断提升,价格带也在吞噬中低端品牌份额,凭借品牌效应,有望在复苏的市场中保持高端龙头地位,同时获取更大的成长空间。

券商投行对奈雪的观点不一,有看多的也有看空的,安信是比较看好该公司的,认为公司是中国领先的高端现制茶饮连锁品牌。公司通过高端茶饮定位、社交空间打造形成差异化竞争,并给与买入评级。高盛则是看空,不看好公司商业模式,其实公司亏损根源也在于大店及扩张模式,若能够优化,将实现盈利。

今年是奈雪商业模式变革的第一年,成效也将在Q3运营数据中展现,目前比较大的问题是高端和中低端产品均采用大店模式,拖累边际效益,后期有可能分开开设,以实现效用最大化。就全年而言,门店大幅扩张计划仍可能继续导致亏损,短期估值仍承压,长期门店收入有望释放,亏损率有下降预期有助于估值回升。