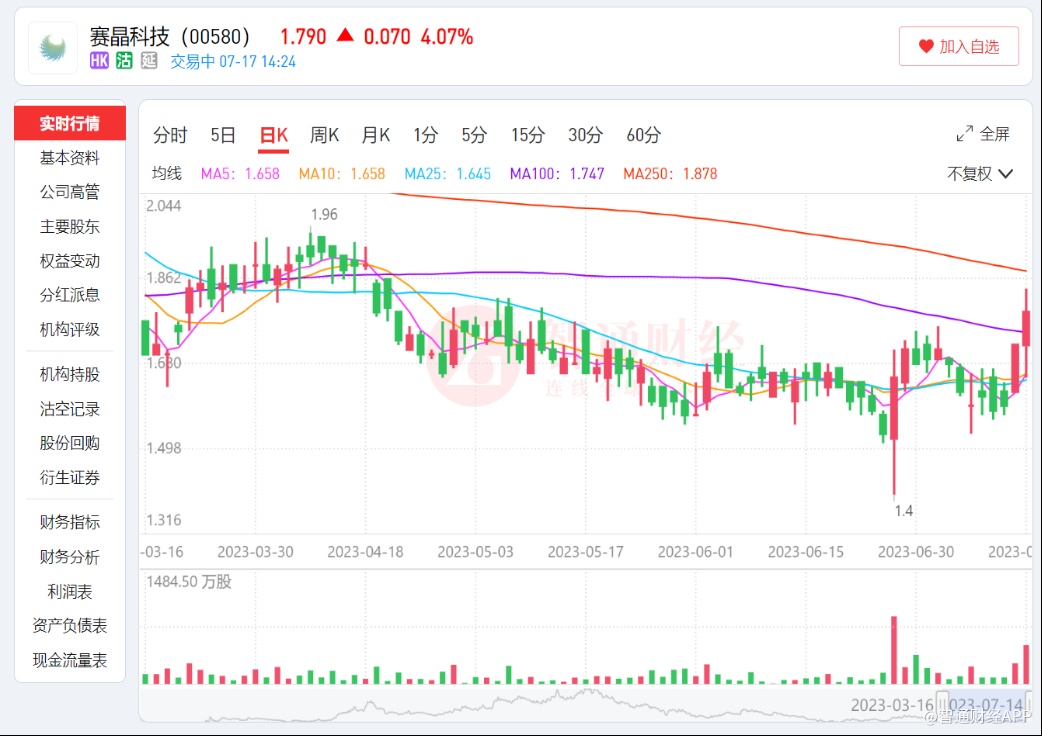

股价从5.6港元的“高空坠落”之后,赛晶科技(00580)再一次获得了支撑。

智通财经APP注意到,赛晶科技自6月底以来股价异动频发,股价从1.4港元的低点反弹至7月14日高点1.84港元,期间最大涨幅达到31.4%。

连迎利好,IGBT业务望成新增长曲线

消息面上,赛晶科技近期接连收获利好。6月26日,公司携车规级SiC模块亮相第三届全球xEV驱动系统技术暨产业大会。在大会现场,赛晶展示了车规级HEEV封装SiC模块,以及i20系列1700V IGBT芯片组、ED封装模块、ST封装模块、EV封装模块。据悉,公司5月底宣布首款车规级SiC模块已完成样品试制,并进入测试阶段和开展量产计划。

7月13日,赛晶科技宣布其成员企业赛晶亚太半导体科技(浙江)有限公司(以下简称:赛晶亚太半导体)顺利通过IATF16949:2016质量管理体系认证。标志着赛晶亚太半导体在要求极为严苛的全球汽车零部件市场取得了权威且必要的准入资质。

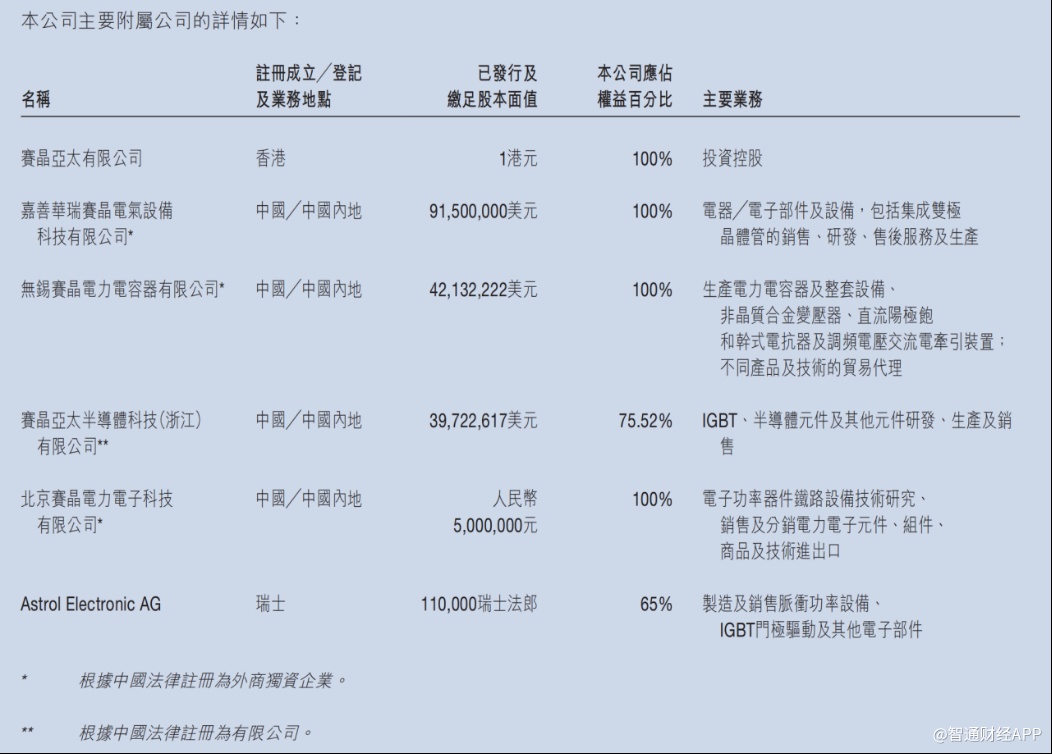

资料显示,赛晶亚太半导体是赛晶科技的控股子公司。赛晶科技2022年年报显示,公司对赛晶亚太半导体的持股比例为75.52%。赛晶亚太半导体的业务专注于IGBT、FRD,以及碳化硅等芯片及模块的高端功率半导体产品研发和制造,公司已先后通过了ISO9001、ISO14001、ISO45001、国家两化融合管理体系认证、UL认证。

据智通财经APP了解,近年来,赛晶科技的自研IGBT业务持续取得突破。公司于2019年先后成立瑞士SwissSEM、赛晶亚太半导体公司,并开启IGBT产品研发和生产,主要研发650V-1700V中压IGBT,产品涉及新能源汽车、新能源发电、工业变频等领域。

2021年,公司自研i20 IGBT芯片已经为电动汽车和工控领域客户批量供货。此外,公司首条IGBT模块生产线竣工并实现量产,该条生产线所制造的ED Type IGBT模块系列产品已经在数十家电动汽车、风电、光伏及工业电控领域企业开展测试。

2022年,公司加快1700V IGBT芯片、ST-Type、EV-Type以及碳化硅模块等新产品的研发与推广。公司以750V、1200V、1700V三大电压等级芯片产品和针对不同终端应用场景的多种模块产品满足新能源及工控领域的市场需求。

2022年,公司自主研发的i20系列1200V IGBT芯片及ED封装IGBT模块批量交付,获得来自电动汽车、光伏、储能等近30家客户的订单;产销IGBT模块约7万个,实现销售收入达3970万元,较2021年增长约12倍。赛晶科技管理层在2022年全年业绩发布会上表示,展望2023年全年,公司预期在IGBT方面收入能够跟去年同期相比能有大幅度增长,全年将力争实现2亿元的销售收入目标。

据智通财经APP观察,赛晶科技的IGBT业务之所以能够快速成长,主要在于公司具备较强的研发实力。公司的研发团队来自瑞士ABB半导体公司,包含 IGBT 设计和制造各个环节的技术专家。公司主管业务的副总裁Rolan曾任ABB公司副总裁;SwissSEM首席技术官 Arnost曾任ABB公司半导体研发部负责人;公司董事长项頡曾就职于ABB公司,与研发团队成员共事合作多年。

2019年以来,赛晶科技研发费用增长迅速,2019、2020和2021年连续三年研发开支增速分别达到14.97%、12.58%和20.9%。2022年,公司研发成本达到9010万元,同比增长7.1%,公司称,主要由于自产IGBT研发成本增加所致。

高增长研发投入之下,赛晶科技的IGBT产品已经累积了良好的竞争壁垒。例如,赛晶i20系列1700V IGBT芯片组,基于经典的沟槽栅及场截止芯片结构,采用了窄台面、优化N-型增强层、短沟道、3D结构、优化P+层等多项行业前沿理念的优化设计,具有大功率、低损耗、高可靠性等卓越的芯片性能,代表了国内同类芯片技术的最高水平,广泛应用于风力发电、无功补偿(SVG)、智能电网,以及中高压变频器等领域。

ST封装IGBT模块,采用优化布局、三维信号传输等创新设计(已申请专利)实现了出色的模块性能,在同类产品中具有最低的内部热阻、连接阻抗、内部杂散电感等。此外,公司在研两款车规级SiC模块:HEEV封装和EVD封装SiC MOSFET模块。HEEV封装的创新设计,能最大限度的发挥SiC模块的出色性能。EVD封装将推出SiC MOSFET和Si IGBT两个版本,可以满足汽车市场不同需求。

IGBT行业快速扩容,国产替代空间广阔

从行业角度看,赛晶科技IGBT业务发展前景,可重点关注行业扩容速度,以及国产替代趋势。

根据Maximize Market Research,2021年全球IGBT市场规模55.8亿美元,预计2029年市场规模将有望达到138.7亿美元,年化复合增速12.05%。其中,中国市场将成为IGBT最大的市场增量来源。

东海证券研究报告显示,2021年中国IGBT产量为2580万只,同比增长27.7%,需求量为13200万只,同比增长20%,尽管国产化产量增速高于需求量增速,但国产化率仍不足20%,国产化产品供需缺口巨大。双碳战略带来的新能源增量需求,叠加存量市场的国产化替代需求,将为本土IGBT市场带来巨大增长空间。

据智通财经APP了解,全球IGBT市场集中度高,中国厂商市场份额偏低,Infineon英飞凌、Mitsubishi三菱、Fuji富士、ON Semi安森美和Semikron赛米等厂商掌控了市场主要份额。

不过,东海证券认为,由于IGBT对安全性和稳定性的要求严格,替换成本高,从而导致IGBT更新换代频率和产品生命周期长,有利于本土企业技术追赶。此外,2020年以来疫情扰动海外IGBT大厂对中国的供应链,进一步加剧了国内IGBT需求缺口严重程度,国内IGBT下游客户纷纷转向本土供应 商,倒逼本土IGBT下游客户加速国产化IGBT的产品认证,国产替代意愿持续提升,助力推动国产化进程加速。

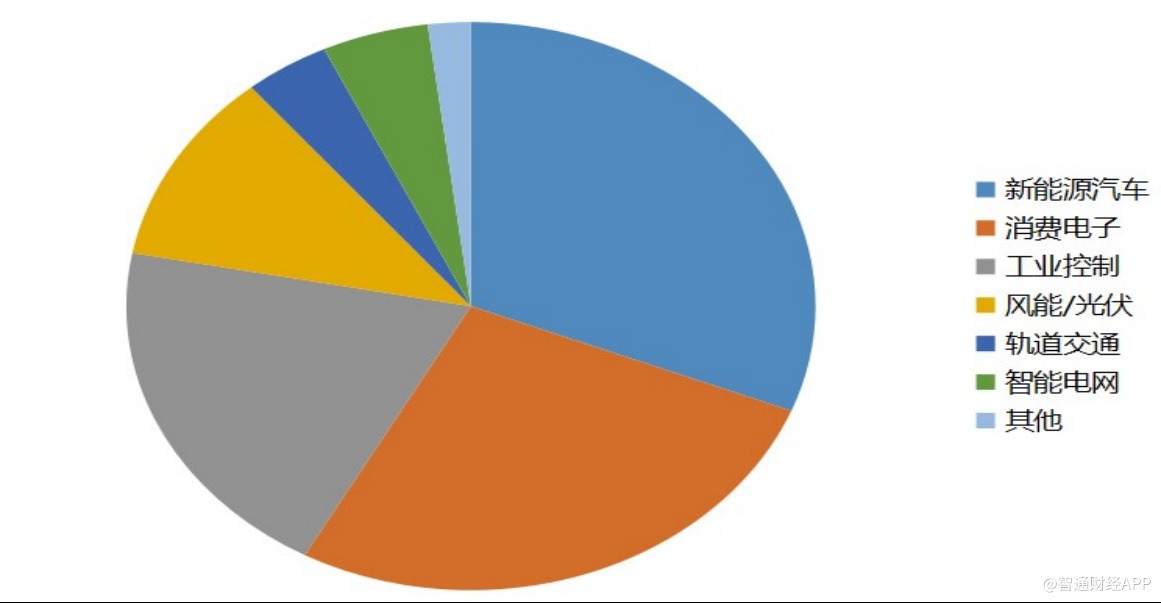

具体到下游应用层面,IGBT在新能源汽车市场的应用,已成为厂商竞争的焦点。从IGBT下游应用领域分布来看,新能源汽车、消费电子和工业控制合计占比78%,三大行业占比分别为31%、27%和20%。其中,尤其是新能源汽车是推动IGBT市场高速增长的最主要动力。从月度数据来看,2011年12月中国新能源汽车销量582辆,2022年12月中国新能源汽车销量813842辆,月度同比复合增速高达93.18%。中国汽车工业协会最新数据显示,今年上半年,中国新能源汽车产销分别完成378.8万辆和374.7万辆,同比分别增长42.4%和44.1%;新能源汽车新车销量达到汽车新车总销量的28.3%。高速增长的新能源汽车产业使得IGBT未来需求空间巨大。

资料来源:中国产业信息网

警惕应收账款风险

展望未来,赛晶科技有望凭借IGBT业务打造新的增长曲线,但其中面临的风险也值得注意。

智通财经APP注意到,2022年,赛晶科技实现收入9.18亿元,这意味着IGBT业务占公司比重偏小,这项业务能否占据举足轻重的地位尚需较长时间观察。此外,公司在推广IGBT产品过程中,可能面临成本费用增长过快的风险。

2022年财报显示,赛晶科技销售及分销开支同比增长7%至6920万元;行政开支同比增长3.6%至1.16亿元,均主要由于自产IGBT业务市场拓展所致。

另外,从竞争角度看,目前IGBT市场主要由头部企业主导,赛晶科技未必有比主要竞争对手有更强的议价能力,尤其是下游新能源汽车市场份额向头部企业集中,可能削弱公司的议价能力。

根据中汽协数据,2023年上半年,比亚迪在中国汽车市场的市占率为10.6%,在新能源汽车市场中的市占率约33.5%。此外,特斯拉在新能源汽车市场的市占率也达到约12.9%。这意味着,赛晶科技如果要在车规级IGBT市场打出名头,必须要加入到一线车企的“朋友圈”。通常情况下,“强势”的客户往往具有强势的议价能力,这一点赛晶科技过往的贸易应收款项情况已有所体现。

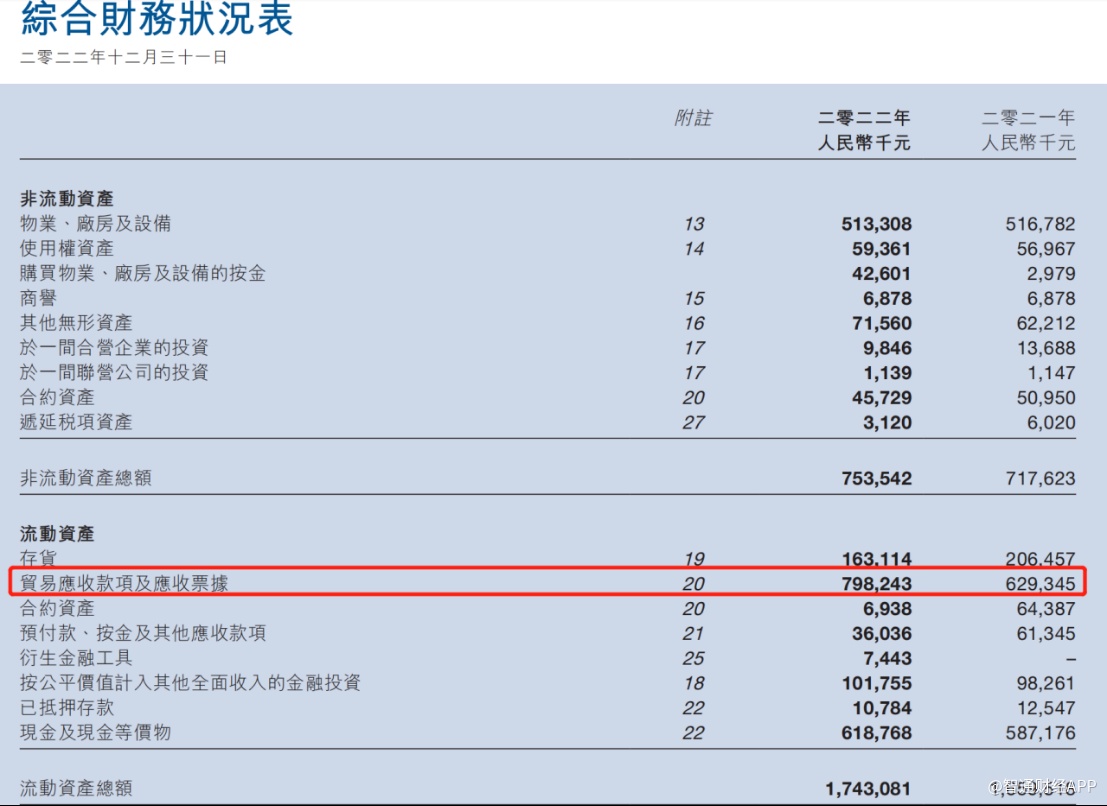

赛晶科技2022年财报显示,受到疫情等因素影响,公司贸易应收款项及应收票据达到7.98亿元,同比增长26.8%,贸易应收款项及应收票据的平均周转日数达到258日,同比增长13日。2022年,公司经营活动所得现金净额为8988.9万元,同比下滑75.3%。

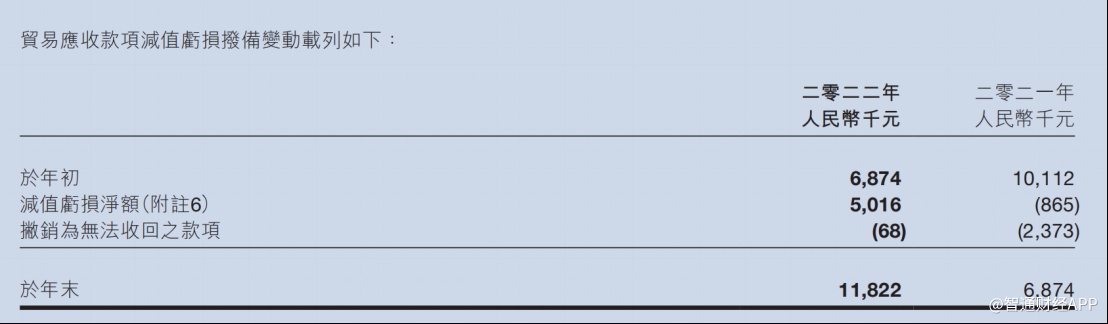

除此之外,2022年,赛晶科技还计提贸易应收款项减值拨备1182.2万元,较上年同期的687.4万元,增长72%。

综上来看,赛晶科技凭借自身独特的研发优势,进入高增长的IGBT赛道,并取得了营收高速增长。随着公司首款车规级SiC模块已完成样品试制,并进入测试阶段和开展量产计划,以及取得全球汽车零部件市场“准入资质”,为投资者带来良好预期,公司后续仍有望继续吸引资金进入。与此同时,赛晶科技发展IGBT业务将面临的潜在风险,亦需要投资者且行且观察。