美国股市在2023年上半年的上涨势头似乎延续到下半年,不断打破唱空后市的华尔街分析师的质疑。看涨美股的投资者仍有着浓厚的乐观情绪,正是这种乐观情绪帮助美股基准指数——标普500指数在今年上半年步入“技术性牛市”,并帮助美股下半年延续涨势。而看跌后市的投资者则试图把握交易动能减弱、趋势转向下行的时机,从他们所预期的急剧下跌行情中获利。

从一些量化指标以及市场观察人士的评论能够看出,美股市场所谓的多头和空头之间的分歧越来越大,前者持极度乐观态度,不断逢低买入股票或指数ETF,寄望于价值持续上涨。后者认为市场即将暴跌,试图通过做空等手段从股价下跌中获利。

来自金融服务机构SoFi的投资策略主管Liz Young在上周发布的一份报告中表示:“几乎类似于一种政治格局,双方都带着愤怒和怨恨看着对方,并且无法找到共同点。”“但在我们看来,这是可以理解的,因为有太多相互矛盾的数据——其中最重要的一点在于,在领先市场的经济指标和债券市场信号明显亮起衰退红灯的情况下,美股仍然出现了出乎意料的狂热反弹浪潮。”

此外,有数据显示,今年迄今仅由少数几只大型科技股领涨的这种“大反弹浪潮”正在扩大至更广泛的美股标的。如轮动行情持续上演,美股很有可能从“技术牛”转向“全面牛”行情。高盛近期表示,AI带来的利润率提振也可能进一步放大对整个美国股市的提振,因此高盛预计今年迄今仅由少数几只大盘股领涨的涨势在下半年将继续扩大至更广泛的股票标的。

美股涨势难止,但华尔街多空博弈愈发激烈

美国股市在上周成功延续“技术牛”涨势,此前令人鼓舞的疲软通胀数据大幅提升了美联储7月结束本轮加息周期的可能性,与此同时乐观的劳动力市场和GDP数据意味着美国经济“软着陆”的可能性正在提高,即通胀回到接近美联储2%目标的水平,且不会出现经济衰退。亚特兰大联储GDPNow模型预期数据显示,上周该模型预计美国第二季度GDP增速为2.3%,之前的预期为2.1%;此前美国第一季度GDP增速终值出现罕见大幅上修,终值达2%。

标普500指数(S&P 500)在上周四升至15个月新高,自2022年4月以来首次突破4500点大关。统计数据显示,上周该基准指数累计上涨2.4%,纳斯达克综合指数则上涨3.2%,道琼斯指数上涨2.3%,延续上半年美股步入“技术牛”以来的涨势。

然而,美股步入技术牛市背后的巨大隐患在于,标普500指数涨势依赖于英伟达(NVDA.US)、苹果(AAPL.US)和特斯拉(TSLA.US)七家高权重美国科技巨头股价在全球围绕人工智能(AI)的投资狂潮中惊现“史诗级反弹”,这也使得美股本轮“技术牛”的可持续性以及合理性遭受一些分析师质疑。

在一些乐观的分析师看来,科技股史诗级反弹主导的美股涨势意味着新一轮牛市行情的开端,加之随着全球迈入AI时代,AI革命将全面提高企业利润,进而进一步提振科技股以及更广泛的美股走势。在坚定看空后市行情的分析师看来,估值高企的科技股或将出现类似1999年末期的“互联网泡沫破裂”。

高盛集团合伙人John Flood上周三在一份研报中表示,标普500指数有望在年底创下历史新高。标普500指数已经完全收复了美联储开启本轮加息周期以来的全部跌幅,甚至比2022年3月开始加息之时还高出了3%。John Flood在研报中表示:“在2023年,我们首次被多位客户问到,我们是否认为标普500指数将在年底前触及历史新高。而我们对此的看法是肯定的。”

随着经济数据和华尔街大行开启的财报季初始表现好于预期,上半年以来的涨势得以延续令华尔街感到震惊。标普500指数曾在2022年1月创下4,796.56的纪录高点,截至上周五收盘该指数为4505.42点。

John Flood是为数不多不断提高目标点位的多头人士之一。这轮美股牛市的早期支持者——有着“华尔街大多头”之称的亚德尼(Ed Yardeni)将标普500指数的年底目标点位定为4600点,并表示其之后可能会将预测点位调高至4800点。这位Yardeni研究公司的总裁表示:“关于4600点的预测,我不得不承认,(这一目标)今年早些时候看起来有点不切实际,但结果非常好。”

有着“科技股大多头”之称的Wedbush Securities分析师丹·艾夫斯(Dan Ives)周一在一份报告中写道,美股科技股正在为长期上涨趋势做好准备,他预计今年下半年美股整体科技股有望上涨12%至15%,这一最新预期较他此前预期的10-12%有所提高。该分析师表示,科技公司可能会在人工智能淘金热(AI GOLD RUSH)中投入数千亿美元,这可能会在今年下半年引发美股科技股继续上涨。

丹·艾夫斯还强调道:“尽管空头势力继续担心科技股估值过高和不确定的宏观背景,但我们相信,这最终是新一轮科技股牛市的开端。我们认为,在AI革命和稳定IT支出环境的推动之下,2024年美股将呈现新一轮科技股牛市。”

华尔街知名空头、摩根士丹利首席股票策略师威尔逊(Michael Wilson)近日继续为自己的看空立场提出论据,他强调了流动性和股价之间的关系。威尔逊曾正确预测了2022年美股下跌时机,但在今年科技股主导的股市上涨中,他一直非常坚持看空立场。威尔逊近日表示,美国国内流动性指标不再支持股票估值上升,他强调:“目前,这些指标的分化程度(即流动性下降,指数上升,这是一种看跌信号)达到近期最严重的水平。“

有着“华尔街最准策略师”之称的美国银行策略师哈特内特(Michael Hartnett)上周在一份研报中:“目前风险资产处于‘金发姑娘’状态,但下半年可能会面临更高的消费者价格通胀和政策收紧。我们将在8月底或9月初做空风险资产,并注意到一个很宽大的长期交易区间仍是基本情况。”哈特内特表示,随着今年下半年粘性通胀和央行强硬政策的风险笼罩市场,但是投资者坚持将大量资金投入股市,下半年做空美国股市的时机逐渐成熟。

近期不断升温的多空对峙局面可能不会停止!

一些市场观察人士表示,在围绕货币政策和收益率曲线倒转等指标的不确定性得到彻底解决之前,多头和空头之间的争论不会罢休,市场情绪也不会完全转向看涨或者看空。“我们仍然经历着货币紧缩周期,这可能即将结束,也可能不会。我们的领先经济指标显示经济正在萎缩——有很多不同的信号,其中包括收益率曲线倒挂,仍然表明我们没有脱离困境,”SoFi投资策略主管Liz Young表示。

Qontigo应用研究董事总经理Melissa Brown表示:“这意味着,就目前而言,市场可能会前进两步,后退一步,除非像去年大部分时间那样,出现令投资者情绪集团转向负面的重要事件。”

Melissa Brown还提到了目前美股波动性。芝加哥期权交易所波动率指数(VIX指数)上周五报13.31,近期曾跌至逾三年最低水平。一般来说,VIX指数低于20表明市场处于低风险环境。然而,Brown表示,她的模型显示,根据宏观经济状况分析市场波动的基本面模型与根据数据判断波动周期的统计模型之间的差距越来越大。

“统计模型预测的风险比基本模型高得多,这是至少6年甚至更长时间以来首次出现这种情况。因此,这告诉我们,在某个地方潜伏着波动性……它正在表面下潜伏着。”Melissa Brown表示。

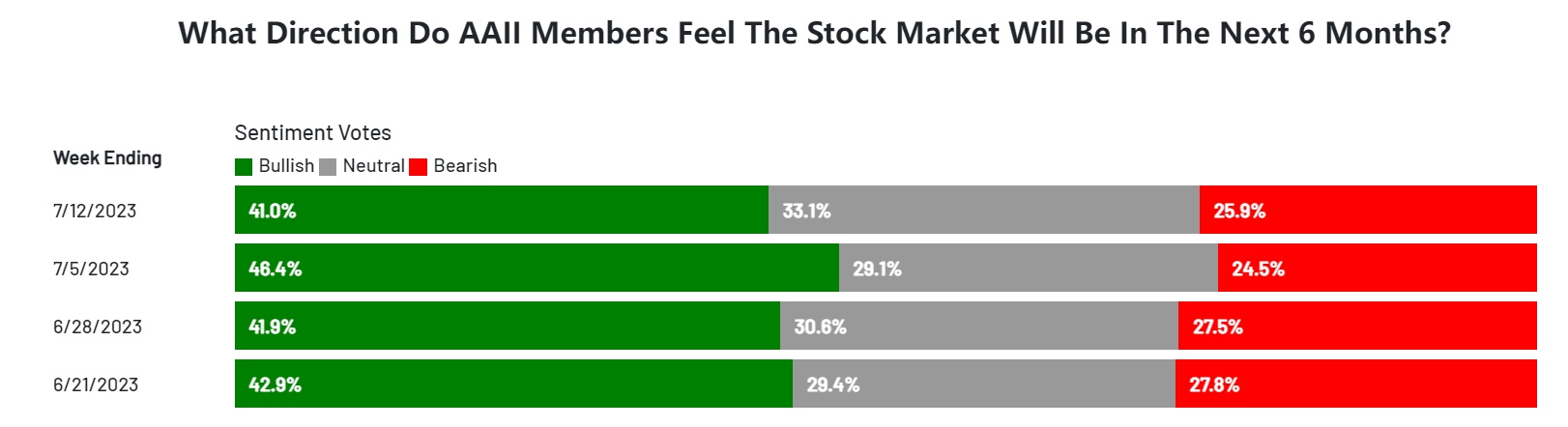

最新的美国个人投资者协会(AAII)信心调查显示,美股市场的乐观情绪有所下降,但是连续六周高于平均水平。此外,中性情绪和看跌情绪在截至周三的一周内都有所上升,这也说明多空博弈日趋激烈。

然而,来自SoFi的策略主管Young表示,投资者情绪已经出现了重大转变,他们之前一直看空股市,现在多数已转入看涨阵营。她表示:“尽管图表中多头对空头的绝对水平似乎并不极端,但两者几乎瞬间达成的逆转却是相当极端的。”

“一般来说,随着市场和投资者试图在某种中间立场上安定下来,在大幅而迅速的波动之后,可能会出现大幅而迅速的反向波动,”Young表示。

美股轮动迹象显现,市场已经嗅到了“全面牛市”气息

越来越多的华尔街策略师表达了对美股后市的浓厚担忧情绪,他们强调大型科技股在今年美股“大反弹浪潮”中过于涨幅过大,且引发美股基准指数——标普500指数步入“技术性牛市”的贡献力量集中在少数几只大型科技股。但如果以史为鉴,以及结合近期普涨势头,美股市场没有理由害怕这一趋势。

Bloomberg Intelligence(BI)的分析数据显示,类似的狭隘领涨时期,其中包括世纪之交的互联网大泡沫时期,这些时期少数科技股领涨规模更大、持续时间更长。今年的飙升也可以被视为2022年暴跌的逆转,而不是末日的预兆。

衡量美股小盘股表现的基准指数——罗素2000指数在上周实现了罕见的“黄金交叉”,即50日移动均线高于该指数的200日移动均线,更是实现近半年来首次“黄金金叉” 。50日移动均线被视为资产短期价格趋势的代表,而200日移动均线则衡量长期价格趋势。“金叉”通常被视为看涨信号,表示上升趋势正在增强。

机构汇编的数据显示,自2023年1月25日以来,小盘股的50日移动均线从未收于200日移动均线上方。上一次罗素2000指数在一年内出现两次“金叉”还是在2019年。基于1987年以来的行情数据,罗素2000指数在实现“金叉”后的三个月和六个月内平均涨幅为2%和4.3%。

与其他的基准指数相比,罗素2000指数的表现一直不佳,今年迄今为止仅上涨约10%,标普500指数同期则上涨了19%。而以科技股风向标——纳斯达克100指数更是上涨超42%。

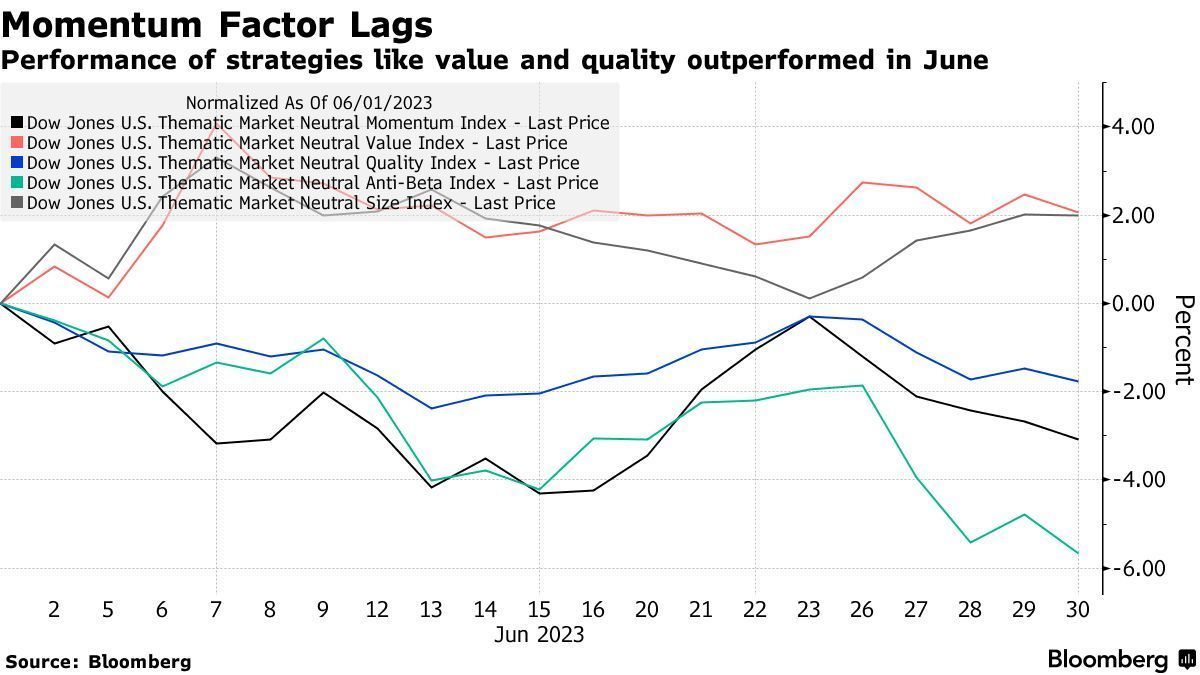

今年6月,道琼斯美国主题市场中性动量指数(Dow Jones U.S. Thematic Market Neutral Momentum Index)表现逊于其他较流行的量化策略,包括以廉价股为目标的价值策略。这一中性动量指数根据近期回报率买入股市赢家。年初至今,尽管这两个因素的表现都不是特别好,但情况正好相反。

嘉信理财资产管理公司的首席执行官兼首席投资官 Omar Aguilar表示:“我们越是看到这种势头开始趋于平缓,开始表现逊于其他因素,就意味着美股市场广度开始逐渐好转。”

高盛强调,预计今年迄今仅由少数几只大盘股领涨的涨势将继续扩大至更广泛的股票标的。对于美股后续仍将上涨的逻辑,高盛给出了两点逻辑支撑,一是AI全面普及为企业利润增速提供重要支持,二是经济衰退概率缩小给美股带来强劲上涨动力。高盛研究团队在7月初将未来3个月、6个月和12个月标普500指数的预测值分别修正至4300点、4500点、4700点。

BMO投资主管Brian Belski表示,假若在今年剩下时间科技股和银行股的收益好于预期,标普500指数可能会在今年年底前再跳涨13%,创下历史新高。“我们的牛市预测是5050点,这意味着标准普尔500指数将创下新高。”他补充道:“我们认为,推动这一趋势的可能是令人惊讶的盈利增长,尤其是在第四季度。”他指出,科技、通信和金融三个行业的业绩可能好于预期。

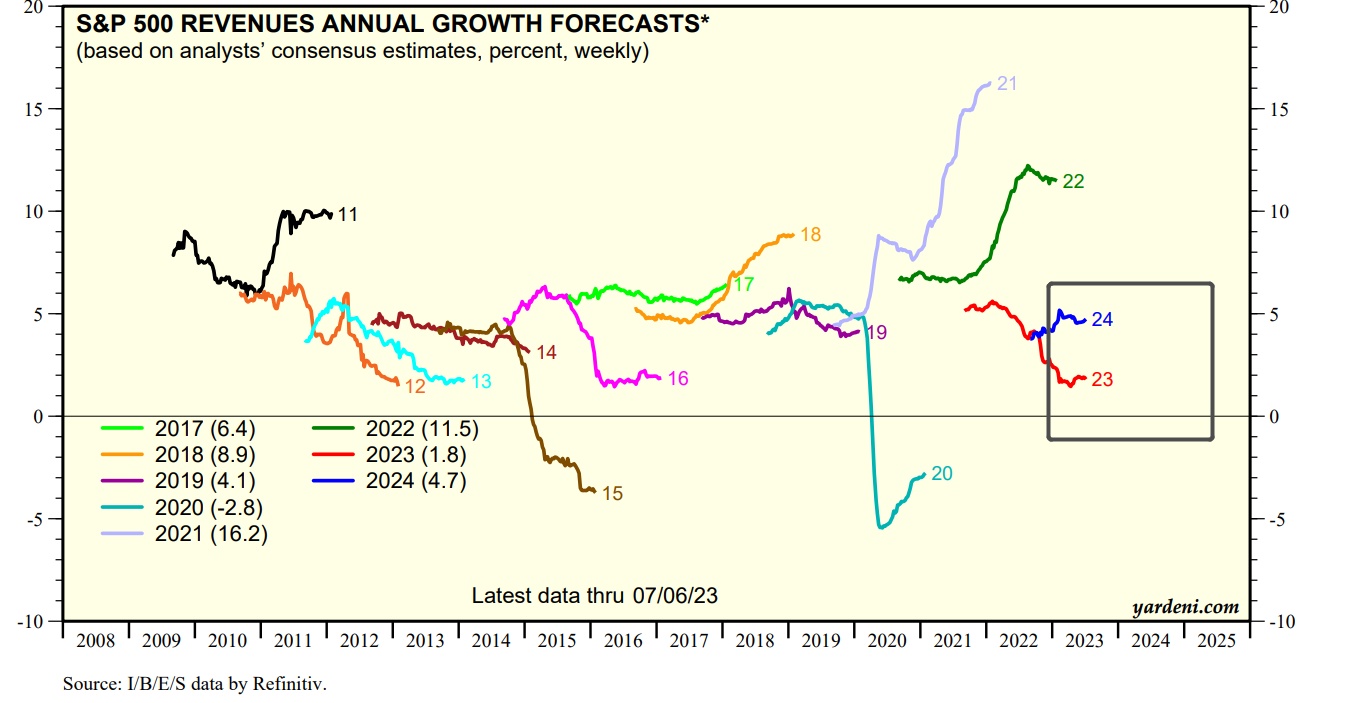

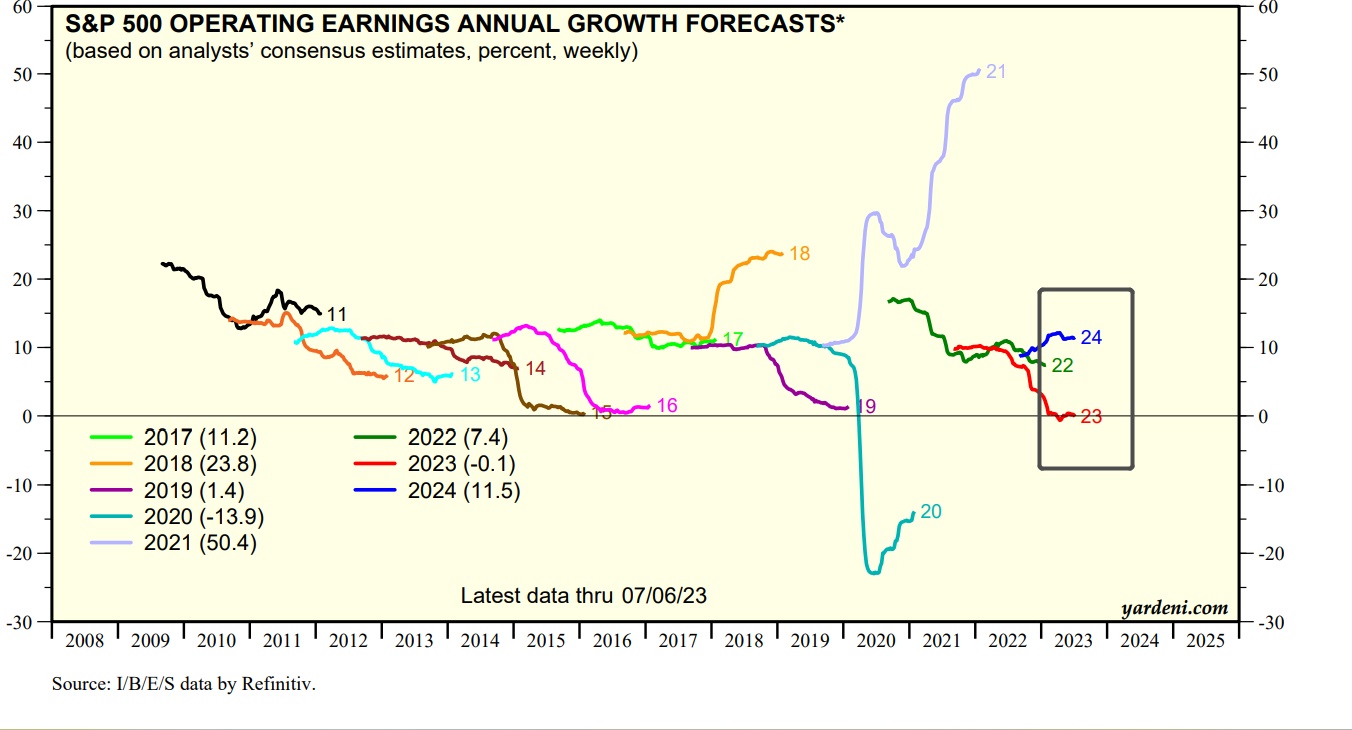

此外,来自投资机构Yardeni的统计数据显示,分析师们普遍预期自今年第三季度开始,标普500指数的整体营收以及利润开始呈现回升态势,并且在第四季度大幅增长。从更长时间线来看,分析师们普遍预期2023年整体营收,以及营业利润预期已由此前的负值趋于开始缓慢回升,2024年则有望重新实现10%以上高增速,今年第二季度有可能是标普500指数成分公司的“业绩底”。市场往往提前半年左右的时间定价趋势线,但是,一些美股市场的"看涨信仰者们”可能已开始为极度乐观的利润趋势做准备工作。

The Wealth Consulting Group首席执行官Jimmy Lee正在考虑如果该基准指数在下半年出现5%至10%的回调,他就会买入那些价格昂贵的成长型股票。“大型科技股今年的反弹趋势并不令人意外,这些公司中的大多数不应该像去年那样大量遭遇抛售。”Jimmy Lee表示。“许多投资者对即将到来的经济衰退的看法是错误的,美国经济和企业盈利最糟糕的时期可能已经成过去式。”