美元指数是否代表美元强弱

近期,美元指数持续走弱,已经跌破了100点大关。从“美元指数”的字面意思来看,大家会觉得美元很弱。

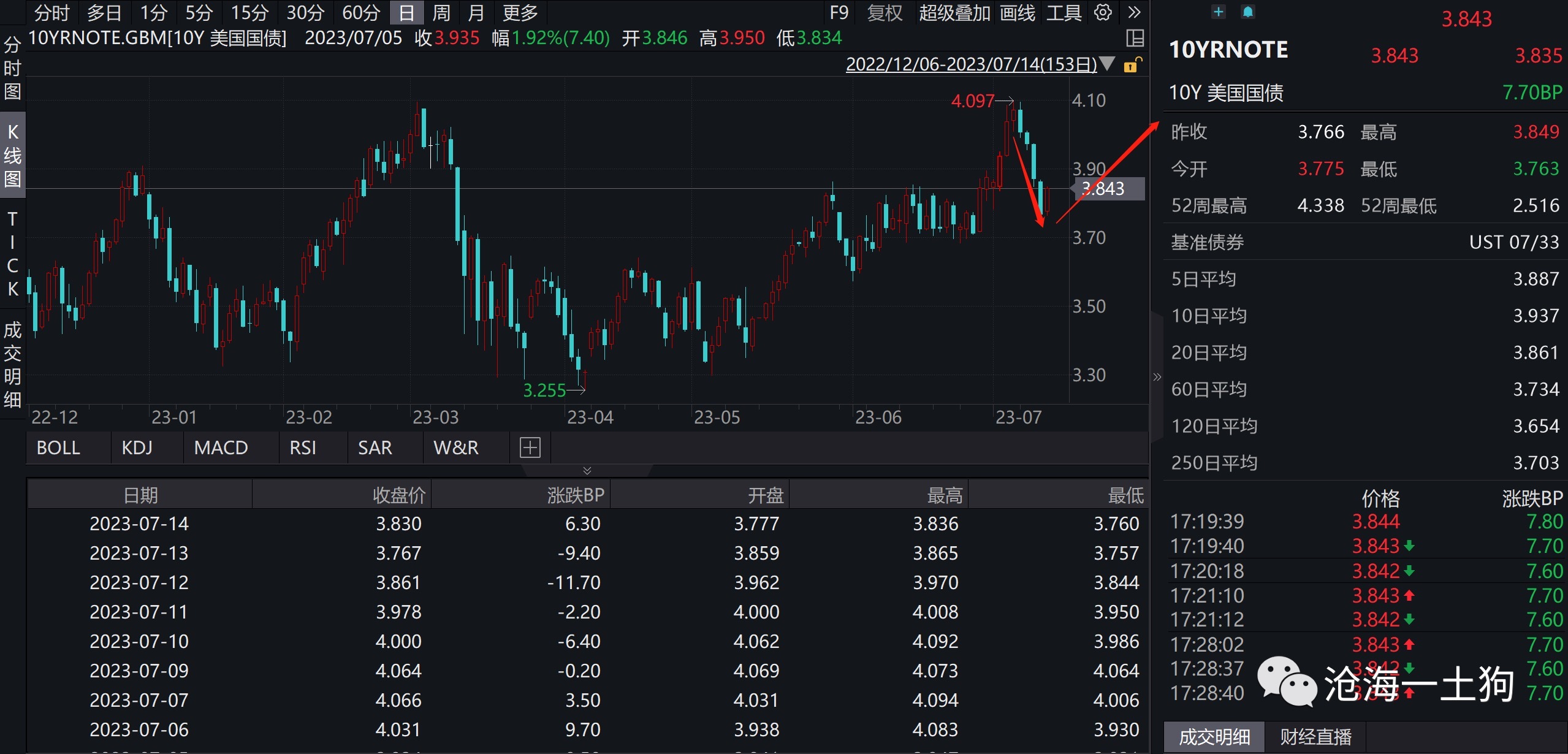

奇怪的是,美元正处于一波十分凶猛的加息周期之中,十年美债利率维持在3.8%+的高位,这个点位所代表的美元一点都不弱。

美元指数说美元很弱,十年美债又说美元很强,那么,到底谁对谁错呢?先上结论:美元一点都不弱,是欧元太强了。

被名字耽误的美元指数

一般来说,美元指数,是综合反映美元在国际外汇市场的汇率情况的指标,用来衡量美元对一揽子货币的汇率变化程度(ps:这个定义来自百度)。但是,它有一个很大的bug,那就是欧元的权重太大了。

目前的具体权重如下:

欧元57.6%,日元13.6%,英镑11.9%,加拿大 元9.1%,瑞典克朗4.2%,瑞士法郎3.6%

欧元的权重几乎占到了60%,与其说这是美元指数,倒不如说这是“欧元指数”。

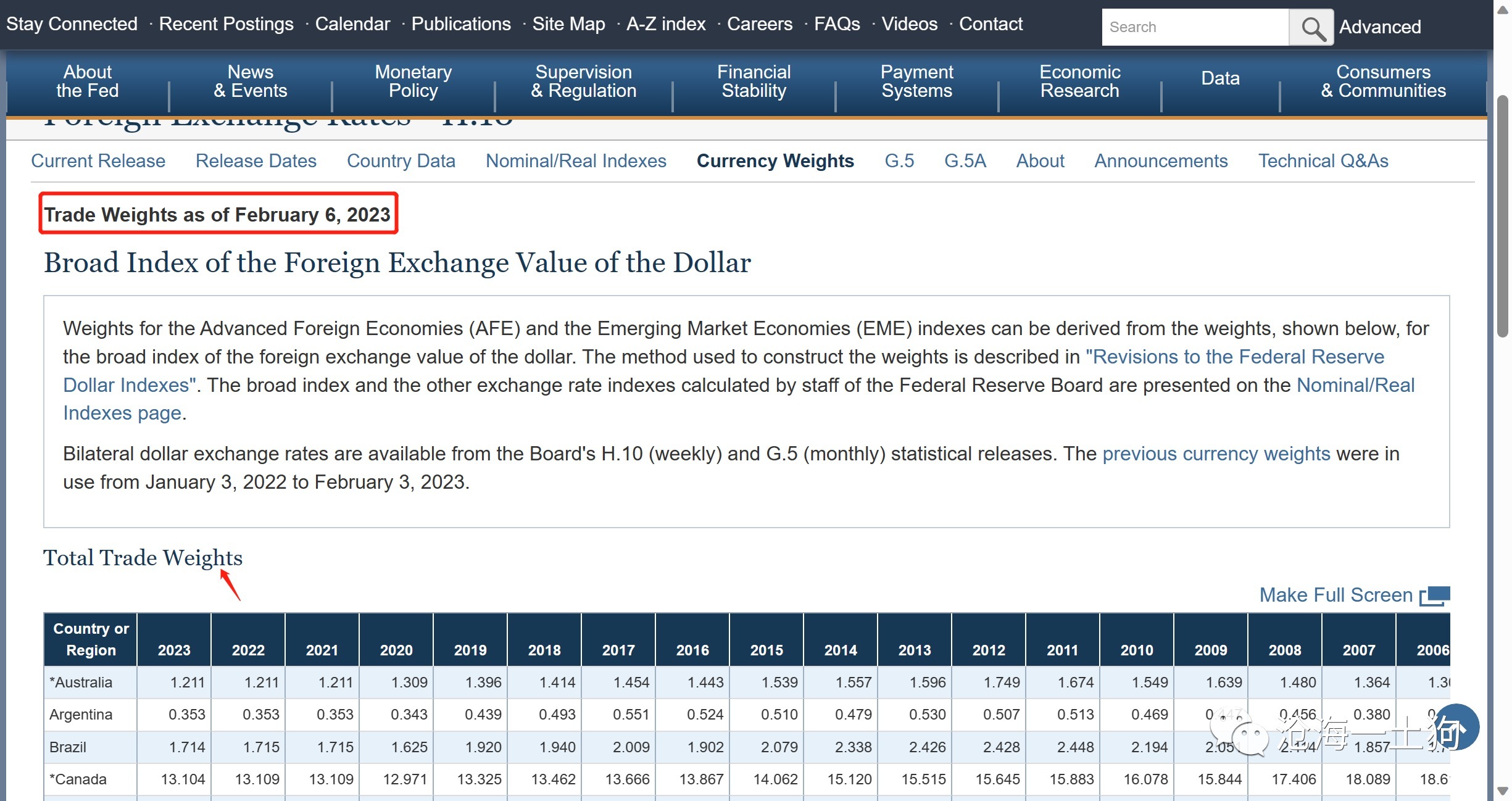

为了避免这个bug,美联储在1998年重新做了一套美元指数,叫贸易加权美元指数。

美联储会定期地更新该指数的权重,具体如下:

在这个指数里,欧元的权重不再过半,仅仅占比19.325%,人民币的权重提高到14.567%。

但是,这个较为综合的指数并不常用,应用更为广泛的依然是美元指数。

因此,贸易加权美元指数才是真实的美元指数,可以度量美元的强弱;美元指数,其实就是美元兑欧元,衡量的只是欧元和美元之间的相对强弱,用它度量美元强弱是有偏的。

为什么欧元如此之强?

那么,为什么欧元一直在升值呢?这是因为他们在升值抗通胀。要知道我们是全球的制造业工厂,一国货币对人民币大幅升值,能有效地压制本国通胀。

如上图所示,自2022年6月以来,欧元一直在对人民币升值,底部以来升值了20%。

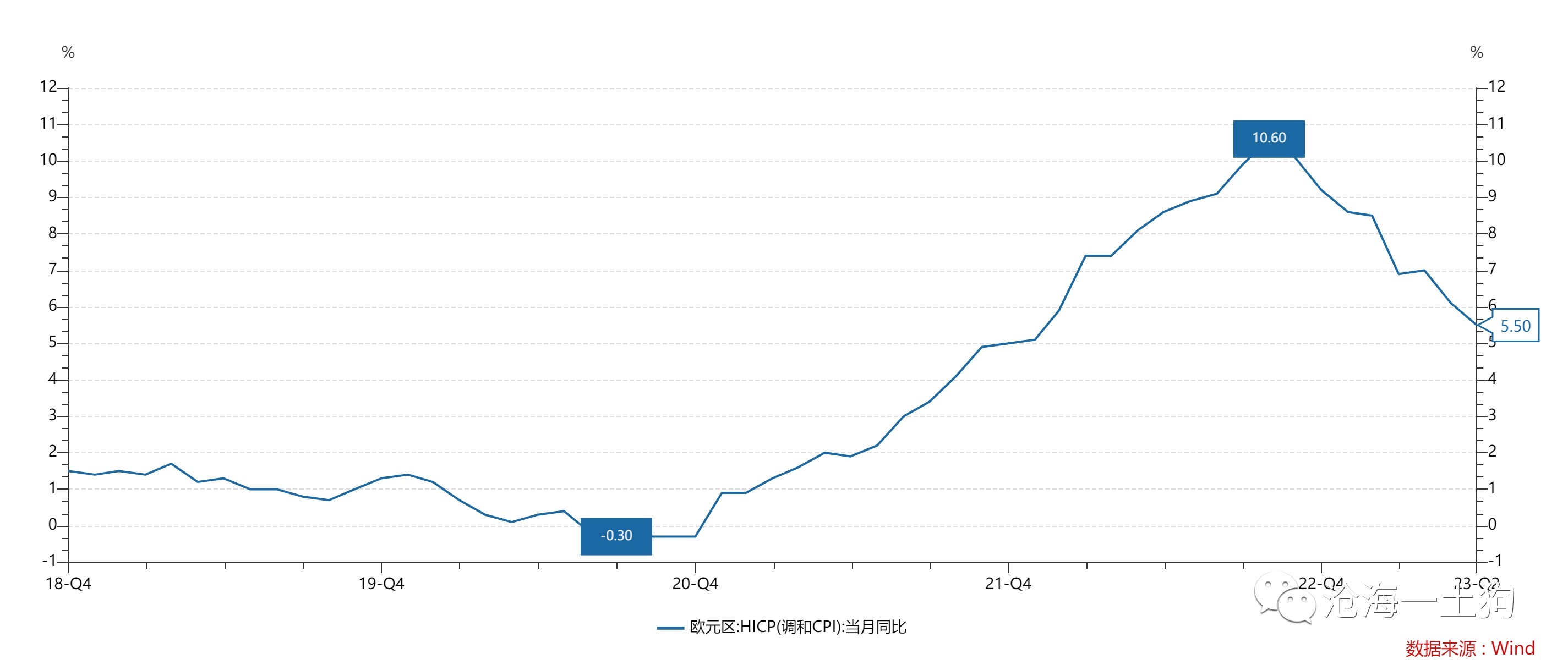

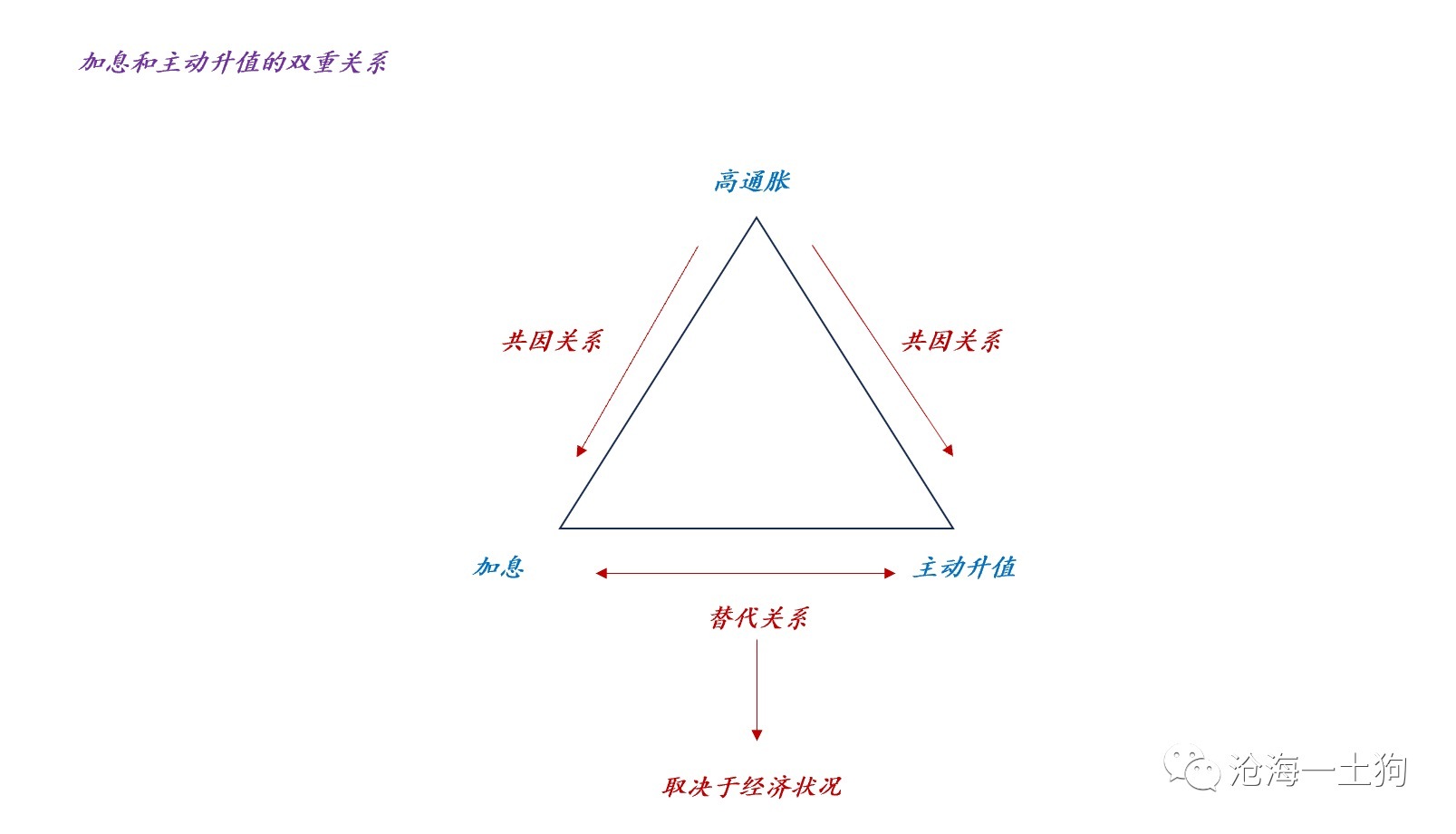

欧洲的通胀实在是太厉害了,它不得不想尽一切办法遏制通胀。压制通胀的核心手段有两个,一个是加息,另一个是升值。这是两个既有关联,又相互独立的手段。

一般来说,大家所熟知的方法就是加息。其实,还有一个隐蔽的办法——主动升值,让进口变得便宜。

那么,如何分配加息和升值的比率呢?取决于经济状况:

1、如果经济增速差且通胀高,那就得加息幅度小+升值幅度大;

2、如果经济增速不错且通胀高,那就得加息幅度大+升值幅度小;

目前,欧洲的经济状况比美国差,并且欧洲的加息幅度没有美国大,但是,欧元却比美元强很多,这不符合经济常理。

引入升值抗通胀逻辑之后,一切都捋顺了:欧洲的通胀实在是太严重了,但经济又不行,加息幅度不敢太大,只能分流一些给主动升值。

因此,在抗通胀大背景下,加息和主动升值之间具备双重关系,具体如下所示:

在这个框架下,会有两个反直觉的逻辑链条:

1、通胀越高,欧元越强;

2、经济越弱,欧元越强;

不难发现,一切都被抗通胀扭曲了。

想明白这一点,你就不会无脑地得出一个结论:美元指数跌破100,美元太弱了。真实的情况是,欧洲的通胀太高,经济太弱,不得不采用主动升值的手段抗通胀。

第二个美联储

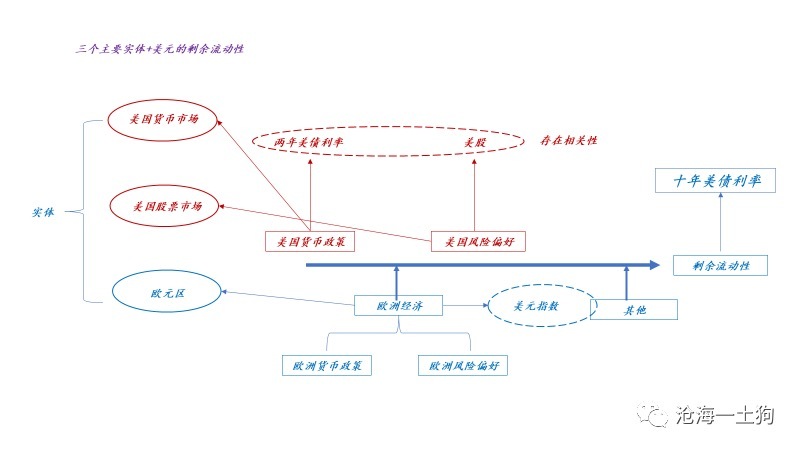

在《美元系统的运行机制——兼论金融研究的意义》一文中,我们构建了一个美元系统的理论模型。在这篇文章里,我们可以升级一下这个理论,把美元指数纳入这个体系,具体如下图所示,

十年美债利率才是整个美元体系的核心,测度整个体系美元的稀缺程度。美元指数只是次一级的因素,反馈的是欧元区的综合因素。

总的来说,有三大因子影响美元的强弱:

1、美国货币政策,观测指标——两年美债;

2、美国风险偏好,观测指标——标普500指数;

3、欧洲经济的综合影响,观测指标——“欧元指数”—美元指数;

通过这个框架,我们基本上就可以把美元、美元指数和十年美债利率的关系捋顺了,其中,最核心的要旨在于:美元指数代表的是欧元区,十年美债利率才代表美元。

欧元区等价于第二个美联储,有些时候欧元区投放美元,美元指数向下;有些时候欧元区回笼美元,美元指数向上。

事实上,今年整个美元体系的供给格局十分拧巴:第一美联储加息,第二美联储投放美元,二者形成对冲。

第一美联储:

第二美联储:

通过这个框架,我们也解释了一个奇怪的现象:美联储如此加息,美股还如此坚挺。当然,美国的风险偏好较高是一方面原因,货币方面的因素在于欧元主动升值,第二美联储不断地投放美元。

结束语

综上所述,我们就把两年美债、美元指数、美股和十年美债的关系捋顺了。两年美债、美元指数和美股分别代表三个不同方面的原因,十年美债汇总三者的影响,并形成最终结果——美元的强弱。

从欧元兑人民币的视角来看,欧元基本已经升值到位,回到疫情和俄乌之间的水准:

因此,单纯地从升值抗通胀的角度来看,欧元进一步升值的空间很小。所以,我们很难期待美元指数借着升值抗通胀的逻辑进一步向下。

此外,我们还要警惕主要逻辑的反转,一旦欧洲的通胀回落,欧元将迅速转软。

在十年美债上,我们将观察到一个十分神奇的现象:十年美债利率因为美国6月通胀数据不及预期回落(ps:已经发生),还会因为欧洲6月通胀数据不及预期回升(ps:尚未发生)。

为了大家的股票头寸,我们还是继续祈祷欧洲6月的通胀数据超预期吧。

本文转载自“沧海一土狗”微信公众号,智通财经编辑:杨万林。