智通财经APP获悉,国海证券发布研报称,中国忠旺(01333)不断增加铝材挤压产能,同时切入板材业务,进行产品结构转型,有望成为板材和挤压型材双龙头。

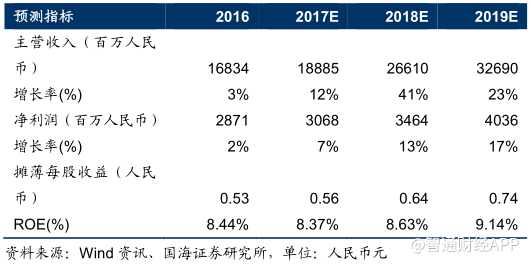

按照最新汇率1港元等于0.846元人民币计算,国海证券预计公司2017-2019的EPS分别为0.56元人民币、0.64元人民币、0.74元人民币,对应当前3.14元人民币股价的PE分别为5.58倍、4.94倍、4.24倍。首次覆盖,给予“买入评级”。

铝模板业务亮眼,未来2年业绩可期。2017年公司进行了一次大规模的产品结构调整,前3季度公司铝模板销量分别为4.9万吨、6.3万吨和7.6万吨,鉴于挤压效率的提高,产量不断提升,而2016年全年公司铝模板销量总计只有2万吨。铝模板属于高附加值产品,加工费高,在1.8万-2万元/吨左右,可以提高公司整体的毛利润水平。

铝模板是新型模板支撑系统,具备周转次数高、施工周期短、质量轻易安装、环保不爆模、回收价值高等多方面优势,随着装配式建筑和绿色建筑的推广,以及国家环保治理力度的不断加大,铝模板正在加速替代木模板和钢模板,目前大型房地产产开发商如万科、碧桂园等已全面推广铝模板,目前公司铝模板供不应求。鉴于公司铝模板业务具备先发优势和壁垒,预计未来2年铝模板业务将保持增长和高毛利率,业绩可期。

公司铝模板具备成本和质量优势。2017上半年公司铝模板业务毛利率高达44%,大幅领先其他模板企业15%-30%的毛利率。

公司的成本和质量优势来源于四个层面:

其一,公司是亚洲最大铝加工制造企业,公司无需外购铝型材进行铝模板的深加工;

其二公司深耕于模具的自主研发生产、合金配方的研制,铝型材的质量更高;

其三,公司拥有21台75MN以上的大型铝挤压机,挤压出的50cm宽幅的铝型材具有一次成型的特点,节约了焊接成本;

其四,公司具备规模效应和技术上的优势。

铝模板业务具备先发优势和壁垒。先发优势:公司2014年开始研制铝模板,2016年产出少量产品,产品的研制、压机的调试、拼模人员的储备,周期长达2年,如果企业还需要购置新的挤压设备进行安装,周期将更长。

高风险形成的进入壁垒:铝模板的账款回收周期长、资金占用规模大,同时铝模板还涉及到后期的维护、回收,人力、物力、管理体系要求高。公司依托大型专业租赁公司,双方形成协同效应。

规模壁垒:铝模板行业属于资本密集型叠加劳动密集型行业,同时要求定制化生产和较高的模具开发生产能力,而预拼装占用土地面积大,因此铝模板业务存在规模壁垒。

公司采购99台挤压设备,扩大挤压产能50万吨。2016年公司订购了99台挤压机,2017年20多台小型挤压设备到货,预计2018年是大批订单到货的时间,2019年将是公司产能的释放期。

公司原有订单饱满,为转型铝模板放弃了部分订单,公司新设备到货后将有效解决产能瓶颈问题。考虑到铝替钢、铜、木的趋势仍在延续以及环保导致的产业集中度提升,国海证券认为小企业的订单将逐步流向忠旺。

天津板材厂设备技术一流,三季度投产,未来潜力巨大。公司天津板材项目总投资320亿元,设计产能为60万吨中厚板和120万吨薄板,配有德国西马克公司的世界一流高端设备,设备使用年限长,年折旧低,同时公司还有生产车身铝板的核心设备铝合金气垫式连续热处理炉,预计产能在10万吨以上。

天津项目建设完成后,将成为全球一次性规划、建设规模最大、设备最先进的铝压延材生产基地之一。2017年3季度,天津一期60万吨中厚板材厂开始投产,产量2万吨,未来产量将逐步释放,预计明年实现盈亏平衡或微利。国海证券认为天津工厂在技术上、设备上、规模上都是全球顶级的轧制板材厂,目前只差产品认证,随着认证的逐步落地以及产量的逐步释放,未来潜力巨大。

铝制厢式货车市场渗透率低,未来市场逐步扩大。铝制车体重量轻,材料环保可回收,全铝商用货车可以减重3-5吨。我国商用货车、拖挂车、物流车等仍以用钢为主,铝制占比不足1%,而美国、日本的渗透率达到了80%以上。随着道路安全和运输政策执行力度的加强,我国铝制货车将进入全面推广的阶段。公司提前布局铝制货车,未来产量将逐年扩大。

公司具备成功转型的基因。2004年在国内房地产如火如荼,公司大胆提出转型工业铝挤压型材,2009年房地产市场陷入低谷,建筑铝型材供应过剩,此时公司产品结构已经全面转型为工业挤压型材。

2011年公司推出深加工产品,享受高加工费。2014年公司开始研发铝模板产品,2017年铝模板产品推出之时,正值国内环保趋严,各地产公司大力推广铝模板的应用,公司订单快速增长。

与此同时,2017年公司受到美国反倾销的影响,铝制托盘深加工业务被全部停掉,而此时铝模板业务及时的弥补了订单的下滑。可以看出,忠旺对市场的判断较为敏锐,过去十年产品结构的调整和推广及时到位,享受先发优势。

账款周期合理。2017年公司应收账款大幅增长,主要源于公司给予下游铝模板采购商更长的账期。公司给予工业挤压型材30-45天的账期,铝模板3-6个月的账期,符合房地产建设开发周期。

风险提示:铝模板市场规模和渗透速度不及预期,铝模板市场竞争超预期,公司账款回收风险,天津厂投产不及预期,天津厂认证过于缓慢,新增产能订单不足,铝价上升过快过高。(编辑:王梦艳)