本文选自“西塔金融”微信公众号,作者Miner。

2017年下半年以来,国产芯片市场可谓高潮迭起,备受投资者关注。半导体芯片产业一直以来都被认为是电子信息行业的高端制造,然而,作为世界最大的消费电子制造工厂,中国的芯片产业发展却异常缓慢,芯片国产化率不足10%。不过,随着国家对电子信息产业安全性的重视程度日渐提高以及诸如5G通信、互联网汽车、智能电网、大数据云计算等新兴产业的蓬勃发展,芯片国产化的投资浪潮正日渐成型。

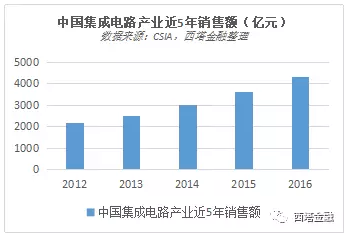

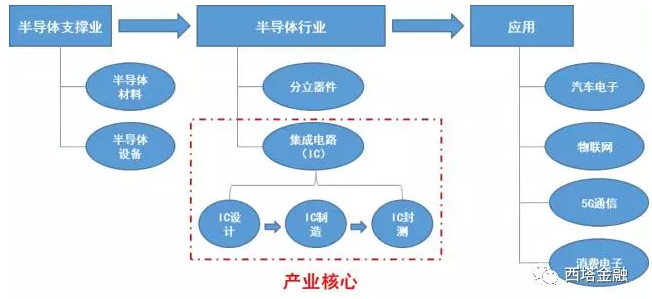

集成电路,泛指芯片,英文简称IC,是半导体产业链上的核心环节。据中国半导体行业协会统计,2017年1-6月中国集成电路产业销售额为2201.3亿元,同比增长19.1%。从近5年中国集成电路产业进出口数据来看,国内集成电路进出口一直处于逆差状态,每年敞口金额在1250-1650亿美元,有着极大的进口替代空间。

一、IC产业三大核心

相信大部分人对芯片的概念都是金属脚、小方块,而对其内部结构和成型过程都不了解。简单来说,芯片就是把诸多晶体管集成到一块基底的复杂电路,大部分主材是单晶硅或者硅化物,也有部分用砷化物、锗化物等半导体材料。工艺流程包含电路图纸的设计,电路的刻录制造以及芯片的封装测试,即集成电路产业的上中下游。

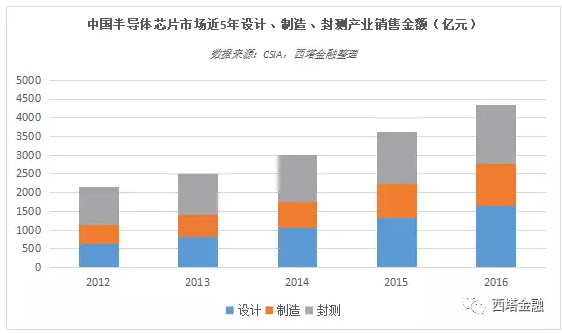

从数据上来看,近5年来,设计、制造、集成三项业务在国内都呈现出了较快的增长态势,且芯片设计的比重正逐年攀升。

在开始介绍芯片产业三大核心之前,先解释几个概念:Fabless模式厂商,指只做设计,没有自己的晶圆厂,不实际生产的企业,如高通,联发科等;IDM模式厂商,指设计、制造、封测一体的企业,有自己的晶圆厂,如Intel、三星、海士力等;Foundry模式厂商,指晶圆代工厂商,只做芯片制造,不进行设计的公司,如台积电、联华电子等。

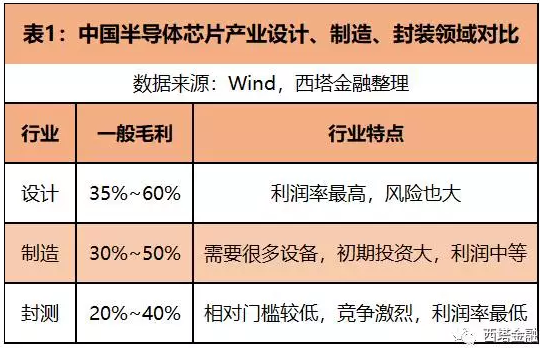

芯片设计这块业务,Fabless厂商和IDM厂商都有涉及,是整个半导体产业链最尖端的部分,技术门槛高,利润可观,不过如果设计方案没有获得主流芯片制造商的认可。IDM企业还好,单做设计的公司基本也就完蛋了,存在着较大的风险,好在除了人力成本,设计整体投入不大。较之设计,制造和封测相对来说利润就较低了,多半赚的是辛苦钱,不过整体的现金流相对会比较稳定,不容易倒闭。

芯片制造目前大部分都是交给代工厂完成,负责芯片晶圆基地的生产和电路的实现。目前主流的一条8英寸晶圆生产线,需要投资7-8亿美金,12英寸的更是达到了12-15亿美金,除了一些如三星、Intel等一些“钱多人傻”的巨无霸企业,很少有设计公司烧得起这个钱。

虽然是代工,但芯片这个行当还是有一定技术含量的,最核心的指标是晶圆尺寸和芯片的纳米制程,目前主流的晶圆尺寸是8寸和12寸,晶圆尺寸越大,能刻录和切割的芯片数也就越多,一线厂商如三星、台积电等也在开始布局16寸和20寸的产线;主流的芯片纳米制程在28纳米,制程越小,相同体积的芯片可容纳的晶体管数就越多,一线厂商如三星、台积电等可生产10纳米制程芯片。

芯片封测主要也以代工厂来完成,任务是给晶圆厂出来的芯片加上触点、引脚,使之能够与外部电路相连接。同时,也为芯片提供了一个保护壳与散热通路,能够防止其受到化学与物理损坏。封测领域门槛相对较低,竞争也较为激烈,其中的中高端产品占比,代表了一个国家或一个地区的封测业发展水平。2016年国内集成电路产品中,中高端先进封装的占比约为32%,国内部分封测企业的集成电路产品,先进封装的占比已经达到40%至60%的水平。

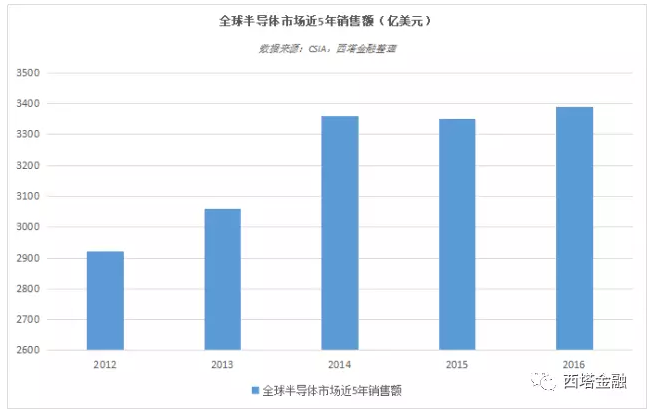

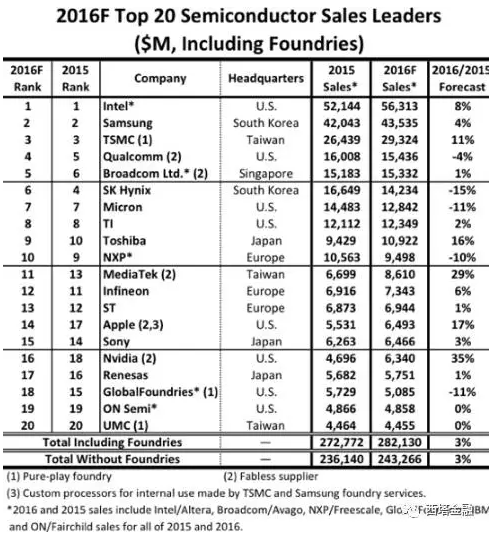

从整个半导体行业来讲,目前国内暂时还未出现能比肩国际巨头的企业,从半导体行业网站IC Insight给出的2016年全球半导体企业营收数据来看,前20的企业里并未出现中国大陆企业的身影。

图片来源:IC Insight

不过,就细分领域来看,芯片设计领域,中国大陆华为公司旗下的海思公司,去年的营收超过300亿元人民币,已经非常接近第20名的UMC了,紫光集团旗下的紫光展锐尽管离国际一线距离还有点远,不过去年营收体量也超过了100亿。

芯片制造领域,一直是台湾企业的天下,TSMC凭借先进的技术占据了市场50%以上的份额,不过港股上市的中芯国际(大唐集团控股)去年的营收也已超过了200亿,与台湾排名第二的UMC的差距正在缩小。

而在芯片封测领域,A股上市公司长电科技、天水华天以及通富微电去年分别以193亿、67亿、46亿的营收规模,位列全球封测代工企业的3、6、7位,营收同比增长速度更是排在行业前三,分别为12.5%、28.3%、32%。

今年上半年,我国IC设计业同比增长21.1%,销售额为830.1亿元;制造业增速依然最快达到25.6%,销售额为571.2亿元;封装测试业销售额800.1亿元,同比增长13.2%。

西塔金融认为,制造业的增速高于其他两个领域,是历史的选择。对于很早就成为世界工厂的中国来说,最擅长也最有优势的就是制造,制造处于IC产业的中游,其实是非常重要的,做好了不仅可以养活上游,也可以促进下游应用的发展。而从 “国家集成电路产业投资基金”重点投向晶圆厂的趋势中就能感受到我国对IC制造的重视。

据SEMI估计,全球将2017年—2020年全球将投产62座半导体晶圆厂,其中26座就在中国大陆,占全球总数的42%。

二、国家集成电路产业基金与各方资本联动

从前述中国半导体的发展情况来看,中国集成电路产业正在迎来历史性的战略机会。随着技术的创新与突破,物联网等市场应用的快速发展,以及产业投资的有力拉动,这一产业市场规模有望持续扩张。

据不完全统计,截至去年底,国内计划在未来几年投入集成电路制造领域的资金就将超过3500亿元,其中大部分是中国政府引导基金,这强有力的论证了集成电路产业中国化的趋势。

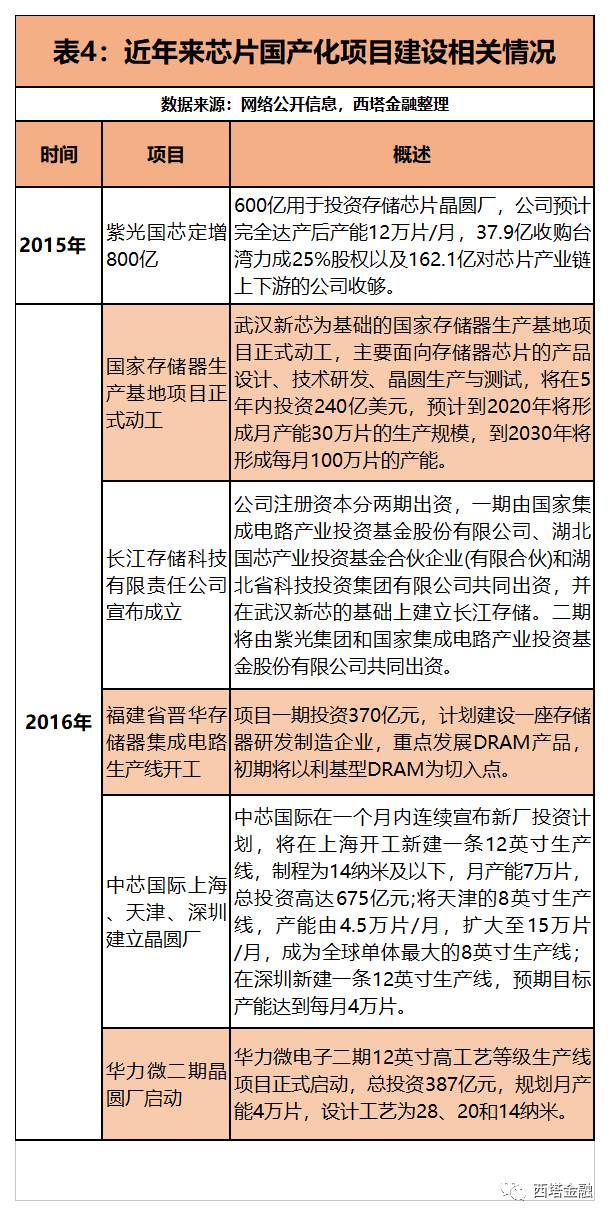

从公司层面来看,目前已在全国各地动工的大陆企业项目中,多以建设晶圆厂为主。

四、国内相关上市芯片企业主要情况

据西塔金融观察,目前国内的上市公司(含港股),大部分IC相关公司都还处于一个上量做大营收规模的过程,利润总体量不大,但增速明显。

西塔金融从类型、市值规模、最近一年营收规模、5年营收复合增长率、5年净利润复合增长率、大事件六个维度,为大家归纳了几家有代表性的IC上市公司情况,供读者参考。

五、趋势和机遇

综上,随着中国经济发展的日益加快,中国在成为全球集成电路消费主战场的同时,对于国产芯片的需求迫在眉睫。

而全球集成电路产业的格局正在发生变化,给中国大陆企业带来了曙光,如早期整芯生产的IDM巨头英特尔、三星、格罗方德、海士力等公司开始陆续在中国建厂,转移产能,此外,由于晶圆厂投资成本的不断上升,集成电路企业有逐渐向专业分工的模式发展,即设计、制造和封装测试分离成集成电路产业链中的独立一环,越来越多的IDM企业开始采用轻晶圆制造模式,即将晶圆委托晶圆制造代工企业厂商制造,甚至直接变成独立的芯片设计企业。

在芯片产业格局发生变化的同时,半导体集成电路随着下游专用电路领域如,物联网、汽车电子、智能电网、5G通信、大数据、云计算、消费电子、自动化等行业的应用逐渐上量,也将带来半导体集成电路需求的持续繁荣。

制图:西塔金融

如今中国大陆芯片企业的发展,有着政府政策和产业基金的双重加持,相信未来全球半导体巨头中一定会出现中国大陆企业的身影。(编辑:姜禹)