▍摘要:

近期,市场上出现关于地方政府债务、非标风险的相关传闻,再次引发投资者对于银行业资产质量的悲观预期。本篇报告集中回应近期路演中投资者普遍存在的对于银行业地方债务、非标资产等风险领域的一些疑问。

1、地方政府平台债务风险方面:

Q: 银行业地方政府平台相关的风险敞口有多大?

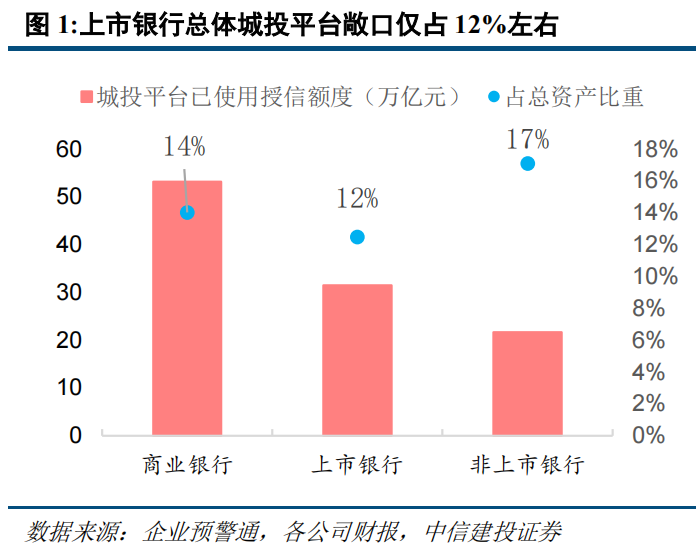

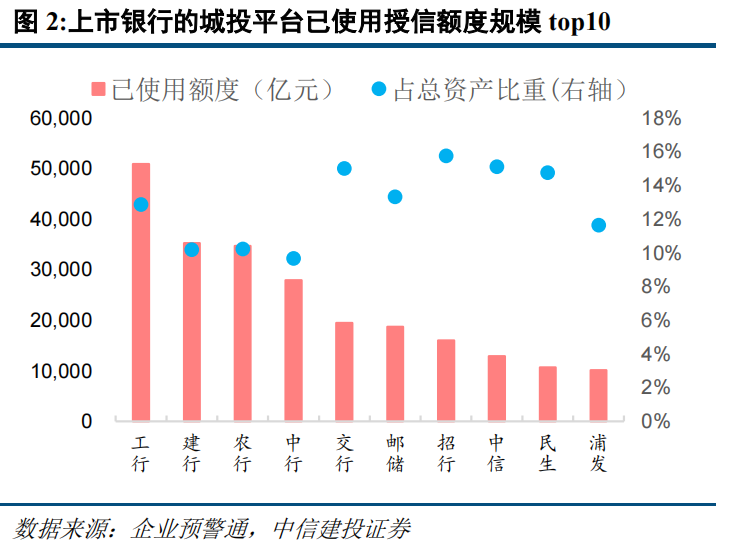

A:我们通过对3381家城投公司的金融机构授信情况,共计54702条数据汇总显示,所有商业银行在城投平台已使用授信额度大约53.2万亿元,占总资产比重的14%。42家上市银行在城投平台已使用授信额度大约31.5万亿元,占总资产比重仅12%。

Q:国有大行在承担更大的地方平台债务风险吗?

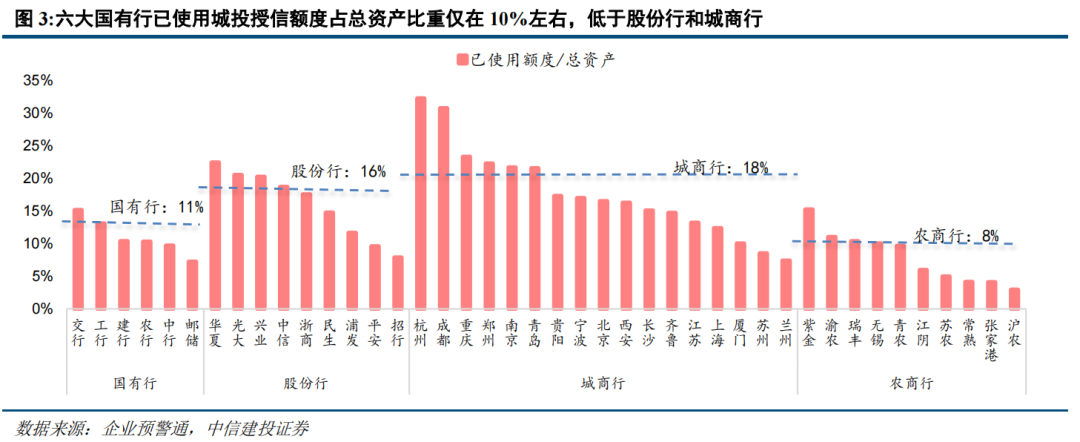

A:没有。国有行、股份行、城商行、农商行城投已使用授信占总资产比重分别为11%、17%、14%、6%。国有行的风险敞口处于板块较低水平。此外,国有行在高风险地区的城投已使用授信占资产比重仅在1%左右,高风险的区县级城投已使用授信占资产比重更是仅0.1%。国有行的城投业务质量最好、敞口较小,相对其庞大的体量而言,不可过度高估城投风险冲击。此外,零售型股份行城投业务同样质量优、敞口小;优质城商行虽然城投敞口大,但区域好、不下沉,高风险业务占比极低,亦不应对其城投业务过度悲观。

Q: 所有地方政府平台债务都面临降息展期吗?

A:不会。首先,目前银行主要的地方政府债务中,地方政府一般债和专项债、AA级以上城投债的利率已处于较低位置,银行表内的融资平台贷款利率也不高。大部分优质区域的优质平台并没有不降息就无法维持的窘迫性。而且从目前的政策背景来看,LPR调降前后,监管均引导银行下调存款利率,当前银行息差水平已处于历史最低水平,单边大幅度降低贷款利率的可能性不大。

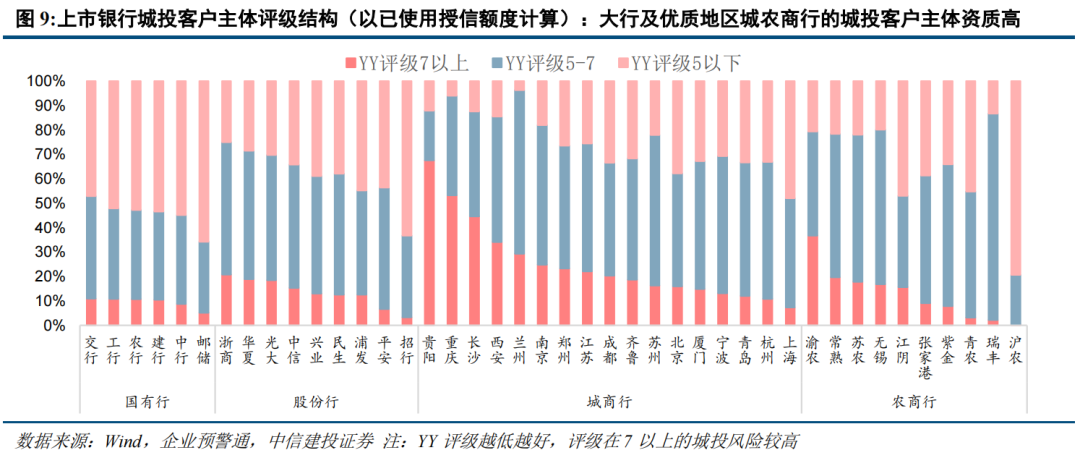

此外,目前AA级及以下城投债占比仅13%,上市银行中YY评级在7以上的城投已使用授信额度仅4.1万亿,占总资产比重仅1.6%。我们预计,仅有个别弱区域低等级平台有降息展期的可能,并不存在地方债务全面降息展期的必要性和可能性,对银行息差和盈利能力的冲击力度不大,远没有市场预期的悲观。

Q:地方政府平台债务问题会严重影响银行业利润吗?

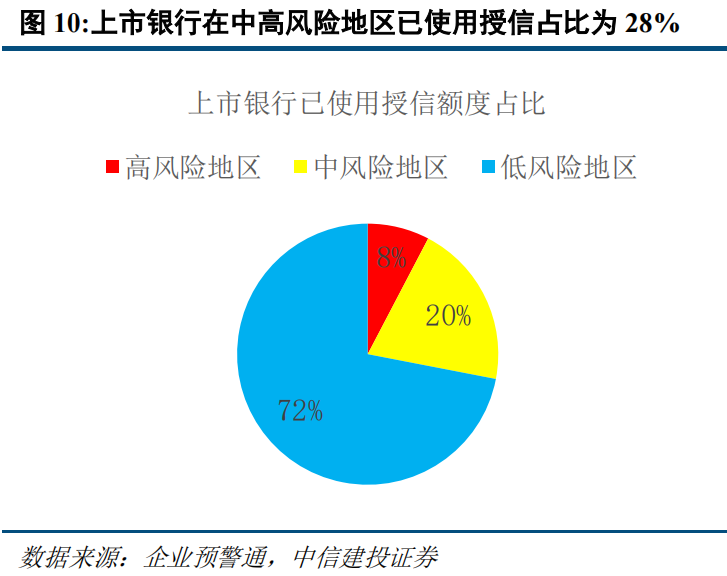

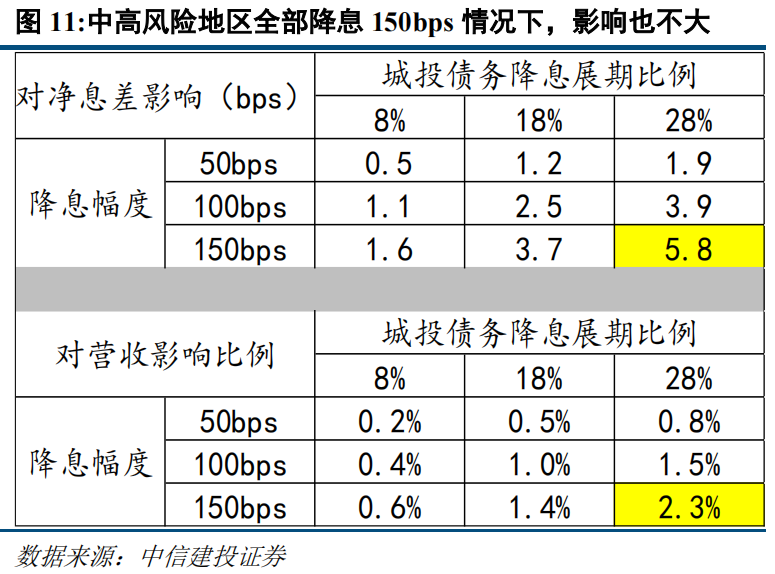

A:不会。在更合理的展期假设下,仅有个别弱区域低等级平台有降息展期的可能。根据测算,即使占比28%的中高风险地区城投债务全部降息150bps,也仅影响上市银行净息差5.8bps左右,影响营收约1325亿元,占2022年营收比例仅2.3%。

2、非标风险方面:

Q: 招行的非标不良率高达25%吗?

A:不是。25%的数据是由“以摊余成本计量的债务工具投资”中的阶段三损失准备除以“以摊余成本计量的债务工具投资”中的“其他投资”,计算公式有错误。进一步而言,以摊余成本计量的债务工具投资的阶段三损失准备,大部分来自于理财回表的问题资产产生的准备,是一次性因素,且拨备计提工作已完成。而“以摊余成本计量的债务工具投资”的“其他投资”中绝大部分资产并不是理财回表资产。截至2022年末,招行“以摊余成本计量的债务工具投资”1.58万亿元,剔除理财回表因素之外的不良资产极少,非标资产的资产质量优良。

Q: 银行业的非标敞口大吗?

A:多数银行非标敞口已至历史低点。根据国有行及股份行非标资产规模测算,十八家银行非标资产规模总额为2.83万亿元,较2016年9.02万亿元的历史高位大幅压降,上市银行非标敞口不大,且均已实现充分拨备。

3、股份行的房地产风险敞口仍然很大?

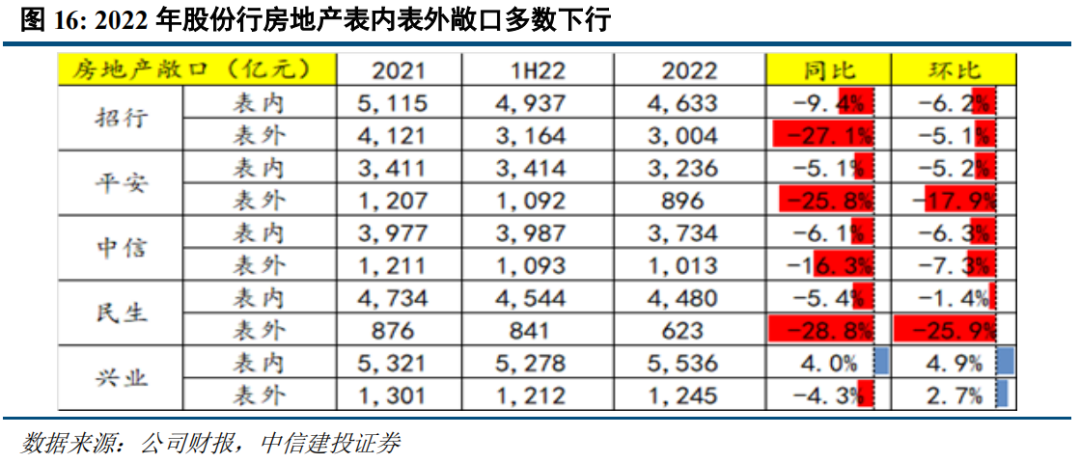

A:已大幅压降。股份行2022年表内外地产敞口多数实现同比、环比压降,敞口规模较上半年均有所改善,招行、平安、中信、民生、兴业五家披露相关数据银行的敞口已压降至2.84万亿元。

4、银行分红会下降吗?

A:不会。部分市场观点认为的“地方债务等风险敞口大规模暴露—内生增长压力大、资本充足率无法满足底线要求-分红将下降”的逻辑链条在前提假设上存在不合理性。首先,地方政府平台债务、非标等风险敞口实际上都在可控的范围内,不会一次性对银行利润产生较大冲击,如“所有地方债务大规模降息展期”、“非标等隐性风险敞口巨大”等夸张的假设意义不大。其次,银行业核心一级资本充足率均较监管红线有一定距离,在不发生系统性风险危机的情况下,上市银行满足资本充足率底线压力不大。目前经济复苏的大逻辑通顺,银行经营环境逐步改善,分红保持稳定的条件更加充足。

5、板块投资建议:

当前市场上部分投资者对中国银行业地方债务、非标等重点领域的预期过于悲观,主要在于预期假设上存在不合理之处,合理假设下城投债务降息展期对银行基本面情况影响较小。我们认为,当前银行业城投债务风险可控,非标业务敞口不大。在房地产系统性风险逐步化解情况下,整体资产质量稳中向好。随着下半年经济复苏进程向好,银行业估值将逐步修复。其中国有行依赖“中特估”主题与不差的基本面表现恢复至0.7倍以上,比价效应出现后进一步助推基本面更为强劲、成长性更为突出的优质区域性银行估值向上突破。

银行板块配置上,建议大小兼备、聚焦头部。

▍正文如下:

一、银行业地方平台债务风险整体可控

近期,市场投资者对于银行业城投等地方政府平台债务的资产质量担忧再次出现,悲观情绪弥漫。本篇报告我们集中回答投资者关心的几大主要问题。总体来看,我们认为,目前银行业地方平台的债务风险整体可控,部分市场假设过于悲观刻板,错误的压制了银行板块估值。

1.1 银行业目前地方政府平台相关的风险敞口有多大?

通过对3381家城投公司的金融机构授信情况,共计54702条数据计算,所有商业银行在城投平台已使用授信额度大约53.2万亿元,占总资产比重为14%。42家上市银行在城投平台已使用授信额度大约31.5万亿元,占总资产比重仅12%。

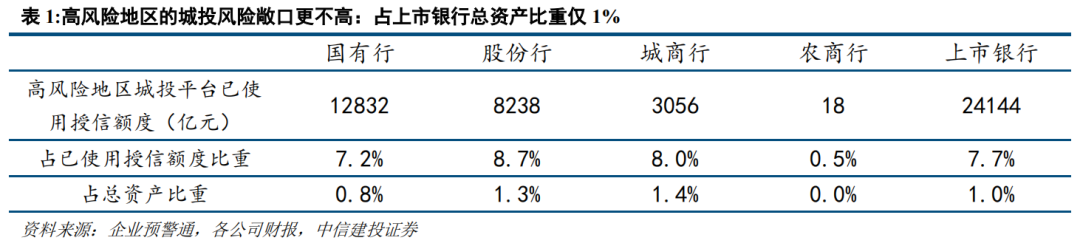

在总体城投贷款敞口中,高风险地区的城投占比更不高。在考虑城投平台的风险敞口时,真正可能出现风险的部分应是财政压力大的部分区域。根据Wind的地域利差数据,我们将地域利差在300bps以上的区域设定为高风险地区。从42家上市银行已使用的城投平台授信额度规模来看,高风险地区已使用授信额度仅2.41万亿元,占总已使用授信额度的7.7%,占总资产比重仅1%。

图表:高风险地区的城投风险敞口更不高:占上市银行总资产比重仅1%

1.2 国有大行在承担更大的地方平台债务风险吗?

非但没有,国有行城投业务在银行业各板块中质量还相对更好。从对城投的授信额度上看,国有行、股份行、城商行、农商行城投已使用授信占总资产比重分别为11%、17%、14%、6%。国有行的风险敞口处于板块较低水平,且六大行之间差距不大。此外,国有银行在高风险地区的城投已使用授信额度占比仅1%左右,高风险区县级城投平台的已使用授信额度占比更是不足0.1%。除国有行外,零售型股份行城投业务同样质量优、敞口小;优质城商行虽然城投敞口大,但区域好、不下沉,高风险业务占比极低,亦不应对其城投业务过度悲观。

图表:六大国有行已使用城投授信额度占总资产比重仅在10%左右,低于股份行和城商行

图表:六大国有银行高风险地区城投已使用授信额度占总资产比重仅1%左右

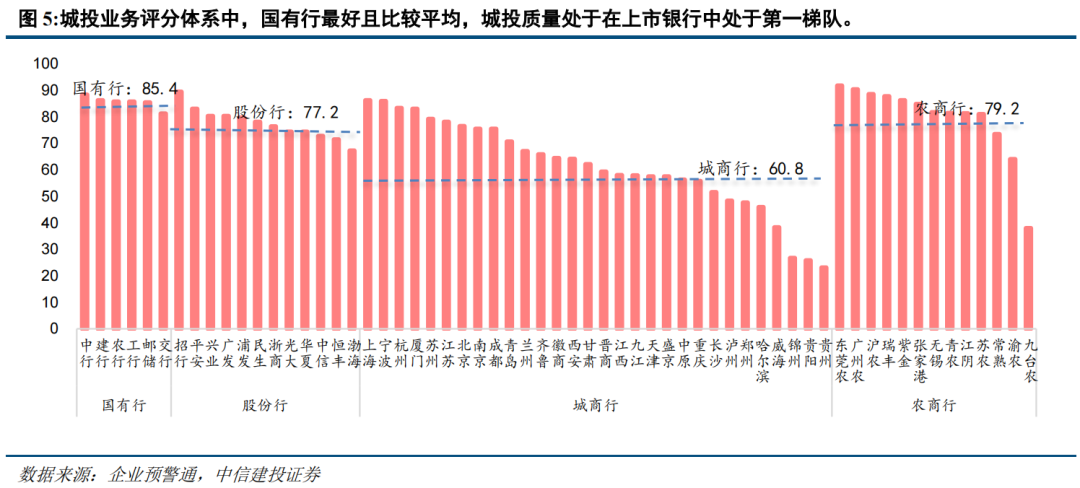

根据我们此前发布的《城投风险专题:谁做的最好?谁的风险被高估了?》报告中,对上市银行城投业务进行了系统性的评价,国有银行城投业务评分最高,达85.4,且各家实力较为平均,差异不大,城投质量均在上市银行中处于第一梯队。部分股份行和优质城商行评分同样较高,与国有大行城投业务质量相当,风险评判万不可一刀切。

图表:城投业务评分体系中,国有行最好且比较平均,城投质量处于在上市银行中处于第一梯队。

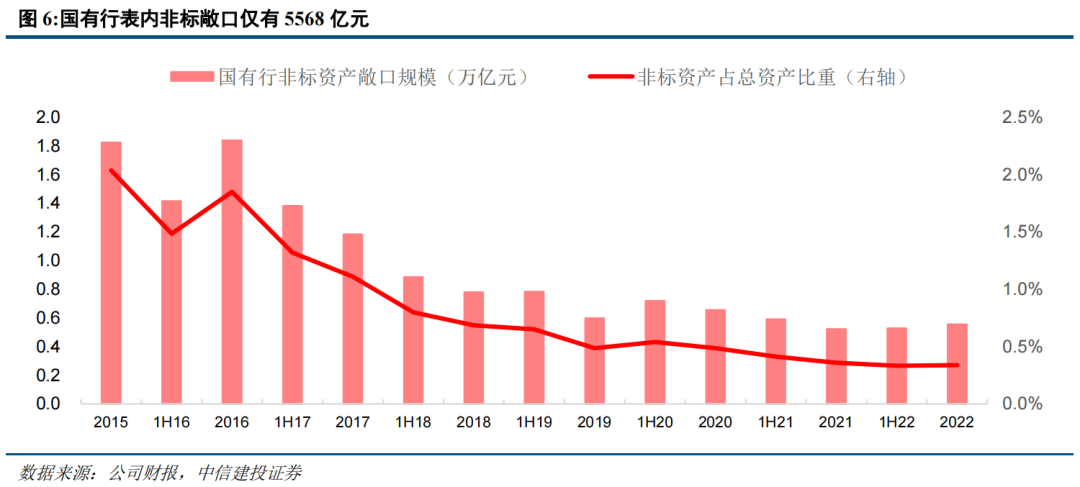

在资产质量和利率风险的背景下,对大行而言,贷款才是应该重点评估的对象。我们在此只讨论了关于城投贷款类的风险敞口,主要是国有行表内非标资产敞口规模极小,截至2022年仅有5568亿元,占其整体资产比重仅有0.34%。对大行而言,非信贷的地方政府相关敞口主要是专项债和一般债,这类资产质量好、利率低,并不应过度担忧资产质量风险和未来进一步展期和降息空间。

图表:国有行表内非标敞口仅有5568亿元

总的来说,国有行的城投业务质量最好、敞口较小,当前极低估值体现的过度悲观预期需要修正。国有大行城投资产占比低,高风险城投资产占比更低,而并非如投资者刻板印象一样在承担更大的城投平台风险。相对其庞大的体量而言,不可过度高估城投风险冲击。

1.3 所有地方政府平台债务都面临降息展期吗?

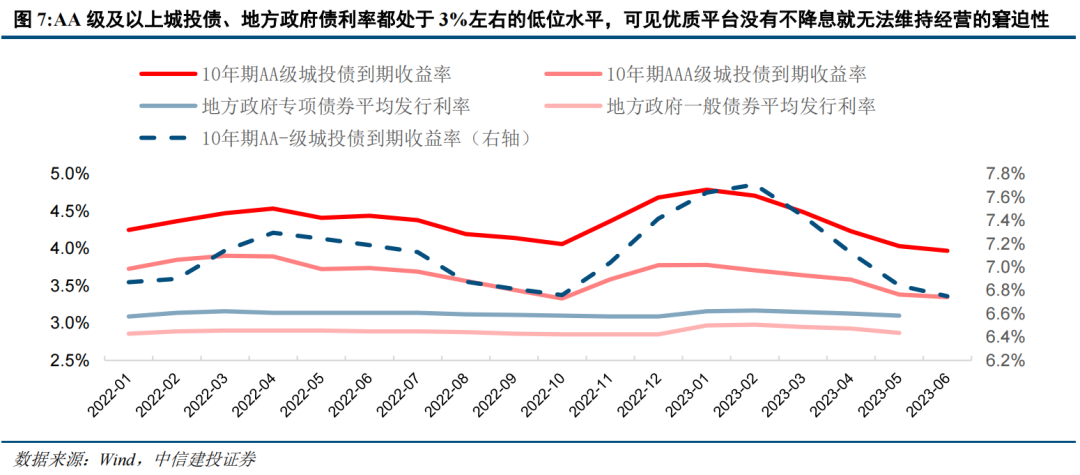

不会,所有城投债务统一降息展期的假设过于夸张。首先,当前银行的地方政府债务中,地方政府一般债和专项债的利率已处于较低位置,银行表内的融资平台贷款利率也不高。目前地方政府一般债、专项债的平均发行利率分别为2.87%、3.1%,根据中债登数据,AAA、AA级城投债到期收益率仅分别为3.3%、3.95%,仅AA-级城投债收益率仍保持6.8%的较高水平。由此可见,在当前低利率的专项债和一般债环境下,大部分优质区域的优质平台并没有不降息就无法维持经营的窘迫性,也就没有持续降息的必要性和可能性。且从目前的政策背景来看,LPR调降前后,监管均引导银行下调存款利率,当前银行息差水平已处于历史最低水平,单边大幅度降低贷款利率的可能性不大。

图表:AA级及以上城投债、地方政府债利率都处于3%左右的低位水平,可见优质平台没有不降息就无法维持经营的窘迫性

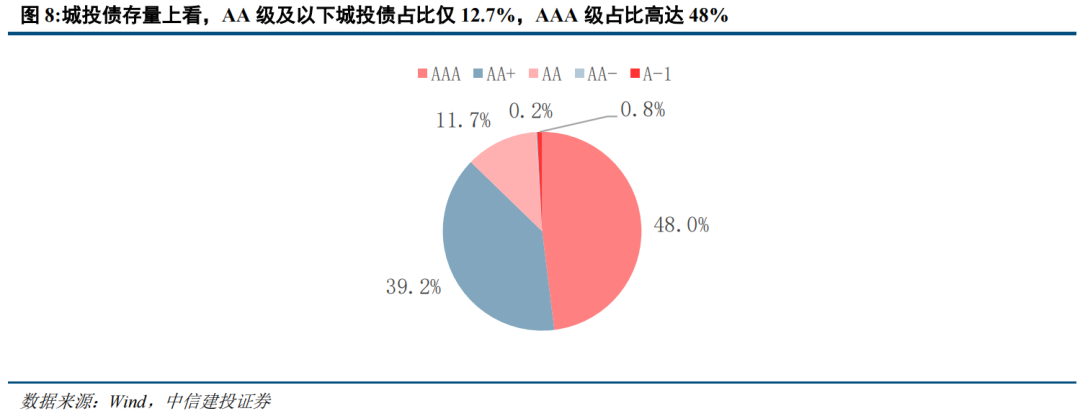

从当期城投债务评级结构和城投平台资质情况来看,所有城投债务统一降息的可能性也是微乎其微。从城投债评级来看,目前AA级及以下城投债余额为7484亿元,占比仅13%,而AAA级、AA+级城投债占比分别达48%、39.2%。AA级及以下的城投债主体面临更大的财务压力,从而寻求债务展期是合理的,但AA+级以上城投主体质量明显较好,具备充足的偿债能力,不具备要求降息展期的客观条件。

图表:城投债存量上看,AA级及以下城投债占比仅12.7%,AAA级占比高达48%

从上市银行的城投客户主体质量上看,上市银行中YY评级在7以上的城投已使用授信额度仅4.1万亿,占总资产比重仅1.6%。且除部分财政压力较大区域的城农商行外,大部分上市银行高风险城投主体的已使用授信额度都不高,不会出现大规模的降息展期压力。

图表:上市银行城投客户主体评级结构(以已使用授信额度计算):大行及优质地区城农商行的城投客户主体资质高

另外,从政策考量的角度来讲,大规模的为城投债务做长期限展期本身就与政策端相悖,不利于地方政府“遏制增量、化解存量”的化债进程,也不满足“防范化解地方政府隐性债务风险长效机制”的政策导向。因此我们认为,仅有个别弱区域低等级平台有降息展期的可能,并不存在地方债务全面降息展期的必要性和可能性,对银行息差和盈利能力的冲击力度不大,远没有市场预期的悲观。

1.4 地方政府平台债务问题会严重影响银行业利润吗?

合理假设下,城投债务问题对银行业盈利能力影响不大。根据我们上述分析,在更合理的假设下,应仅有个别弱区域低等级平台有降息展期的可能。因此我们假设全部高风险地区城投、全部高风险地区城投及一半的中风险地区城投、全部中高风险地区城投三种情况,即8%、18%、28%的城投已使用授信需要降息。降息幅度为50、100、150bps三种情况。根据测算,即使占比28%的中高风险地区城投债务全部降息150bps,也仅影响上市银行净息差5.8bps左右,影响营收约1325亿元,占2022年营收比例仅2.3%。而如果仅8%的高风险地区城投降息50bps,则对上市银行净息差影响不足1bp,影响营收程度仅0.2%。

二、非标敞口较小,房地产风险实质性化解

2.1 银行非标敞口大吗?招行的非标不良率高达25%吗?

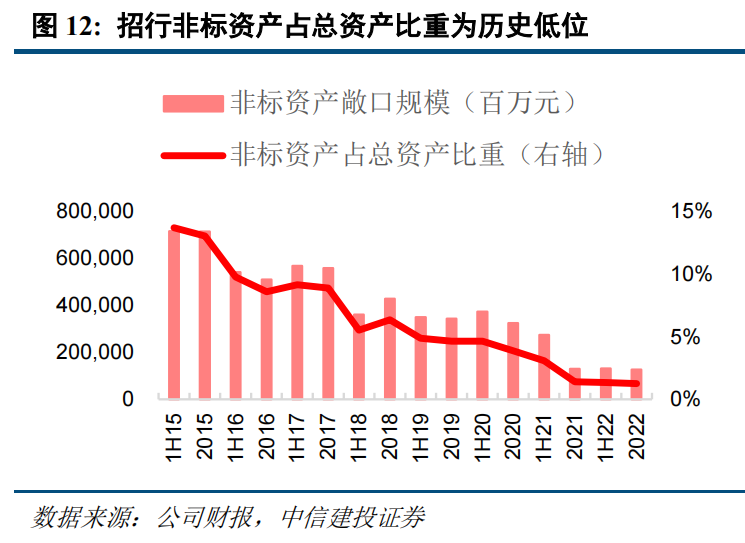

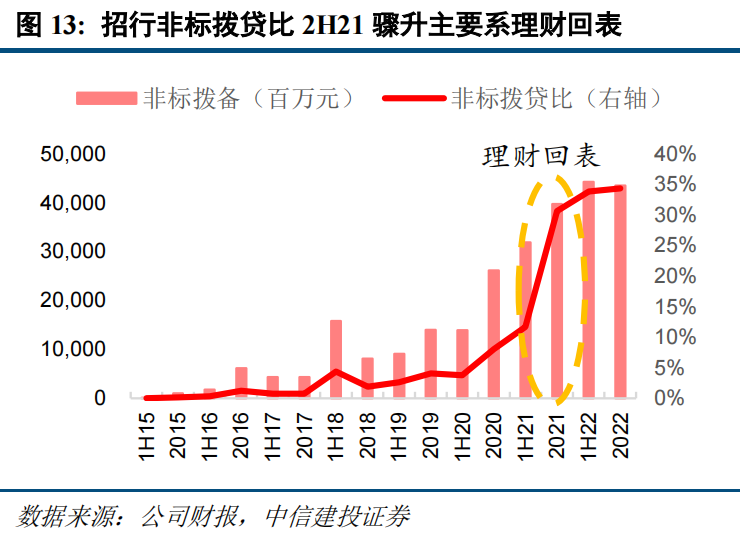

非标敞口小,拨贷比骤升主要系理财一次性回表影响。近年来,上市银行表内非标资产余额持续压降,占比基本处于历史最低水平。以招行为例,招行非标资产规模截至2022年末仅为1267亿元,较2017年5574亿元的规模已大幅压降,占总资产比重仅为1.25%,处于历史最低水平。同时,在资管新规正式颁布后,招行非标拨备余额快速上升,主要系不符合资管新规的老产品回表,2022年末的拨备计提比达95%,带动非标拨备余额及非标拨贷比快速上涨,为一次性因素且拨备计提工作已完成。针对投资者关注的“以摊余成本计量的债务工具投资”项目,截至2022年末共计1.58万亿元,剔除理财回表因素之外的不良资产极少,资产质量优良。

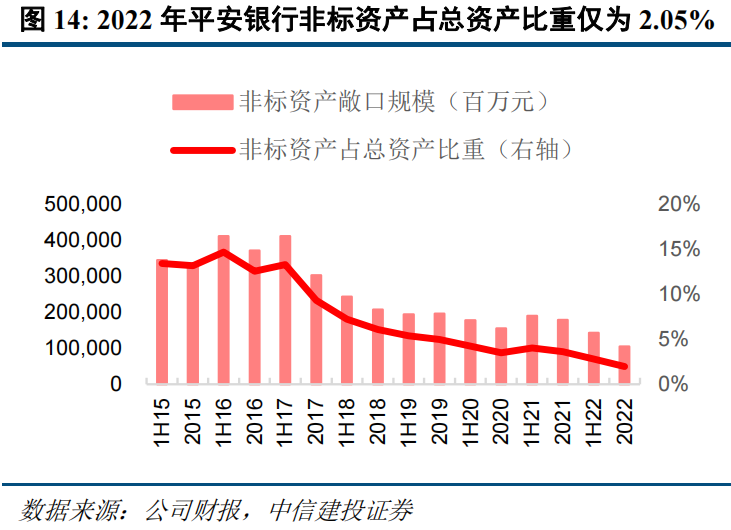

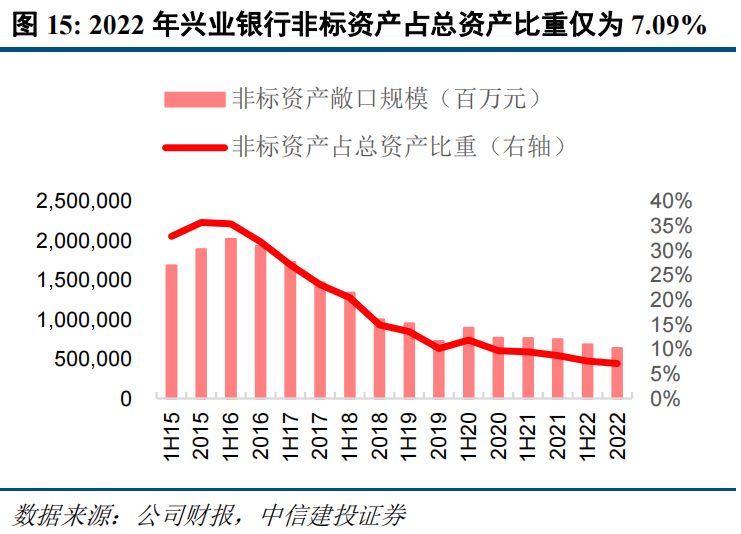

此外,平安、兴业等股份行目前的非标资产敞口也处于各自的历史最低水平。其中,平安银行非标资产规模截至2022年末仅为1047亿元,占总体资产比重仅为1.97%,较2017年9.29%的占比已大幅压降。兴业银行非标资产规模截至2022年末为6372亿元,占总资产比重为7.09%,较2015年的峰值也实现了大幅压降,目前处于历史最低点。整体来看,目前以招行、平安、兴业为代表的股份行非标资产敞口均处于较低水平,且均实现充分拨备计提,投资者对该类风险无需过于担心。

2.2 股份行地产敞口持续压降,相关风险暴露充分

房地产风险敞口方面,招行、平安、中信、民生、兴业五家代表性股份行中,除兴业银行房地产敞口小幅提升外,其余四家银行表内外风险敞口2022年均同比、环比1H22压降,且表外敞口压降幅度显著高于表内敞口降幅。股份行地产敞口压降成效显著,房地产相关风险也对应稳步下行。

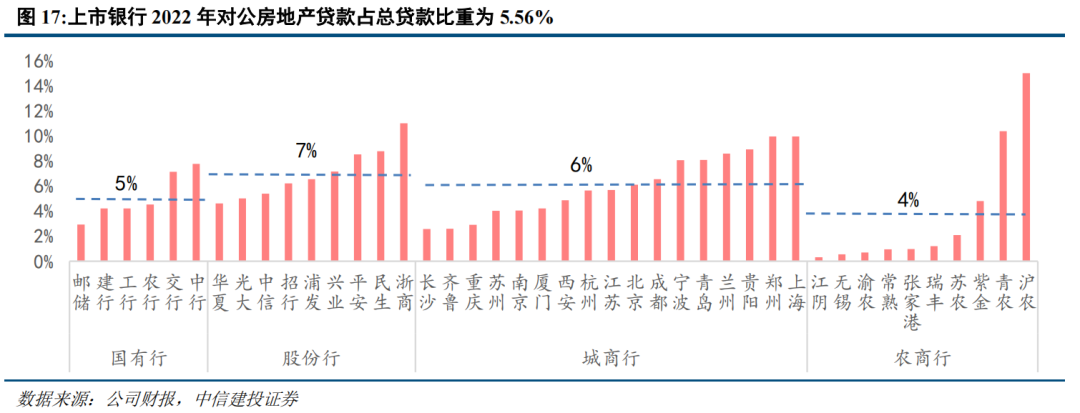

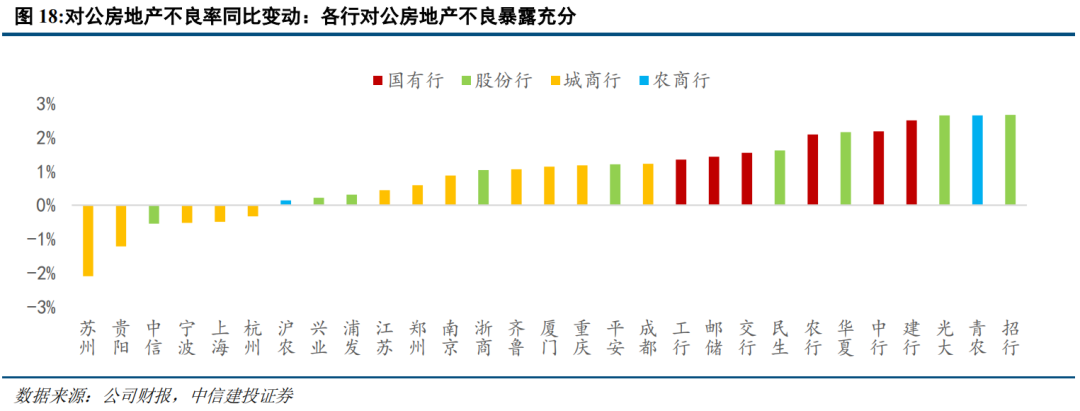

对公房地产贷款方面,2022年上市银行对公房地产贷款占总贷款比重为5.56%,国有行、股份行、城商行、农商行分别为5.13%、7.02%、6.04%、3.69%,均处于较低水平。对公房地产贷款不良率方面,2022年上市银行整体不良率为3.46%,国有行、股份行、城商行、农商行不良率分别为4.58%、2.85%、3.01%、4.92%,分别较2021年同比提升1.85pct、1.26pct、0.15pct、1.4pct,整体提升1.15pct,对公房地产风险暴露较为充分,在敞口小、风险暴露充分下,预计相关风险将在政策工具出台支持下逐步化解。

图表:上市银行2022年对公房地产贷款占总贷款比重为5.56%

图表:对公房地产不良率同比变动:各行对公房地产不良暴露充分

三、银行分红会下降吗?

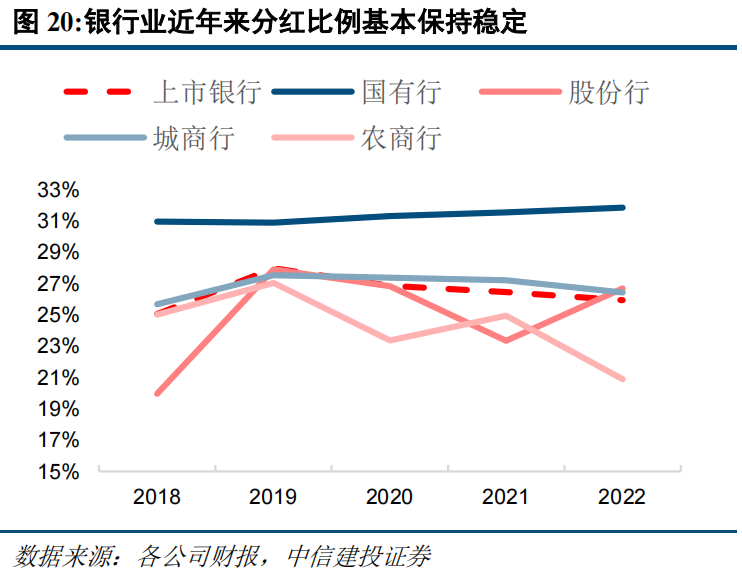

不会,部分市场观点认为的“银行业地方债务等风险敞口大规模暴露—内生增长压力大、资本充足率无法满足底线要求-分红将下降”的逻辑链条在前提假设上存在不合理性。首先,根据上述两方面的论证,地方政府平台债务、非标等风险敞口实际上都在可控的范围内,不会一次性对银行的盈利能力产生较大冲击。市场对银行业资产质量的担忧过于刻板,如“所有地方债务大规模降息展期”、“非标等隐形风险敞口巨大”等夸张的假设意义不大。

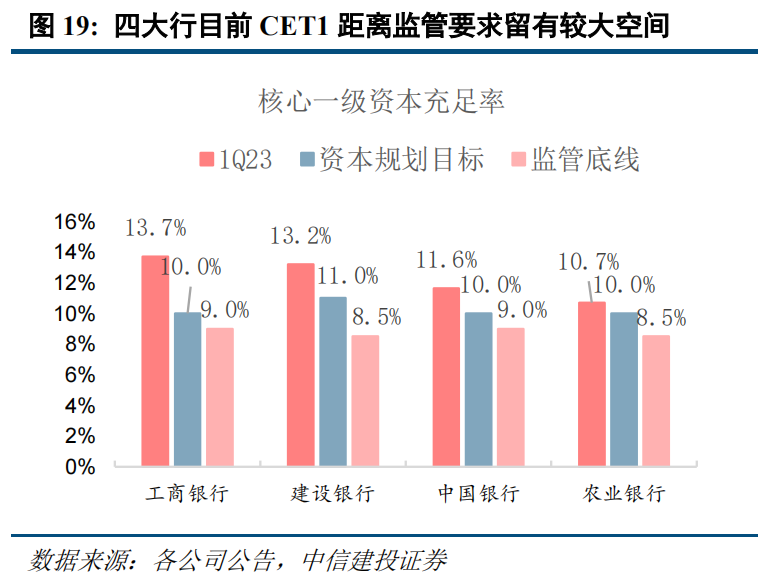

其次,目前银行业核心一级资本充足率均较监管红线有一定距离。央行在二季度例会中也明确表示“支持银行补充资本”,在不发生系统性风险危机的情况下,上市银行满足资本充足率底线压力不大。以四大行为例,截至1Q23,工行、建行、中行、农行核心一级资本充足率分别为13.7%、13.2%、11.6%、10.7%,分别高于自身资本规划目标3.7、2.2、1.6、0.7pct,高于监管要求4.7、4.7、2.6、2.2pct。在2022年疫情期间,我国银行业经营面临较大压力,但也保持了稳定的分红。目前经济复苏的大逻辑通顺,银行经营环境将稳步向好,分红保持稳定的条件更加充足。

四、投资建议

当前市场上部分投资者对中国银行业地方债务、非标等重点领域的预期过于悲观,主要在于预期假设上存在不合理之处。合理假设下,城投债务降息展期对银行基本面情况影响较小。我们认为,当前银行业城投债务风险可控,非标业务敞口不大。在房地产系统性风险逐步化解情况下,整体资产质量稳中向好。

当前压制银行估值的主要矛盾在于经济预期,下半年经济复苏进程有望加快,银行股投资将重回基本面主逻辑。随着近期促进经济增长的政策表态进一步加强,后续拉动内需、改善实体经济融资成本等提振经济措施持续落地,下半年经济复苏趋势有望继续加快,在更加明确的宏观经济大方向下,市场对银行的关注点将重回基本面主逻辑。其中国有行依赖“中特估”主题与不差的基本面表现恢复至0.7倍以上,比价效应出现后进一步助推基本面更为强劲、成长性更为突出的优质区域性银行估值向上突破。

银行板块配置上,建议大小兼备、聚焦头部。

风险提示:

(1)如果宏观经济大幅下滑,企业偿债能力削弱,资信水平较差的部分企业可能存在违约风险,从而引发银行不良暴露风险和资产质量大幅下降。(2)疫情可能存在反复,影响对公端企业经营和零售端客户消费,从而对信贷需求产生较大不利影响,资产规模扩张受限。(3)宽信用政策力度不及预期,经济维持较高发展增速的动能减弱,从而对银行信贷投放产生较大不利影响。(4)零售转型效果不及预期,权益市场出现大规模波动影响银行财富管理业务。

本文转载自微信公众号“中信建投证券研究”,作者:马鲲鹏、李晨;智通财经编辑:李佛。