即便是集运行业里的“绩优生”,在大的周期面前恐怕也只能感叹时运的“不齐”。

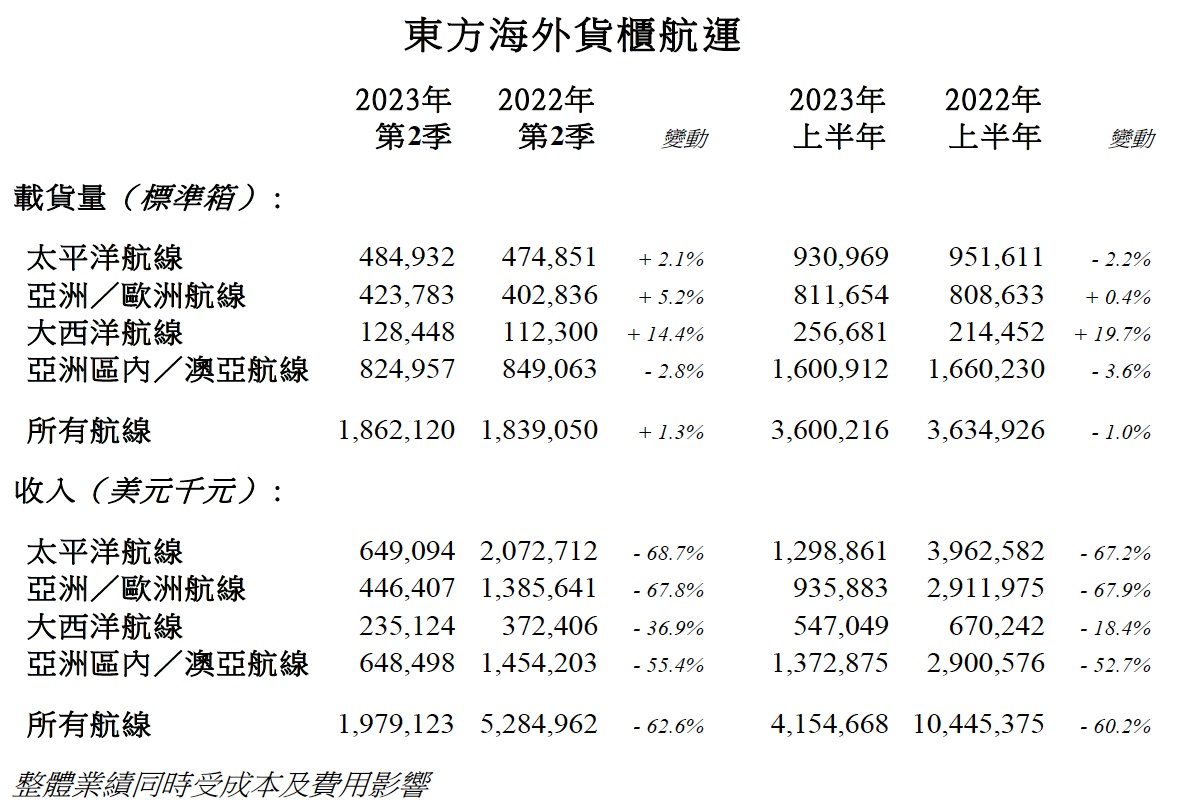

日前,东方海外国际(00316)公布了第2季度营运概要。公告显示,23Q2期间公司实现收入19.79亿美元,同比下降62.6%;总载货量上升1.3%,运载力上升8.7%;整体运载率较上年同期下滑5.9%,每个标准箱的整体平均收入同比锐减63%。

拉长时间来看,今年前6月东方海外国际的收入及总载货量同比分别减少了60.2%、1%;运载力同比增加4.7%,整体运载率则下降了4.6%,而每个标准箱的整体平均收入同比降幅更是达到了59.8%。

东方海外国际的表现并不令人感到意外。

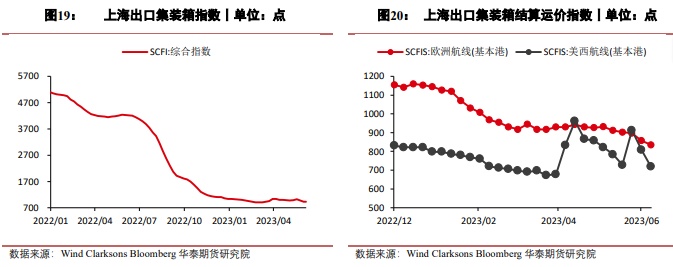

回望上半年,美联储加息未止,经济下行压力犹存,集运行业的需求侧修复不及预期;与此同时,新船交付订单源源不断,船队规模呈现持续增长态势。由于运力供给增速远快于运力需求,23H1期间集装箱运价大幅跳水。数据显示,上海出口集装箱结算运价指数上半年下跌超过16%。

供需两端双重挤压之下,试问集运市场的路在何方?身处其间,一直被视为“绩优生”的东方海外国际如何熬过新一轮周期?

景气磨底业绩“触礁”

从经济学视角而言,周期是一系列历史事件的连锁反应。而以集运市场而论,作为全球供应链的重要组成部分,集运行业不可避免地与全球经济周期紧密相连,周期变动带来的供需变化也深度影响着集运市场的整体表现。

据智通财经APP观察,现阶段集运行业供需错配,且外部不利因素反复发酵,市场处在“长夜难明”的景气底部时刻。

流动性方面,受欧美央行利率峰值的抬升叠加利率持续处于高位时间的延长,全球广义货币供应量面临较大下行压力,流动性对于航运价格的施压持续存在。

其次,如文首所述行业供需形势也不乐观。一方面,供给侧集装箱船在手订单自2020年10月份之后逐步抬升,今年6月份最新月度在手订单量为895艘,仍处在阶段性高位;同时,考虑到造船周期,2023年至2024年将迎来集装箱船舶的交付大年,其中2023年预计交付386艘,2024年预计交付391艘。根据相关机构测算,2023年集装箱船舶运力同比增速约为6.78%,而2024年的同比增速约为6.26%,增速处在相对高位。

另一方面,就需求而言,持续的流动性收紧不断打压全球消费端需求,尤其是亚洲至北美地区集装箱贸易量骤降,这使得全球集装箱贸易深陷疲软境地。

行业处于景气底部,而身在其中东方海外国际也是感受到了“寒意”。根据公司公告,23Q2期间公司来源于太平洋航线、亚洲/欧洲航线、大西洋航线、亚洲区内/澳亚航线的收入分别为6.49亿美元、4.46亿美元、2.35亿美元、6.48亿美元,同比增速分别为-68.7%、-67.8%、-36.9%、-55.4%。

拉长时间线,23H1期间东方海外国际来源于太平洋航线、亚洲/欧洲航线、大西洋航线、亚洲区内/澳亚航线的收入同比降幅则分别为-67.2%、-67.9%、-18.4%、-52.7%。

不过,若以载货量视角来看,23Q2期间东方海外国际主要航线中仅有亚洲区内/澳亚航线出现了负增长,其余航线均同比实现了正增长,而整个上半年也仅有太平洋航线和亚洲区内/澳亚航线有所微降。可见,报告期内公司业绩重挫,主要是受运价大跌的影响。

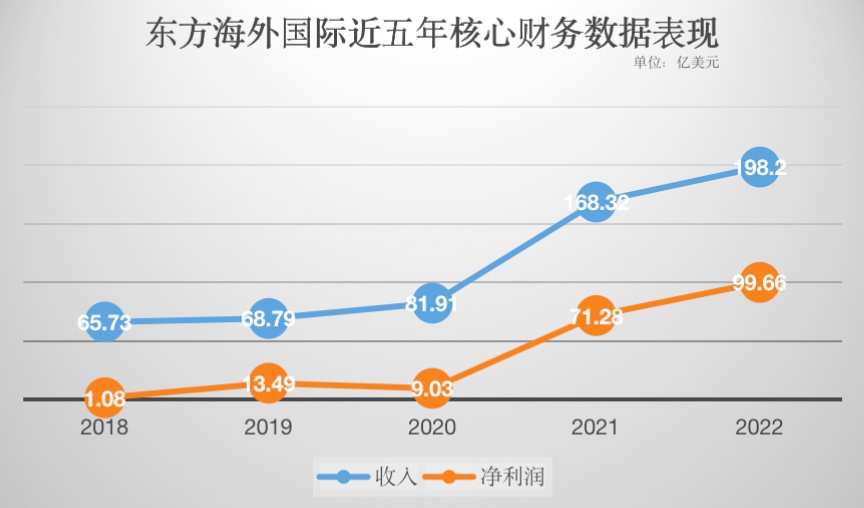

值得一提的是,暂且抛开眼前的困境不论,过去几年里东方海外国际刚经历了一轮狂飙突进的上升期。数据显示,2020-2022年,东方海外国际的收入从81.91亿美元增加至198.2亿美元,净利润更是从9.03亿美元劲增至99.66亿美元,涨幅十分惊人。

前景难明蛰伏蓄势

绩优生业绩“触礁”,而另一个坏消息是东方海外国际的业绩寻底或许仍然会持续较长一段时间。

回顾上一轮景气周期,集运自20H2进入高景气阶段,其间运价一路攀升。而究其缘由,这主要得益于疫情过后需求的释放,叠加有效供给不足,两者同时作用下,供需剪刀差一再被拉大。

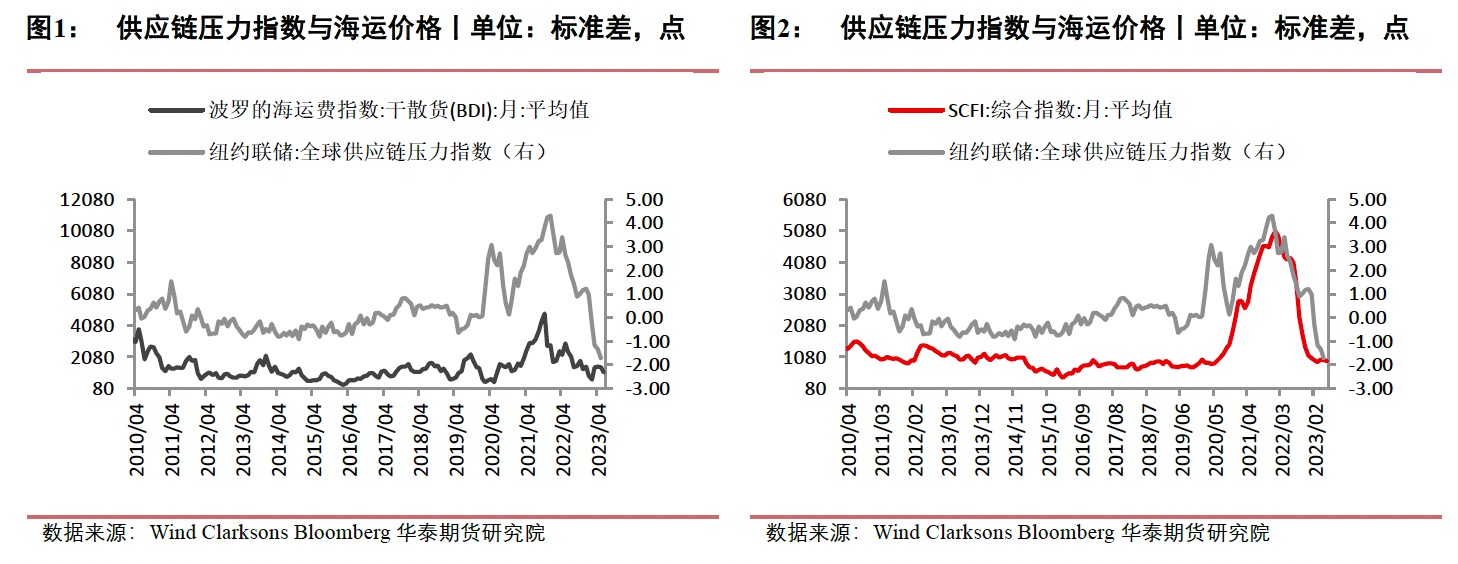

然而如前所述,进入2023年后,集运市场供给增速快于需求增速,高运价已是难以为继。据了解,纽约联储全球供应链压力指数自2021年12月的历史高位大幅下行,2023年5月的最新数据为-1.71.刷新阶段新低。而过往供应链压力指数与海运价格具有较大的正相关性,目前看供应链端对于海运价格的溢价效应持续走弱。

站在当前时点展望后市,中短期内集运市场的供需形势压力恐怕难以消减。

一方面,从运力供给端来看,Alphaliner和Drewry、Clarksons对于2023年全球运力增速预期分别为8.3%、4.3%和6.9%,2024年全球港口运力增速预期分别为8.9%、6.5%和5.8%,供给增速维持高位预计将是大概率事件。

另一方面,运力需求侧而言,尽管Q3为传统旺季,但鉴于美联储停止加息的时间表迟迟未兑现,欧美经济增速放缓的压力之下三季度全球运输市场的需求或难有大的改观,“旺季不旺”恐成为现实。

全年而言,Alphaliner和Drewry最新预测2023年全球港口集装箱吞吐量增速(不含运距)分别为1.4%和0.4%,2024年全球港口集装箱吞吐量增速(不含运距)分别为2.2%和4.2%。Clarksons预计2023-2024年全球集运需求增速(含运距)为-2.1%和3.3%。可见,运力供过于求仍将是“常态”。

过去几年,因为外部不可抗力因素的影响,集运企业“躺着”享受了高运价的红利。然而周期的魅力也正在于此,波峰过后,景气回落也来得如同疾风骤雨般迅猛。

结合东方海外国际的公告来看,公司业绩失速已在发生,且或许将维持较长一段时间。“退潮”时刻,二级市场上的投资者又是否已有了足够的心理准备呢?