如果你唯一的工具是锤子,那么每个问题看起来都像钉子。

随着三大主要央行仍计划提高利率并维持高利率,这句老话仍然是正确的。对富裕家庭的影响微乎其微,但给那些贫困的家庭带来不成比例的痛苦。各大央行目前迫切需要更好地分析借贷成本上升的速度,同时在实现通胀目标方面更灵活,在让货币紧缩发挥作用方面更有耐心。

如果利率继续上调,全球经济衰退似乎不可避免。我们已经从英国国债危机、瑞士信贷破产和几家美国银行倒闭中得到了警告。其他许多对利率敏感的行业也在摇摆不定,包括杠杆过高的商业地产和公用事业。但真正受到损害的是其他经济领域,比如中小企业和租房者。

前Haitong Securities伦敦首席市场策略师Marcus Ashworth表示,因此,美联储及其同行宣称的“放松”劳动力市场的目标是错误的。央行的指令没有明确规定失业目标,因为劳动力市场不可能进行微观管理。当达到转折点时,要阻止经济迅速下滑就太晚了。

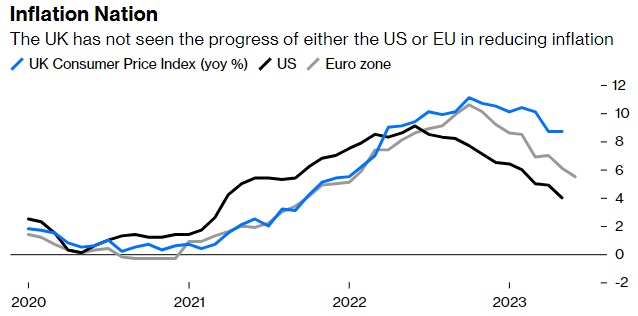

同时,商业贷款大多是浮动利率,因此企业会实时感受到加息的痛苦。美国6月份制造业PMI为46,低于荣枯线50,表明制造业活动出现收缩,;德国制造业降至40.6应该更能说明问题。全球范围内,银行贷款和货币供应措施正在放缓。PPI等衡量投入通胀的指标正在迅速下降。经济放缓的速度可能不如央行遏制通胀所希望的那样快,但前进的方向是明确的——而且有加速的风险。

上周在葡萄牙辛特拉举行的欧洲央行年度全球政策论坛上,与会的政策制定者发出了一个一致的信息:未来将进一步收紧货币政策,借贷成本将在更长时间内保持高位。Ashworth指出,但政策制定者仍然过度依赖计量经济模型,而强劲的就业和收入正使这些模型变得毫无用处。因为提高最低工资、与通胀指数挂钩的养老金和福利等财政措施,正在破坏通过利率控制私营部门通胀的努力。目前,解决通胀问题的答案在于财政政策的约束,而不是生硬的货币工具。

央行行长们过于执着于2%的通胀目标。在一个庞大的经济体系中,这样的精准度是没有用的,因为它经历了一系列由疫情引发的封锁,随后又经历了无情的货币和财政刺激。通货膨胀的冲动正开始从这个体系中消失,因此需要更大的灵活性。这是有先例的:美联储在2020年采用了弹性平均通胀目标制。但在疫情爆发时放弃了这一计划。

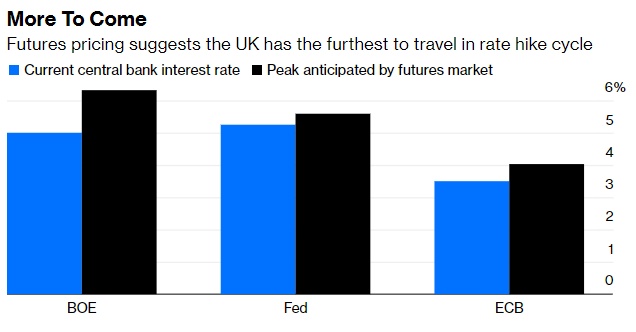

而英国的形势尤其严峻。期货市场预计英国央行的利率将达到6.3%的峰值,相比之下,美联储的利率峰值为5.6%,欧洲央行的利率峰值略高于4%。但正如RBC Bluebay资产管理公司首席投资官Mark Dowding所说的那样:“如果你做得太过,你会重创房地产市场,最终导致英国金融危机和滞胀。”

央行有责任确保社会上最贫穷的人不会在衰退中遭受不成比例的损失,而这种衰退完全是可以避免的。英国央行前首席经济学家Andy Haldane本周撰文指出,英国央行应容忍高于目标水平的通胀,避免给经济注入过量药物,摆脱那种认为除了进一步加息“别无选择”的羊群心态。

Ashworth评论道,英国央行的大棒挥向的是30%有抵押贷款的自住家庭,而没有债务的房主可能会从更高的利率中受益。杰富瑞金融集团的分析师认为,对于持有四分之三抵押贷款债务的收入最高的40%人群来说,利率上升的负担是可控的。因此,即使所有抵押贷款重新定价至6%,预计也不会对这些相对的富裕人群的总可自由支配支出产生连锁影响。然而,这种情况的最大风险是失业率的急剧上升——这正是英国央行似乎决心要重新实现其宝贵的2%通胀目标的情况。

糟糕地是,高利率放大了不平等。英国国家统计局估计,在疫情期间大幅飙升后,英国目前的储蓄缓冲相当于国内生产总值10%,价值3400亿英镑(4300亿美元)。对于储蓄者和养老金领取者来说,在经历了十年的零收益后,获得接近5%的无风险收入简直是天赐良机。私营部门7%以上的工资增长也减轻了对高收入者的影响。而那些无储蓄、养老金与低收入的贫困人群只能忍受高利率带来的痛苦。

受困于通胀飙升的央行官员们故意忽视了一个事实,即迄今实施的紧缩措施需要时间才能产生效果。为了抑制消费价格,他们冒着用利率这一钝器将经济打入衰退的风险,并误读经济前景。他们是时候重新思考了。