在资本市场中,知名酒企将业务触角伸向金融业,似乎已不是什么新鲜事。

譬如,贵州茅台是贵州银行第二大股东(持股12%),同时还持有贵阳银行1.45%股份,泸州老窖则均是泸州银行、泸州农商行的第一大股东(分别持股15.97%、7.18%)。此外,洋河集团、汾酒集团、顺鑫农业、古井集团、沱牌舍得集团等知名酒企也均在银行板块有所布局。

此背景下,一家被五粮液押注的商业银行,闯关港股的动作,也不禁引起了外界的广泛关注。

据港交所6月30披露,宜宾市商业银行股份有限公司(下称“宜宾商行”)向港交所主板提交上市申请,建银国际和工银国际为联席保荐人。

据招股书,宜宾商行是中国四川省宜宾市城市商业银行。根据中国银保监会宜宾监管分局的数据,截至2022年12月31日,该银行是以总资产计宜宾市最大的银行。此外,根据中国银保监会四川监管局的数据,截至同日,该银行是以注册资本计宜宾市最大的城市商业银行、四川省第二大的城商行。

智通财经APP了解到,五粮液为宜宾商行第一大股东,持股为19.9%。而除了宜宾商行,五粮液集团还出现在四川银行股东阵容中,持有后者5.5%股份,为该行第四大股东。

接下来不妨透过这一份招股书进一步分析,这家携带“白酒基因”的商业银行成色究竟如何?

经营数据“有喜有忧”

据悉,宜宾商行于2006年正式营业,是在原宜宾市城市信用社基础上改制设立的股份制地方金融机构。成立逾17年,该行已逐渐成为宜宾市最大的城市商业银行、四川省第二大的城商行。

结合过往几年的财务数据来看,这家宜宾市最大的城市商业银行的经营数据可谓“有好有坏”。

据招股书披露,近三年宜宾商行的核心财务数据均呈现稳健增长的状态:2020年至2022年,宜宾商行的营业收入分别为13.74亿元、16.21亿元和18.67亿元,年复合增长率为16.58%;净利润分别为3.15亿元、3.28亿元和4.33亿元,年复合增长率为17.12%。在疫情三年干扰期营收和净利润还能录得双位数增长,这也实属是一大亮眼之处了。

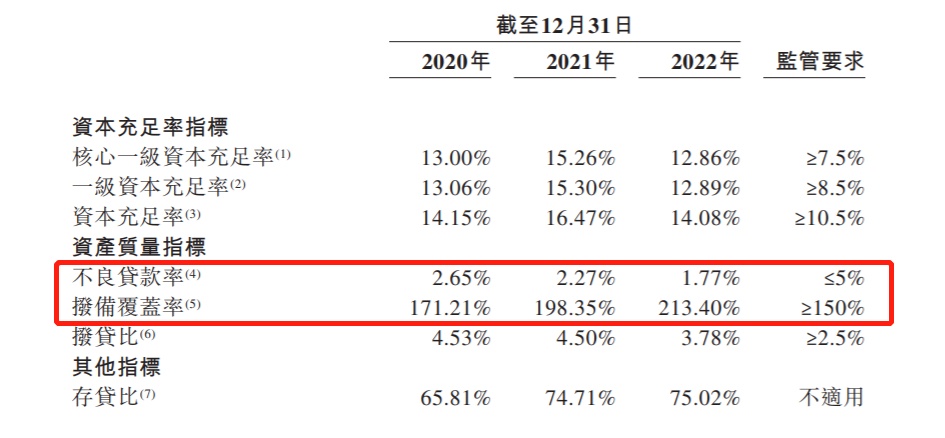

与此同时,宜宾商行的资产质量也逐渐改善。2020年-2022年,该行不良贷款率不断下降,分别为2.65%、2.27%、1.77%。另外,2020年-2022年,拨备覆盖率分别为178.21%、198.35%、213.4%,也明显优于国内城市商业银行的平均水平。

(数据来源:宜宾商行招股书)

随着宜宾商行的营收和利润规模稳定增长,该行的总资产规模也不断扩大:2020年至2022年,该行的总资产分别为568.88亿元、684.90亿元、804.13亿元,后两年分别同比增长20.4%、17.4%。

不过,需要注意的是,宜宾商行的基本面也并非全是亮眼之处,“冰面之下”还是隐藏着一些小瑕疵。

一方面,宜宾商行总负债逐年升高,由2019年的369.6亿元上升至2021年的547.04亿元。截至2022年末,宜宾银行负债总额为717.45亿元。

另一方面,贷款集中于小微企业,也具有一定发展风险。截至2022年末,宜宾商行存款余额594亿元、贷款余额423亿元。同期,宜宾商行的客户贷款及垫款总额436.7亿元,其中公司贷款是贷款组合的最大组成部分,占客户贷款及垫款总额比例为79%。

据招股书显示,宜宾商行的大部分公司贷款发放予小微企业。截至2022年末,小微企业贷款分别占宜宾商行公司贷款总额比例高达71.4%。对此,该行也在招股书中提示相关风险称——小微企业可能更容易受到宏观经济变化的影响;此外,大型商业银行及股份制商业银行的重心明显转向迎合小微企业的需要,市场竞争更加激烈。

背靠“大树”好乘凉?

从业务结构来看,宜宾商行已经建立了一个平衡、多元化的业务机构,业务覆盖众多行业,

包括建筑业、批发和零售业、制造业、租赁和商务服务业等传统行业,以及绿色新能源及科技等本地新兴产业。此外,该行还组建专门的行业研究小组,并建立针对包括白酒、绿色新能源及数字经济等具有区域特色的行业的专业支行,以便能够提供广泛的创新企业银行产 品和服务。

举例来说,在产品方面,该行围绕白酒产业链,推出了五粮贷、白酒互助信用贷、名优酒企高管信用贷等信贷产品。而除针对宜宾白酒产业链提供金融服务外,宜宾商行还建立了绿色金融支行,推出“宜商·绿票通”“宜商·绿采贷”产品;在宜宾市内成立全市第一家科技支行,推出“及时贷”。

值得一提的是,宜宾商行作为一家“酒系”银行,白酒基因浓厚,也离不开其之前的增资扩股举动。

据了解,宜宾商业自成立以来,先后完成四轮增资扩股。2008年该行启动第一轮增资扩股工作,以定增的方式引入多家国企,注册资本增至5.33亿元。2015年底,通过增资扩股,引入天风证券等股东,股本增至12亿元,天风证券成为宜宾商行第一大股东。在2020年的第三次增资扩股中,五粮液集团通过定增成为该行第一大股东,天风证券退居第五大股东,宜宾商行注册资本变更为28.23亿元。次年年底,宜宾商行完成第四轮增资扩股。

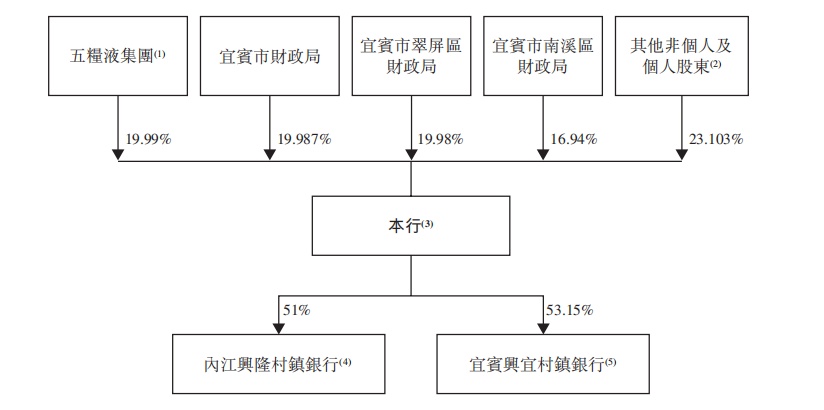

透过股权结构来看,截至2022年末,宜宾商行有5户持股超过5%的股东,包含五粮液集团(持股19.99%)、宜宾市财经局(持股19.98%)、宜宾市翠屏区财政局(19.98%)、宜宾市南溪区财政局(持股16.94%)以及天风证券(持股5.18%)。

(数据来源:宜宾商行招股书)

由此,宜宾商行也算是真正的搭上了“大树”,但是背靠大树真的那么好乘凉吗?

据悉,宜宾商行或面临着国内银行业日益激烈的竞争。受宏观经济增长,不断演变的监管及规管环境,持续的利率市场化改革及金融科技带来的机遇所带动,中国银行业的竞争日益激烈。该行在所有主要业务领域面临来自在四川经营的商业银行的竞争。尤其是,鉴于大型商业银行及股份制商业银行的重心明显转向迎合小微企业的需要,该行在向小微企业提供产品及服务时可能会面临与其他金融机构的激烈竞争。

与城市商业银行(如宜宾商行)相比,部分营运规模较大的商业银行在资本基础、分行网络、客 户基础、技术及融资渠道等方面可能拥有更好的资源,使该等银行的竞争优势增强。 如果该行未能有效竞争,其市场份额可能会下降,业务、财务状况及经营业绩可能会受到不利影响。

此外,近年来,中国的互联网金融服务企业迅速发展。目前,中国的互联网金融服务企业所提供的主要金融服务包括网上个人贷款、第三方网上及移动支付,以及网上及移动理财等。中国商业银行面临着产品、技术和客户体验方面的挑战。互联网金融服务企业提供个人贷款产品可能使零售银行客户对商业银行贷款的需求下降。各种基金与互联网理财产品得到迅速发展,可能使大量储蓄存款从商业银行分流出去,而该等金额又以同业存款等形式回流商业银行。因此,商业银行的资金成本或会大幅上升,息差缩小,盈利水平降低。

截至2022年末,宜宾商行资产总额为804亿元,资产规模相对较小。若该行成功登陆港股市场,这家总资产规模不足千亿的银行,也将成为港交所“最袖珍上市银行”,竞争力有待提升显然是摆在明面上的事。