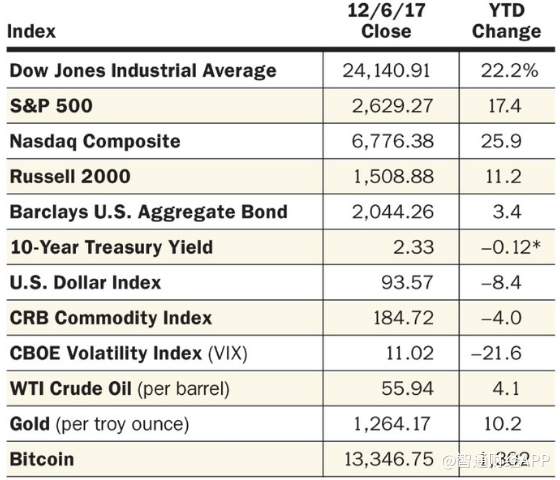

美股8年牛市,今年尤为迅猛,受经济走强、减税可能性、具有吸引力的投资标的稀缺等因素刺激。特朗普当选美国总统,提振了市场情绪,年初至今,标普500涨逾18%,总收益率达21%,而波动性极为低迷。

上一轮大跌还是2016年1月,而这似乎已经非常遥远了。上周五,标普500指数收于2651.50点。

考虑到全球同步增长和企业利润增长状况,2018年可能又是美股的一个好年头,尽管牛市已处高龄。智通财经APP根据《巴伦周刊》对主要投行和资管公司的10位投资策略师的调查来看,他们普遍预测,2018年,标普500将涨7%,这是基于对企业利润类似收益幅度的预期。这些分析师对标普500的预测区间从2675点到3100点不等,平均预估值为2840点。

不过股市前景也并非完全乐观:利率正在走高,股票价格昂贵,税收改革仍有可能停滞或失败。但只要企业盈利持续攀升,美联储以有分寸的方式上调利率,那美股就有更大的上涨空间。

美股将出现“理性繁荣” 企业盈利推动是根本

据智通财经APP了解,高盛首席美股策略师David Kostin表示,“2018年股票市场的主题是理性繁荣。”“非理性繁荣”一词,出于1996年底的牛市时期,时任美联储主席的格林斯潘之口。在格林斯潘含蓄的批评之后,美股涨了一倍,但在2000年科网泡沫破灭后,较高点跌了50%。

他还称,市盈率或者说是市场倍数迅速扩大,推升了90年代的牛市,但这次牛市是受企业盈利推动。

上述10位分析师预测,2018年,标普500每股盈利将攀升至145美元,之前市场对今年的预期为131.45美元。多数分析师认为,全球经济增长将刺激企业盈利增长,现在还多了一个额外刺激因素,就是税改。根据最终的税收法案,他们认为较低的公司税,可能促进企业盈利增长5-10%,或者促进每股盈利增加7-14美元。但万一税减未能实施的话,市场可能会急剧下滑。

行业分析师预计,不计入税减影响的话,明年标普500每股盈利146.20美元。如果未来几个月,分析师们基于减税的积极影响,而将其预估上调的话,那股市可能会进一步上涨。

市场策略师对股票市盈率是否会扩大有分歧。标普500指数在未来四个季度的预期市盈率为18倍,高于12个月前的17.1倍。虽然最乐观的预测者希望市盈率的倍数扩张能推动股票指数,但其他人担心2018年可能是市盈率“峰值”年。

不过从去年12月策略师们对2017年的预测结果来看,预测基本不准确。智通财经APP曾报道,当时,他们预测今年股市将上涨,投机活动将复苏,金融股继去年上涨20%后,今年仍将表现强劲。但事实上,今年金融类股上涨了20%。然而,策略师们在市场预测中显得过于胆小;他们当时对标普500今年年底目标平均预测值为2380点,这看起来应该是要预测失算了,除非最后时刻市场突然崩盘。

看好哪些板块?金融股仍是香饽饽

下面来看看分析师们明年看好的板块:

金融类股再一次成为华尔街最受欢迎的板块。这个行业应该会受到较高的利率、较低的税收和近3%的经济增速的刺激。该板块明年的市盈率预计为15倍,低于市场倍数,而银行则是全美最高的企业纳税者之一。

而2018年表现可能会比较疲弱的板块则包括必需消费品、房地产和公用事业类股,因利率上升。由于股息收益率相对较高,这些板块都被视为债券替代品。它们在今年的表现也比较落后:必需消费品、房地产和公用事业类股分别上涨10%、7%和14%。

今年大部分时间里,科技股以35%的涨幅领涨大盘,因所谓的FANG(Facebook、亚马逊、Netflix和谷歌母公司Alphabet)涨幅较大。目前,市场观察人士对这四只股及科技板块持中性偏正面的态度,预计明年的市盈率为17.7倍,科技股估值并不便宜,但远低于科网泡沫时代的估值水平,且潜在盈利增长强劲。

投资者担心,明年对大型科技公司的监管可能会加大,一些策略师也担心,这可能会对他们的股票和市场造成严重影响。特朗普政府大力打压垄断行为,如司法部提起诉讼,阻止AT&T以850亿美元收购时代华纳;社交媒体巨头Facebook和谷歌也遭到国会调查其在去年美国大选中是否涉嫌俄罗斯参与案;另外,一些评论家谴责亚马逊有涉嫌垄断的趋势。

美股跑赢债券 新兴市场股市力压美股?

市场策略师预计,2018年,美股表现将再次超越债券,尤其是随着利率的上升。彭博社巴克莱美国综合债券指数今年仅上涨3%,10年期美国国债收益率从2.45%降至2.38%,尽管今年早些时候已从2.04%的低点反弹。策略师们对10年期美债收益率2018年年终目标普遍看至2.8%。

美林分析师Subramanian担心,渴望收益的机构投资者将过度配置房地产投资信托基金和公用事业板块,这两类资产的收益超过政府债券。她指出,公用事业公司往往会承担高额债务负担。她说:“它们看起来像债券,交易像债券,但债券并不是投资者的心仪标的。”

从全球来看,多数市场观察人士认为,由于盈利预期,美股是2018年全球市场焦点。不过,据智通财经APP了解,Columbia Threadneedle Investments全球资产配置联席主管Jeffrey Knight表示,与其他经济体股市相比,从各种估值指标上来看,美股均排名不佳,这表明世界其他地区股市将迎头赶上。也就是说,今年欧洲、亚洲和新兴市场股市以美元计,将优于美股。年内至今,斯托克欧洲600指数、日经平均指数和MSCI新兴市场指数分别涨23%、20%和31%。

预测标普500明年将涨至2750点的分析师Knight表示,他更看好发展中经济体股市、澳洲股市、香港股市和日本股市。

影响美股其他因素有哪些?包括比特币

今年,比特币涨幅惊人,领先其他资产类别,年初至今,已涨逾1500%,逼近20000美元。2018年,加密货币可能仍是市场焦点,并吸引更多投资者关注。不过,也有一些策略师担心,虚拟货币只是一种时尚,然而,最终将以眼泪收场,并使包括股票在内的其他资产出现震荡。

比特币等加密货币强势上扬,投资者害怕像错过比特币那样再错过美股的这种投资情绪,可能也会导致投资者疯狂追逐股票。或者,若比特币大跌,可能也会抑制投资者对其他风险资产的投资热情。

2008-09年金融危机后,当前利率仍然接近历史低点,股市有足够的增长空间。大多数分析师预计,利率在未来一年将继续上升,但也不足以涨至危及牛市的程度。上述10位分析师预计,本周美联储会议上,该行将上调联邦基金利率目标0.25个百分点,至1.25%-1.5%,且明年将加息三次,即联邦基金利率将涨至2-2.25%。

鲍威尔明年将接任美联储主席之位,预计会延续耶伦的宽松政策,但可能倾向于减少监管。这也是金融类股在2018年继续受到青睐的另一个原因。

通货膨胀重燃,是许多市场观察人士担心的一件事。尽管多年来消费者物价指数一直没有达到美联储的2%目标,但强劲的经济增长可能会刺激它上扬。如果核心通胀率(不包括食品和能源价格)将涨至3%,那这对市场将成为一个问题。

策略师们都担心美联储会过于激进地上调利率,这将打压金融市场,也可能对消费者和经济产生负面影响。

对社交媒体公司的监管加强,也可能对市场造成冲击。

但投资者并不担心。

只要企业盈利上升,利率持续低迷,波动性减弱,股市一出现抛售,就会出现更多买盘,就像过去一周一样,那牛市就仍将统治华尔街。