本文来自“阿尔法工场”微信公众号,作者为“人大相食”。

这两天看到一则揪心新闻:在河北省保定市曲阳县,多家乡村小学至今没有供暖,逼得学生在操场跑步取暖。

为啥没供暖,都是因为“煤改气”工程未完成,有人说继续烧煤取暖不行吗?当然不行,你想被抓起来吗?——其实也没那么严重,环保部日前已发特急函:煤改气(电)未完工的继续沿用燃煤取暖。

而这样的特函,实则也是坐实了燃气供应紧张的现实。

“煤改气”冻坏了祖国的花朵,然而你以为改造完成,就能用上天然气?too young too simple sometimes native……

一大波“燃气荒”正在路上:武汉市、驻马店、十堰市、银川市贺兰县、运城市万荣县、石家庄、重庆市奉节县、邛崃市等地纷纷限供天然气。

“煤改气”自然令人揪心痛苦,但反应在二级市场,却还有另一番不同:比如北京控股(00392)的股民,并未感受到天然气涨价带来的股价拉升。

市值倒挂:持股比母公司市值多88亿

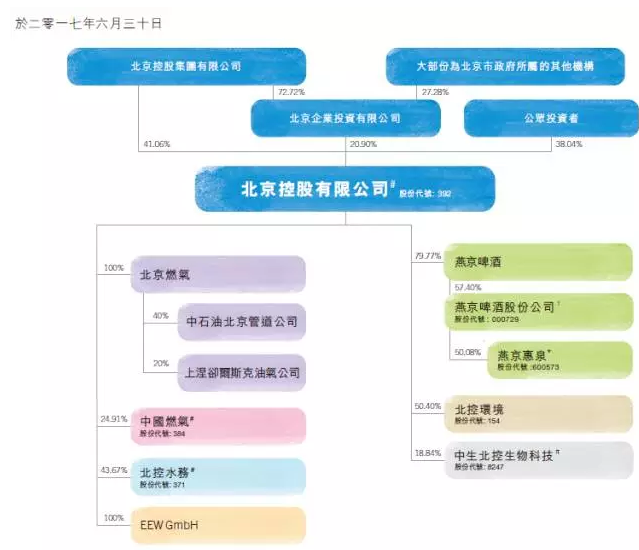

北京控股是一家综合性公用事业公司,其上市板块包括:

中国燃气(HK:00384)、北控水务(HK:00371)、燕京啤酒(SZ:000729)、燕京惠泉(SH:600573);北控环境(HK:00154)、中生北控生物科技(HK:08247)。

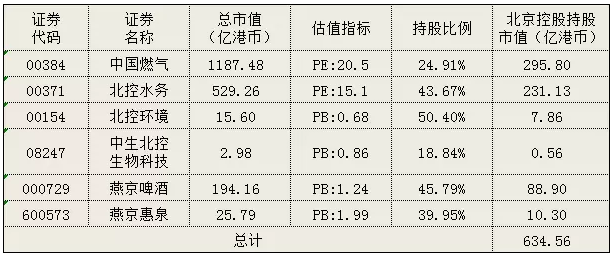

上市板块的市值,很容易就能统计出来,总计634.56亿港元,而且没有太多的水分。

中国燃气、北控水务业绩年年增长,市场按动态PE估值,分别为20.5倍、15.1倍;

北控环境、中生北控生物科技规模较小,盈利能力不稳定,市场按PB估值,分别为0.68倍、0.86倍;

燕京啤酒近几年业绩处于下滑态势,按PB估值1.24倍(情况大同小异的青岛啤酒按PB估值2.38倍);

燕京惠泉没什么可说,市值等同于“壳”价。

捋完北京控股持股市值为634.56亿港元,再对比一下北京控股这个母公司的市值,你一定会大吃一惊。

北京控股市值才546.47亿港元,相差88.09亿,14%。

当然了,仅仅持股市值倒挂也就算了,毕竟在港股各色控股公司一直不受待见。但你别忘记了,北京控股还有另外一项核心资产——北京燃气。

股东福利:半年白送24亿天然气

有人送你礼物,你首先会关注礼物哪个方面?要让我说,肯定先看看值多少钱,夹(价)头(投)真的是一种病…

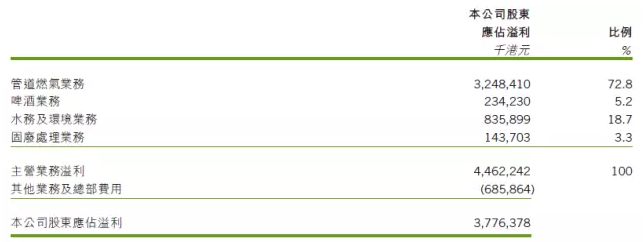

所以,北京燃气又值多少钱呢?来看看北京控股2017年Q2财报内容。

北京控股的管道燃气业务,净利润为32.48亿港元,其中:

中国燃气24.91%股份对应净利润8.46亿港元;

中石油北京管道公司40%股份对应14.93净利润亿港元;

刨去前两项,北京燃气净利润9.09亿左右(今年四月份收购上涅却尔斯克油气公司20%股份应该未计算)。

但其实不用算的那么细,只要明白两点:

1.半年白送24亿港元净利润;

2.成长性不错,确定性很强。

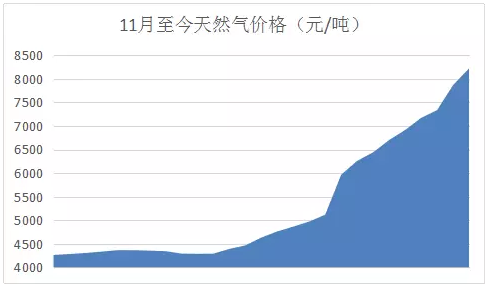

“煤改气”政策导致北京天然气消费量快速增张,价格也飞速上涨。目前全国部分城市出现“燃气荒”,价格也是从4000元/吨暴涨到8000元/吨。

在这个过程中,北京控股铁定受惠,因为子公司北京燃气基本控制北京市的燃气分销市场。

虽然12月7日(昨天)环保部发特急函:煤改气未完工的继续沿用燃煤取暖(那些小学生暂时不用跑步取暖了)。但未来几年“煤改气”的趋势不会变化——去雾霾、蓝天白云迎接冬奥会事关“脸面”。

另外,随着中石油北京管道公司投资——被称为“首都新供气生命线”——的京陕四线(北京段)已于10月29日开通,输气能力将大幅提升。

“算命”时间到了:

如果给具有确定成长性的燃气业务15倍PE,全年净利润大概对应市值为24×2×12=576亿港元。

如前所述持股市值634.56亿港元,北京燃气估值576亿港元,加起来是1210.56亿港元,然而北京控股市值仅546.47亿港元。

北京控股处于极度低估的区间,我想所有人都不会反对。那么问题来了,股价为什么不涨?

股价低迷思考:“气无降基”,“争议资产”

2015年股灾后,北京控股的股价一直迷失在35港元-45港元区间。

股价萎靡,可能主要出于三个原因:

1.输送天然气费用“或”大幅下降

2016年8月31日,发改委发布《关于加强地方天然气输配价格监管降低企业用气成本的通知》。

然而大幅降低天然气输送费用,可能性不太大。

我国三桶油进口天然气签的都是长期协议,比如2011年中海油与卡塔尔时长20年的进口气合同。当时想的是锁定不断高升的价格,然而国际油价下跌后,协议价与现货价形成倒挂。

价格倒挂本来就导致三桶油盈利承压,还哪能继续大幅降价?实在是“气无降基”,这中间会有一个央企与监管的博弈过程。

2.高溢价收购资产

2016年初,北京控股花了125亿港元收购德国EEW公司。后者业务是垃圾处理并发电、供汽及供热,在德国的市场份额为17%。

德国EEW公司净利润0.65亿欧元,125亿港元收购价,对应22倍PE,或者3倍PB。

然而高价收购背后,令人遗憾的是,德国EEW2016年贡献的业绩是在拿不出手,净利润才2.33亿港元,盈利能力极其一般。

这笔低估值阶段高溢价的赌博式收购,未来会怎么样?我想没人会知道,这是最受人诟病的地方。

3.近期MSCI中国指数剔除了北京控股

MSCI中国指数剔除北京控股,已经在11月30日生效,这也导致短期内会有一波抛压。但根据以往经验,调入指数的股票往往不如剔除指数的股票表现优秀。

除了一些个股原因,3万点的恒生指数,也让很多人望而生畏。

未来:上帝的归上帝,凯撒的归凯撒

自从突破3万点后,恒生指数连连下挫,最高30199点下跌了7%。随着腾讯、融创及恒大等龙头的牛证被杀,港股一时间仿佛又变成了吞噬股民的黑洞。

在关灯吃面的时候:

“股灾论、边缘化市场,满地老千股,秃鹫恶意沽空,港交所球员守门员双重身份”的老调调又重新冒了出来。

然而我们必须冷静的看到,即使指数突破3万点,港股整体PB还是很低的:统计1785家港股主板上市公司,发现PB中位数仅1.08倍。

很多投资港股的朋友认为:2018年,上帝的归上帝,凯撒的归凯撒。指数会在一个相对高位,但个股会呈现冰火两重天的状态。

就如同近期的“煤改气”,让乡村小学的学生跑步取暖的同时,也让一些天然气公司大受其利。(编辑:曹柳萍)