智通财经APP获悉,中国信托业协会发布的数据显示,截至2023年1季度末,信托资产规模余额为21.22万亿元,同比增加1.06万亿元,增幅为5.23%,环比增加776.90亿元,增幅0.37%,自2022年2季度以来连续4个季度实现同比正增长,企稳势头得到稳固。信托资产规模延续2022年以来稳中有升的发展态势。资金投向结构有升有降,投向证券市场、金融机构的规模和占比持续提升。传统信托业务受到较大挑战,投向工商企业、基础产业、房地产领域的规模和占比进一步下降。其中,截至2023年1季度末,投向房地产的资金信托规模为1.13万亿元,同比下降0.44万亿元,降幅28.21%,环比下降7.88%,占比下降至7.38%,同比下降3.26个百分点,环比下降0.76个百分点。

数据显示,截至2023年1季度末,投向证券市场的资金信托规模为4.57万亿元,同比增长1.03万亿元,增幅29.06%,环比增长4.88%,占比提高到29.92%,同比上升5.92个百分点,环比上升0.93个百分点,信托资金配置向标准化资产转移的趋势进一步凸显。投向金融机构的资金信托规模为2.13万亿元,同比增长0.25万亿元,增幅13.02%,环比增长5.73%,占比上升至13.93%,同比上升1.17个百分点,环比上升0.54个百分点。

一、信托资产规模和行业资本实力稳中有升

(一)信托资产规模企稳回升,结构持续优化

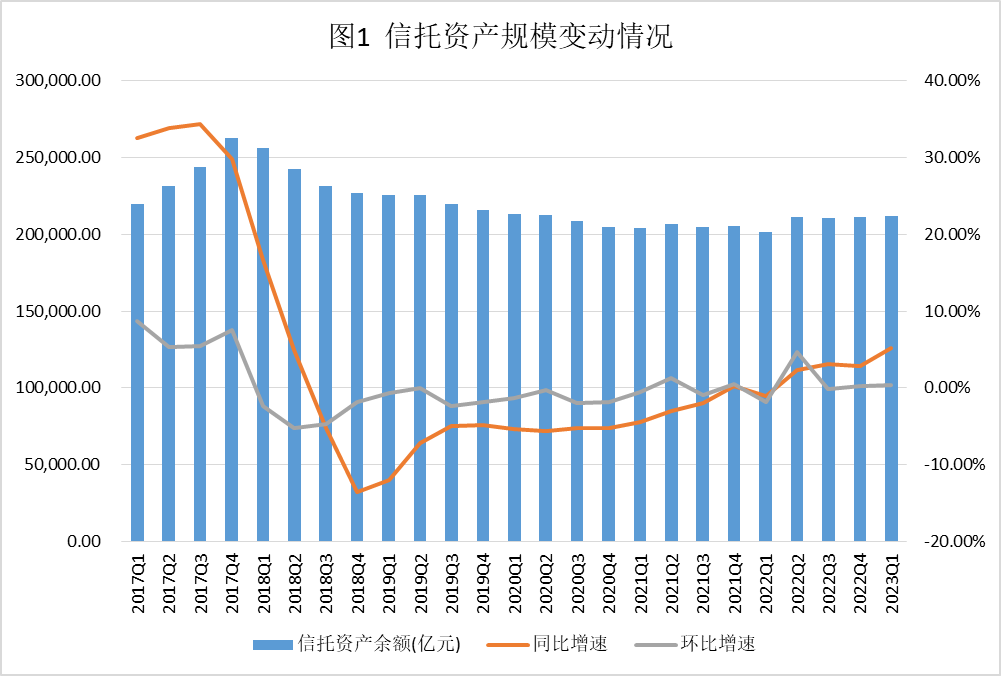

信托资产规模延续2022年以来稳中有升的发展态势。截至2023年1季度末,信托资产规模余额为21.22万亿元,同比增加1.06万亿元,增幅为5.23%,环比增加776.90亿元,增幅0.37%,自2022年2季度以来连续4个季度实现同比正增长,企稳势头得到稳固。与2017年末的历史峰值相比,行业管理的信托资产规模下降幅度收窄至19.16%。

数据来源:根据中国信托业协会公开数据整理

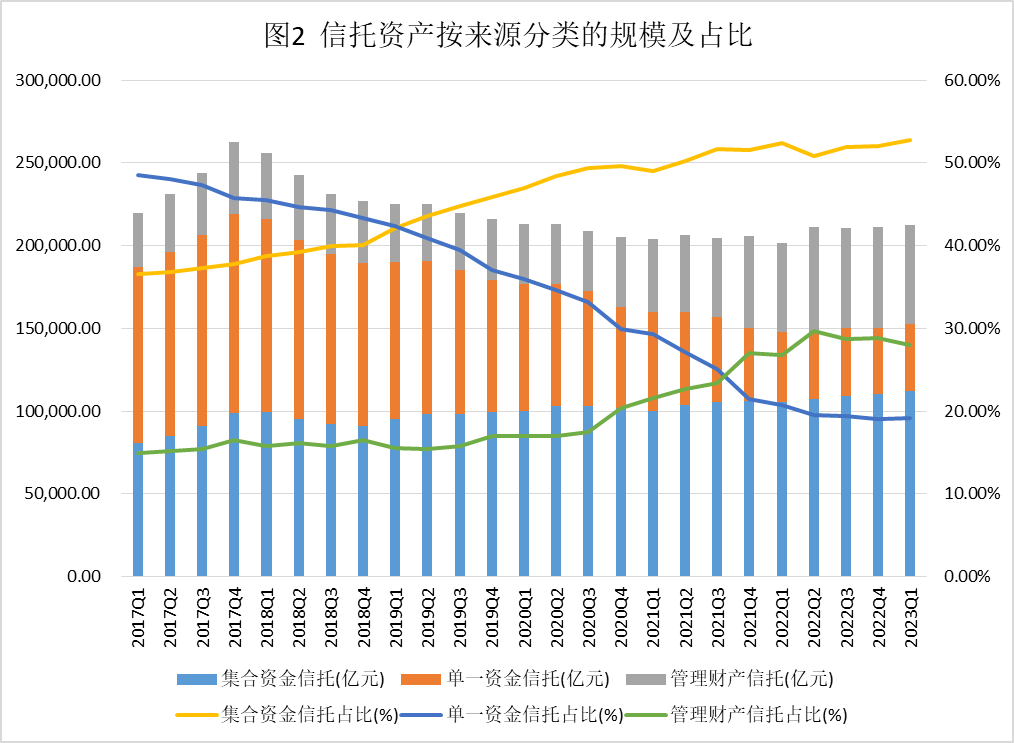

信托资产来源结构持续优化,稳中有进。2023年1季度,行业集合资金信托与管理财产信托规模和占比同比有所提升,而单一资金信托规模和占比持续下降。其中,集合资金信托自2021年2季度以来连续实现同比正增长,2023年1季度末规模为11.20万亿元,同比增长0.63万亿元,增幅5.97%,环比增长1.72%,占比达到52.79%,同比上升0.37个百分点;管理财产信托规模自2019年底开始重新进入持续增长通道,2023年1季度末规模为5.94万亿元,同比增加0.54万亿元,增幅9.92%,环比小幅下降2.68%,占比为28.01%,同比上升1.20个百分点;单一资金信托规模在2017年末达到峰值以后,在政策压降通道业务等引导下,规模和占比持续下降,2023年1季度末规模为4.07万亿元,同比下降0.11万亿元,降幅2.68%,环比小幅上升1.28%,占比为19.20%,同比下降1.56个百分点。

数据来源:根据中国信托业协会公开数据整理

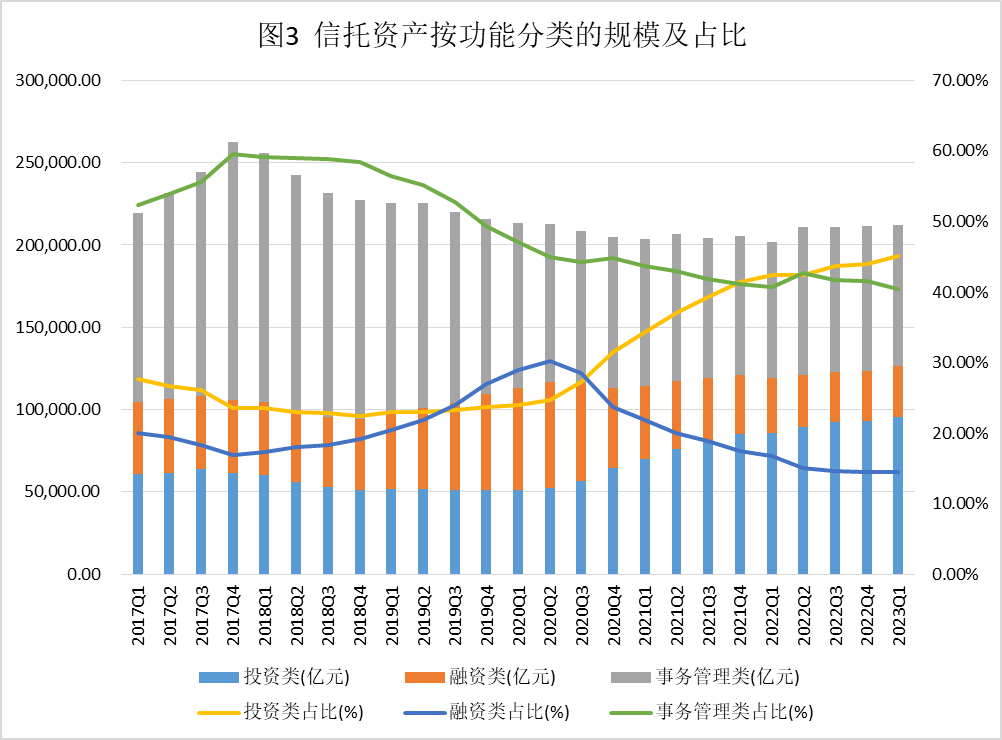

信托资产功能结构处于转型调整态势,投资类信托业务发展明显加快。截至2023年1季度末,投资类信托业务规模为9.57万亿元,同比增长11.89%,环比增长3.12%,占比为45.13%,同比上升2.68个百分点,环比上升1.21个百分点,保持在信托资产功能分类的首位;融资类信托规模在监管要求和风险防控压力下,自2020年2季度以后持续下降,2023年1季度末规模为3.06万亿元,同比下降9.47%,环比下降0.40%,占比为14.44%,同比下降2.35个百分点,环比下降0.11个百分点;事务管理类信托2017年末达到峰值后,在压降通道业务政策引导下持续回落。2022年开始随着信托在风险隔离、风险处置、财富传承等领域功能的不断认识和探索,规模企稳回升,事务管理类信托2023年1季度末规模为8.58万亿元,同比增长4.36%,环比下降2.28%,占比为40.43%,同比下降0.34个百分点,环比下降1.10个百分点。

数据来源:根据中国信托业协会公开数据整理

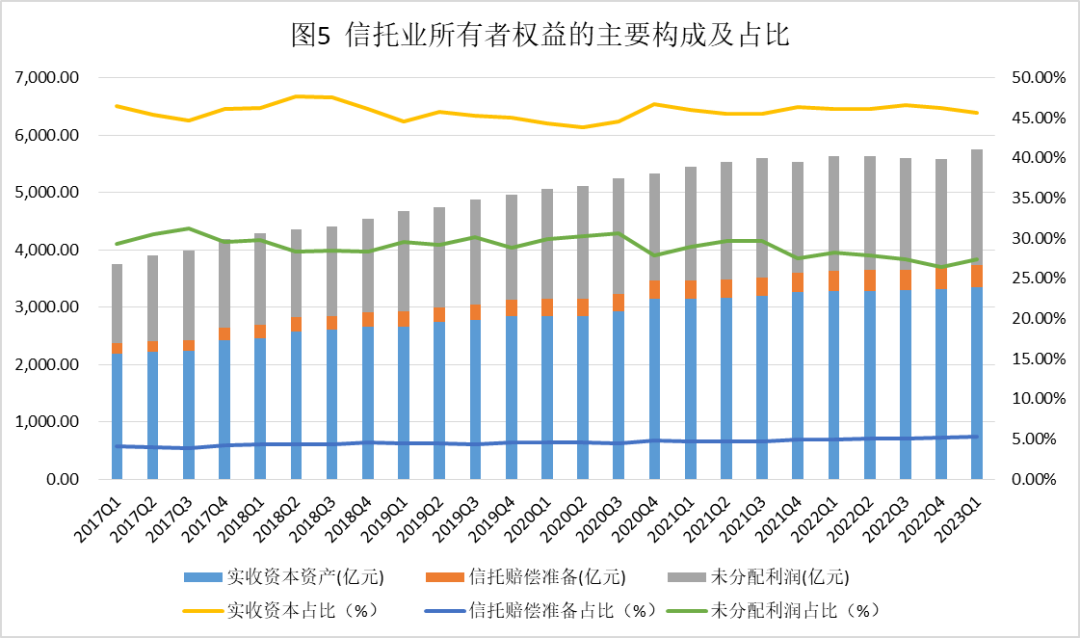

(二)资本实力不断夯实,结构保持稳定

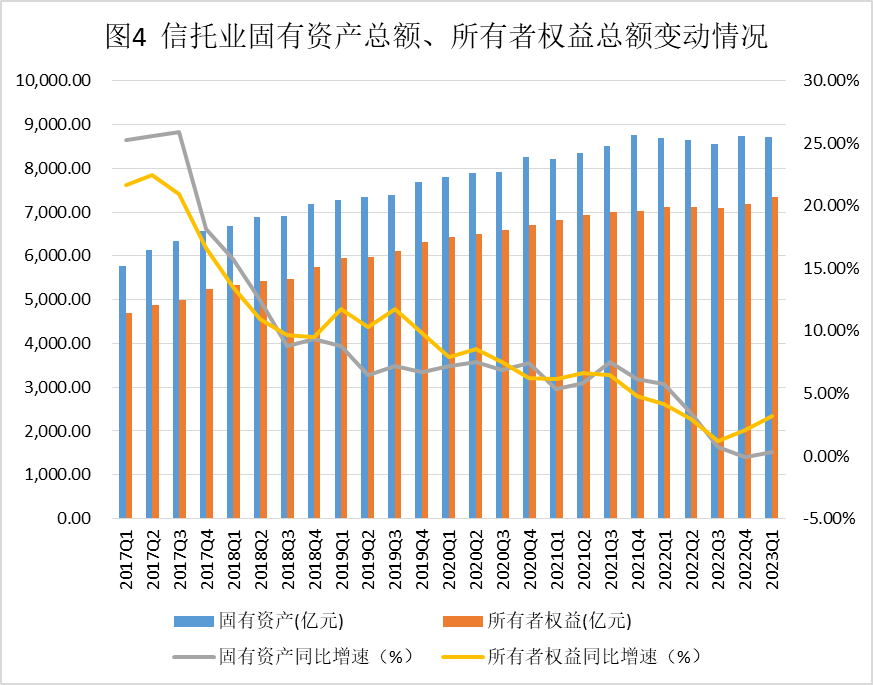

信托行业资本实力增长趋于稳定。截至2023年1季度末,信托固有资产总额达到了8713.67亿元,同比增加26.21亿元,增幅0.30%,环比略有下降0.33%;从所有者权益总额来看,2023年1季度末达到了7338.40亿元,同比增长228.37亿元,增幅3.21%,环比上升2.23%。行业固有资产总额、所有者权益总额增速在2023年1季度开始企稳回升,反映出行业发展转型过程中盈利能力有所恢复。

数据来源:根据中国信托业协会公开数据整理

所有者权益结构基本保持稳定。实收资本作为所有者权益中最主要组成部分,处于稳中有升态势,截至2023年1季度末,信托行业实收资本为3349.95亿元,同比增长68.73亿元,增幅2.09%,环比增长1.03%,在所有者权益中的占比达到了45.65%,同比小幅下降0.50个百分点;在信托项目风险持续暴露的背景下,信托赔偿准备保持较快增长,2023年1季度末规模为384.91亿元,同比增长34.55亿元,增幅9.86%,环比增加3.58%,在所有者权益中占比为5.25%,同比上升了0.32个百分点;2023年1季度末未分配利润达到2010.91亿元,同比增加3.51亿元,增幅0.17%,环比增加6.02%,在所有者权益中占比27.40%,同比降低0.83个百分点。

数据来源:根据中国信托业协会公开数据整理

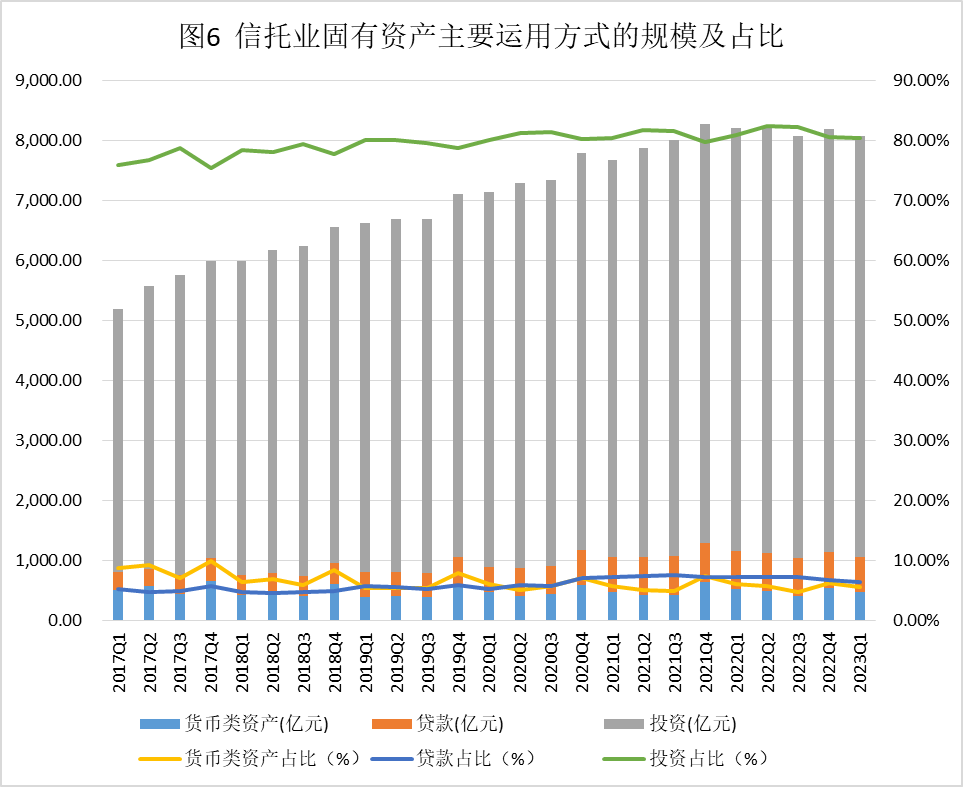

固有资产中投资运用方式占据主导地位。截至2023年1季度末,固有资产通过投资方式运用的规模达到7015.64亿元,同比减少17.48亿元,降幅0.25%,环比降低0.46%,占比达到80.51%,同比微降0.44个百分点,占比保持在80%以上;贷款方式运作的规模为569.70亿元,同比下降68.38亿元,降幅10.72%,环比下降4.67%,占比为6.54%,同比降低0.81个百分点;货币类资产规模为487.12亿元,同比下降8.50%,环比下降11.18%,占比5.59%,同比略降0.54个百分点,占比总体呈现持续下降态势。

数据来源:根据中国信托业协会公开数据整理

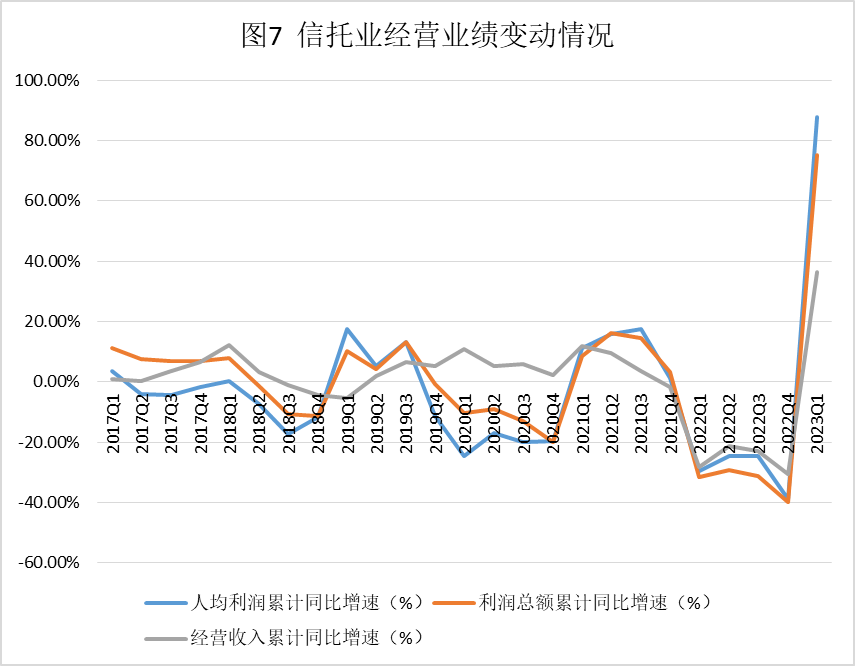

二、行业经营业绩恢复增长,波动加大

(一)低基数引至经营业绩显著增长

2023年1季度,信托公司经营收入、利润总额与人均利润在2022年的低基数的基础上迎来了显著增长。截至2023年1季度末,行业累计实现经营收入279.81亿元,基本回到2021年前的水平,同比上升74.65亿元,增幅36.39%;实现利润总额217.01亿元,同比上升93.16亿元,增幅75.23%;人均利润80.17万元,同比上升37.45万元,增幅87.67%。

数据来源:根据中国信托业协会公开数据整理

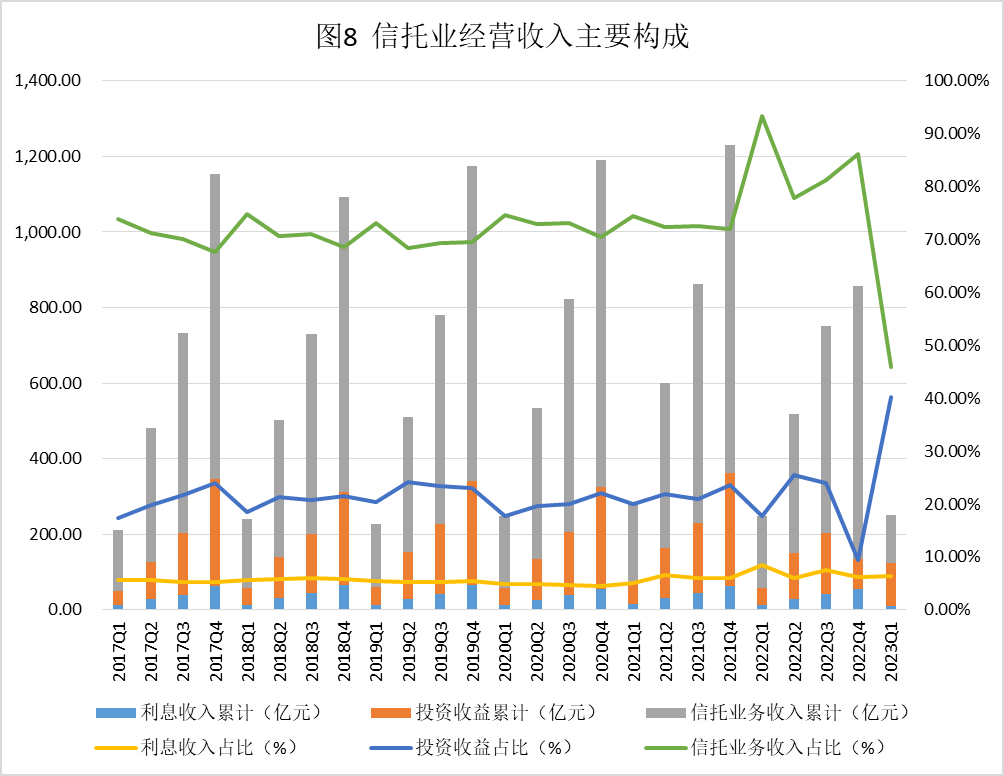

在看到1季度经营数据良好开局的同时,也要看到1季度经营数据的改善主要受益于固有资金的投资收益贡献,信托业务收入反之较去年同期有较大幅下降。截至2023年1季度末,行业实现信托业务收入128.23亿元,同比下降33.10%,占比为45.83%,较去年同期低47.61个百分点;实现利息收入10.80亿元,同比下降21.45%,占比为6.46%,下降2.04个百分点;1季度资本市场回暖,股市和债市均上涨反弹,行业实现投资收益112.63亿元,同比大幅增长159.38%,占比为40.25%,上升22.50个百分点。

(二)经营业绩波动性加大

2022年以来,信托公司的经营业绩波动性显著加大。主要有两方面原因:一方面,实行新的会计准则后,信托公司的投资收益与资本市场调整波动相关性很高,投资收益受资本市场影响较大,投资于金融机构的股权投资收益也受到一定影响,部分固有资产的公允价值变动损益波动加大,预计投资收益会持续对经营业绩波动产生影响。

另一方面,信托业务收入出现下降,主要是由于信托业务结构的调整,信托报酬率相对更高的融资类信托规模持续下降,虽然投资类信托、服务信托规模持续提升,但这类业务的年化平均报酬率水平不高,导致行业整体报酬率水平下降。从2022年以来的信托业务收入占比来看波动率也在提升,2022年4个季度的信托业务收入占比分别是93.43%、77.78%、81.32%、86.16%,1季度末信托业务收入占比为45.83%。因此信托业需要加大转型力度,尽快做大以管理费为主要信托报酬的信托业务规模,形成长期稳定且可持续的信托业务收入来源,熨平自身经营业绩的波动。

数据来源:根据中国信托业协会公开数据整理

三、信托资金运用结构优化

(一)资金投向结构有升有降

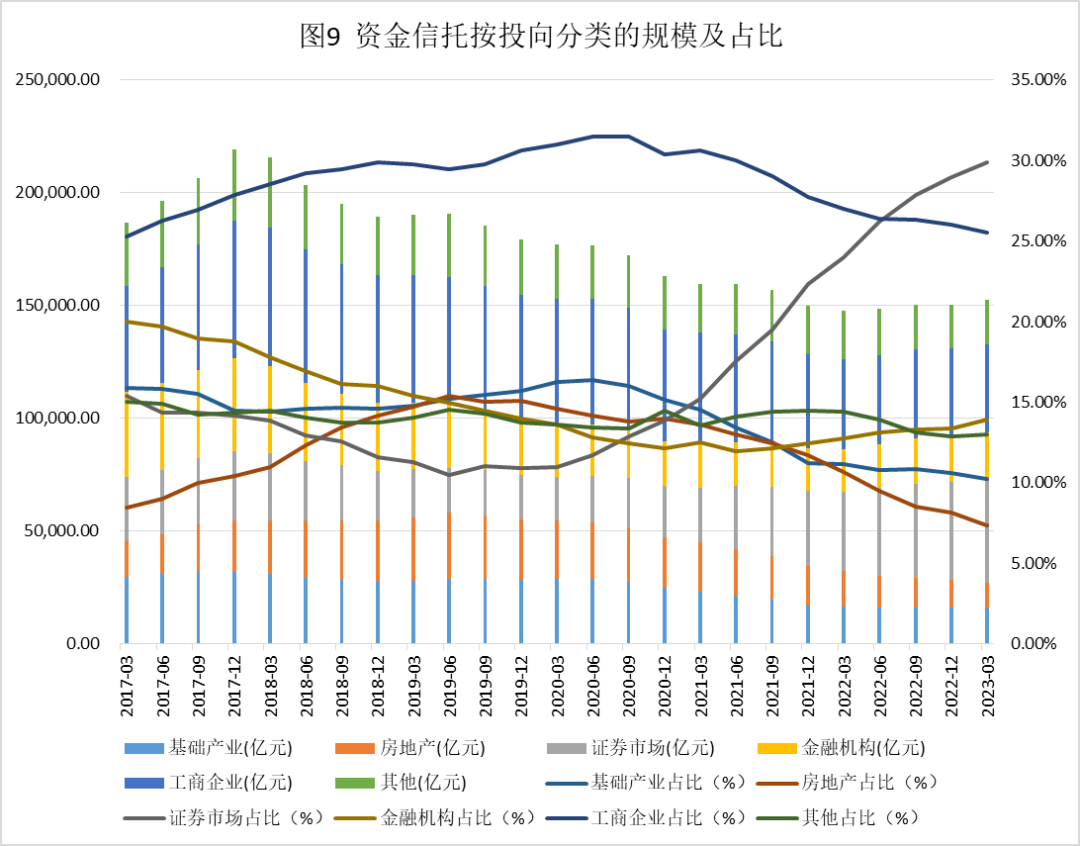

截至2023年1季度末,资金信托规模为15.27万亿元,同比上升3.52%,环比上升1.61%,2022年四季度以来两个季度实现同比正增长。

1.投向证券市场、金融机构的规模和占比持续提升。截至2023年1季度末,一是投向证券市场的资金信托规模为4.57万亿元,同比增长1.03万亿元,增幅29.06%,环比增长4.88%,占比提高到29.92%,同比上升5.92个百分点,环比上升0.93个百分点,信托资金配置向标准化资产转移的趋势进一步凸显;二是投向金融机构的资金信托规模为2.13万亿元,同比增长0.25万亿元,增幅13.02%,环比增长5.73%,占比上升至13.93%,同比上升1.17个百分点,环比上升0.54个百分点。

2.传统信托业务受到较大挑战,投向工商企业、基础产业、房地产领域的规模和占比进一步下降。截至2023年1季度末,一是投向工商企业的资金信托规模在为3.90万亿元,同比下降0.09万亿元,降幅2.22%,环比减少0.28%,占比下降至25.52%,同比下降1.50个百分点,环比下降0.48个百分点;二是投向基础产业的资金信托规模为1.56万亿元,同比下降0.08万亿元,降幅5.03%,环比减少1.97%,占比下降至10.23%,同比下降0.92个百分点,环比下降0.37个百分点;三是投向房地产的资金信托规模为1.13万亿元,同比下降0.44万亿元,降幅28.21%,环比下降7.88%,占比下降至7.38%,同比下降3.26个百分点,环比下降0.76个百分点;此外,投向其他的资金信托规模为1.99万亿元,同比下降0.14万亿元,降幅6.64%,环比增长2.69%,占比下降至13.01%,同比下降1.42个百分点,环比增长0.14个百分点。

数据来源:根据中国信托业协会公开数据整理

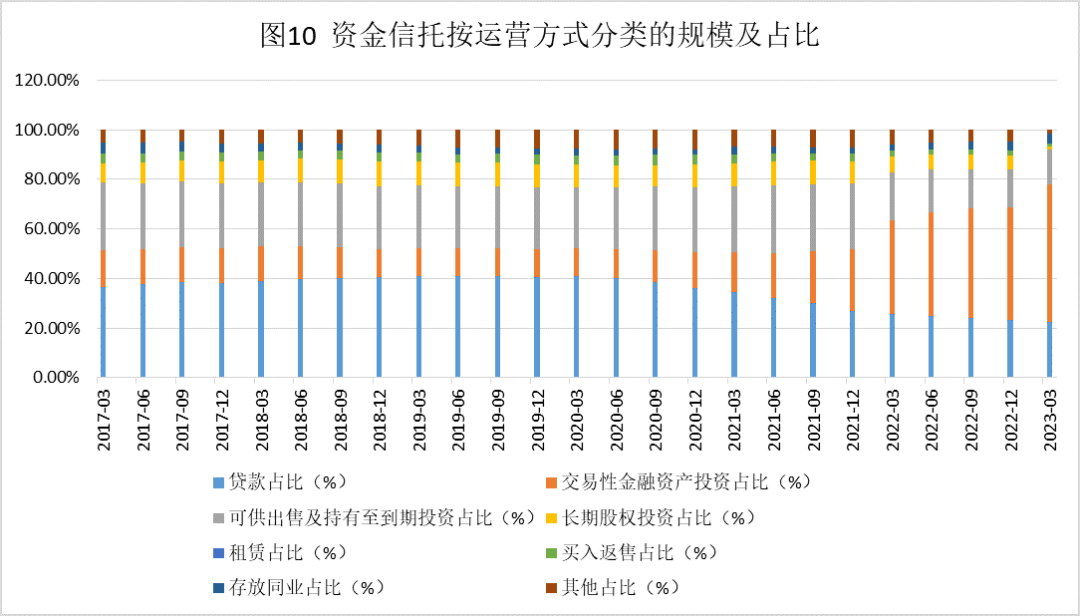

(二)资金运用结构逐步优化

资金信托运用方式以投资为主,贷款规模和占比持续下降。受证券市场信托规模持续增长的影响,截至2023年1季度末,资金信托中交易性金融资产投资的规模为8.52万亿元,同比大幅增长2.95万亿元,增幅52.94%,环比增长24.56%,占比为55.75%,同比上升18.02个百分点,环比上升10.28个百分点;而资金信托中的贷款规模为3.41万亿元,同比下降0.40万亿元,降幅10.46%,环比下降1.96%,占比为22.33%,同比下降3.49个百分点,环比下降0.81个百分点,延续了近三年来的下降态势。

数据来源:根据中国信托业协会公开数据整理