本文来自微信公众号“港股大时代”,作者为“胡小猫”,智通财经摘编原文如下,供投资者参考,不代表智通财经观点。

提到物业管理公司,大家每个月交几百块物业管理费,期待得到什么样的服务呢?传统的保洁、绿化、电梯维修或是整合了家政、空间租赁、文化娱乐、购物等的智慧社区服务。

你以为很低端的物业管理,到底有多大的市场规模

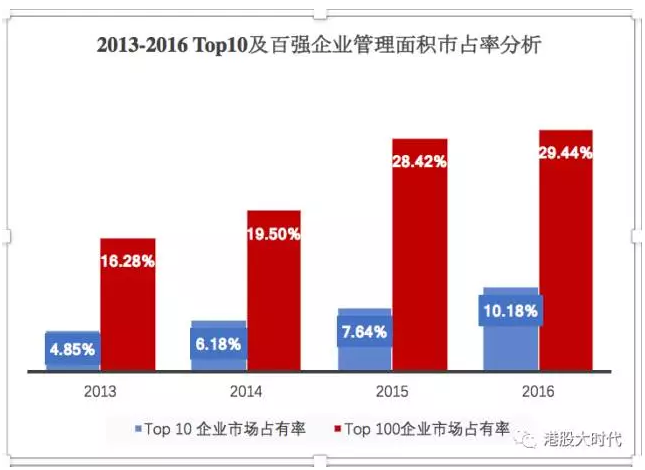

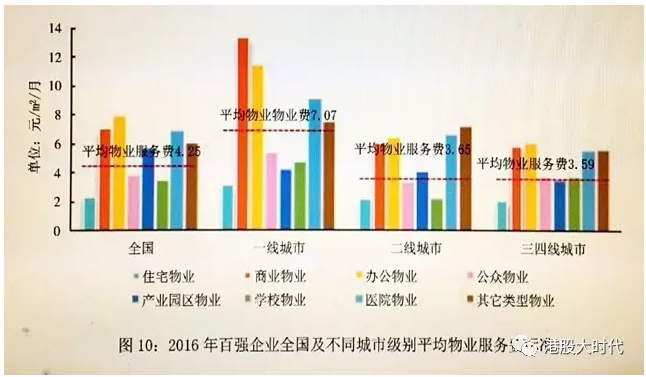

根据中国指数研究院的报告,2016年全国物业管理面积185亿平方米。行业排名百强的企业管理面积总值54.5亿平方米,占全国物业管理面积的29.44%,平均物业管理费用是4.25元/平米/月,百强企业的营业收入达628亿。

而Top10企业管理面积市占率从2013年的4.85%大幅提升到10.18%,管理面积均值达18838.96万平方米,同比增长41.3%,快于行业平均增速。Top 10 企业营业收入均值为31.4亿元,同比增速41.58%,是百强企业营收均值的5倍。这些数据都在告诉我们一个正在发生的大鱼吃小鱼的行业整合事实。

物业管理公司怎么玩的

目前物业管理公司收入来源主要包括基础管理服务(保洁,绿化,房屋基础设施维护)和增值服务(房地产开发顾问咨询,社区空间运营,金融,购物,家政养老,二手经纪租赁等),目前百强企业的基础服务平均净利率和增值服务的平均净利率分别在5.36%和16.56%的水平。

增值服务由于增速较快,尽管只有17.28%的收入占比,净利润占比已经占总体利润的39.24%.因此在移动互联网、大数据,人工智能的背景下,增值服务被越来越多的物业管理公司重视,但目前发展都处在比较初级的阶段,O2O平台建立也不完善。

一般物业管理公司的物业服务费收缴率和物业管理项目续约率在94.1%和98.21%,都处在比较高的水平。另外物业管理服务公司是轻资产、劳动密集型企业。

公司前期不需要大量资本投入,经营现金流非常充足,甚至很多时候超过净利润,听起来就是一个很好的生意。与优质房产开发公司联系紧密的大品牌物业管理公司基本上收入增长的确定性很高,而且随着行业整合集中度提升,相信未来行业排名前10的物业管理公司会分到越来越多的蛋糕。

物业管理公司的经营风险来自人工成本,人工成本占成本构成的53.43%,典型的劳动密集型行业,人工成本的刚性上涨会影响公司利润率。而物业管理合同一般都是2-3年期,短期调价难度也比较大。另外物业管理受房地产行业的强周期影响,新增在管面积,房屋咨询销售经纪等服务都跟地产行业紧密相关。

绿城服务(02869)PK中海物业(02669)

物业管理公司的TOP10里包括万科,碧桂园等大房企旗下的物业公司,目前在香港上市的是在中高端物业管理领域大名鼎鼎的绿城服务和中海物业。

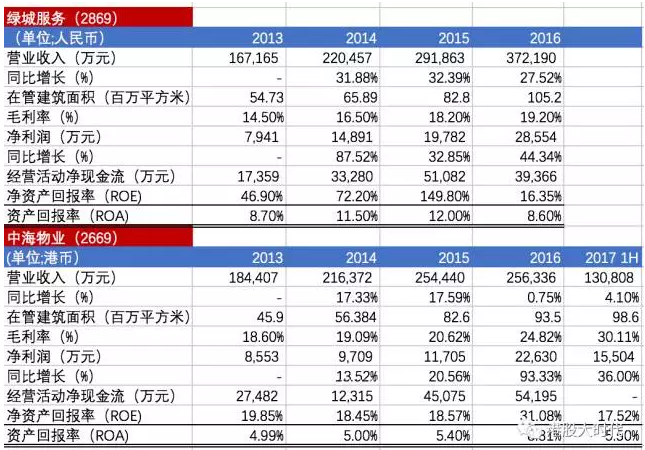

中海物业2015年10月23号在港交所介绍上市,当时按每3股中海外发展(688)配发1股中海物业,上市当天收盘价1.06港币;绿城服务2016年7月12号在香港主板上市,发行价格1.99港币,今年三月绿城服务成为深港通标的。目前这两家上市时间不长的公司股价表现都不俗。

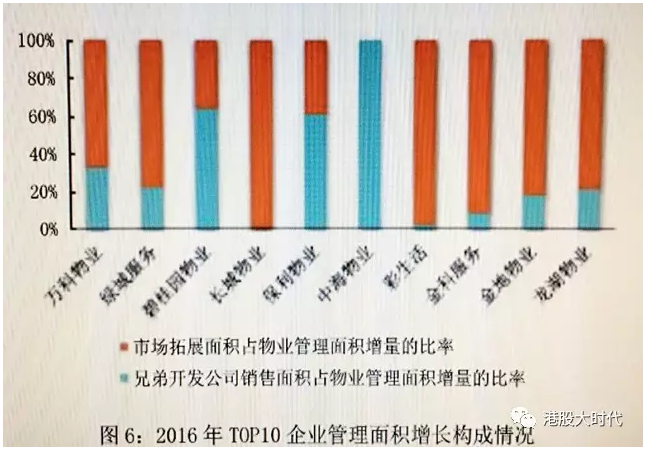

股东背景来看,中海物业大股东是中国建筑工程总公司和中海外发展(持股比例61.18%), 公司在管项目90%都来自中建总和中海外,典型的靠阿妈吃饭。

绿城服务的大股东是情怀商人宋卫平,持股36.72%,另外公司主席李海荣持股21.29%,绿城服务依靠关联公司拿项目比例很小,2016年来自绿城中国和绿城控股的附属和联营公司收入占比只有4.7%,大部分新增在管面积都是依托绿城服务的品牌,从独立开发商那市场招标获得。

但是绿城的业务优势和品牌优势集中在长三角地区,收入构成里长三角地区占比很高。另外中海物业收入构成里91.1%都来自基础物业服务,增值服务收入占比只有8.9%,增值服务社区平台建立的前景仍不明朗;绿城服务收入构成里30%来自增值服务,其智慧园区管理和各种增值服务也已经算行业标杆。从过去四年财务数据分析来看,两家公司过去四年的收入和净利润复合增长率都非常快,显示行业龙头目前处在一个高速发展期。

未来五年这个行业会出现年收入几百亿的黑马吗?

从目前来看,TOP10的物业管理公司的收入还徘徊在20-40亿的水平,物业管理是典型的大行业小公司状态。根据行业预测,2017-2021年全国商品住宅销售面积52.6亿平方米,新开工面积50.6亿平方米,即物业管理增量超过50亿平方米,2016年全国物业管理面积大约在185亿平方米,未来五年全国物业管理规模将达到235亿平方米,按平均物业管理服务费4.25元/平米/月计算,未来五年基础物业管理市场规模将突破1.2万亿。

另外机构预测2017年市场增值服务规模将达到4545亿,按2014-2017年复合增长率27.55%,预计2020年增值服务市场规模也将突破万亿的水平。虽然这个预测目前看来非常激进,但行业的快速发展和前景还是值得期待。

随着行业整合加速,如果TOP10的企业管理面积的市场占有率能从2016年底的10.18%提高到20-30%,再加上增值服务发展理想的话,那么预计行业的龙头物业管理公司里将出现年收入几百亿的公司。

如果因为基因保守的家养马中海物业天然跑不快,或许我们可以期待绿城或者已经递交招股书计划A股上市的碧桂园物业,又或者是其他的龙头企业成为那匹行业黑马。

短期能赚钱吗?

在画了一个美好的愿景之后再来看看现实,目前绿城和中海物业市值分别是129亿和55.9亿,估值分别相当于17年27倍和15倍市盈率。作为一个收入和利润增长确定性比较高,ROE超过20%的行业,估值在20倍到30倍市盈率之间也算比较合理的范围。

8月7号,中海物业公告了2017年上半年的业绩,公司收入同比增长4%至13亿港币,净利润同比增长36%至1.55亿港币,综合毛利率提升到30.1%(2016上半年为24.7%),业绩公布后花旗上调了盈利预测和目标价,目标价2.32港币基于2017年25倍的市盈率水平。

作为一个账上现金20几亿港币,市值55.9亿港币的公司,目前的价格看上去还是相当吸引。另外我们也可以期待一下绿城服务的中期业绩。

免责声明:智通财经网转载此文目的在于传递更多信息,不代表本网的观点和立场。文章内容仅供参考,不构成投资建议。投资者据此操作,风险自担。(编辑:胡敏)