俗话说“事不过三”,但现实生活中屡战屡败的案例却是不胜枚举。以二级市场为例,谋求上市而始终不得的公司不在少数。

近日,厦门燕之屋生物工程股份有限公司(以下简称“燕之屋”)正式向港交所递交了招股说明书,公司拟主板挂牌上市,中金公司和广发证券为联席保荐人。

耐人寻味的是,成立于1997年的燕之屋对于贴上“燕窝第一股”这一标签似乎很是执着。早在2011年,燕之屋便已在筹划港交所上市事宜,但彼时公司深陷血燕亚硝酸盐含量超标等争议,最终上市之旅无疾而终。在此之后,燕之屋于2019年再次传出上市消息,并于2021年正式递表,但依然未果。

港股屡屡碰壁,燕之屋不得不将目光转向A股。据了解,早在2021年底,燕之屋便向中国证监会提交了A股上市申请,但第二年公司便因“整体审查程序的不确定性”而主动撤回申请;2022年11月,燕之屋决定重启A股上市申请并向中国证券监督管理委员会厦门监管局提交辅导备案材料,且获得了接纳。

然而,在几经波折之后,燕之屋最后还是选择撤回辅导备案,并重新向港股市场发起冲刺。

作为全球燕窝产品市场的领先品牌,燕之屋的上市之旅却异常坎坷。时过境迁,燕之屋此番再度递表港交所,公司的资本市场前景又该当何论?

毛利率超50%的好生意?

仅以业绩而论,燕之屋可谓是相当能打。

招股书显示,2020-2022年间,燕之屋实现收入13.01亿元(人民币,单位下同)、15.07亿元、17.3亿元,期间复合年增长率为15.3%;净利润1.23亿元、1.72亿元、2.06亿元,对应复合年增长率约为29.2%。

在全球经济波谲云诡、诸多行业面临供需两弱的压力之时,燕之屋的核心财务数据却能保持双位数的增长,这实在是令人眼前一亮。

就市场地位而言,燕之屋的优势也十分突出。根据弗若斯特沙利文的报告,2020-2022年,燕之屋是全球零售额最大的燕窝产品公司,2022年全球市占率达到4.1%。此外,2022年在中国的燕窝产品市场上,以燕窝专营门店数量和中国检科院认证的进口数量计算,燕之屋亦排名第一。

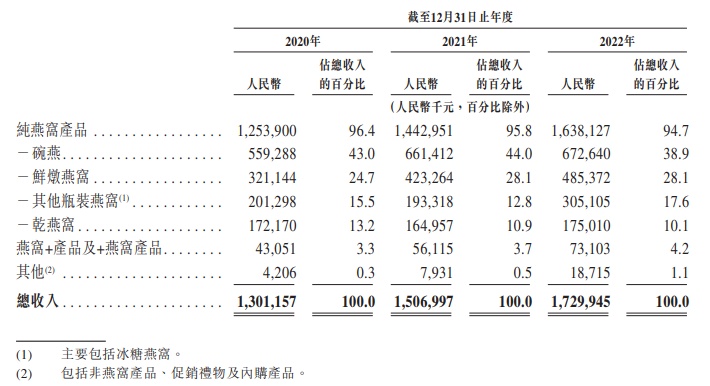

拆解燕之屋的产品组合,公司的产品包括了纯燕窝产品、“燕窝+”产品及“+燕窝”产品三种类别。目前,燕之屋共有250个SKU,其中,又要数纯燕窝产品知名度最高、SKU品类数目最多,公司旗下碗燕、鲜炖燕窝、冰糖官燕、乾燕窝等品牌均具备一定的市场知名度。

2020-2022年,燕之屋的绝大部分收入均来源于纯燕窝产品,期内该部分的收入占比均超过了94%。

进一步细分,碗燕是燕之屋当之无愧的第一大单品,报告期内该品牌的收入分别达到了5.59亿元、6.61亿元、6.72亿元,对应收入占比为43%、44%、38.9%,收入规模持续扩容但增速有所放缓。

同期,鲜炖燕窝的收入由3.21亿元提升至4.85亿元,其他瓶装燕窝的收入由2.01亿元增加至3.05亿元,市场表现亦堪称强劲。相比之下,乾燕窝的表现则显得很有些乏力了,期内该品牌的收入为1.72亿元、1.65亿元、1.75亿元,收入规模呈现一定波动性。

收入稳步扩张,与此同时燕之屋的盈利表现更加突出。2020-2022年,燕之屋的毛利为5.56亿元、7.27亿元、8.78亿元,对应毛利率达到了42.7%、48.2%、50.8%;同期,公司的净利润亦保持高速增加的态势,净利率分别为9.5%、11.4%、11.9%。

核心竞争力存疑

往绩靓丽,市场地位突出,但这并不意味着燕之屋便能稳坐“钓鱼台”。

首先不容忽视的是,燕之屋的业绩狂奔与其在市场营销方面的不吝投入有着强相关的联系。2020-2022年,燕之屋的销售及经销开支分别为3.17亿元、3.98亿元、5.04亿元,三年时间仅销售费用便超过了12亿。其中,广告及推广费支出分别达到了2.36亿元、2.69亿元、3.26亿元,三年该项目的总计支出高达8.31亿元。

换言之,尽管燕窝是一道中华传统美食,但即便是行业头部企业想要持续取得良好的市场表现依然得依赖营销的力量。

在智通财经APP看来,燕窝企业依赖营销,本质原因或许还是因为燕窝作为滋补品,其营养价值的不可替代程度是需要打个问号的;而作为食品,燕窝又不像咖啡、酒、茶等产品具备较强的成瘾性,同时高昂的价格更是提高了购买门槛,种种因素叠加使得普通消费者在没有外力刺激(广告轰炸)的情况下主动购买燕窝的意愿不足。

根据燕之屋的招股书,燕窝的营养成分包括了唾液酸、氨基酸、胶原蛋白、糖蛋白、抗氧化剂、钙、钾、铁、镁及激素等。不过,值得一提的是,消费者通过食用日常生活中常见的食材中亦可获得上述营养,而每克售价几十元甚至更高的燕窝在营养价值上的“特殊性”则仍有争议。

不仅如此,若向前回溯,即便是如今坐上了燕窝行业头把交椅的燕之屋曾经也在食品安全这条红线上“翻过车”。2011年,相关媒体曝光“燕之屋”等国内知名燕窝企业生产销售的血燕,多存在造假、亚硝酸盐含量超标等问题。同年,浙江省工商部门检查血燕经销商491家,抽检血燕537批次,在被抽检的血燕产品中,亚硝酸盐最高超过10000毫克/千克,超标300多倍,血燕产品不合格率高达100%。

除了自身产品的功效存疑以外,近几年来燕之屋似乎也正面临着越来越大的外部竞争压力。招股书显示,2020-2022年我国零售额最大的五家燕窝企业,有3家经营历史不超过20年,最年轻的小仙炖更是于2014年才成立,但却依靠线上渠道红利迅速崛起,至2022年该公司的市占率已经达到了2.3%。

古老的行业,头部公司却一个比一个年轻,而暂时领跑的燕之屋,固然已有先发优势及规模优势(截至2022年底,公司拥有89家线下自营门店、615家线下经销商门店,并在主流电商平台及社交平台上拥有23家自营网店和13家经销商网店),但在不断有新的竞争对手冒头来“分一杯羹”的市场环境下,燕之屋究竟要如何守住优势犹未可知。

对于燕之屋而言,过去十数年里公司的资本市场之旅充满了荆棘。时过境迁,如今燕之屋的业绩底气较之以往显然更足了,但凭此能否敲开港股市场大门,这恐怕仍然需要时间来给出答案。