眼看他起朱楼,眼看他宴宾客,眼看他楼塌了。

2023年,是九毛九(09922)创始人管毅宏创业的第28个年头,也是九毛九在二级市场闯荡的第四年。纵横餐饮市场近30年,可以说九毛九是中国餐饮市场的“常青款”。但回首公司近4年的股价表现,当前已距离“巅峰时刻”渐行渐远。

智通财经APP注意到,6月12日,九毛九股价出现大幅下跌,盘中一度下探至11.52港元,当日最大跌幅逾15.9%。较历史高点38.59港元,有将近7成的跌幅。

消息面上,6月9日,九毛九发布人事变动告称,李灼光为投放更多时间于其他个人事务,已辞任公司执行董事、首席财务官、副总裁、授权代表、联席公司秘书及薪酬委员会成员;苏淡满已获委任为执行董事、首席财务官、授权代表、联席公司秘书及薪酬委员会成员,自6月9日起生效。

高盛发布研报称,九毛九CFO辞职这一消息可能会在短期内影响投资者情绪,高盛还认为九毛九此次人事变动对运营影响应该是有限的,首先,各个品牌的运营由各自的管理团队负责,九毛九的创始人、董事长兼首席执行官管毅宏先生将继续领导关键战略和执行;其次,新任CFO自2019年加入以来一直与前任CFO密切合作,并具有11年以上的经验。

据智通财经APP观察,九毛九此次次人事变动或许仅为股价加速赶底的“催化剂”。智通财经APP数据显示,南向资金对九毛九的持股数量,由5月31日的3亿股,减少至6月9日的2.87亿股。今年以来,九毛九的股价累计最大跌幅超过了40%。

“主牌”显疲态

据国家统计局数据,今年4月份,全国餐饮收入达到3751亿元(人民币,下同),同比增长43.8%。1-4月份,餐饮收入15888亿元,同比增长19.8%。

商务部监测数据显示,五一小长假,全国重点零售和餐饮企业销售额同比增长18.9%,其中,重点餐饮企业销售额同比增长57.9%。美团数据显示,五一假期前三天,全国餐饮消费规模较2019年同期增长92%。

进入2023年,餐营业营商环境大幅向好,但九毛九的股价表现出疲态,或许与投资者对公司过往经营业绩表现“心有余悸”有关。

据九毛九2022年度业绩公告,期内公司实现收入40.06亿元,同比减少4.16%;归母净利润4928万元,同比减少85.5%。

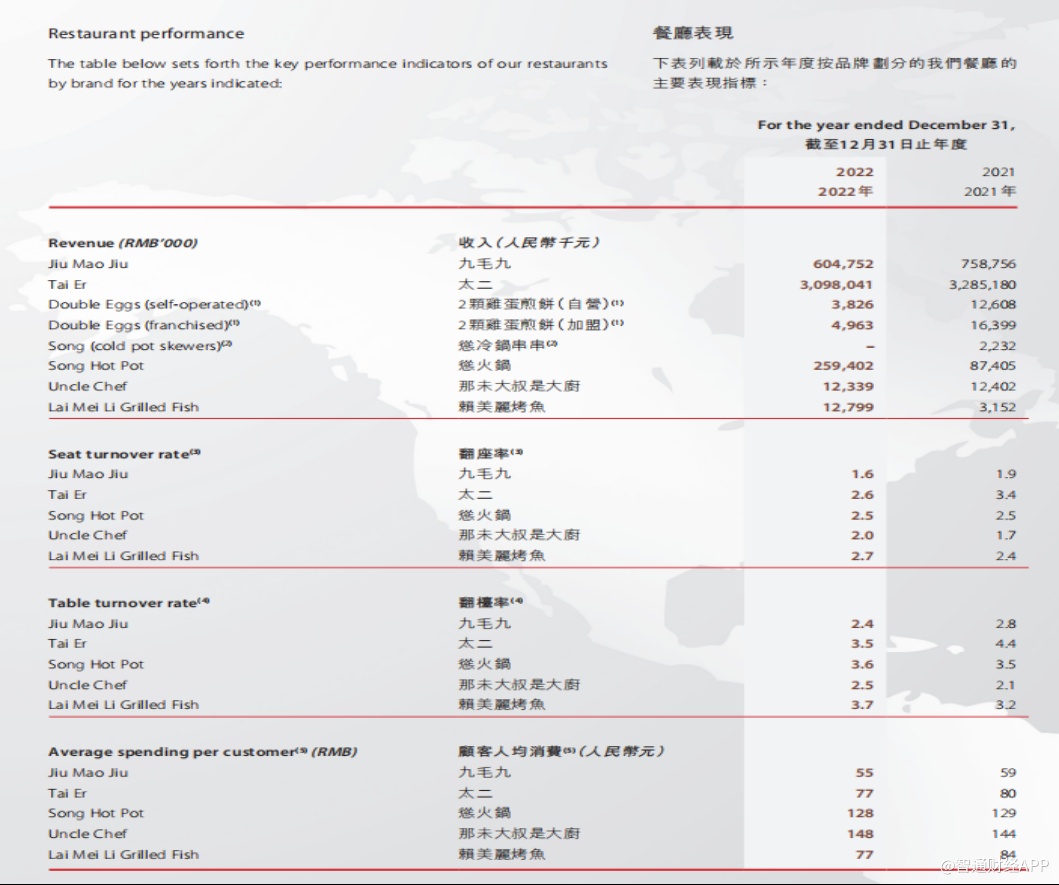

具体来看,2022年,来自九毛九品牌的收入为6.06亿元,同比减少20.4%,占总收入比例15.1%;来自太二收入为31.08亿元,同比下滑5.6%,占总收入比例77.6%;来自其他品牌的收入为2.92亿元,同比增长129.7%,占总收入比例7.3%。2022年,受疫情影响,九毛九若干餐厅暂停堂食服务平均达38天,因此产生的收入损失估计约为13.67亿元。

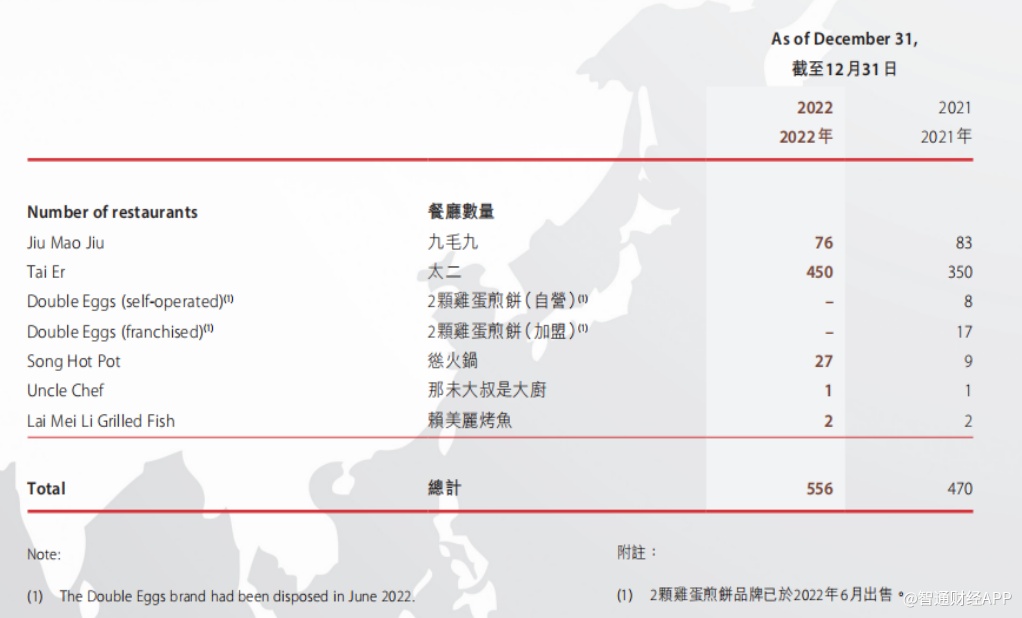

分品牌来看,九毛九的两大主要品牌“太二”和“九毛九”的经营表现各显疲态。以“九毛九”品牌为例,该品牌作为九毛九曾经的主力品牌,自2018年以后便开始走入“下坡路”。据财报数据显示,九毛九西北菜餐厅数量从2016年的128家增长至2018年的147家,之后九毛九西北菜的餐厅数量开始不断下滑,一直下降至2022年的76家,九毛九餐厅的翻座率由2021年的1.9倍下滑至2022年的1.6倍。

随着门店的显著收缩,九毛九这一品牌已经不再被视为公司的主力品牌,营收占比逐步压缩。虽然,公司表示九毛九的收缩是优化调整之举,但从日渐式微的营收贡献度来看,不难看出,这一品牌增长乏力的现象。

再看“太二”品牌,凭借高效、可复制、轻社交等特征,太二已经成为九毛九旗下名副其实的“主牌”,营收占比在2022年达到了7877.3%。话虽如此,但从太二品牌逐步下滑的翻台率来看,该品牌的吸引力也正在逐步下滑。据财报数据披露,2018至2021年,其翻座率分别为4.9倍、4.8倍、3.8倍、3.4倍,隐隐透露增长疲惫的迹象,2022年太二的翻座率进一步下滑至2.6倍。

需要注意的是,太二品牌的翻台率下滑,不仅仅只是疫情的影响,竞争愈发激烈的市场环境无形之中也进一步加剧了该品牌的增长压力。据智通财经APP获悉,由于酸菜鱼赛道进入门槛并不高,且由于具有可复制的发展特点,因此近年来越来越多入局者杀入(比如江渔儿、鱼你在一起等品牌),天眼查数据披露,2022年我国与酸菜相关企业一度达到2.7万家。

根据公司年报,目前太二正在对海外潜在目标市场进行全面调查,未来将加快海外拓店进展,向全球市场扩张,获得国际市场份额。西南证券预计,太二在2023-2025年净增门店将分别达到122家、115家和110家,收入增速为60.1%、31.1%和22.1%。由此可见,太二的规模增长将从高速增长转向平稳增长,在翻台率下滑的情况下,太二未来的盈利能力如何还需要持续跟踪。因此,加强“副牌”开发力度对九毛九来说将变得至关重要。

“副牌”静待“奇点时刻”

过往业绩期间,九毛九的多品牌组合培育出了两颗鸡蛋煎饼、怂火锅、那未大叔是大厨、赖美丽烤鱼等诸多品牌。

其中,两颗鸡蛋煎饼已被“踢出”公司的品牌矩阵。九毛九表示,公司尽力维持最佳的餐厅品牌组合,并专注于其认为具有更大增长潜力的品牌。为此,公司于2022年6月出售了“2颗鸡蛋煎饼”,并将继续投入更多资源于旗下怂火锅品牌及赖美丽烤鱼品牌。九毛九曾对“2颗鸡蛋煎饼”可谓是寄予了厚望,可惜该品牌门店增长乏力,盈利状况不佳,且无好转迹象,最终无奈被“砍”。

反观那未大叔是大厨、赖美丽烤鱼两大品牌截至2022年的门店数量仅为3家,总计实现的收入仅为251.4万元。

目前来看,九毛九旗下最有可能实现像太二一样实现现象级增长的品牌是怂火锅品牌。2022年,怂火锅餐厅达到27家,同比净增加18家。怂火锅实现收入2.59亿元,同比增长196.8%。

据智通财经APP了解,怂品牌于2019年推出,此前主要经营冷锅串串(已于2021年11月终止),后来在2020年转型为重庆麻辣火锅。虽然怂火锅延续了太二酸菜鱼的风格,无论是创意的装修风格、门店“规矩”,还是注餐饮单品类、菜品SKU的打法,都能找到两者的联动之处。

虽然目前怂火锅增长迅速,翻台率稳定在2.5倍左右,但从营收规模来看,其仍难以挑起增长大梁。

外部来看,火锅赛道虽然在中餐中独树一帜,但行业内卷亦是肉眼可见。。据《中国餐饮发展报告2022》显示,2022年我国火锅市场的整体规模已达到6046亿元,火锅品类门店数规模也达到了55万家。其中,门店数量超过500家的火锅品牌就有8家。企查查数据显示,2022年火锅相关企业注册量达到7.4万家,但与此同时,吊销注销的高达3.8万家。与此同时,头部的火锅巨头更是相继陷入了亏损境地。这不免让市场对怂火锅的成长前景有所担忧。

例如,里昂在今年2月发布的研究报告中表示,维持九毛九“跑赢大市”评级,预计太二单店销售额要到2024年才能回升至2021年水平以上,目标价由27港元下调至23港元。

里昂称,对九毛九的业务增长及盈利能力在去年下半年仍进一步恶化感到惊讶,认为虽然期内的确仍受到疫情影响,但指出倒退主因是公司加快开店步伐的同时要应对市场竞争,令其牺牲部分利润空间。里昂下调九毛九2023年和2024年净利润预测19.5%及18.8%,以反映太二酸菜鱼品牌门店及单位销售额增长放缓。

不过九毛九近期也获得了高盛“力挺”。高盛指出,仍然认为九毛九是餐饮行业覆盖范围内的优质买入标的,因为其核心品牌基本面完好、估值有吸引力,并且新品牌有再评级的潜力。高盛基于2024年预测的EV/EBITDA比率为19倍,给出了目标价25.0港元,给予“买入”评级。

高盛也指出了九毛九的主要风险包括:单一菜品集中风险;来自激烈竞争和自身门店扩张的内耗;新区域表现不佳;食品安全问题;原材料价格上涨以及无法开发新品牌。

智通财经APP注意到,2022年,由于餐厅网络扩张,九毛九的各项成本费用也进一步提高。报告期内,公司员工成本达11.34亿元,同比增加7.3%。公司员工成本占收入的比例由2021年的25.3%上升至2022年同期的28.3%。期内,餐厅装修支出及厨房及其他设备的采购有所增加,也导致其他资产折旧及摊销达到1.9万元,同比增加19.5%。另外,为了进行推广,九毛九的营销推广费用也有所增长:广告开支同比增长16.4%至5554.6万元。一系列成本费用增长,压制了公司利润增长。

据此,九毛九正在为公司的长远发展不断投入资源,但即便投资者愿意为公司长期成长“预期”买单,在“副牌”未迎来“奇点时刻”前也需要多一分谨慎。