本文来自“EBoversea”微信公众号,内容由光大海外整理。

美国特朗普税改,相关影响分析文章已经众多。我们组织光大海外市场研究各细分方向梳理了特朗普税改对港股相关行业的影响,整体的结论是:(1)除小部分在美国有实际业务或有收购相关美国公司的公司外,税改整体的直接影响相对较小;(2)从综合竞争力来看特朗普税改可能加大美国企业短期的竞争优势,但国内也在推动税收改革,措施得当相关的影响也可能是前高后低;(3)对资本市场的影响来看,近期美股港股对于特朗普税改带来的企业盈利的改善、对国际资本的流动等,都已有所反应,此次税改关键性一步的落实,对资本市场短期是“靴子落地”的效果,长期来看还是看市场构成企业的核心盈利能力。

1、整体影响概述

此次税改,个人层面来看,所得税由7档简化为4档,对中产阶级和富人都是利好。标准税收抵扣翻倍,个人税收减免取消。儿童补贴大幅提高,可显著改善有子女家庭的收入。年收入在6~20万的家庭,减税幅度可达13%~70%(收入越低者减税幅度越大)。由于中产阶级的消费倾向高,减税能有效地带动消费,进而拉动经济增长,推升通胀。逐步取消遗产税对富人有利,它降低了代价财富转移的成本

企业层面来看,企业所得税税率由目前的35%下调至20%,低于OECD国家的平均水平(23%)。根据光大宏观组报告,美国企业的实际有效税率其实并没有35%那么高。根据美国财政部的计算,平均有效税率在22%左右,而且不同行业的税率不同,零售与批发业与建筑业最高,公共事业最低(图1)。因此,零售批发业和建筑业的企业可能是最大受益者。

从更宏观角度来看,对美国国内来讲,特朗普税改可能一方面有助于促进美国经济增长、进一步改善就业状况、加速海外资本回流美国市场,但另一方面亦可能加剧贫富分化、增加美国财政负担等;从海外竞争特别是与中国的竞争来讲,特朗普税改可能短期内会削弱中国企业的国际竞争优势,加大跨境资本从中国回流美国等,给中国带来短期的压力。中国也在积极进行税改等政策,长期来看相关的影响应该会相应逐渐缩小;美国相关的影响也是,短期来看正面刺激效果可能明显,但长期来看财政负担等问题也可能对美国形成新的隐患。

2、对股票市场短期的影响

影响最为直接的显然是美国企业无疑。根据外资机构的计算,2018年标普500公司的指数每股收益提升7.1%至150美元,这相较于全球其他地区来看,有利于同等情况下美国本土企业盈利优于其他地区,也有利于资本回流美国本土,对新兴市场带来一定的冲击。

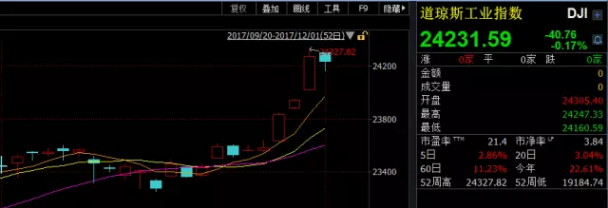

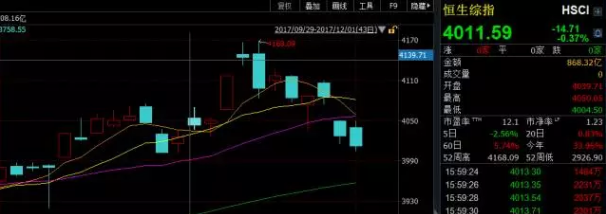

就最近几周市场的走势来看,税改的影响已经在一定程度上反应在股价中,美国市场道琼斯工业指数、纳斯达克综合指数、标普500指数过去两周都迭创新高;恒生指数11月22日以来已经持续两周调整,有国际资金因税改问题短期内回流美国的因素,当然也更有接近年底机构仓位调整的因素。税改通过关键的一步,对美国市场短期的影响来看可能谨慎一些,对港股市场短期的影响来看,可能稍微利好一些。

道琼斯工业指数11月以来的走势

标普500今年11月以来的走势

恒生综合指数今年11月以来的走势

3、对港股相关行业的影响

对于市场关注较多的出口型的企业,我们认为特朗普税改本身对出口型企业没有直接影响,当然拉长时间来看也可能因美国商品价格的变动(主要指美国本土同等商品价格因成本下降而下调)受到冲击,但这需要一个逐步验证的过程。

我们认为影响最为明显最为直接的还是在美设立有经营性子公司,或有收购美国相关公司的企业。这个没有一个统一的分析指标,我们组织梳理了我们所覆盖行业或公司可能受影响的情况,汇总如下:

【1】消费品行业

在消费品领域港股上市公司中,北美有实际业务的主要是万洲国际和好孩子国际两家。万洲国际的北美业务占收入和经营利润的比重在60%左右。好孩子国际按今年中报时的口径计算,北美收入和利润占比在40%左右,但是考虑到10月收购了国内业务,当前北美业务的占比已经下降到30%以下。这两家公司的美国业务会直接受益于所得税率从35%下调至20%。另外出口美国较多的是敏华控股及一部分的纺织制衣类公司。敏华的北美业务占比在37%左右,纺织类公司通常北美业务占比在10-30%。敏华由于直接出口沙发,目标客群是北美中产,如果中产阶层在税改以后税赋下降,会对敏华产品的需求有正面影响。纺织类公司出口产品为鞋服等较低价值产品,预计需求端受益幅度会较沙发更低。

【2】汽车行业

从港股汽车板块的收入结构来看,北美地区有收入占比的主要集中在汽车零部件厂商(会从美国企业税率35%下调至20%中受益)。由于每个零部件公司的主营业务等各不相同,我们仅对重点关注的公司进行简单的梳理:敏实集团(425.HK):1)从目前收入比例来看,北美约占公司总收入的20%-25%;其中,通过美国当地工厂生产供货的收入占比达+10%,墨西哥工厂生产的收入占比约3%(出口至美国和供货给墨西哥当地市场),中国工厂生产出口至北美的收入占比12%-13%。2)预计美国当地工厂生产供货、以及中国/墨西哥工厂生产出口至美国的收入整体占比约15%左右。

【3】港股医药板块

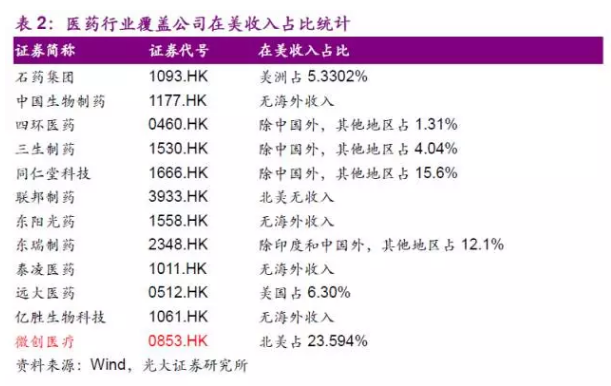

港股上市的医药企业中,部分药企如石药集团(美洲占比5.3%)、金斯瑞生物科技(美国占比51.1%)、药明生物(美国占比53.5%)在美国设有研发中心、开展临床试验,这部分企业虽然享受美国一定程度的研发税收抵免(R&D Tax Credit)等税收激励政策,但在美国各行业中有效税率仍然属于较高的水平,此次税改法案将企业所得税从35%降低到20%,这些公司将受益。另外有部份企业如微创医疗,收购美国的医疗器械公司,在全球范围内包括美国在内都有经营活动,考虑到公司北美地区约占公司收入23.6%,此次税改法案将削减公司美国收入的所得税率,公司也将从此次税改中受益。

除去以上提到的公司,我们覆盖的港股上市的医药公司大多在大陆地区进行销售,部分公司如中国生物制药、东阳光药、亿胜生物科技无海外收入,大部分公司尽管有海外收入,但海外收入占总收入的比例较小,其中美国/北美地区的收入占比就更小了,基本上来说影响不大。

总体来说,此次税改对我们覆盖的大部分港股上市医药公司影响较小,公司若有较多美国收入,则将从此次税改中受益。

【4】港股公共事业

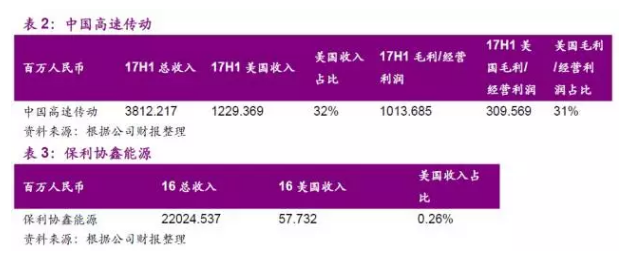

我们覆盖的环保公司在美国没有业务;新能源板块中,风电运营商在美国没有业务;保利协鑫能源在美国有18MW光伏电站运营业务,但收入占比只有0.26%;金风科技有北美风机订单206.5MW,占总订单比重仅为1.37%。此外,在美国有160MW待开发容量及160MW储备容量,占比较小且未投运。公司没有披露美国收入占比。中国高速传动(机械传动设备供应商,暂未覆盖)的主要出口国家是美国,美国收入占比在30%左右,有望受益于企业税率下降。

【5】港股工业领域

对海外工业板块影响:整体较小,少数公司有一定影响。

1、铁路设备:基本无影响。铁路设备以国内市场为主,出口市场主要为东南亚、中东、非洲、南美等地。以中国中车2016年收入为例:中国大陆,占比91.55%;其他国家,占比8.45%。

2、工程机械和煤机:影响很小。工程机械企业出口收入占比一般在10%-20%,但主要市场为发展中国家,包括东南亚、中东、非洲、南美等,美国市场出口很少。煤机以国内市场为主,对美国基本没有出口。以中联重科2016年收入为例:国内收入,占比89.2%;境外收入,占比10.8%。

3、油气设备与油服:部分公司有影响。国内油服公司主要服务国内和中东、非洲等传统油田,因此基本不受影响;而部分油气设备公司对美国有一定比例产品出口,会受美国税改影响。油服基本不受影响,以安东油田服务为例:国内,收入占比46.5%;中东,收入占比39.8%;美洲,收入占比0.5%;中亚和非洲,收入占比13.2%。 油气设备,部分公司受一定影响:宏华集团,国内27%;美洲28%;中东29%;欧洲及中亚12%;其他4%。海隆控股,国内37.2%;俄罗斯中亚及东欧24.8%;美洲12.6%;南亚12.4%;非洲11.0%;其他2.0%。

【6】港股电子软件领域

美国税改将主要从企业所得税调整、回流资金税率调整两方面分别影响美国科技企业的盈利能力及投资行为。1)企业所得税降至20%将直接增厚美国企业的盈利能力;2)降低回流资金税率有望吸引美国科技企业资金回流。据CapitalEconomics数据,寻求避税的美国公司将约2.6万亿美元利润留在海外,苹果、微软、IBM等科技巨头海外利润额均位居前列。

美国税改对国内TMT行业的影响:我们判断美国企业所得税优惠政策对国内企业投资行为的影响将根据企业市场诉求的不同而出现分化。对于舜宇、丘钛等聚焦国内市场的TMT企业而言,紧贴国内客户需求仍是第一要义,且从成本端考量:1)中国高新技术企业享有15%的优惠税率,较美国税改后的20%税率仍偏低;2)港股TMT企业仍主要聚集在模组、外壳制造及软件外包等人力密集型行业,而中国相较美国人力成本优势明显。但对于有意全球化布局的TMT企业而言,美国企业所得税下调或加快其在美国的布局(收购、设立美国子公司等)。

介于国内电子制造企业主要竞争对手为韩国、台湾企业,国内软件企业主要竞争对手为印度,与美国企业的竞争较少,我们判断美国税改对国内TMT企业市场地位影响不大。落实到具体企业盈利能力,美国税改将从美国子公司、出口美国业务以及从美国进口原材料三方面影响国内TMT公司的业绩基本面。

1)港股TMT公司旗下美国子公司可享受企业所得税由35%下调至20%的优惠政策,从而直接增厚相应港股公司的净利润,比如中软国际(0354.HK)拥有美国子公司Catapult。

2)国内电子制造企业下游多属于企业级市场,或受到美国企业客户因减税加大投资的间接催化作用。我们梳理了瑞声科技、舜宇光学、比亚迪电子、中芯国际、华虹半导体、ASM Pacific等公司来自美洲/美国的营收占比以及相应具体业务。

3)港股电子制造企业部分原材料从美国进口,美国企业在减税的基础上价格下调空间较以往更大,倘若进口原材料成本因价格竞争而进一步下调,港股电子制造企业将因此享受成本下降,带来盈利能力改善。

(编辑:曹柳萍)