智通财经APP获悉,6月6日,恒生指数公司发表网志指出,从多元资产的角度来看,市场对美联储转向的预期或会带来债券收益投资的复苏,多于股票投资。由上而下分析:“债券股票收益比率”(BEER)把已上调的债券收益率纳入考虑,故投资者可以将股票估值与债券收益率进行比较。从跨资产角度来看,香港市场的BEER比率已改善至0.40,但理论上相较债券收益,股票仍处于被低估区间。另一方面,从历史估值来看,香港股市目前的估值为预期市盈率的9.2倍,低于5年平均的1倍标准差。其中,年初以来跑赢大市的能源和电讯业的估值分别为预期市盈率的5.2倍及9.9倍,还是低于5年市盈率平均值。

香港股票收益率8.88% 对比债券收益率仍具吸引力

恒指公司表示,对美国利率的预期一直是股市的重要驱动因素,尤其是对利率敏感的行业。从多元资产的角度来看,市场对美联储转向的预期或会带来债券收益投资的复苏,多于股票投资。

从由上而下的角度来看,鉴于利率上升,投资者或有意对比债券收益与股票收益。一般而言,投资者可以使用“债券股票收益比率”(BEER)分析固定收益市场中的债券收益率以及股票的收益率。理论上该比率高于或低于1.0的绝对临界值将意味着对比债券收益,股市被高估或低估。

实际上,由于股票投资涉及风险溢价,BEER会小于1.0。但鉴于利率上升,该宏观指标的走势或趋势或能为了解最新股市动态提供一个互补的角度。在过去五年,香港市场的BEER(图1)在2020年年中跌至0.05,但截至2023年6月1日逐渐回升至疫情前的水平,并最终达到0.40(按3.51%除以8.88%计算),低于临界值1.0及美国市场BEER的0.73。从跨资产角度来看,这一上升趋势意味着对比债券收益率,港股估值正逐渐改善,但理论上仍处于被低估的区间。

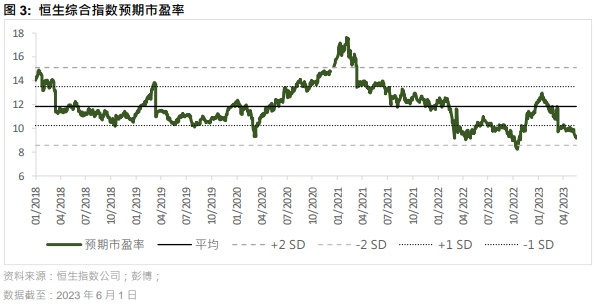

香港股市估值低于长期历史平均

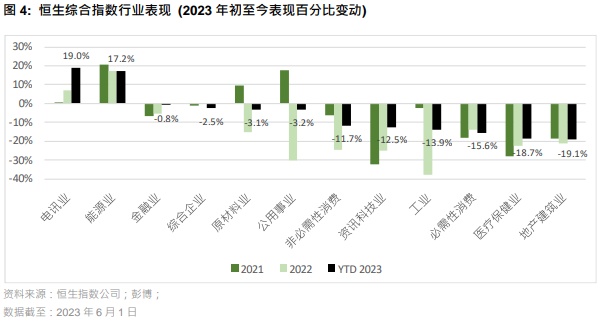

恒指公司表示,香港股市目前的估值为预期市盈率的9.2倍,低于5年平均的1倍标准差(图3)。2023年初至今(截至2023年6月1日),港股中表现最好的行业为电讯和能源业,分别上涨19%和17%(图4)。值得留意的是,该两个行业的估值仍低于5年平均值,能源业(图5)及电讯业(图6)的估值分别为预期市盈率的5.2倍及9.9倍。

恒生综合指数—覆盖港股市值95% 行业指数衡量港股各行业表现

恒指公司指出,恒生综合指数(“HSCI”)于2001年10月3日推出,旨在提供一项全⾯的香港股市表现指标,覆盖香港联合交易所主板上市证券总市值的95%。

就指数构成而言,恒生综合指数采用流通市值加权,选股范畴为在主板上市的证券(不包括根据《上市规则》第二十一章上市的投资公司),并设有10%的个股权重上限。选股范畴内累计市值覆盖排名首95%以及符合成交量规定的证券将获选为成份股。因此,恒生综合指数是香港股市的宽基指数。该指数每半年检讨一次(数据截止于6月底/12月底),并设有快速纳入机制。

恒生综合指数进一步按市值划分分类指数(大型、中型、小型)以及行业指数(根据恒生行业分类系统)。下图7显示按行业划分的恒生综合指数权重分布。首三大行业为金融业(占29%比重)、资讯科技业(占26%比重)及非必需性消费(占12%比重)。

电讯业及能源业年初至今跑赢大市(恒生综合指数)10至11个百分点

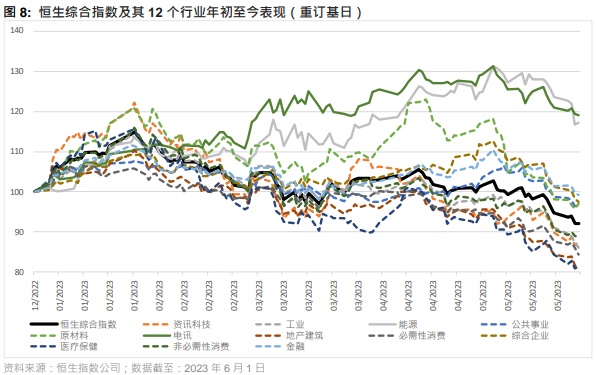

恒指公司指出,自2023年以来,港股大市(以恒生综合指数为代表)的回报率为-7.9%(年化回报率为-3.5%)。但在这12个行业中,电讯业和能源业是年初至今表现最佳的行业,回报率为正数。

电讯业(以“恒生综合行业指数-电讯业”为代表)年初至今的回报率为19.0%(年化回报率为+7.7%)。年初至今年化波动率为21.3%,其风险调整后回报率(年化回报率/年化波动率)为0.36倍。

能源业(以“恒生综合行业指数-能源业”为代表)年初至今的回报率为17.2%(或年化回报率为+7.0%)。年初至今年化波动率为26.5%,其风险调整后回报率(年化回报率/年化波动率)为0.26倍。