本文来自微信公众号“Kevin策略研究”,作者为KevinLIU,原标题为《【中金海外策略】税改、市场新高与风格轮动》。

最近几天美股市场的一些剧烈变化再度引发投资者诸多关注。一方面,前天作为领涨板块的美股科技板块、特别是龙头股FAAMG(Facebook、Apple、Amazon、Microsoft、Google)在没有特别直接触发因素背景下的突然大幅下跌,一定程度上引发了恐慌情绪。这一情绪蔓延到了亚太区域市场,也引发了昨天亚洲市场科技板块和个股的普遍回调。

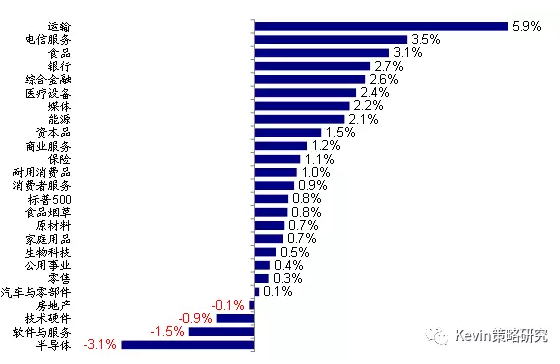

但与此对应的是,以银行等为代表的价值板块以及以电信等为代表的防御性板块却大幅上涨,不仅对整体市场表现起到支撑作用,也解释了标普500、道琼斯指数与纳斯达克指数表现之间的巨大差异。另一方面,昨天美股市场普遍反弹,在纳斯达克边际上修复前一天下跌的同时,标普500和道琼斯指数则再度创出新高,而且道琼斯指数站上了24000点的整数关口。

那么,如何理解近期美股市场的上述变化,其背后反映了什么趋势,以及对于后市意味着什么,这些都是市场较为关注的问题。就此,我们点评如下:

税改进展是近期美股市场再创新高和板块风格轮动的主要催化剂之一

首先需要明确的一点是,近期道琼斯指数和标普500指数创新高和纳斯达克大跌之前并不矛盾,因为市场新高是由银行和风格上偏价值的板块如电信和食品等所推动,相反科技板块则是明显跑输的,也即所谓的板块甚至风格上的轮动。

从背后的原因来看,除了科技股前期涨幅较多、获利回吐压力、三季度业绩过后的“空窗期”、以及美国经济数据整体向好(三季度GDP第二次调整超预期、消费者信心指数创新高等),看似并无直接关联的税改近期进展实际上起到了非常关键的催化剂作用(参议院版本的税法法案已经通过了委员会阶段进入全体投票阶段,共和党内主要人物如McCain表态支持税改法案;而全体投票预计将于美国当地时间本周五晚11点举行)。

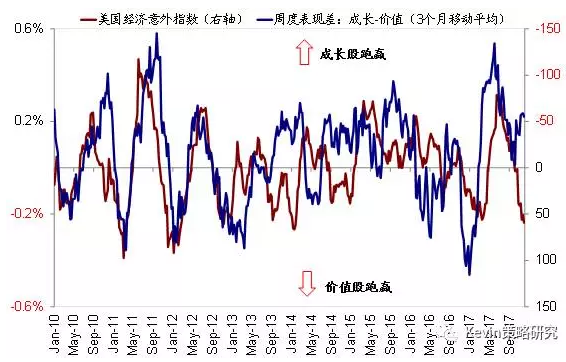

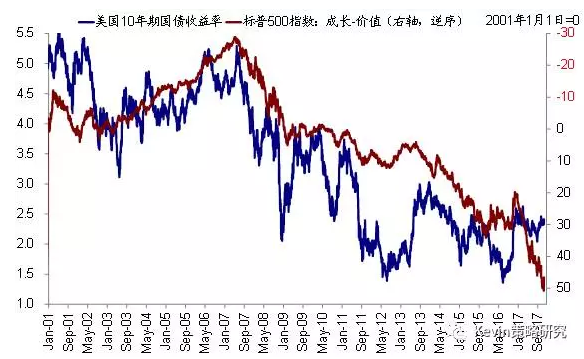

为了更好的理解这一逻辑,需要重申一下我们以美国经验为例,从自上而下的策略视角看市场风格的轮动和切换的两个一般性的规律:一是经济基本面趋弱时,成长股往往跑赢价值股,反之亦然;二是当利率下行时,成长股往往跑赢,反之亦然。

不难发现,近期不论是税改的推进、经济超预期向好、12月加息临近、还是金融监管改革预期强化(侯任美联储主席Powell在听证会上表态美国金融监管过于严格)都是朝着边际上更加利好银行和价值股的方向演进的,这从对预期更为敏感的美元和美债利率、以及衡量经济预期情况的意外指数上都可以得到验证和体现。因此,预期对银行和价值股的强化叠加科技股在前期三季度业绩向好推动下大涨后的获利回吐,造成了我们看到的剧烈的板块切换。

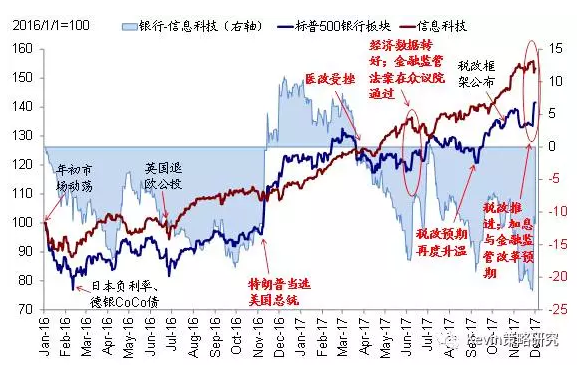

实际上,此次科技股大跌、银行股大涨与6月初的情形非常相似。大的背景都是处于大涨之后的业绩“空窗期”、经济数据转好、临近加息、以及特朗普政策有所推进(6月初美国众议院通过旨在替换Dodd-Frank法案的金融选择法案Financial CHOICE Act)。

更进一步看,从2016年底美国大选以来,美股市场每一次风格切换的背后,都有特朗普政策以及美国经济变化的影子,例如去年11月大选后市场对于特朗普新政的预期叠加全球性的再通胀交易推动金融股大涨;二季度后由于经济和通胀数据偏弱以及医改进程失利导致银行股回落、科技股则受业绩持续向好推动开始再度占据领先优势;9月之后,税改预期再度升温以及税改框架的公布,银行板块再度跑赢等。

关于税改:持续推进利好情绪及价值股表现、但仍存在一些不确定性

税改是当前特朗普总统和国会共和党人的首要政策目标和任务,财长Mnuchin也表示参议院有望在近期通过法案("in thenear future"),国会依然有望在圣诞节前完成税改立法。

从流程上看,目前最近的进展是众议院已经全体投票通过了众议院版本的税改法案,而参议院版本的税改法案预计将于美国时间本周五早上11点举行全体投票。如果得以通过,将是税改进程取得的又一重要进展。不过,由于众议院和参议院分别通过的税改立法版本仍在存在相当的区别,因此之后参众两院需要弥合差异达成一个共同的版本之后,再经两院全体分别投票,才能提交特朗普总统签字生效。因此,最终的税改版本在一些重要条款上如何达成妥协依然存在不确定性。

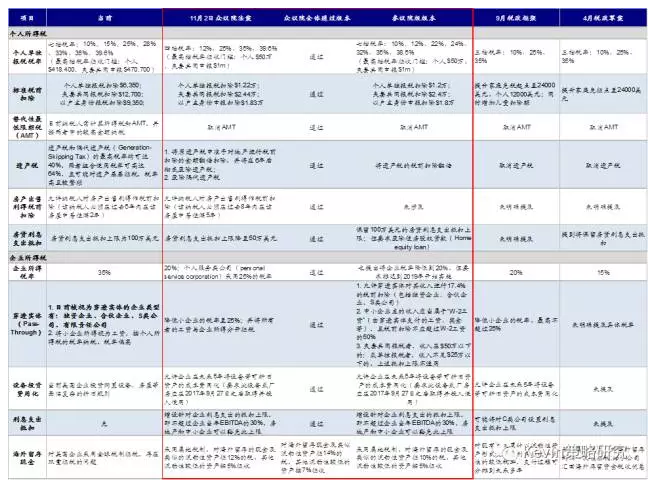

当参议院版本与众议院税改版本的核心差异在:个税方面依然保留七档税率,仅降低某些收入档的税率水平;保留遗产税,将税前扣除额翻倍;将降低企业所得税率的时间延后到2019年实施,税率有可能高于20%;对于中小企业,不采用穿透税制,而是增加其税前扣除;保留房贷利息抵扣等等。

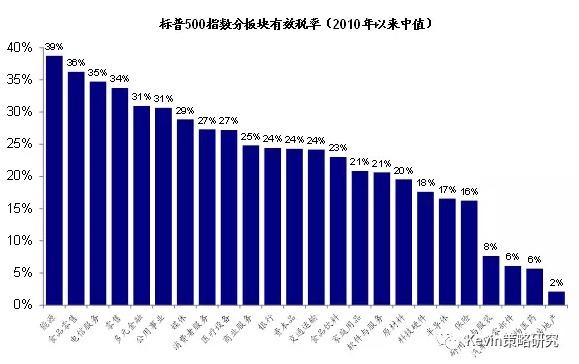

从影响上来看,如我们在此前多篇专题报告中的分析,从整体效果特别是对于企业部门而言,税改的影响是积极的。我们测算,假设法定税率下调至20%如果对应上市公司实际有效税率从目前的22%分别降至20%和17%的话,相比当前9.5%市场一致预期,或分别小幅提振2018年标普500盈利同比增速2和6个百分点至~11%和15%左右,其中“三高”板块(高有效税率、高资本开支、高海外存留利润)或更为受益、而个人住房贷款和相关板块、以及企业发债行为可能会受到一定压制。

从市场角度,上述对税改和“特朗普交易”更为敏感资产从基本面和表现角度都仍将相对受益于税改进程的推进。不过短期交易层面,由于预期的不断计入,也需要防范税改利好兑现后特别是如果最终妥协版本低于预期后的短期获利回吐压力。同时,考虑到税改实际完成可能还需要一段时间,因此在短期热情过后,市场关注点将重新转向实际进展和效果。

关于美股市场:基本面向上、估值向下;存在政策上行风险

市场对于近期美股市场屡创新高、以及科技股的大幅回调的高度关注,本质上反映了投资者对美股市场持续上涨后前景的担忧。

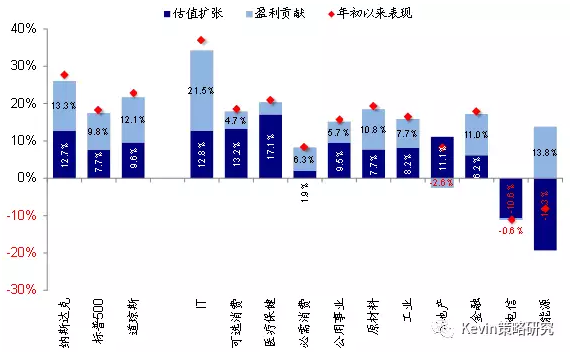

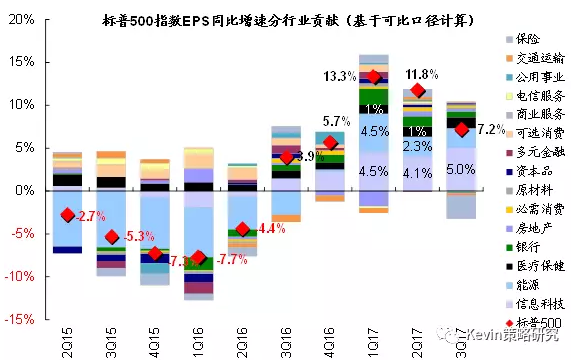

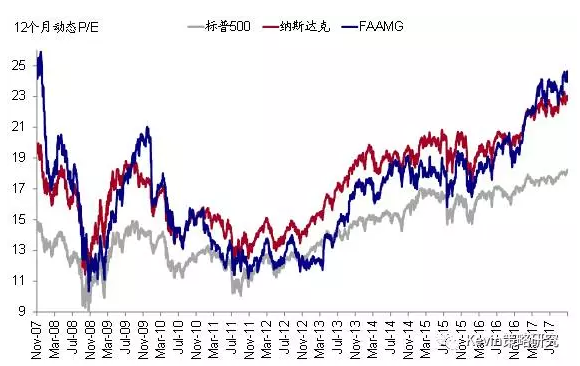

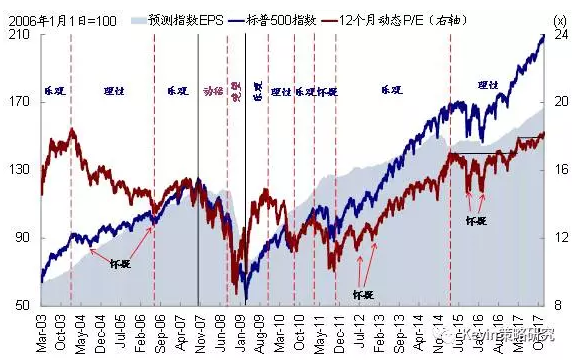

我们一直强调,美股市场的估值已经偏高,加上考虑到美联储货币政策收紧的背景下,估值向下的风险高于进一步扩张的可能性。但另一方面,我们也并不认为美股市场整体估值水平已经达到夸张的泡沫程度。更重要的是,与其他主要市场一样,今年以来美股市场的上涨也是以盈利驱动为主,即便是涨幅显著的科技板块,其盈利增长对于年初以来表现的贡献也超过了一半以上。三季度,IT板块贡献了标普500指数整体EPS同比增长的七成,而半导体板块的增速高达51%。

往前看,我们认为在中期选举压力下的政策推进(如税改和金融监管改革)、以及美国企业投资有望进一步加速的背景下,基本面有望维持稳健甚至有上行空间;但是另一方面估值偏高和货币政策紧缩的背景下,估值反而有下行压力。

因此,未来美股市场的空间更多取决于基本面而非估值,也即进入我们定义的所谓“理性阶段”。对于基本面依然稳健的板块而言,如果因为估值偏高和获利回吐压力导致的回调,也无需过于恐慌;当估值回归合理区间后,可能将得到支撑。

(编辑:胡敏)