消费复苏曙光已现,但“新式茶饮第一股”仍难言走出谷底。

自2022年触及3.65港元的最低点后,奈雪的茶(02150)在疫情防控新二十条发布后股价迎来回升,于4月3日达到9.11港元的高点,随后扭头向下,截至5月19日已跌回6.56港元,在将近两个月时间内跌去近三成。

这一波下跌的时间点,正好处于2022年财报发布后的节点上。毫无疑问,疲软的财报数据、港股上市两年仍未摆脱亏损的现状,正在让投资者对公司失去信心。

在新茶饮赛道中,如今奈雪的茶已经成为唯一坚持直营模式并积极扩张规模的高端品牌。纵观消费赛道普遍盈利承压的当下,奈雪这套老打法是否还能重新说服投资者?从市场反应来看,答案显然是不确定的。

盈利指标多数下滑 门店数量持续增长

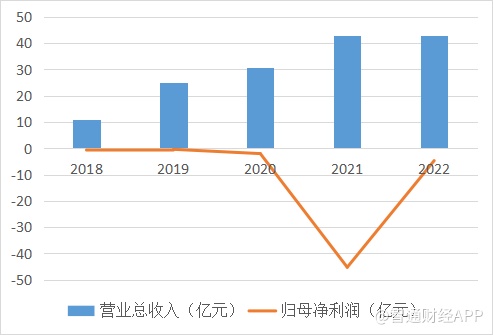

纵观奈雪近年来的业绩,过去五年间公司营收持续增长,仅在2022年有小幅下滑,截至2022年12月31日取得营收42.92亿元(人民币,单位下同),同比减少0.1%;2018-2022年间公司持续处于亏损状态,2022年公司权益股东应占亏损4.69亿元,同比减少89.63%;经调整净亏损4.61亿元;每股亏损0.27元。

亏损减少的同时,公司盈利指标也有所下滑。据财报披露,2022年奈雪的茶茶饮店录得门店经营利润为4.699亿元,较2021年下降约20.6%;门店经营利润率为11.8%,较2021年同期下降了2.7个百分点。

据智通财经APP了解,业绩上的颓势,或许与新茶饮行业受疫情影响、行业内卷加剧等多种负面因素有关。而奈雪的茶作为新茶饮头部品牌,也逃不过行业产品普遍销售萎缩、价格下探的命运。反映在财报上,公司茶饮店每笔订单平均销售价从2021年的41.6元下降至2022年的34.3%,每家门店平均每日订单量从2021年的416.7单下降至2022年的348.2单。

而在成本方面,公司采取诸多降本增效举措,如通过自研自动排班系统、自动制茶设备等数字化、自动化手段提高经营效率,降低经营成本。在门店数量继续增长的同时,公司员工数却有所减少,从侧面表明单店成本有所下降。

截至2022年12月31日奈雪的茶的员工总数为7557人,其中1550人在集团总部及区办公室工作,其余为店员。截至2023年3月31日,集团共经营1106间奈雪的茶茶饮店,一季度净新增38间奈雪的茶茶饮店,关停9间奈雪的茶茶饮店。

新消费“去泡沫”后,奈雪遭遇价格内卷?

从2020年至2022年的时间内,三年疫情俨然成为了考验各大公司业务逻辑与抗风险能力的“检验器”。而一度深受资本市场追捧的新消费赛道,也随着消费萎缩而进入了“寒冬”。在潮玩、美妆、咖啡、餐饮等细分赛道上,一众头部品牌的业绩均显露出了明显颓势。

新茶饮也曾经是一条资本蜂拥而来的投资赛道。由于新茶饮具备高毛利、高坪效、高复购率的优势,近年来如书亦烧仙草、柠季等新兴品牌层出不穷,相关公司估值更是坐火箭一般上涨。

然而,在各家新茶饮品牌大肆烧钱扩张、铺开门店的背后,盈利仍是整个行业面临的难题。即使是如喜茶、奈雪的茶这等头部品牌,也遭遇了业绩下滑、量价双跌的窘境。

消费低迷,显然是行业整体承压的原因之一。据智通财经APP了解,国家统计局公布的数据显示,全年社会消费品零售总额439733亿元,比上年下降0.2%。按消费类型统计,其中的餐饮收入额43941亿元,下降6.3%。

此外,行业进入门槛低、产品高度同质化也是不可忽视的因素。新茶饮并不存在技术壁垒,一家推出当季新品,其他品牌往往能在半个月内跟风推出类似新产品。在这样的状况下,为了吸引消费者,行业陷入“价格战”也属于意料之中。

据统计,在喜茶、奈雪的茶等一线品牌中,相比起以前动辄三十元起的价格,如今大部分产品价格已经降到了20元以下,甚至有最便宜的产品售价在10元以下。

“以价换量”的策略并不能长久。争相降价的背后,无疑对品牌的供应链、数字化、运营效率及消费者忠诚度等隐性实力提出了更高要求。

坚持直营、深耕高端市场,不忘初心or画地为牢?

面对新消费赛道“熄火”、行业进入存量竞争的整体形势,诸多新茶饮品牌正另谋出路。

一方面,部分新茶饮品牌正积极扩充产品品类,如诞生于长沙的茶颜悦色上新了首款瓶装即饮产品,奈雪瓶装茶宣布推出柠檬茶新品类,“CHALI茶里”发布新款瓶装乌龙茶饮料,蜜雪冰城上市“雪王爱喝水”饮用天然水;另一方面,新茶饮品牌频繁利用跨界联名、推出衍生周边等营销方式提升品牌知名度,如奈雪的茶与动漫《铃芽之旅》联名,茶颜悦色与民族舞剧《红楼梦》联名等。

而在商业模式方面,开放加盟、进军下沉市场也成为了一些品牌寻找新增长点的选择。据智通财经APP了解,继喜茶开放加盟后,一向只做直营的乐乐茶也宣布开放特许加盟;根据餐饮数据查询平台窄门餐眼数据,2023年3-5月间喜茶已新开了278家门店,多数位于三四五线城市。

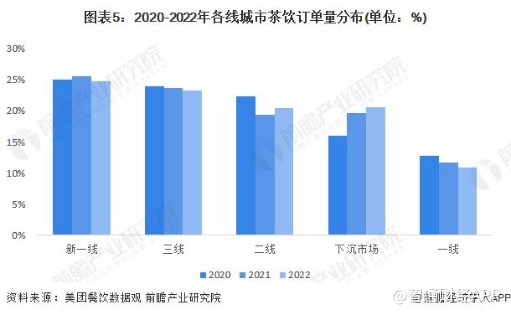

根据美团数据显示,尽管茶饮订单量仍然主要集中于新一线市场,但2020-2022年间下沉市场的订单占比已从15.9%上升至20.6%,成为唯一一个连续三年出现订单量增长的市场。

各家新茶饮品牌奇招迭出之际,奈雪的茶则依旧坚持直营,且在逆风中选择继续扩张门店。公司还在年报中表示,仍将坚持在一线、新一线及重点二线城市进一步提高市场渗透率。对此,联合创始人赵林认为,门店数量增加将有利于顾客复购,并增加门店在租金上的议价空间。

不得不提的是,奈雪正在逐步放弃其曾经主打的“茶饮+软欧包”模式,将重心放在了轻量化运营的Pro门店上。奈雪PRO门店重点瞄准高级写字楼、住宅楼等区域,意在为商务办公人员、附近社区居民提供早晚餐、下午茶等休闲餐饮空间。相比传统标准店铺,Pro门店的面积更小、店员更少,烘焙产品多为预制食品,价位更加亲民。

2022年,奈雪几乎所有新增茶饮店均为PRO门店,且公司方面透露,PRO茶饮店将是奈雪未来门店的主要模式,现有的标准茶饮店也会在租约到期后向PRO茶饮店转化。

新茶饮品牌下半场,坚持“跑马圈地”的策略能否奏效,奈雪又将如何在多项盈利指标集体下滑的情况下平衡规模扩张与财务压力?时至2023年,摆在奈雪面前的还有很多疑问。在转机真正到来之前,公司股价与业绩预计将承受更多压力。