智通财经APP注意到,美国股市的历史性平静让一种有争议的抛售波动性策略复活。不过,随着周五期权到期可能给交易商带来新的动荡,一个安抚因素可能消退。

由于持守势的投资者在场外消化相互矛盾的经济消息和美国债务上限的戏剧性事件,近期股指没有出现大幅波动。在过去的33个交易日中,除了6个交易日外,标准普尔500指数的日波动幅度都不到1%。

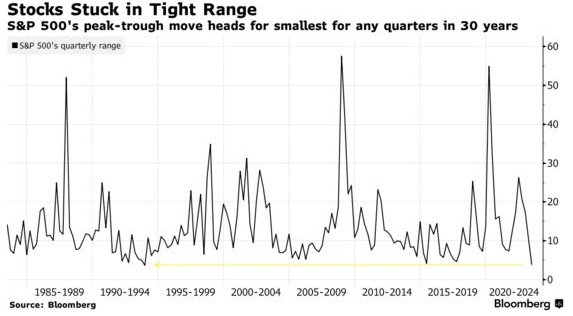

自3月份以来,标普500指数波动一直徘徊在3.8%的区间,有望迎来1993年以来最平静的一个季度。在这种平静的背景下,追踪看涨和看跌期权策略的指数正创下至少一年来的最佳单周涨幅。

这种稳定将在周五面临挑战,因为大量期权即将到期。高盛策略师John Marshall编制的数据显示,约1.7万亿美元与股票和指数相关的衍生品合约将到期。

这种被称为OpEx的月度交易通常迫使交易员要么滚转现有头寸,要么开始新头寸。这通常涉及投资组合调整,从而导致交易量飙升和价格突然波动。

造成当前市场交易紧张的因素是做市商——他们是期权交易的另一方,需要买卖股票以保持中立。这些天来,他们陷入了一种被称为“多头伽马”的状态,这种立场要求他们与主流趋势背道而驰,在股价下跌时买入,在股价上涨时卖出。

据野村证券国际估计,标普500指数从期权交易商那里获得的总体伽马风险敞口预计将在上周五之后下降近30%。

野村证券跨资产策略师Charlie McElligott表示,多头交易的发布"给了我们突破的机会"。

标准普尔500指数周四攀升至去年8月以来的最高水平。虽然超过了2月份的高点,但未能守在广受关注的4200点之上。

虽然这一期权事件为波动性打开了大门,但并不能保证平静的结束。一个月前,当市场受到类似的休眠影响时,人们越来越期望OpEx能够结束这种不作为。标普500指数在接下来的一周出现了年内最大的两次波动,但随后又陷入了新的沉寂。

这是因为相互冲突的力量比比皆是,它们相互抵消。尽管遵守规则的交易员在一定程度上受到安静感的吸引,纷纷涌入股市,但在对从银行业压力到迫在眉睫的经济衰退等各种担忧的情况下,交易员的风险敞口一直很低。即使在期权市场本身,零日合约和长期合约之间也一直存在着一种拉锯战。

由于没有大幅波动,做空波动性的交易变得更加大胆。据一些期权交易员和专业人士表示,无论是看涨看涨期权还是看跌看跌期权,最近的供应似乎都在增加。这是因为当市场陷入困境时,赔钱合约往往在到期时一文不值,让卖出它们的人将溢价收入囊中。

芝加哥期权交易所标普500指数看跌期权正连续第10周上涨,为一年来最长的涨幅。该指数以现金储备为标的,卖出平价看跌期权。芝加哥期权交易所标准普尔500指数看涨期权也同样表现强劲。

Gateway investment Advisers的投资策略师Joseph Ferrara发现,近几个月来,客户对该公司的低波动性产品越来越感兴趣。

他表示,“我们目前所处的位置,略微上升到持平,略微下降,对我们来说几乎是一个理想的局面。”