近日,中国营销服务提供商旭航网络的控股公司旭航控股(SUNH.US)(Xuhang Holdings)已正式向美国证券交易委员会(SEC)递交IPO申请,拟在纳斯达克上市。该公司计划通过首次公开募股筹集至多9200万美元。美国券商Univest Securities是该交易的唯一账簿管理人,暂未披露定价条款。

随着消费复苏成为2023年的经济关键词,互联网广告企业亦有望受到宏观经济的带动实现喜人增长。而在市场层面,美国通胀压力趋缓、中概股融资环境回暖,也为中概股上市后的股价前景带来了希望。

赶着这样一个前景乐观的窗口期上市,旭航控股有多少看点?

业绩增长靠营销驱动?

杭州旭航网络科技有限公司是一家内容驱动的营销服务供应商,主要专注于新媒体内容营销,为客户提供高效且有效的整合营销解决方案以满足他们在新时代背景下的营销需求。

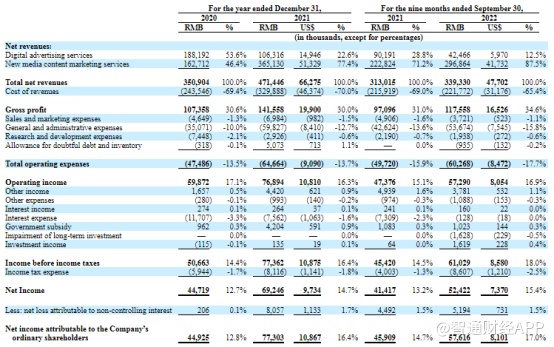

从财务数据来看,2020-2021年间,公司营收分别为3.51亿元、4.72亿元(单位为人民币,约等于6628万美元),同比增速为34.5%;相应净利润分别为4472万元、6925万元(约等于973万美元),同比增速为54.9%。

据智通财经APP了解,2022年前9个月,公司营收为3.39亿元,相比去年同期的3.13亿元同比增长8.3%;净利润为5242万元,相比去年同期的4142万元同比增长26.56%。

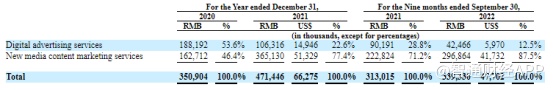

从收入结构来看,公司收入分为数字广告服务、新媒体内容营销服务,截至2022年9月30日,该两项服务收入占比分别为12.5%与87.5%。其中,新媒体内容营销服务的收入占比从46.4%上涨至87.5%,收入金额也从1.62亿元大幅上涨至2.97亿元,相比之下数字广告服务的收入则大幅缩水,从1.88亿元下跌至4246万元。

据招股书中披露,新媒体内容营销服务的收入增长主要归因于:2020年11月收购杭州星空,贡献约9990万元的收入;在国内多个城市设立新的子公司并在当地运营服务,导致收入增加。

而在营收增长的同时,公司营收成本亦从2020年的2.435亿元增加至2021年的3.299亿元,增幅约为35.5%,略高于营收增速。对此,公司表示主要由于2021年业务扩张导致员工人数增加,且新媒体内容营销服务的采购成本增加。

此外,销售和营销费用也从2020年的460万元增加到2021年的700万元,增幅为50.2%。而在2022年前9个月中,该项费用相比去年同期下降24.2%。

两者间密切的关系,不由得让人困惑公司业绩是否多数依靠大手笔投入广告营销的推动。在招股书中,公司亦坦承,公司的营收与利润主要由客户在广告方面的预算所驱动,而客户对广告服务的需求可能受到宏观经济、消费者偏好、公司经营状况等多种因素的影响。

另一方面,公司研发费用则呈现出持续下滑的趋势,从2020年的740万元下降至2021年的290万元,下降了60.7%;而在2022年前9个月中又相比去年同期继续下降11.5%。

在流动性方面,截至2020年12月31日、2021年12月31日和2022年9月30日,公司现金和现金等价物分别为5710万元、1.134亿元和8570万元。

中概股上市潮又至,市场已“退烧”?

自2022年下半年中美跨境审计监管合作取得新进展后,中概股赴美上市之路“破冰”,中概股赴美IPO数量明显增加。

2023年前四个月,已有26家中概股成功在美股上市(其中包括20家IPO、6家借壳SPAC),而递交/更新招股书的拟上市公司则多达50多家。

尽管市场有所回暖,但纵观近期上市的中概股,大多属于营收规模偏小、募资金额也偏小的特征。据瑞恩资本统计,在今年已IPO上市的20家中概股中,仅有禾赛科技(HSAI.US)与硕迪生物的募资金额处于1亿至2亿美元区间,其他的18家企业募资金额都位于5000万美元以下。

从宏观层面来看,随着国际关系中的风险与不确定性增强,投资者投资美股市场中概股的热情正在冷却;另一方面,港股回港上市标准放宽,也分流了一部分急于上市的公司。

而对于旭航控股来说,如果能够成功募资到9800万美元的资金,其将成为今年市场中仅次于禾赛科技与硕迪生物的IPO;但市场究竟将对其IPO做出何等反应,还取决于公司的基本面与业务前景。

互联网渗透率见顶,广告营销日益“内卷”?

据招股书介绍,旭航网络是内容驱动的营销服务供应商,在广泛的分销渠道中提供一揽子整合营销解决方案,主要专注于新媒体内容营销,公司客户包括大型互联网平台公司和涉及城市生活各个领域的中小型本地企业,包括餐饮、娱乐和旅游等。这些客户依托旭航网络提供的营销服务,在多个渠道上实现他们的品牌和营销目标,主要关注微信公众号、微博、小红书、今日头条、抖音、百家号等自媒体平台。

据智通财经APP了解,截至2022年10月31日,旭航网络已发布的短视频和软文总共产生了超过1560亿次的浏览量;公司在中国的子公司的新媒体账户基础包括了524个自营账户和491个合作账户,总共覆盖约2.07亿的互联网关注者。

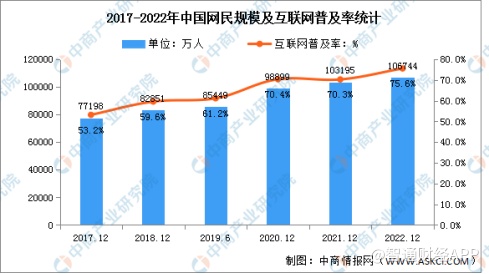

根据中国互联网络信息中心(CNNIC)发布的第51次《中国互联网络发展状况统计报告》,截至2022年12月,我国网民规模达10.67亿,较2021年12月增长3549万,互联网普及率达75.6%。

在互联网渗透率见顶、网络广告红利消退的时代,网络广告营销行业内的搏杀也愈发激烈。从简单粗暴的弹出式广告,到更复杂、更多元的内容营销,广告营销的形式也在不断变迁。

《2022中国互联网广告数据报告》中指出,互联网广告市场结构性调整正步入深水区,市场增速放缓、整体收入出现回调。数据显示,2022年全年中国互联网广告收入为5,088亿元人民币,同比下降6.38%,减少347亿元;2022年中国互联网营销市场规模预计约为6,150亿元人民币,较上年下降0.37%,广告与营销市场规模合计约为11,238亿元,较上年下降3.19%。其中,短视频是2022年唯一在媒体平台与广告形式上都呈现增长的品类。

内容营销正日益成为广告业中不可忽视的一股力量,如直播种草、KOL推荐等依照消费者喜好精准投放、具有高价值的内容营销方式在当下更容易受到消费者喜爱。另一方面,这种营销方式也更加依赖高质量、优质的内容创作与多样化的内容类型。

据智通财经APP了解,截至2022年9月30日,旭航控股的国内子公司拥有由185名员工组成的内部新媒体内容制作和运营团队,其中包括高级媒体专业人员,高级营销人员或具有设计、新闻和写作专业背景的人员。但在消费者喜好与需求处于迅速变化中的当下,公司营销内容能否持续吸引消费者仍具有相当的不确定性。

2023年5月1日,由市场监管总局修订发布的《互联网广告管理办法》正式施行。《办法》进一步明确了广告主、互联网广告经营者和发布者、互联网信息服务提供者的责任,细化了“软文广告”、含有链接的互联网广告、竞价排名广告、算法推荐方式发布广告、利用互联网直播发布广告、变相发布须经审查的广告等重点领域的广告监管规则。这一政策意味着数字广告今后有了更为明确的监管方向。

监管清理互联网广告行业乱象、倒逼互联网广告回归用户权利本位后,对于网络广告营销公司的竞争力将提出更高要求。在各大互联网巨头争夺流量的竞争日益白热化之际,旭航控股还需要拿出更多看点来吸引市场资金关注。