笼罩在猪企头上的阴霾似乎仍未散去。

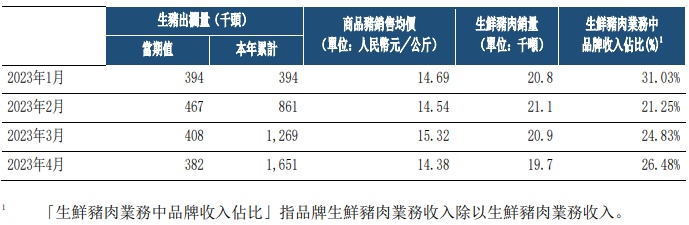

5月9日,中粮家佳康(01610)发布4月运营快报。公告显示,4月公司生猪出栏量为38.2万头,商品猪销售均价为14.38元/公斤,生鲜猪肉销量为1.97万吨,环比分别减少了6.37%、6.14%、5.74%。

产品销量、售价齐跌,中粮家佳康的业绩压力不言而喻。

而若向前回溯,中粮家佳康的营收数据已经经历了持续两年的下滑。同时,盈利数据亦差强人意,2022年在生物资产公允价值调整前,公司的净利润为-3.2亿元,而上年同期为23.54亿元(人民币,单位下同);在生物资产公允价值调整后的净利润则为3.57亿元,较上年增加了8.41亿元。

基本面难觅反转迹象,无怪乎今年来中粮家佳康的股价走势延续弱势。截至5月11日收盘,中粮家佳康的年内累计涨幅为-9.87%,走势疲态尽露。

基本面反复磨底

作为全产业链肉类企业,中粮家佳康的业务涵盖了饲料生产、生猪养殖及屠宰分割,生猪鲜肉及肉制品生产、经销与销售,以及肉类产品进口分销。

然而,在行业下行周期面前,全产业链的优势似乎也并不足以消减业绩端的压力。回望2022年,生猪供给充裕,需求不及预期,整体市场供过于求的形势下生猪价格探底回升后再度回落;与此同时,疫情影响下餐饮消费受挫,产业链企业经营受到扰动。

具体到中粮家佳康,数据显示,2022年公司的生猪出栏量为410.3万头,同比增加19.4%;商品大猪销售均价为17.86元/公斤,同比微降2.2%;生鲜猪肉销量23.1万吨,同比提升39.1%;品牌盒装猪肉销量5583.3万盒,同比提高11.3%;肉类进口销量7.1万吨,同比下滑42.7%。

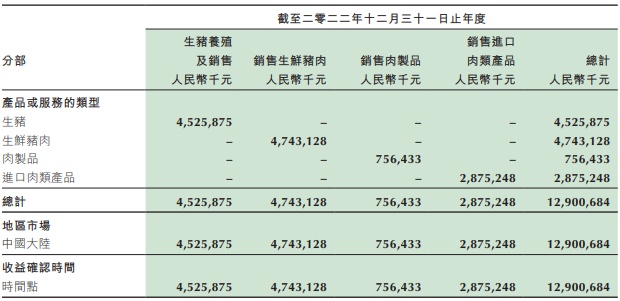

反映到业绩层面,2022年中粮家佳康的各大业务涨跌互现。逐项来看,生猪养殖及销售业务实现收入45.26亿元,同比下滑12.4%;生鲜猪肉销售业务收入为47.43亿元,同比上升30.6%;肉制品销售业务实现收入7.56亿元,同比下滑3.1%;进口肉类销售业务28.75亿元,同比减少21.2%。

盈利方面,同样难言乐观。2022年,中粮家佳康的毛利率在生物资产公允值调整前为3.7%,同比降低22.9个pct。据了解,这主要系报告期内全球饲料原料价格上涨导致饲料成本上升,以及公司期货套保产生负向影响。

进入2023年后,尽管外界预期猪周期拐点将至,但现实似乎不尽如人意。

据了解,4月份,国内生猪市场价格整体呈现下行态势。而五一小长假的需求增长预期,并未有效提振生猪市场。据国家发展改革委监测,4月24日-4月28日当周,全国平均猪粮比价为5.21:1,已进入过度下跌二级预警区间,生猪出栏压力不减。

另结合中粮家佳康的运营快报来看,4月公司产品量价齐跌,增长压力可见一斑。

猪价低迷拐点难寻

对于投资者而言,想要把握中粮家佳康的业绩拐点,首先还是需要探寻猪周期的运行轨迹。

回溯历史,1995年1月至2022年10月期间,我国生猪养殖业经历了七轮完整周期,其中最短36个月,最长49个月,猪价波动周期为3-4年。其中,最大一轮上涨出现在2018年5月至2021年1月,期间最大涨幅达到251.5%。

2022年10月至今,猪价处于下行周期。截至5月初,猪粮比低于5.5的时间长达11周,猪粮比低于5.0的时间长达3周。

进一步来看,自去年四季度,生猪市场持续低迷,价格一路下探至养殖成本线下方,处于过度下跌一级预警区间。虽然在国家发改委冻猪肉储备收储工作提振下,猪价一度回温,但近几个月来,养殖端延续了亏损局面。

展望后市,根据农业部数据推演,能繁母猪存栏量在2022年4月达到最低点,对应今年3、4月生猪出栏量会处于本轮周期最低水平。同时,值得格外留意的是,自去年12月以来,行业持续亏损,但3、4月猪价也未有起色,从此角度看先前市场或许低估了生产效率提升对猪价的负面影响,2023年猪价或整体低迷。

换言之,尽管猪价已处在底部,但“黎明”到来的时间或许会比市场预期来的更晚一些。

此外,考虑到生猪养殖规模化的深入,猪企亦恐难复制上一轮2018-2021年波澜壮阔的行情,微利或将成为常态。借鉴美国经验,2000年后美国生猪产业已基本实现规模化生产,且行业发展进入成熟期,猪周期则也从此前的3-4年延长至8-10年。而中国生猪产业结构决定了猪周期将长期存在,但是未来其波动也许亦会大幅减弱,这抑或意味着猪企业绩触底后迎来强势反弹的概率正在收敛。

综上,从二级市场角度来看,鉴于猪周期正值底部,当前位置猪价下行空间较小,类似中粮家佳康这类股价调整充分的猪企或具备一定的左侧埋伏的价值。但中长期而言,考虑到本轮猪周期磨底时间或超出预期,以及未来潜在的猪价上行弹性欠佳,投资者或需要降低对相关标的的收益预期。