2023年以来,在煤炭增产保供工作的持续推进下,原煤产量得到提升。据中国煤炭工业协会统计,今年一季度,全国原煤产量完成11.5亿吨,同比增长5.5%。与此同时,在国际煤价下跌的背景下,我国煤炭的进口量也同比大增。2023年1-3月,我国进口煤炭1.02亿吨,同比增长96.1%。

随着煤炭产量和进口双双增加,煤炭价格持续下行。数据显示,山东地区5000大卡动力煤到厂价格已由今年年初的近1200元/吨下降至今年4月底的不足900元/吨左右,降幅超20%。

虽然煤炭价格的回落,导致业内公司一季度业绩承压,但仍有多家机构表示全面看多煤炭板块。中信证券指出,目前煤炭板块具有安全边际,估值和股息率具备吸引力,后续待催化剂共振,板块依然有明确的反弹空间。此外,煤炭行业作为国企集中行业,在“中特估”行情的带动下,也进一步受到了市场的关注。

受益于此,煤炭板块走势向好,相关个股的表现也持续上行。以中煤能源(01898)为例,今年以来公司的股价反复下行,第一季度公司股价累跌6.3%。若与2022年的高位相比,公司市值更是蒸发近三成。而四月份以来,随着行业预期向好,中煤能源重拾升势,不到一个半月时间公司股价已经累涨近20%。5月9日,公司股价一度飙升至7.19港元,创下今年以来的新高水平。

那么随着行业预期向好,“中特估”的持续发力,中煤能源的股价能否再创新高呢?让我们先从其基本面来看。

成本管控有效,一季度业绩稳健

作为我国最大的煤炭生产商之一,中煤能源集煤炭生产和贸易、煤化工、发电、煤矿装备制造四大主业于一体,主要产品包括动力煤、炼焦煤、聚烯烃、尿素、甲醇等,业务产地覆盖山西、内蒙、陕西、 江苏、新疆等区域。相较于神华煤电路港航一体化布局,中煤能源更加注重煤炭及煤化工。从2022年的收入占比来看,煤炭及煤化工业务分别占公司总营收的87%和10%。

众所周知,今年以来在煤价走低的背景下,煤炭企业的日子并不好过,但中煤能源却实现了盈利的增长。智通财经APP注意到,2023年一季度,公司实现营收591.58亿元(人民币,下同),同比下滑4.17%,归母净利润为71.55亿元,同比增长5.34%。

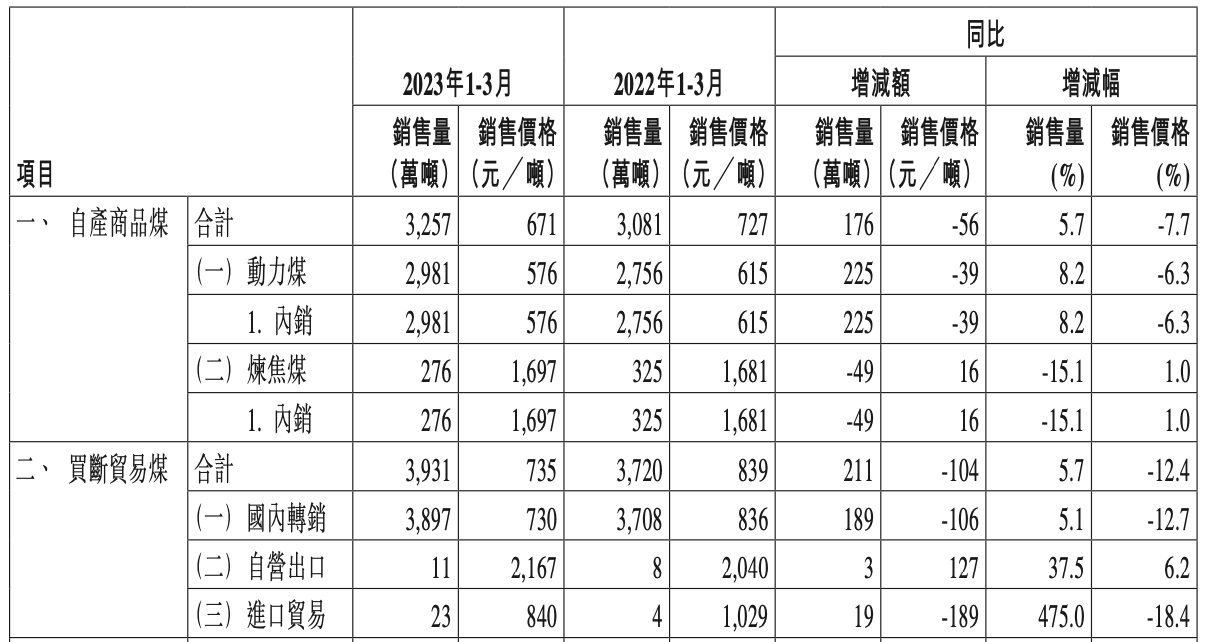

从产销量表现来看,受益于增产保供政策加持以及疫后生产水平恢复,今年一季度中煤能源商品煤产销量同比大幅上涨,增量来源主要为动力煤,炼焦煤产销量同比有所下降。具体来看,期内,公司商品煤产量3330 万吨,同比增长9.2%。其中,动力煤产量3051 万吨,同比增长12.1%;炼焦煤产量279 万吨,同比下降14.9%。而在销量端,公司实现商品煤销量7477 万吨,同比增长7.5%。其中,动力煤销量为2981万吨,同比增长8.16%;炼焦煤销量为276万吨,同比下降15.08%。

而在价格方面,今年以来为落实保供稳价政策,同时受销售结构和品种的影响,公司公司自产吨煤价格出现小幅下移。期内,自产商品煤售价671元/吨,同比下降7.7%。其中,自产动力煤售价576 元/吨,同比下降6.3%;自产炼焦煤售价1697 元/吨,同比增长1.0%。于此同时,受市场形势影响,公司买断贸易煤的价格也出现大幅下滑。期内,公司买断贸易煤售价735元/吨,同比大幅下滑12.4%。

不过,受益于良好的成本管控,期内公司煤炭业务综合成本同比大幅下降14.07%至501.70元/吨。其中,自产商品煤单位销售成本为272.55 元/吨,较去年同期下降12.9%。智通财经APP了解到,一方面,随着公司煤炭产品销售流向变化,承担铁路运输及港杂费用的自产商品煤销量比重下降,从而使得公司吨煤运输费用及港杂费用同比减少。因此在自产煤单位成本中,公司运输费用及港杂费用同比降低14.7%。另一方面,材料成本和人工成本也下降明显,分别下降14.8%和15.7%,这主要是露天矿剥离量和井工矿掘进进尺同比减少。此外,维修支出同比下降30.1%,主要是发生的维修和维护量减少以及自产商品煤产量增加带来摊薄效应。

受益成本的优良管控,今年一季度公司煤炭业务毛利也实现1.9%的增长,至132.32 亿元。公司毛利率更是增至26.08%,同比提升1.84 个百分点。

机构看好煤炭后市

虽然公司业绩表现稳健,但受累于煤价下滑,公司营收还是有所放缓。不过有机构指出今年煤价仍具备向上动能。

在需求端,随着经济复苏,煤炭需求缓慢提升,市场需求保持稳中向好态势。数据显示,今年一季度,国内商品煤累计消费量11.4亿吨,同比增加4.6%。

随着二季度工业企业开工和需求的旺季到来,尤其是非电行业(水泥、化工),在政策保电煤供应的大背景下,非电行业需求也更多主导了现货煤价的走势,另外临近夏季电厂也将开启补库。在国际市场方面, IEA 预测全球煤炭消费绝对量 2025 年前仍将保持正增长,尤其印度和东南亚未来煤炭需求增长较快。

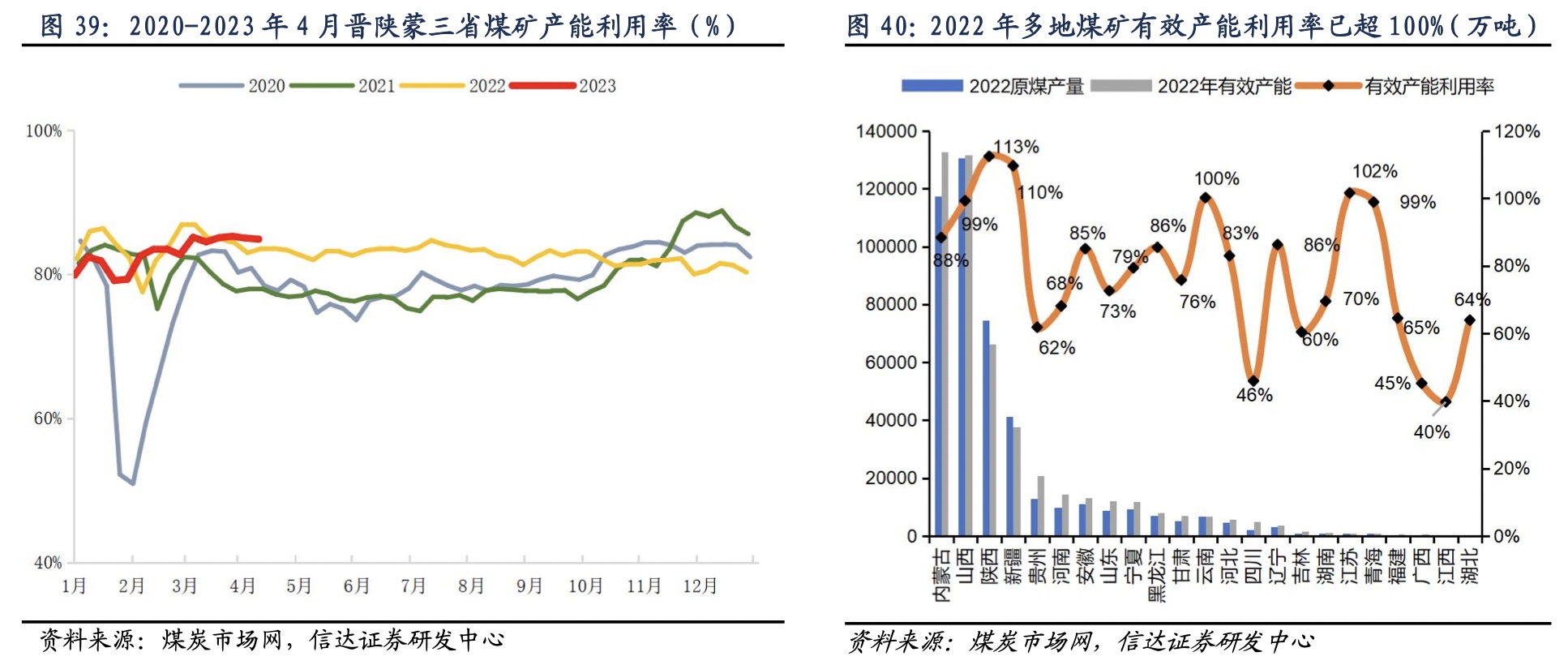

再从供给端来看,虽然短期内在保供政策的支持下,煤炭供给有所增长。但智通财经APP注意到,经过近两年的超强度保供,多地煤矿有效产能利用率已超100%。据煤炭资源网数据,2022 年全国煤矿有效产能利用率整体达到93%,创近七年最高水平,其中陕西、新疆有效产能利用率超过 110%,山西、青海、江苏和云南等地将近 100%,客观反映了存量煤矿产能进一步挖潜空间有限。

同时,煤矿安全专项整治将持续至2023年底,对开工率和黑煤存在制约。此外,当前印尼低卡煤进口利润收窄、澳煤进口不具价格优势、外蒙煤炭因国内煤炭行业反腐带来不确定性,叠加欧洲、日韩和印度等新一轮补库加大煤炭进口,海外煤炭价格或将趋稳回升,下半年我国煤炭进口压力或将加大。因此,中短期看来,我国煤炭有效供给增长仍面临一定困境。

从煤价走势来看,虽然今年以来国内外煤炭价格震荡调整,但从供需形势来看,机构认为未来煤价的中枢保持在此之上是有支撑的。且据国家能源集团技术经济研究院研究最新预计,按目前在产及规划在建产能,考虑资源枯竭和产能退出,碳达峰前后国内煤炭累计供需缺口达8~10亿吨。伴随中长期供需缺口放大,煤价走势有望进一步提升。

结合能源产能周期的研判,在全国煤炭增产保供的形势下,预计煤炭供给偏紧、趋紧形势或将持续整个“十四五”乃至“十五五”。同时,在煤炭布局加速西移、资源费与吨煤投资大幅提升背景下,经济开发刚性成本的抬升支撑煤炭价格中枢保持高位,叠加煤炭央国企资产注入工作已然开启,愈加凸显优质煤炭公司盈利与成长的确定性。

中信证券强调,今年二季度煤价或将继续面临压力,但板块已较为充分地反映了短期煤价下跌的预期。目前看来煤炭板块具有安全边际,估值和股息率具备吸引力,后续待催化剂共振,煤炭板块依然有明确的反弹空间。

此外,自去年末,中字头央企和地方国企估值迎来修复,成为资本市场关注的热点。煤炭行业作为典型的国央企集中行业,具备高盈利、高分红、低估值特点,具有很强提估值逻辑。

具体到个股来看,作为我国最大的煤炭生产商之一,中煤能源的发展值得市场期待。一方面,在营收放缓的背景下,中煤能源依靠优异成本管控,仍实现盈利的增长,可见中煤能源的盈利具有较大的稳定性。

另一方面,中煤能源已进入产能的增长期。具体来看,公司年产1500 万吨的优质动力煤矿井大海则煤矿已成功试运转,建设规模获批调增500万吨至2000 万吨。同时,年产240 万吨的依兰三矿已于2022 年完成竣工验收,预计将于2023-2024年开始贡献产量。此外,400 万吨/年里必煤矿、240万吨/年苇子沟煤矿的建设也在顺利推进。随着公司产量成长,其业绩有望逐步释放。

而从“中特估”角度来看,2022年中煤能源的ROE为14.9%,处于高盈利状态。此外,公司的货币资金和未分配利润分别为公司净利的3.9倍及5.2倍,可见中煤能源拥有较多未分配利润,具有高分红的基础。

在多重利好的背景下,PE(TTM)不及4倍的中煤能源,由于身兼盈利稳定、高现金流等多重优势,叠加“中特估”的走势带动,或将迎来不错的估值修复机会。