智通财经APP获悉,群智咨询称,2023年一季度,半导体市场仍处于去库存周期,晶圆代工厂产能利用率普遍下滑,晶圆代工总体业绩预计将连续第二个季度出现衰退,根据群智咨询(Sigmaintell)数据,一季度全球纯晶圆代工(不含IDM)出货量约825万片(12英寸等效),环比下降约2%;平均稼动率约87%,环比下降约3%。

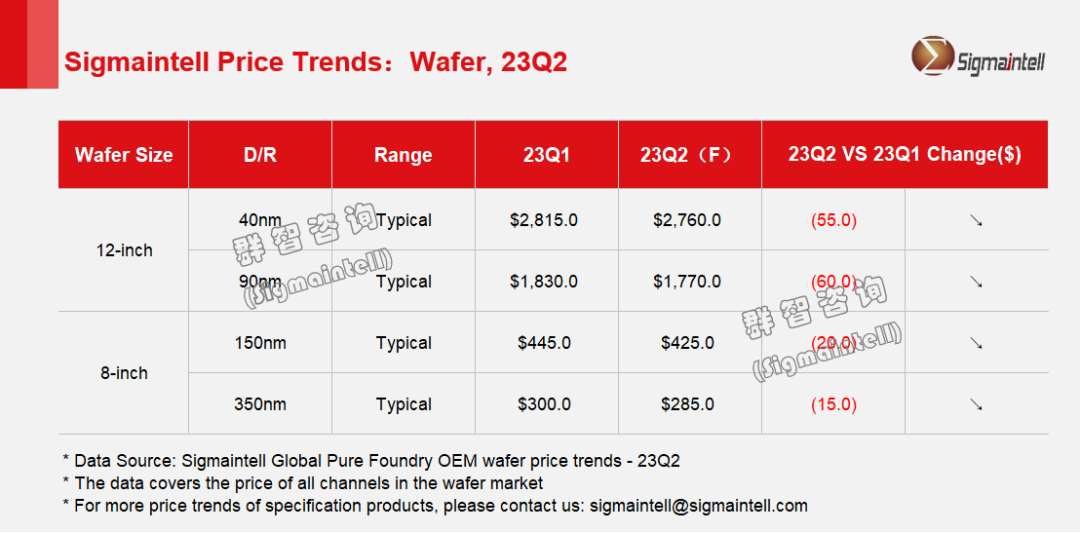

群智咨询表示,需求方面,半导体市场尤其是消费电子应用的终端需求恢复动力不足,库存水位下降缓慢。供应方面,各晶圆厂商去年四季度起已陆续放缓扩产进度,但2023年全球晶圆代工产能仍将同比增长约6%,并且在未来几年内将保持10%左右的年增长率。受供需关系影响,晶圆代工价格在2023年一季度持续下滑,成熟制程代工价格平均环比降幅约10%。

2023年二季度开始,部分应用需求下游拉货力度有小幅度提高,原因包括:

1)部分应用如电竞、汽车电子需求较为稳定;

2)芯片价格处于低位(包括影像、驱动等器件),下游存在结构性补库存动力。

群智咨询指出,整体来看,总体需求恢复进程仍然不及预期,但市场结构性(包括区域性、高阶类)芯片供应紧张仍将持续存在。

各制程别具体分析如下:

12英寸(28/40nm) :降幅逐渐收窄

预计2022年到2024年,全球28/40nm产能将增加约40%,其中28nm制程应用覆盖面比较广泛,需求仍将比较充足,但40nm制程供应仍将偏充裕,40nm晶圆价格在二季度约有2-3%的环比降幅,下半年降幅将逐步收窄,至23Q4有望持平。

12英寸(55/90nm): 持续下行

55~90nm晶圆面临下游客户在CIS、显示驱动芯片、MCU等应用的订单修正,晶圆厂产能利用率较低。中国大陆厂商在执行不同程度的控产减供应策略下,一季度提升提高90nm HV晶圆代工价格约10%。但整体来看,考虑到产线折旧等方面因素,后续控产力度放缓,终端需求再次下行,代工价格将继续松动下行,二季度环比降幅约3-4%。

8英寸晶圆:稼动较低,价格下行辐度较大

2022年下半年以来,8英寸制程受到消费类大尺寸应用砍单影响较大,短期内没有新增订单补充。世界先进、力积电、东部高科等厂商的8英寸工厂产能利用率普遍下调在70%左右,预计二季度其晶圆代工价格下降辐度约4%-5%。