智通财经APP获悉,4月19日,睿远基金公布旗下3只基金2023年一季报。总体来看,从前十大重仓股的季内变化来看,没有发生太大的变动,但部分标的调整幅度较大。腾讯控股(00700)在睿远稳进配置和睿远均衡价值的持仓数量较去年底翻逾1倍,加仓幅度分别达到134.41%、130.01%,此外,睿远成长价值季内加仓通威股份(600438.SH),较上期增加近66.70%。三只产品的季报总结中,普遍认为内需驱动且估值低位的行业中资产在二季度有望迎来业绩的持续修复。

睿远旗下3只基金一季报出炉

具体来看,饶刚、侯振新管理的睿远稳进配置两年持有期混合型基金份额净值为0.9551元,报告期内,该类基金份额净值增长率为2.47%,同期业绩比较基准收益率为1.67%;睿远稳进配置两年持有混合C基金份额净值为0.9513元,基金份额净值增长率为2.38%,同期业绩比较基准收益率为1.67%。

持仓方面,该基金前十大重仓股分别为中国移动(00941)、宁德时代(300750.SZ)、思源电气(002028.SZ)、腾讯控股(00700)、中信证券(600030.SH)、宏发股份(600885.SH)、伟明环保(603568.SH)、通威股份(600438.SH)、中国中免(601888.SH)、中金公司(03908)。

与上一季度相比,该基金前十大重仓股新增腾讯控股,中国移动持仓占比6.84%,为第一大重仓股,吉利汽车等退出前十大重仓股。

基金经理傅鹏博旗下睿远成长价值混合A基金份额净值为1.4743元,报告期内,该类基金份额净值增长率为0.41%,同期业绩比较基准收益率为3.47%;睿远成长价值混合C基金份额净值为1.4508元,基金份额净值增长率为0.31%,同期业绩比较基准收益率为3.47%。

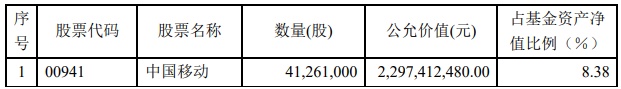

持仓方面,该基金前十大重仓股分别为中国移动、宁德时代、三安光电(600703.SH)、通威股份、万华化学(600309.SH)、广汇能源(600256.SH)、东方雨虹(002271.SZ)、立讯精密(002475.SZ)、三诺生物(300298.SZ)、新宙邦(300037.SZ)。

与上一季度相比,该基金前十大重仓股新增三诺生物,新宙邦,中国移动持仓占比8.38%,为该基金第一大重仓股,迈为股份、金博股份等退出前十大重仓股。

赵枫旗下睿远均衡价值三年持有混合A基金份额净值为1.3613元,报告期内,该类基金份额净值增长率为1.12%,同期业绩比较基准收益率为2.96%;睿远均衡价值三年持有混合C基金份额净值为1.3487元,基金份额净值增长率为1.04%,同期业绩比较基准收益率为2.96%。

持仓方面,该基金前十大重仓股分别为中国移动、腾讯控股、万华化学、三诺生物、宁德时代、碧桂园服务(06098)、思源电气、东方雨虹、华润啤酒(00291)、伟明环保。

与上一季度相比,该基金前十大重仓股新增腾讯控股、伟明环保;中国移动持仓占比9.18%,为该基金第一大重仓股;美团-W,威高股份等退出前十大重仓股。

从三只基金前十大重仓股的季内变化来看,没有发生太大的变动,但部分标的调整幅度较大。3只基金的头号重仓股均为港股中国移动,但饶刚主理的睿远稳进配置、傅鹏博主理的睿远成长价值在季内小幅减持,其他减持幅度较大的个股还有中国中免、中金公司等。另外,立讯精密在睿远成长价值的持仓数量也较去年底下降明显,东方雨虹则在睿远均衡价值配置中环比减持约13.04%。

加仓方面,腾讯控股在睿远稳进配置和睿远均衡价值的持仓数量较去年底翻逾1倍,加仓幅度分别达到134.41%、130.01%。此外,睿远成长价值季内加仓通威股份,较上期增加近66.70%。在工业领域,伟明环保被睿远均衡价值加仓,季末统计相较去年底增加15.13%。

重视内需驱动且估值低位行业的持续修复

对于一季报的表现,傅鹏博表示,内外部的压力使得目前经济复苏迹象并不明显,而类似的情况其实从过去几年来看也有一定相似性。所以他坦言,2023年3月中下旬,消费、制造业和房地产等行业出现了复苏放缓的迹象,但复苏不是一蹴而就的事情。A股市场板块表现极为极致,电子、通讯、传媒和计算机板块涨幅遥遥领先,“中”字头公司也有强劲表现,但其他板块表现较为疲弱。

饶刚则表示,2023年一季度,国内基本面和海外流动性环境均迎来了较为积极的变化,宏观环境对于权益市场较为有利,海内外主要股指均实现了正收益。国内方面,随着疫情的扰动逐步消散,无论是生产端还是消费端都迎来了明显的修复,分子端基本面触底回升势头明确;海外方面,硅谷银行和瑞信的风险事件作为导火索引发了投资者对于美联储货币政策预期的大幅调整,年内降息预期显著升温,对应流动性环境逐步走向宽松的预期为分母端形成正贡献。

展望二季度,傅鹏博表示还将动态调整组合,结合上市公司2022年年报和2023年一季报,继续挖掘新的投资标的,选择估值合理偏下、增长有确定和持续性的公司,努力控制好净值的回撤。

赵枫指出,二季度有可能成为宏观基本面转折的阶段。自下而上看,一季度有部分行业由于前期需求不振,市场预期悲观,估值出现了较大幅度的回落,经过前期库存消化出清后,伴随行业需求的好转,产品价格有机会启稳回升,盈利有可能在二季度见底,股票出现阶段性的投资机会。

饶刚则认为,越来越多信号显示内外需的天平在慢慢倾斜,尽管2月以来投资者对于国内经济增长强度以及宏观政策力度有所分歧,但社融、PMI等经济动能的领先指标均显示当前修复动能尚可,当前对于国内经济复苏相关的资产需要多一份耐心和信心。在经历了一季度较为极致的结构性行情后,部分行业的估值水平出现大幅抬升,后续面临着波动率放大的挑战。

他指出,从行业比较的视角出发,将更重视两类资产:一类是内需驱动且估值低位的行业,这类资产大概率在二季度将迎来盈利端的持续修复;另一类是业绩有望持续兑现但阶段性表现不佳的品种,随着一季报逐步披露基本面高景气得到验证,后续股价表现有望重回景气驱动。