蔚来-SW(09866)曾经是造车新势力当中公认的领跑者,特有的换电模式和车主服务也被视为蔚来的护城河,另外在出海方面蔚来也走在新势力造车前列,ET7获得2022年德国著名汽车杂志《Auto

Bild》金方向盘奖打响了出海第一枪。但2022年的财报却暴露出蔚来正在陷入阵痛期,资金已经亮起预警信号。

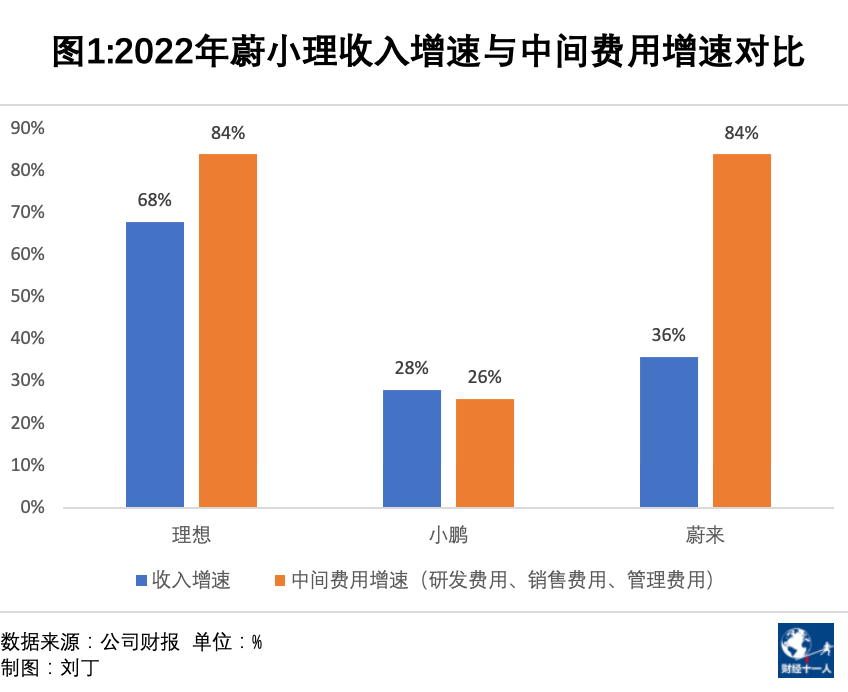

蔚来当前的最大问题是收入与费用增长的失衡。2022年,蔚来的收入增长36%,但中间费用(包括研发、销售、换电站运营所支出的资金)却增长84%,这导致蔚来的亏损大幅增加到145.6亿元。

与蔚来相比,小鹏和理想的收入、费用平衡更好。2022年,小鹏汽车收入仅增长28%,但中间费用也仅增长26%。理想汽车的收入增长68%,中间费用增长84%。

进入2023年,蔚来的费用支出仍然激进,将2023年的换电站建设计划从400座提高到1000座,到2023年底,换电站将达到2300座,这意味着2023年的费用支出仍将居高不下。而2023年前3个月,蔚来销量持续低于预期,甚至对比行业和主要对手出现了掉队的苗头。

更严峻的是,截至2022年底,蔚来在手资金已经无法覆盖供应商欠款和银行欠款,而理想、小鹏、零跑均未出现类似情况,另外市场环境变化之下,融资也变得越来越难。

每年需要支付的费用越来越多,销量却迟迟无法与之匹配,随着手中资金逐渐消耗,发展和运营会愈加吃紧,销量增长也将变得愈发艰难。

销量跟不上中间费用的深层次原因是什么?蔚来激进的费用支出当前没有显著刺激销量增长,2024年阿尔卑斯品牌上市后就可以吗?蔚来如何提高资金使用的效率,更有效地提振销量?

只有面对并回答这些问题,蔚来才能安全度过阵痛期。

一、销量增速放缓需要多少销量才能匹配蔚来目前的体量?

蔚来董事长李斌认为至少需要24万辆左右。他在2023年3月1日的财报电话会上指出,公司2023年的销量目标是24万辆左右,在2023年第四季度可实现盈亏平衡。

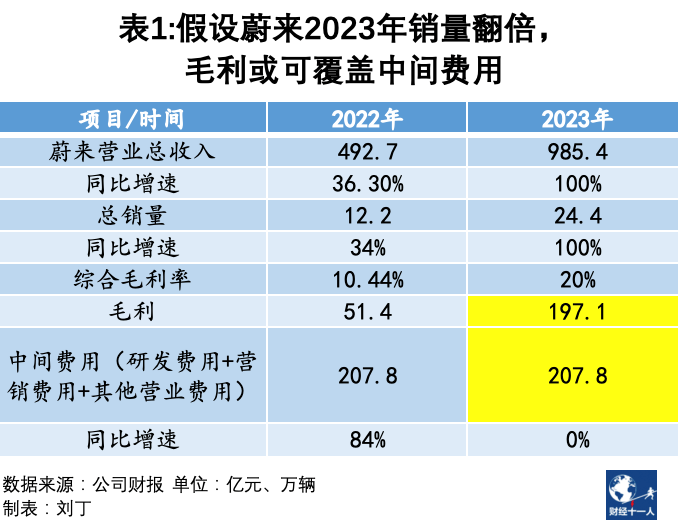

2022年,蔚来收入492.7亿元,毛利率10.44%,毛利51.44亿元。但是,这些毛利需要覆盖207.8亿元的费用,最终蔚来亏损145.6亿元。

据《财经十一人》测算,假设蔚来2023年实现24万辆的销量,意味着销量同比增长100%,假设收入也翻倍增长,达到985.4亿元。受益于碳酸锂等原材料价格下降和规模增长,假设蔚来的毛利率可以提高到20%,那么蔚来可获得近200亿元的毛利,勉强追平2022年的费用规模。如果蔚来2023年可以有效控制费用增速,再考虑到通常第四季度车企的产销量最大,如果计划兑现,蔚来确有可能在2023年第四季度实现盈亏平衡。

但是,2023年已经过去一个季度,蔚来与这个销量目标的距离越来越远。

2月、3月,蔚来的销量分别为1.2万辆和1万辆,呈现下滑态势,其2023年第一季度合计销量相比去年同期增速只有20%。而且越往后,蔚来销量同比增速提升的难度越大,因为蔚来2022年的销量逐月提升,年初月销不到1万辆,年末达到1.5万辆左右,越往后基数越大,高增长的可能性越低。

与自己比,增速下滑,与对手比,蔚来的销量也处于弱势。

2023年3月,理想同比增长88.7%,埃安同比增长97%。据乘联会预估,3月份整个新能源车行业的零售销量,也将从2月的43.9万辆上升到60万辆。而蔚来3月销量同比增速仅有3.9%。

实际上,蔚来销量掉队的苗头,从2022年就开始显现。整个2022年,蔚来的销量增速只有34%,低于理想汽车的47%,埃安的116%,比亚迪的208%,也低于新能源车的整体增速96%。

蔚来销量不振,原因主要有两个:

第一,现有产品线过于拥挤,自家车型互相挤压市场。

2019年蔚来在售车型只有1款,2020年增加到3款,2022年增加到5个系列8款车型。但是在售车型的增多,并未显著拉动销量增长。2022年,蔚来总销量仅增长34%。相比起来,理想汽车车型数量从2022年初的1款增加到3款,总销量增长48%,小鹏汽车车型数量从2022年初的3款增加到4款,总销量增长了22.4%。

车型增加未能有效刺激销量,首先是因为新旧换代,此前蔚来的主力车型ES6和EC6,都在2023年进入换代周期,2023年4月即将发布基于第二代技术平台(NT2.0)新平台的换代ES6系列,意向消费者普遍持币待购,等待新款。

但销量不振的根本原因还是蔚来的产品线过于拥挤,自家车型出现了互搏现象。

以蔚来的SUV产品线为例,ES6、EC6车系定价在38.6万元到55.4万元,ES7、EC7车系定价在46.8万元到57.8万元,老款ES8定价在50.2万元到59.8万元,新ES8的定价在52.8万元到63.8万元。

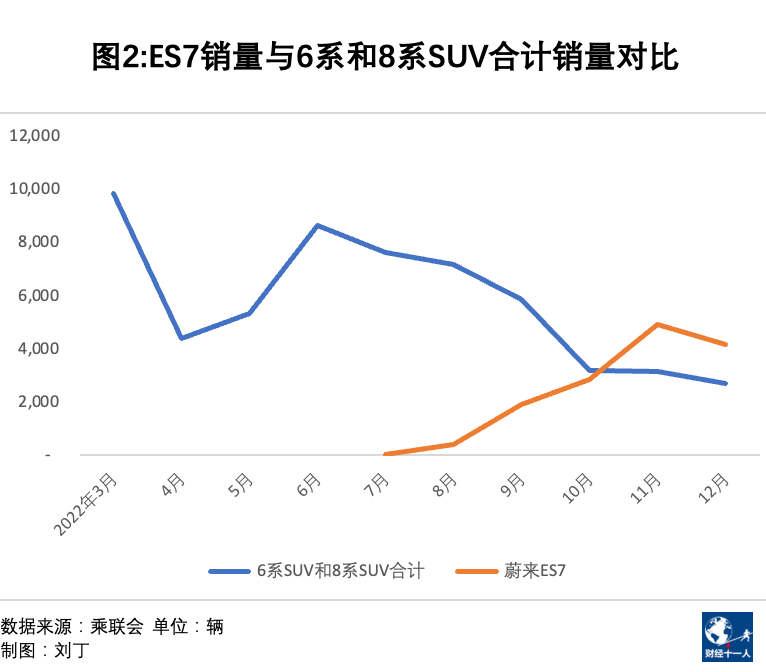

单款车的价格跨度大,各个款型之间的差价小,造成所有车型之间都存在价格重叠。蔚来三个系列,六个型号的SUV车型拥挤在40万元-60万元之间。50万元的价格可以买到高配的6系列,中配的7系列和低配的8系列。几款车的空间、尺寸、性能、外观没有跨越式的差别,而7系SUV目前是唯一大量交付的采用第二代技术平台(NT2.0)的车型,比较之下,更多消费者流向了7系。

在蔚来ES7(SUV车型)销量爬坡的2022年8月到12月,蔚来的6系、8系SUV销量大幅下滑。

除了产品线拥挤,蔚来的服务一致性也导致低价产品挤压高价产品的市场空间。

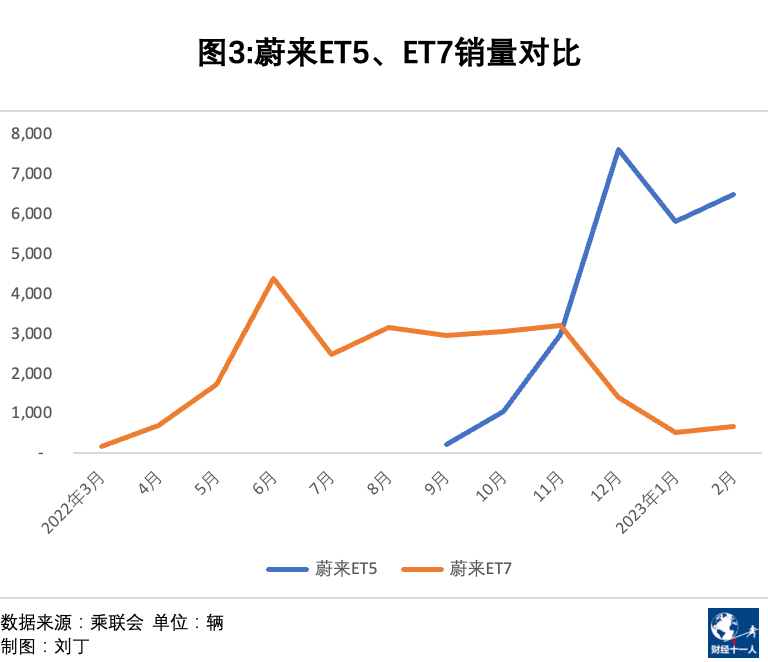

蔚来的ET5车型起售价32.8万元,是蔚来目前价格最低的车型,其他车型价格均在40万元以上。蔚来对ET5寄予厚望,此前曾预计此车型在2022年底的月销规模能达到1万辆。

不过,随着ET5的销量从2022年9月开始逐月爬坡,蔚来的其他高价车型的合计销量却开始明显下滑:2022年12月,ET5的销量爬坡到7594辆,蔚来其他高价车型的销量则从此前的1万辆左右下滑到8221辆,2023年1月和2月,ET5的月销规模约为6000辆左右,而其他高价车型的销量则仅有2711辆和5686辆。

服务作为蔚来最重要的护城河,的确成为蔚来战胜竞争对手的法宝,但服务的一致性,也导致只要有低价车型,高价车型销量就会受影响,进而影响到蔚来的毛利水平。这在ET7和ET5的销量上体现最为明显。随着ET5销量爬坡,ET7销量同步下滑。

产品线过于拥挤,自家车型左右互搏,而且主要是低价车型在挤压高价车型的市场空间,这直接造成蔚来的车型增加并未带来销量的有效增长,而有限的销量增长又由于低价车型占比增加,收入增速受到的影响更为突出。蔚来需要尽快完成全部在售车型的换代,特别是ES6系列车型的换代和交付,让此前的销量主力尽快恢复市场竞争力。

二、资金距离危险水平还有多远?

蔚来的中间费用(研发、销售、管理费用)2022年约为207.8亿元,比理想汽车和小鹏汽车高出近一倍,后二者分别为124.5亿元和118.98亿元。

更严峻的是费用增速远远超出收入增速,蔚来的中间费用同比增速,从2021年的75%上升到84%,但是其总收入和销量增速则显著下降,从100%左右下降到30%左右。

蔚来的中间费用为何总量大,增速快?

第一,换电站运营和维护。蔚来的换电模式,可以让车辆在很短时间内补充电能,与加油的时间类似,解决了充电耗时的难题。截至2022年底,蔚来的换电站数量约为1300座,2023年2月蔚来宣布,2023年将新建1000座换电站。换电站的技术也在不断升级。蔚来2022年底发布第三代换电站,和二代站一样具备自动泊入功能,换电时间缩短20%,单站日服务能力比二代提升30%。2023年3月28日,蔚来首座第三代换电站在海口正式上线。

第二,车型开发。除了众多高价车型的开发和迭代,蔚来还在开发更低价格的阿尔卑斯品牌(ALPS)车型,此车型基于蔚来的第三代技术平台(NT3.0)打造,预计定价在20万元左右,计划2024年下半年交付。

第三,新技术开发,尤其是智能驾驶技术的投入巨大。

第四,中国和海外核心地区的销售网点建设和运营。截至2023年3月初,蔚来在欧洲五国累计布局12座换电站,位于荷兰鹿特丹和德国法兰克福核心地段的展示店“蔚来中心”也于3月开启运营。

对于费用的具体构成,蔚来方面没有提供更多细节,回复一切均以公告和财报会议为准。

三个盖子盖不住五口锅,蔚来的财务状况在恶化,需要尽快控制大手大脚的投入风格。

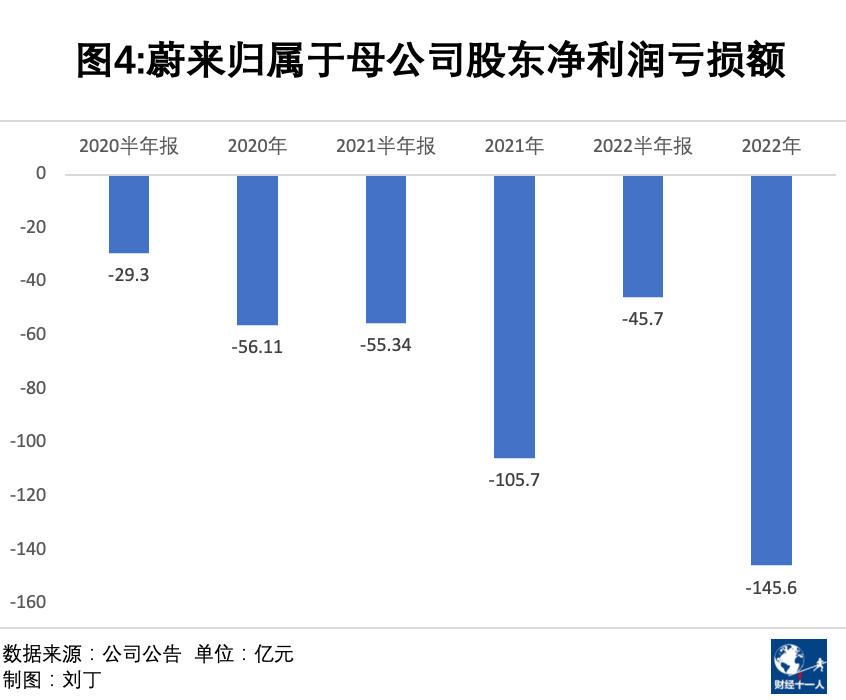

首先,亏损幅度越来越失控。

2020年到2021年蔚来的亏损在全年呈现平均分布的态势,半年报的亏损额度,大概相当于全年亏损的一半。2020年上半年亏损29.3亿元,全年亏损56.1亿元,2021年上半年亏损55.3亿元,全年亏损为105.7亿元。但2022年,蔚来上半年亏损45.7亿元,全年亏损却大幅飙升到145.6亿元,是半年报的3倍。加速扩大的亏损趋势需要高度警惕。

第二,在手资金已无法覆盖供应商欠款和银行欠款。

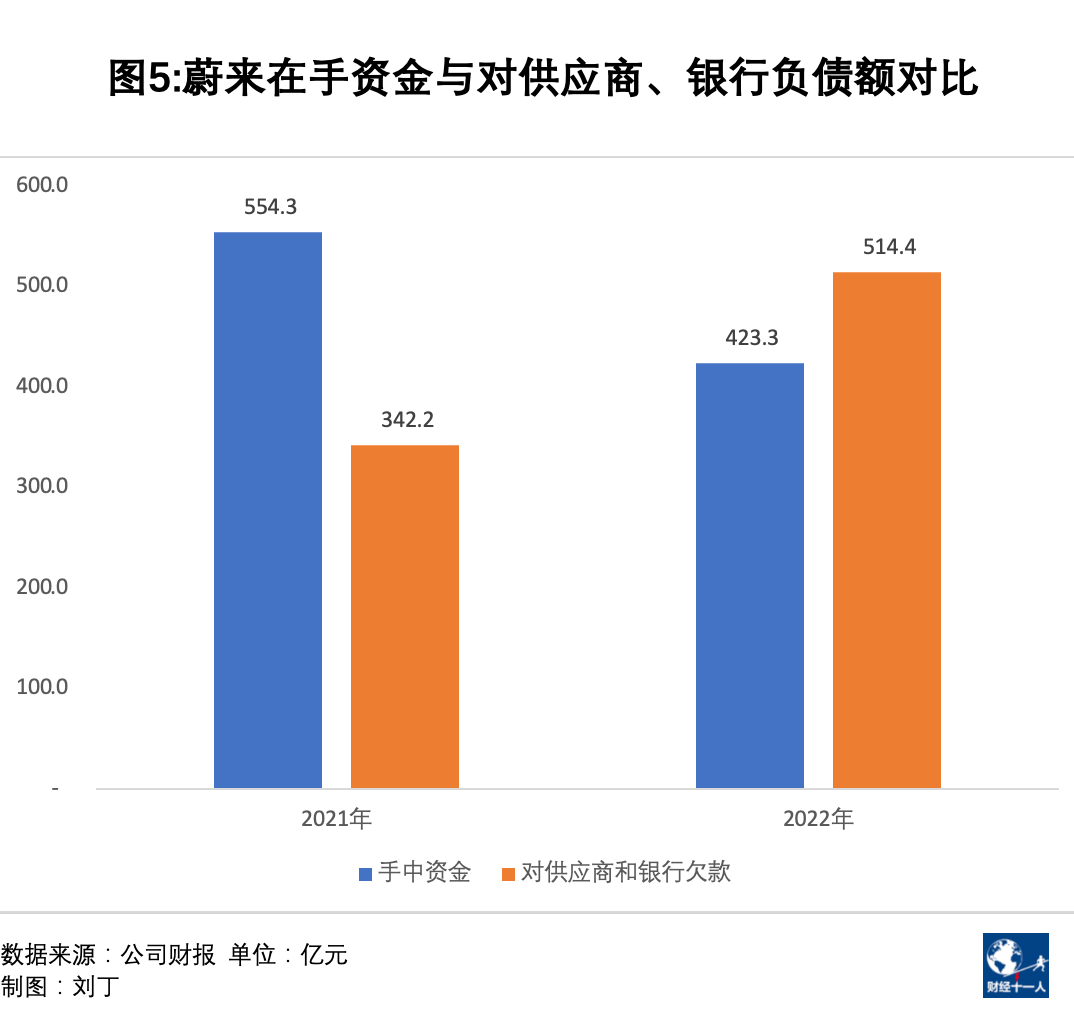

蔚来手中的资金总额从2021年的约554.3亿元下降到2022年的455亿元(包括现金及现金等价物、限制性现金及其他、短期投资。其中,只有现金及现金等价物是短期随时提取的资金,2022年底余额为198.9亿元,而限制性现金是指在银行抵押的现金,短期投资则是购买了银行金融产品的资金,如果遭遇金融动荡,限制性现金和短期投资存在无法及时兑取的可能性。)

同期,蔚来的短期债务和长期负债,扣除应收账款的应付账款绝对额,其他非流动负债,以及预收和预提费用的总和,从2021年的342.2亿元增加到2022年的514.4亿元(负债主要包括对供应商的欠款,对银行和投资者的欠款。)

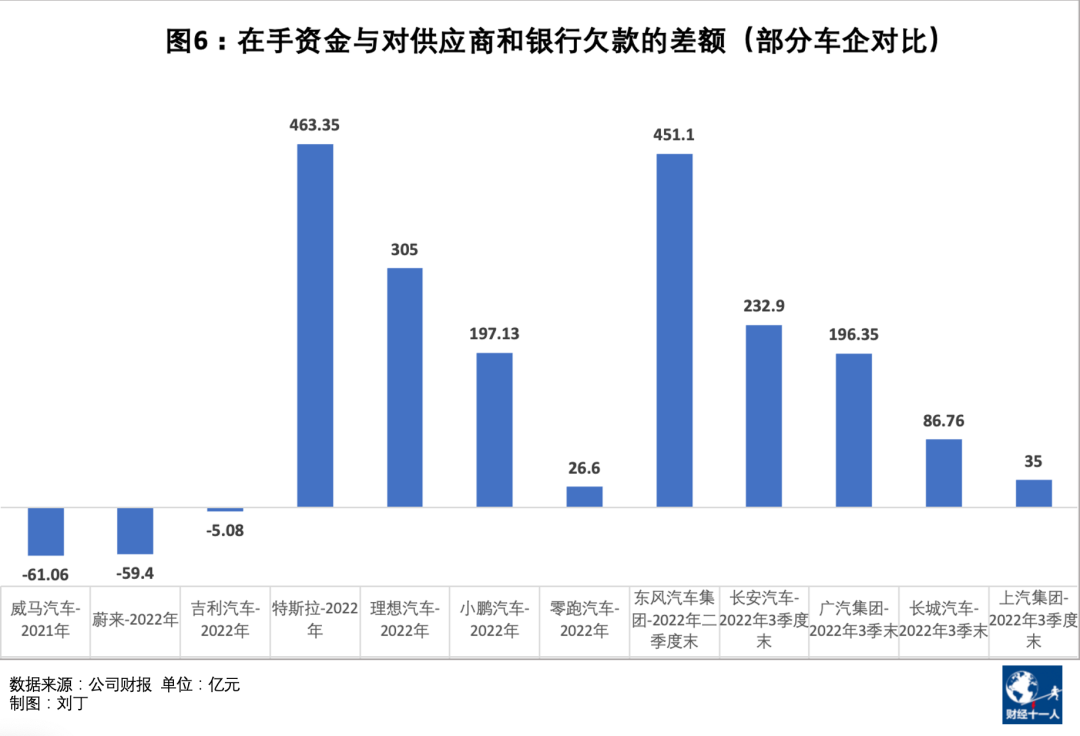

大部分上市车企的资金总额,均高于供应商欠款和银行及投资者负债的总额。特斯拉、长城汽车、长安汽车、东风汽车集团、上汽集团、广汽集团、理想汽车、小鹏汽车、零跑汽车均如此。

2021年底,威马汽车的资金总额只有50.3亿元,供应商欠款和银行及投资者负债111.36亿元,资金不及负债的一半,半年后,威马出现供应商断供,陷入危机。

2020年和2021年,蔚来的资金多于供应商欠款及银行和投资者欠款总额,但2022年底,已经产生缺口。截至2022年底,蔚来在手资金与供应商欠款以及银行和投资者欠款之间的缺口达到59.4亿元,相比起来,理想汽车是超出305亿元,小鹏汽车超出197.13亿元。

第三,融资越来越难。

蔚来主要靠融资维持公司资金平衡。2020年到2021年,筹资活动给蔚来贡献了594.9亿元现金流入,同期蔚来投资总计消耗了448.3亿元现金。

对于在美股上市的蔚来,融资能力与其总市值和股价紧密相关。2021年初,蔚来总市值超过1000亿美元,2022年和2023年,市场环境急剧变化,目前蔚来的市值只有不到200亿美元,其股价从66美元左右的高点下跌到目前不足10美元。

总的来看,如果蔚来在2023年的销量能够如李斌预计翻倍增长,达到24万辆左右,同时还满足中间费用不增长,毛利率从10.44%提升到20%的条件,那么,蔚来能够实现200亿元左右的毛利,有望覆盖中间费用,达成盈亏平衡。但是,销量在放缓,费用支出却没有看到谨慎的转变,即便碳酸锂价格大幅下跌,毛利率能否顺利提升到20%还是未知数。

因此,蔚来2023年止损的难度极大。

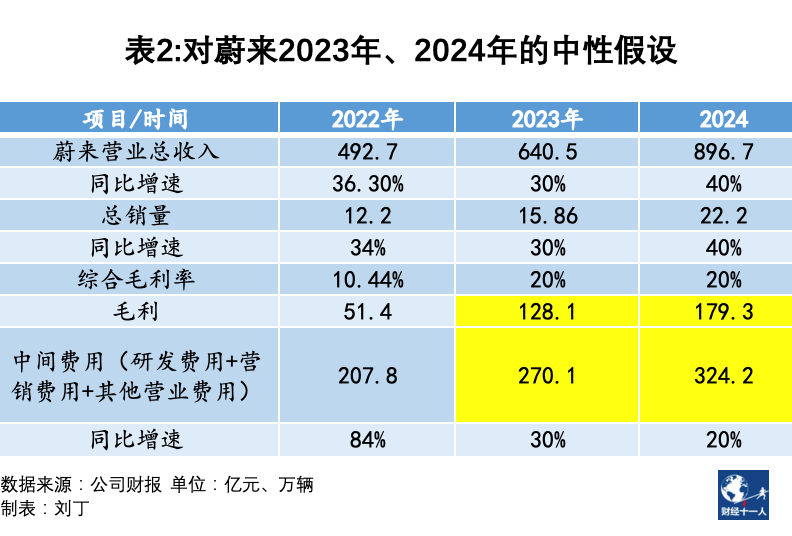

而更现实的预期是:蔚来在2023年能够凭借ET5车型和换代的6系SUV将销量拉升30%,2024年凭借低价位的阿尔卑斯品牌将总销量拉升40%,如果蔚来能保证收入也同幅度增长,且毛利率为20%,那么,蔚来可以在2023年和2024年分别实现约128亿元和179亿元的毛利。

同时蔚来必须控制中间费用的增长,否则,进账还是无法追上支出。如果蔚来的中间费用在2023年和2024年继续增长30%和20%,那么其总额将达到270亿元和324.2亿元,蔚来的年度亏损额依然将高达140亿元左右。

如果2023年和2024年蔚来依然每年亏损140亿元左右,并且无法得到大笔融资,到2024年底,其在手资金将只剩下约175亿元左右,从财务数字的角度看,不足以覆盖供应商欠款和银行欠款的一半,仅够支撑1年左右的净亏损,公司将陷入危机。

三、阿尔卑斯就能解决一切吗?

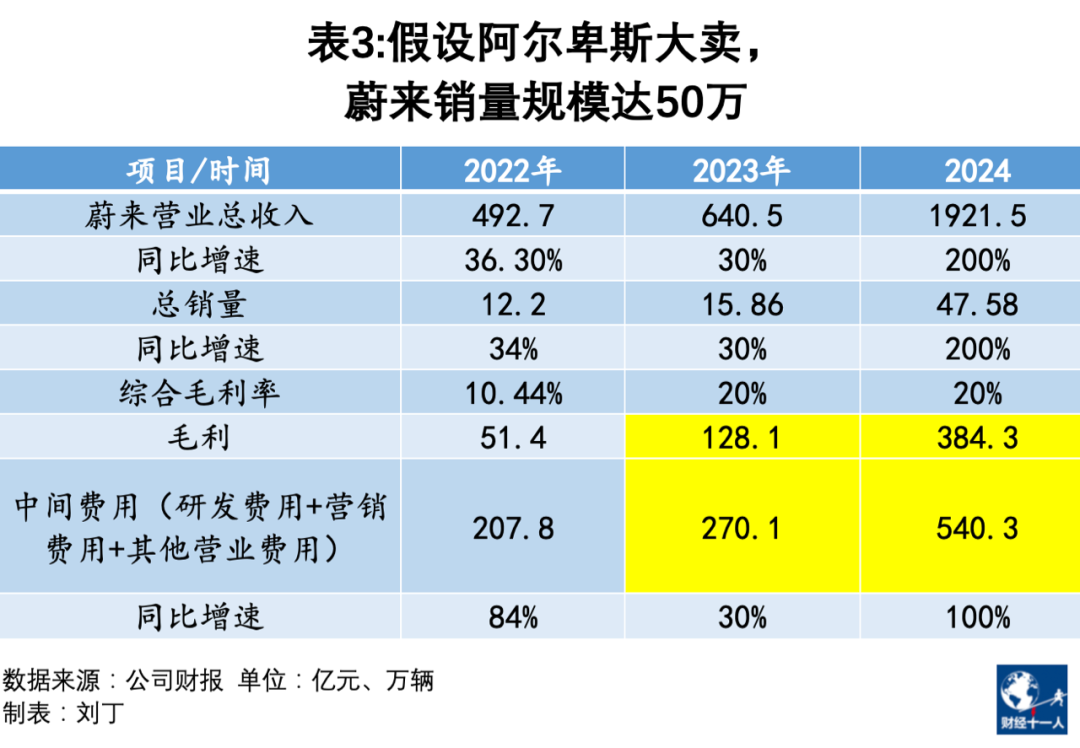

蔚来对阿尔卑斯品牌寄予厚望,但即便以阿尔卑斯大卖的情况作假设,2024年带动蔚来总销量增长两倍,达到50万辆的规模,预计可实现384亿元的毛利。但销量提升,需要配备的服务资源也越多,如换电站、服务人员,否则换电排队时间太久,体验差,服务水平下降,都会让蔚来的护城河名存实亡。

服务资源的增加必然推高费用,如果销量增长两倍对应的费用增幅为一倍,2024年蔚来的费用总额也会达到540亿元,还是会亏损150亿元左右。如果想要达成盈利,需要将两倍销量增幅对应的费用涨幅控制在50%以内。我们观察到蔚来已经开始控制服务资源的成本投入,比如第三代换电站效率更高,且首次实现无人值守,有效降低运营成本。

不过,眼前更紧迫的事情是理顺产品线,尽快提振销量。

多车型策略的成功需要一个重要前提,各车型在产品特性和价格区间上要有清晰的区隔。以目前多车型策略较为成功的品牌比亚迪为例,秦是10万级的轿车,元是10万级的SUV,宋是15万级的SUV,汉是20万级的轿车,唐是20万级的SUV,这些车型在各自细分市场都是销量前三的畅销车型。而海豹与汉同属20万级轿车,即便海豹和汉一个强调运动,一个强调舒适,差异明显,但海豹的月销还是迟迟无法破万,4月海豹的现金优惠已经增至1.5万元,此外还有贴息和置换补贴等优惠政策。多车型策略一旦在产品特性和价格区间上区隔不够清晰,总有一个会受伤。

蔚来目前的产品线明显不具备区隔清晰的特征,且ET5一个低价车型还在挤压蔚来所有高价车型的市场空间。ES6应以换代为契机,借着原材料价格下跌的有利条件,拉低价格门槛,脱离40万-50万元的价格区间,将价格中枢落在略高于ET5,但明显低于ES7的位置,在低价区间提供SUV选项,与ET5共同肩负提振销量的任务。

另外,在20万区间的阿尔卑斯品牌是提升销量的最终法宝。低价车型市场空间更大,根据乘联会数据,2022年中国新能源车市场,定价大于等于30万元的车销量80.8万辆,低于30万元的车销量486.6万辆,高低价车型销量比为1:6。

关于阿尔卑斯的进度,蔚来企业传播高级总监马麟告诉《财经十一人》,目前推进一切顺利,阿尔卑斯车型按照计划将在2024年下半年开始交付。但从市场环境上看,时间是蔚来最大的敌人。特斯拉在秘密宏图第三阶段文件中,已经明确将推出搭载53KWh电池的入门款车型。比亚迪旗下的腾势品牌销量逐月爬坡,并将推出N7车型,定价35万元左右。新能源车市场的两个领跑者分别在补足自己的产品线短板,留给竞争对手的市场空间越来越小,竞争越来越激烈。

即便只聚焦在换电领域,目前市场上也已经有了10万-20万元级的换电车型,当然在换电体验上与蔚来有差距,但价格定位越低,消费者对价格越敏感,对体验的细微差异越不敏感。蔚来想用体验为自己的产品带来溢价,在这个价格区间难度很大。

不过目前蔚来的问题大多是源于市场环境的影响,比如SUV产品线之所以如此拥挤,ES6迫于原材料涨价而调价是重要原因,现在ES6的售价已经比2018年发布时上涨了近5万元。而蔚来的换代节奏又正好与原材料涨价同步。原材料涨价与换代需要的投入导致蔚来的费用增长超出预期,同时新能源车增速减缓,融资环境恶化影响到了蔚来的收入水平,一涨一跌之下,蔚来的资金风险显著增加。

对蔚来的利好是2023年原材料价格开始快速下降,这给蔚来创造了良好的修复环境。曾经承受过生死危机的经历也赋予了蔚来足够的抗压能力,希望这家中国少有的创办伊始就定位高端的企业能够抓住修复窗口期,尽快摆脱收支失衡的不利局面。

本文选自微信公众号:财经十一人。作者:刘丁。智通财经编辑:张计伟。