伴随城镇化进程持续推进以及房地产市场的快速扩张,中国天然气消费市场在过去十几年经历了一段快速增长期,部分优质的城燃企业抓住了这样的机会,实现了自身的发展壮大。

中国清洁能源运营商滨海投资(02886),正是瞄准了城燃市场的成长机遇,经过多年的深耕,完成了从扎根天津,再到走向全国的发展演进。在这个过程中,该公司的战略规划一以贯之的明晰,即坚持将城燃业务作为核心,寻求新兴业务拓展机会。

3月23日,滨海投资公布了2022年业绩。在这份财报中,我们不仅将看到公司韧性增长的一面及稳步前行的发展底色,更能看到其深度挖掘绿色低碳转型中增长机遇的未来。

收入规模再创新高,用户结构持续优化

2022年,滨海投资的收入创新历史新高水平,实现61.03亿港元,同比增长26%;当期毛利润为7.27亿港元,剔除汇兑影响,公司股东应占溢利约4.10亿港元,同比增加9%,总资产较上年同期上升5%至85.7亿港元,综合趋势稳中趋好。

值得一提的是,规模稳增、战略清晰的同时,基于对未来盈利增长的信心,滨海投资坚持高派息政策,以优秀的投资回报回馈全体投资者对公司的信赖。公司拟派发末期股息每股10港仙,不仅较上年同期的每股9港仙有所增长,派息率更是高达41.5%,分红指标持续向好。

受益于此,在财报发布次日(3月24日),滨海投资跳空高开,股价一路走高,全日涨幅达6.06%,成为市场中的一抹亮色。对于市场而言,财报中所透露的明朗前景无疑是公司个股表现的核心驱动因素,其稳健基本面则成为股价的有力支撑点。

更加难能可贵的是,在2022年疫情反复、终端需求疲软的背景下,滨海投资取得这样的成绩已是不易。国家发改委数据显示,2022年国内天然气表观消费量同比下降1.7%,这也是近20年来全国年度天然气消费量首次下降。在总需求缩量的背景下,滨海投资的售气量却逆势同比上升了3.27%,也令市场看到一家以稳健为底色的城燃企业面对行业逆风时所具备的抗风险能力和经营韧性。

之所以能实现稳健增长,究其根本,与滨海投资在燃气主业的精耕细作不无关系。自成立以来,滨海投资一直坚持“燃气安全”和“稳定供气”两大关键词,长期以来重视安全管理,加大安全投入费用,加速数智化转型步伐,促进集团全面健康发展。

与此同时,稳定、低成本的气源作为所有城燃企业盈利能力的底层支撑,也构成滨海投资主营业务的重要看点。

近年来,背靠我国北方庞大的天然气需求市场,以及良好的海港条件,天津凭借大规模的油气田、储气库群、LNG接收站和向外延伸的输气管网,形成天然气产、供、储、销完整体系,现已逐步发展为京津冀乃至我国北方的天然气供应保障枢纽城市。

而滨海投资坐落于天津这个天然气集散地,自身具备独特地缘优势,更发挥与股东中石化的合作优势,不仅在气源上有所保证,拥有稳定的天然气供应,缓解上游气荒所带来的负面影响,更实现了上下游协同,提升保障供应能力,议价能力大幅提升。

从收入结构上来看,管道天然气销售业务期内为公司收入贡献88.16%的营收,该分部年内仍呈高速成长的态势,收入增加约34.1%至约53.8亿港元,成为带动整体营收规模增长的中坚力量。其中,来源于工商户的收入同比增长41.4%达44.03亿港元,对该业务分部贡献占比达到81.84%,较上年同期提升了4.21个百分点,售气结构优化趋势明显。

从中不难发现,该公司是市场中少有的以工商业客户为主的城燃企业,从销气量来看,其超过50%的天然气业务是由工商业客户贡献。多年以来,基于大量工商业用户,滨海投资积累了丰富的展业和管理经验,这是许多同业所不具备的长久、持续和稳回报的深度运营能力。

综合销气量和气源两个关键因素上的优势,令滨海投资拥有稳定的财务基础,也为其内生外延进行业务拓展提供了最坚实的支撑。

获得股东鼎力襄助,内生外延版图扩张

从近年城燃企业的行业格局变化来看,原本的区域性逐渐演变为全国性竞争,规模优势成企业的核心竞争力之一,固守旧有模式或无力外拓的企业将会在未来竞争中愈发势微。

因此,在2022年中,滨海投资的控股股东天津泰达投资控股有限公司与第二大股东中国石化天然气有限责任公司签订《关于进一步推动滨海投资有限公司高质量发展的框架协议》,共同推进公司步入高质量发展新阶段。

目前,全国城燃市场整合正在不断提速,滨海投资能够获得股东大力支持和资源倾斜,已充分验证了其基本面和经营上的优质。直至2022年,公司一直贯彻内生成长和外延发展并举的扩张策略,确保其在城燃领域拥有长期且可持续的扩展空间。

年内,滨海投资在股东的支持下,以1.93亿元收购中石化液化天然气的2%股权,后者的天然气接收站与集团管线连接,将有助公司与天津销售市场联系,带来高经济潜力。同时,鉴于中石化液化天然气在天然气市场中游的储存及加工运作可协助公司无缝衔接上游资源、气源贸易及下游市场,将令滨海投资具备开拓市场及发展必要核心资源的关键能力,高筑竞争壁垒。

在内生式成长方面,滨海投资依托泰达于天津区域的城市综合开发优势,陆续获取诸如天津开发区西区热源二厂、八里台镇能源供应、天津泰达科创城等多个项目,上述动作均代表着两大股东的承诺正在持续兑现。随着项目进程有条不紊推进,滨海投资积极挖掘中国产业向绿色低碳转型中的增长机遇,未来还有望迎来更大的增量空间和更加深远的合作。

同时,滨海投资自身亦不断加大外延拓展上的力度,设立南方集团公司,建立合资合作平台,加强市场拓展及资源整合。据了解,该南方集团立足现有南方区域10家附属公司,管理范围覆盖浙江、江苏、江西、湖南、海南等中国内地南方区域市场,令公司在南方区域内协同效应明显增强,整体竞争力进一步提升。此外,公司还于1月收购了南京金屏燃气,进一步扩充在南京溧水区的经营版图,巩固其经营主导地位,区域话语权大大增强。

也正得益于滨海投资具备前瞻式的敏锐嗅觉进行逆势扩张,在2023年气价回落叠加疫情影响消除,国内城燃气源成本下降,工商业燃气的需求全面复苏,城燃行业预期向好的当下,相信公司能率先把握良机,实现业务规模和盈利能力的快速成长。

在做大做强主营业务的同时,该公司还在新业务的开拓上小有收获。基于229.9万户的丰富用户资源,其借助燃气行业独有的场景,触达用户消费端及综合能源的节能需求,主动开拓小型安装、燃气具销售、燃气保险销售、非居有偿维保等毛利较高的新业务,超额完成2022年所设定的毛利目标,同比增长72%,深入挖掘用户价值和增量空间以丰富收入来源。

可见,在滨海投资高质量发展的策略中,对天津区域的深耕和外埠区域的整合,正在快速拓宽公司的成长边界。天津泰达携手中石化所带来的协同效应和更多的合作机会,有望助滨海投资实现业态、空间和角色的全方位突破,也有望成为公司新一轮高速成长的发展引擎,推动其经营业绩和业务版图的厚积薄发。

切入综合能源赛道,业务转型再度提速

面向未来,2023年无疑将是充满机遇的一年。一方面,中国能源结构转型稳步推进,天然气作为清洁低碳的化石能源,市场需求仍保持旺盛。另一方面,国家“3060”双碳战略的指引下,可再生能源正处于高速增长通道中,市场竞争力进一步增强,未来将继续保持乐观增长。

在不久前结束的两会中,“双碳”话题依旧是热点之一。2023年政府工作报告中再次强调,推进能源清洁高效利用和技术研发,加快建设新型能源体系,提升可再生能源占比。

有鉴于此,与多种能源融合发展的程度,将成为未来判断燃气企业内在价值的关键因素,因为这不仅符合时代的发展趋势,且从另一层面来看,城燃公司的多能源融合发展打造了新的增长空间,成长性将进一步提升。

因而,与滨海投资2022年报一同公布的,还有一则饱含深意的合作协议。根据公告,滨海投资与泰达投资将就天津市滨海新区泰达科创城项目开展综合能源的全面合作达成意向并成立对接小组。滨投天津将结合泰达科创城园区规划企业的需求及资源禀赋,定制光伏、地热等全面新清洁能源开发利用方案,推动分布式可再生能源利用,建设冷热水电气一体的综合能源系统。

此外,公司全资附属公司天津滨投新智科技专注于集团综合智慧能源业务的创新孵化。新智科技以集团现有主营业务为支点,从智能服务、智慧用能出发,切入综合能源业务,将为未来智慧综合能源业务提供重要运营保障。

从中可以看到,在控股股东的支持下,滨海投资拟将综合智慧能源服务当作转型发展的突破口,兼顾技术与经济性,构建一个多元的低碳清洁的能源供应体系,因地制宜、高质量推动综合智慧能源项目开发。

从业务拓展来看,滨海投资借助广阔的用户基数,利用智能化的信息技术开展分布式能源服务,以此提高能源的综合利用效率,降低排放保护环境,有利于城市电网和气网的双重调峰,及提高能源供应的安全和稳定性,实现能源转型,目标客户广阔。

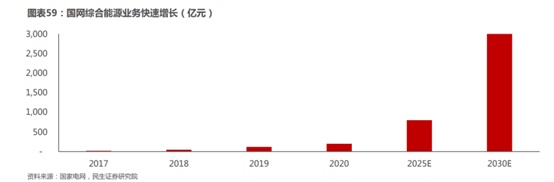

市场前景方面,中电联数据显示,2020-2025年综合能源服务市场规模将达到0.8-1.2万亿元,2035年市场规模将达到1.3-1.8万亿元,可见综合能源服务的需求将不断扩大,市场对该黄金赛道的重视度与日俱增。

而正如前文所述,对于符合时代发展趋势,且成长性提升的企业,在资本市场上均将在一定程度上享受估值溢价,这将使公司的股价在长期维度上呈现出正面的“戴维斯双击”的效果。因此,在投资城燃企业时,抓住与多种能源融合发展方面存在巨大预期差的标的,将是取得超额收益的关键。

可以展望的是,滨海投资在成熟稳定的燃气业务支撑下,不断延伸出的新增长点已蓄势待发,后续若持续得到业绩验证,将对其估值提升起到极其重要的提振作用。

同时,在能源“双碳”目标之下,用户综合能源的节能需求均将成为滨海投资产业转型升级的切入点,其将以科技创新为支点,未来进一步开拓多元商业机会和增量潜力。结合资本市场对相应行业趋势的青睐,公司的转型前景将和估值成长共振,获得投资者长期看好。