智通财经APP获悉,3月24日,云天励飞(688343.SH)开启申购,发行价格为43.92元/股,申购上限为1.45万股,属于上交所科创板,中信证券、中信建投证券、海通证券为其保荐机构。

据招股书,云天励飞作为业内领先的人工智能企业,以人工智能算法、芯片技术为核心,为客户提供算法软件、芯片等自研核心产品,并可根据客户需求,将自身核心产品,外购的定制化或标准化硬件产品、安装施工服务等打包以解决方案的形式交付客户。

公司执行云端和终端产品及服务高效协同的技术路线,核心技术平台包括算法技术平台、人工智能芯片技术平台。公司的算法技术覆盖计算机视觉等领域,融合对场景的理解和工程化经验,以云端软件等形式提供至下游客户;公司的人工智能芯片技术,基于对算法技术特点及行业场景计算需求的深刻理解,通过自定义指令集、处理器架构及工具链的协同设计,优化算法与芯片技术的适配性,在公司的终端和边缘端产品中应用并对外独立进行销售。

软硬件产品和解决方案销售为公司报告期内实现核心技术落地、获取营业收入的主要手段。公司的人工智能技术已在深圳、成都、青岛、上海、杭州等数十个大中型城市和诸多项目中以智能软硬件产品和解决方案形式得到应用,服务数字城市运营管理和人居生活智慧化升级的多个细分场景,实现销售收入的持续增长。

主要经营模式上,报告期内,公司盈利模式主要为基于自研的算法软件、芯片等核心产品,搭配外购的定制化或标准化硬件产品、安装施工服务等,面向政府机构等终端客户、企事业单位等集成商客户,根据其需求交付相应软硬件产品或解决方案,并有少量自研芯片单独实现销售收入。公司的算法技术主要以软件方式实现客户需求的具体功能,同时结合用户需求,搭配外购的定制化或标准化硬件。公司的智能芯片技术可以用于前端设备和边缘设备的智能化,可在发行人产品中自用或单独对外销售。

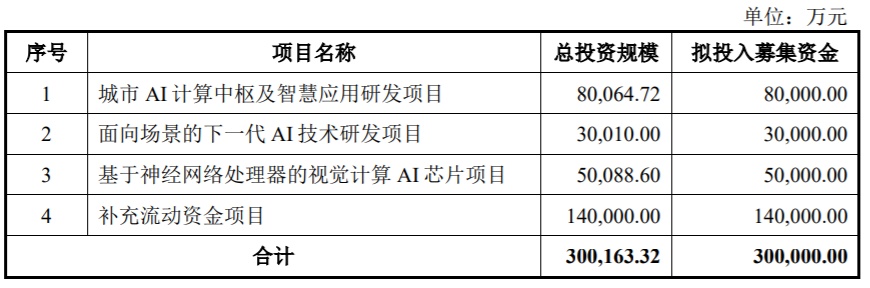

本次发行的募集资金扣除发行费用后将投资于以下项目:

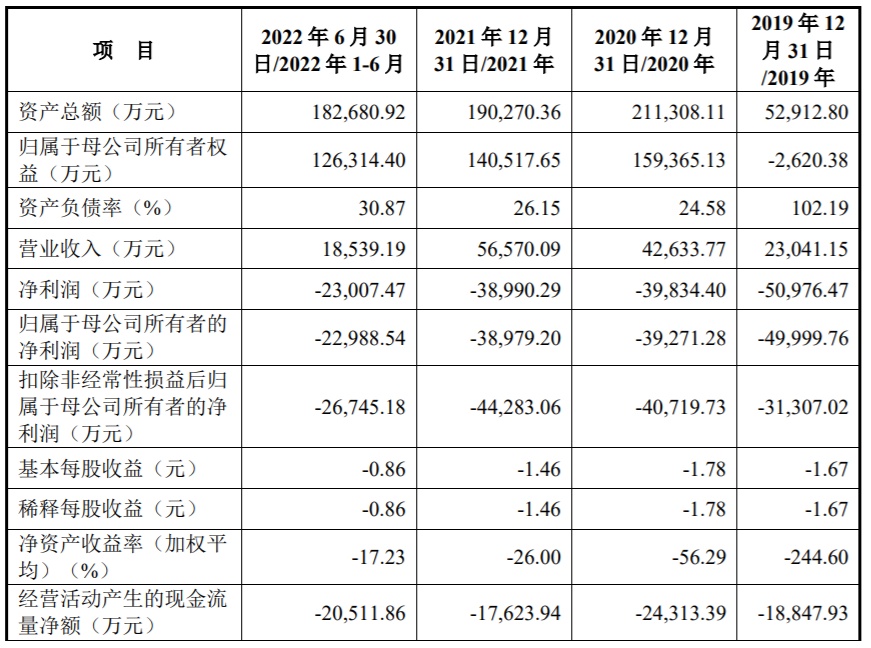

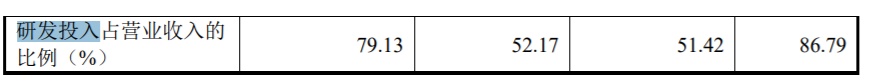

财务方面,于2019年度、2020年度、2021年度以及2022年1-6月,云天励飞实现营业收入分别约为2.30亿元、4.26亿元、5.66亿元、1.85亿元人民币;研发投入占营收比重分别为86.79%,51.42%,52.17%、79.13%。

值得一提的是,公司所在的人工智能领域存在前期研发投入高的特点,在产品实现规模化销售前,公司需要持续进行投入。2019年、2020年、2021年及2022年1-6月,公司净利润分约为-5.10亿元、-3.98亿元、-3.90亿元和-2.30亿元。截至2022年6月末,公司合并口径累计未分配利润为-9.92亿元,公司尚未盈利及存在未弥补亏损。未来一段时间,由于人工智能行业属于技术密集型行业,存在持续进行高强度研发的需求,公司收入规模有可能无法支撑公司进行持续大规模研发投入和市场开拓等活动,公司可能将面临持续亏损的风险。