智通财经APP了解到,瑞士信贷(CS.US)在周四表示,将从瑞士央行借款至多540亿美元以提振流动性,此前其股票和债券暴跌加剧了金融市场对全球银行业流动性危机的担忧。但是部分分析人士表示,他们认为这一规模可能还不足以应对瑞信所面临的流动性难题。一些华尔街分析师称,瑞信的流动性状况在瑞士央行和瑞士金融市场监管局的支持下可能有所改善,但是在市场信心修复和公司基本面预期方面仍存在不确定性。

近年来,瑞信屡爆危机!自Archegos事件以来股价一蹶不振

多年来的一系列丑闻、高层管理人员的变动、数十亿美元的损失以及令人失望的战略,都可以归咎于这家拥有167年历史的瑞士银行目前所处混乱局面的影响因素。该公司的危机,可以说是多年来持续衰落的结果。这家曾经无比强大的财团的总资产从2008年金融危机前夕的1.2万亿美元降至现在的历史新低。尽管该行近年来建立了更健康的现金缓冲机制,在2022年初现金水平一度达到了1820亿美元,但是到12月已经下降了近60%。即使是在金融危机后的十年里积累起来的巨额银行资本,也在去年的巨额亏损中也有所下降。

不断萎缩的资产和现金流令投资者担忧——瑞信在近期经济低迷中的主要财务指标

瑞信股票的抛售始于2021年,原因是投资基金Archegos和Greensill Capital倒闭造成的巨额损失。甚至可以说瑞信流动性危机的根源,极大程度上就在于2021年Archegos爆雷事件引发一系列资产抛售来弥补巨额亏空,再加上美联储加息重压下各类资产价值暴跌,以及高利率环境下瑞信依赖的投行业务营收骤降,这一系列负面因素使得使得瑞信的亏损就像滚雪球一样扩大。

在2021年3月底,Bill Hwang旗下基金Archegos爆仓引发“人类历史上最大单日亏损”,导致参与Archegos融资的百年瑞信损失大约55亿美元。可以看出,自Archegos事件以来,瑞信股价持续暴跌,市场对公司基本面的信心日渐消散。

该公司的股价在过去一年里下跌幅度高达惊人的75%,这一令人瞠目结舌的跌幅这对于一家拥有上百年历史、曾经身为全球第五大财团的瑞士第二大银行瑞信来说可谓极度不正常。

同样在2021年,因受到Greensill Capital倒闭带来的牵连,瑞信约100亿美元资产遭冻结;在2022年,瑞信因骗取投资者超过8.5亿美元贷款,被罚款近5亿美元,与此同时瑞信深陷多起洗钱案,面临多国法院高额罚款。

在2022年1月,安东尼奥·奥尔塔-奥索里奥(Antonio Horta-Osorio)因违反新冠疫情限制规定而辞去董事长职务,当时他刚刚受聘修复这家陷入困境的银行8个月。在7月,瑞信在新任的首席执行官兼重组专家乌尔里希·科尔纳(Ulrich Koerner)公布了一份战略评估报告,但未能赢得投资者的支持。在秋天,一则关于该银行即将倒闭的未经证实的谣言让瑞信的客户纷纷逃离。而该行则在去年遭遇了自金融危机以来最大的年度亏损72.9亿瑞士法郎。去年12月,瑞士信贷向投资者募集了40亿瑞士法郎。

本月早些时候,在对瑞信阻止持续亏损和客户流失的策略失去耐心后,瑞信持股时间最长的大股东之一Harris Associates已出售其在该行的全部股份。3月14日,瑞信发布报告称,其对财务报告的内部控制方面存在“重大缺陷”。

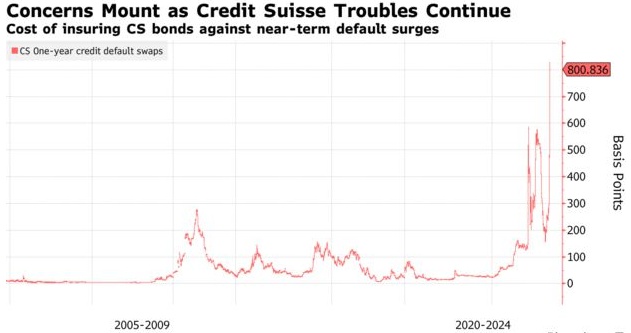

据瑞士媒体消息,瑞信客户在一年内从瑞士信贷提取了价值510亿瑞士法郎的总计存款(约占总数的28%)。就连瑞信最大股东也向恐慌情绪投降,拒绝向该行提供更多援助,沙特国家银行董事长在本周表示,绝对不会向瑞信提供更多援助。他还强调,绝对不会向瑞信提供进一步的流动性支持。以上这些暗示流动性枯竭的因素,再加上如今在硅谷银行倒闭事件引发的恐慌性“余震”冲击下,瑞信CDS价格在周三进一步上涨并逼近1000个基点(CDS价格越高说明违约概率越大),周三在美股单日跌幅一度高达30%,凸显出投资者对该行流动性状况的极度消极态度。

瑞士央行火速驰援瑞信,但可能不足以安抚投资者

恐慌情绪造成瑞信股价暴跌后,瑞信在周四发布公告称,将向瑞士央行借贷至多540亿美元以提振流动性和投资者信心,还表示该行将回购近30亿美元的债券。瑞信还宣布另外一项现金要约,涉及4种欧元计价高级债券,总代价不超过5亿欧元。瑞士央行和瑞士监管机构也表示,将在必要时向处于危机中的瑞信提供流动性支持。

但一些分析师认为,这可能不足以安抚投资者,难以提振市场对于瑞信的信心以及对于公司基本面的预期,尤其是对于去年巨亏72.9亿瑞士法郎的瑞信来说,无法提振公司的利润预期和陷入困境的经营状况——而这是瑞信最大后患。有分析师认为,赢得战略投资者的支持可能是提振市场信心的一个重要选择,该公司的战略投资者包括卡塔尔投资局(Qatar Investment Authority)和沙特企业集团Oyalan Group。

剥离各种资产的股份也是其中一种重要的选择,该选择可能大幅改善公司的基本面。主要因为瑞信拥有一家资产管理公司,并持有经营苏黎世证券交易所的SIX Group的股份。作为重整瑞信计划的重要一步,瑞信首席执行官Ulrich Koerner预计,瑞信旗下美国投资银行业务上市的计划可在2025年落实,并且将恢复其第一波士顿(First Boston)的名称。

华尔街的分析师们表示,瑞信第一波士顿分拆的具体细节,是陷入困境的瑞信重组计划的核心。在经历了一系列丑闻之后,遭受巨额亏损的瑞信正在努力留住顶尖人才,并进行复杂的改革。

晨星(Morningstar, Inc)分析师Johann Scholtz在一份报告中表示,瑞士信贷的融资成本已经非常高,要么需要筹集更多资金,要么面临分拆。“该银行可能需要再次配股,或者另一种选择是拆分,将其瑞士分部、资产管理部门和财富管理部门等各个业务部门单独出售或上市。”该分析师表示。

瑞信有多重要?

该银行是全球最大规模的财富管理公司之一,更重要的是,根据雷曼兄弟倒闭后制定的国际银行规则,瑞信是全球30家具有“系统重要性”的大型银行之一,这些银行的倒闭将对全球金融体系造成严重影响。截至2020年,大约70%资产负债表集中在国外市场,因此,若瑞士信贷宣告破产,其外溢效应无疑非常巨大。

瑞信在瑞士本土拥有一家当地的银行,从事财富管理、投资银行和资产管理业务。截至2021年底,该公司拥有5万多名员工,管理着大约1.6万亿瑞士法郎的资产规模。

瑞士信贷的问题令以金融业为主的瑞士经济前景蒙上阴影。在2020年,瑞士的银行业总计资产规模约占瑞士GDP的500%,约为美国银行业资产规模的五倍。

瑞信在全球约50个国家拥有150多个办事处,是众多企业家、富人和超级富豪个人和公司的私人银行。

瑞信流动性危机会不会引发“雷曼危机2.0”?

瑞信庞大的资产规模,以及和全球大型商业银行极强的交易关联性,虽然近年来股价暴跌后其总市值已不足100亿美元,但很多经济学家仍将瑞信列入“大而不能倒”行列。从经济学角度来看,“大而不能倒”通常指的是商业银行规模非常庞大,关系到整个经济体的财政系统和金融体系的稳定性,政府通常不容忍,也不允许这些商业银行倒闭。

这也表明若瑞信真的到了彻底宣告破产的那一天,对于全球的金融市场来说无疑是场巨大的金融灾难,届时“雷曼危机2.0”的杀伤力可能远超当年雷曼兄弟破产事件所引发的全球金融海啸。

准确预测2008年金融危机的著名经济学家、有着“末日博士”之称的努里尔·鲁比尼认为,瑞士信贷的问题将会酿成下一个“雷曼时刻”,他表示:“瑞士信贷将是欧洲和全球市场的雷曼时刻。瑞信可谓‘大到不能倒,大到不能救’。”“我们甚至不清楚这些大银行在证券和其他资产上的各种未实现损失是多少。没有人想要引发挤兑,我没有提到下一个风险点是瑞信,但现在这种风险已经公开,而且风险和恐慌蔓延已经很严重。”

畅销书《富爸爸》系列的作者、曾成功预测2008年雷曼兄弟倒闭的罗伯特·清崎表示,瑞信是下一家面临倒闭风险的大型银行:“问题出在债券市场。就像我多年前预测雷曼兄弟倒闭一样,我认为下一家出事的银行是瑞士信贷。”他对全球第八大投资银行瑞士信贷感到担忧,因为债券市场未来的崩盘将引发一场“完美风暴”。

不过,在瑞士央行表示将在必要时向危机中的瑞信提供流动性支持后,市场的恐慌情绪有所缓和,瑞信在美股市场的股价昨日以平价收盘,盘中一度反弹超过7%。

美银证券分析师Alastair Ryan认为,从投资者的角度来看,周三瑞士央行和监管机构的联合声明,对瑞信的支持实质上降低了该银行的风险。Ryan给出的瑞信目标价是3.85瑞士法郎,给予瑞信买入评级。Vontobel的分析师Andreas Venditti认为,当前瑞信和瑞士央行、监管机构达成的援助声明有助于稳定市场预期,他给出的瑞信目标价为2.9瑞士法郎。

不过,来自摩根大通的分析师Kian Abouhossein表示,瑞士央行提供的流动性支撑还不够,该分析师表示,瑞信的情况从长期来看,还要看该公司投行业务等因素对市场信心造成侵蚀等问题。他认为,瑞信可以实施的选项包括:完全关闭该集团的投行业务;瑞士央行介入,为所有存款提供全额存款担保或注入股权,让瑞信有时间进行重组; 在经营层面极度悲观的情况下,由瑞士央行接管瑞信等。他对瑞信给出中性评级,目标价为3.8瑞士法郎。