智通财经APP获悉,3月14日,江苏恒尚节能科技股份有限公司(恒尚股份)首发通过上交所主板上市委会议。此次IPO的保荐人为华泰联合证券,拟募资5.77亿元。

据招股书,公司主营业务为建筑幕墙与门窗工程的设计、制造与施工,业务覆盖幕墙和门窗的产品研发、工程设计、加工制作、安装施工、售后服务等环节,项目类型涵盖高档写字楼、商业综合体和住宅楼等各类建筑的幕墙与门窗工程。

公司在立足上海市场的基础上深耕长三角区域,主要定位于写字楼、城市综合体等中高端市政工程建筑的幕墙装饰领域,以高端幕墙系统、系统门窗及节能新型幕墙产品为主打,尤其擅长复杂结构、大跨度构造、商业综合体幕墙、群体建筑幕墙等高技术工程的设计、施工。

另外,公司工程项目业主方主要为区域国有大型市政建筑开发企业、行业知名中高端房地产企业,主要客户为上海建工(600170.SH)、中国建筑(601668.SH)等国际领先的建筑工程总承包方。

根据中国建筑装饰协会幕墙工程分会关于我国建筑幕墙行业发展现状的分析,我国建筑幕墙行业企业主要分为三大阵营。第一阵营包括数家收入规模数十亿,在全国市场乃至全球市场有着核心竞争力的行业龙头企业。公司属于我国建筑幕墙行业第一阵营企业,在中国建筑装饰行业综合排名中取得幕墙类2018年第六名、2019年第五名、2020年第五名。

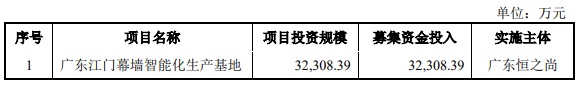

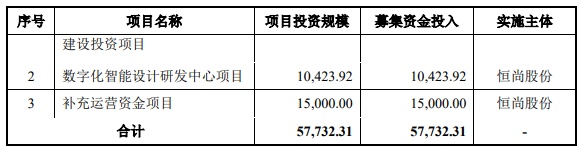

本次发行募集资金扣除发行费用后用于投资以下项目:

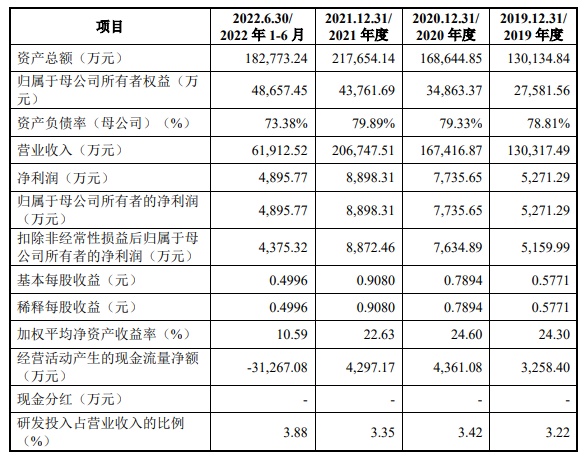

财务方面,于2019年度、2020年度、2021年度以及2022年6月30日止,公司实现营业收入分别为13.03亿元、16.74亿元、20.67亿元、6.19亿元。其中,公司实现净利润分别为5271.29万元、7735.65万元、8898.31万元、4895.77万元。

值得一提的是,公司面临客户集中度较高风险。公司下游工程总承包市场的分化趋势日益明显,重大工程项目的建设多数由同时具备资金、管理和技术能力的大型国有工程总承包企业负责实施。受此影响,公司客户相对较为集中,2019年、2020年、2021年和2022年1-6月,公司对前五大客户的销售额占营业收入的比重分别为84.41%、81.02%、75.47%和77.69%。其中,上海建工为报告期各期公司第一大客户,2019年、2020年、2021年和2022年1-6月,公司对其销售额占营业收入的比重分别为56.75%、57.94%、51.82%和43.75%。

此外,公司资产负债率较高。2019年末、2020年末、2021年末和2022年6月末,公司资产负债率分别为78.81%、79.33%、79.89%和73.38%,资产负债率较高。这与公司所处工程施工行业的项目承揽、施工周期、项目竣工结算模式等有关。目前除自有资金外,公司生产经营资金主要依靠银行贷款或上游企业的商业信用,导致公司资产负债率较高。较高的资产负债率水平使公司面临一定的偿债风险,若公司生产经营规模持续扩大,资金需求持续增加,公司面临的资金压力和偿债风险可能加大。