核心观点

在就业市场火热、核心CPI可能重新面临上行风险的背景下,我们认为鲍威尔本周在参议院听证会的表态并非单次加息节奏的反复,更可能是对“钝刀割肉”策略无法有效压制通胀的反思。综合考虑通胀压力、就业形势以及金融稳定风险,我们认为联储可能重回“大刀阔斧”的紧缩风格,3月、5月连续加息50BP的概率较大,但美国自身以及欧洲潜在的金融稳定风险可能对联储的既有节奏产生扰动。

内容摘要

鲍威尔讲话隐含三种路径两种风格,继续“钝刀割肉”或重回“大刀阔斧”

此前指出:1月通胀数据高于预期可能扭转前期市场的交易逻辑。此前市场的核心交易逻辑是通胀回落带来的货币条件趋松;核心通胀持续反弹后该逻辑可能逆转,此前被市场“阶段性忽视”的企业盈利压力可能被放大。近期鲍威尔的表态以及市场表现从方向上印证了我们前期观点,但从幅度上看仍然超出我们预期。

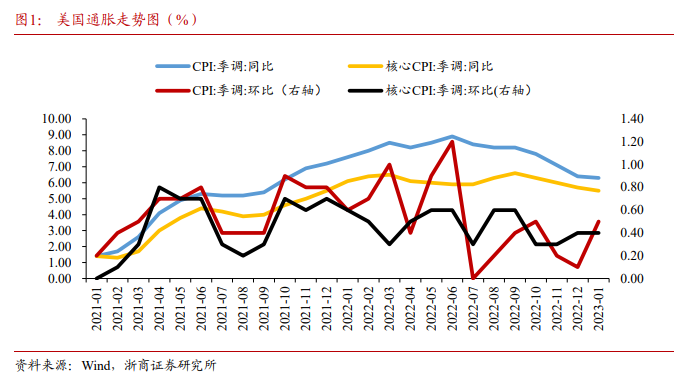

美联储从2022年Q4起采取“Higher For Longer”的加息策略,在放慢加息节奏的同时延长紧缩战线,通过让利率长时间处于高位的方式限制通胀,但从实际效果来看并不理想。虽然整体CPI延续回落态势,但核心CPI同比增速在2023年1月跌幅收敛(1月核心CPI同比5.5%,前值5.7%),当前克利夫兰联储的Inflation Nowcast模型显示2、3月核心CPI可能连续2个月反弹,核心CPI同比增速在经历连续4个月的回落后上行风险再现。与此同时,就业市场也在开年至今持续保持高景气度。在此背景下,鲍威尔在本月的参议院听证会中指出“如果各项数据支持,将准备好加快加息步伐”,指向加息幅度可能回归至50BP。

我们认为这一表述隐含的是三种潜在的政策路径:一是加息策略的根本性调整,即鲍威尔认为“Higher For Longer”的策略无法有效压制通胀,放弃“钝刀割肉”的打法,再度回到2022年Q2-Q3期间大刀阔斧式的连续加息;二是鲍威尔认为阶段性通胀压力较大,3月先行加息50BP,5月可能回归至25BP;三是鲍威尔通过口头指引的方式进一步管理通胀预期,实际加息幅度仍然按照25BP进行。

在后两种潜在路径下,美债利率和美元可能不会面临太大反弹压力;但第一种路径可能使得10年美债利率和美元再次出现明显反弹,尤其是10年美债利率可能再次挑战前高。

联储改变策略3、5月连续加息50BP概率大,但需关注金融稳定问题的扰动

如上文所述,鲍维尔的讲话隐含了三种可能的政策路径。综合考虑通胀压力、就业形势以及金融稳定风险,我们认为联储选择第一种路径,即3月、5月连续加息50BP的概率较大,但美国自身以及欧洲潜在的金融稳定风险可能对联储的既有节奏产生扰动。

就业方面,在5月议息会议前,我们认为继2月数据后,3、4月的就业数据仍可能强于市场预期(详见下文分析),从而基本消除联储“过度紧缩”的硬着陆风险。通胀方面,我们认为2、3月核心CPI上行风险仍然较大,NOWCAST模型同样指向2、3月核心CPI可能连续反弹,在此背景下美联储Higher For Longer策略的有效性可能受到根本性挑战。

金融稳定方面,虽然本周美国硅谷银行出现流动性挤兑事件,我们认为当前美国银行整体资产质量仍然较为健康,这一事件发酵为系统性风险的概率较小;但不排除其被联储视为金融稳定风险的苗头继而干扰联储政策进程;除此之外,虽然欧洲债务发酵的时间点受暖冬影响有所延后,但风险仍未消除。本月起欧央行的缩表计划将正式启动,后续仍需关注欧洲债务压力对联储政策的潜在扰动。

当前市场关于加息路径的分歧,是继续“钝刀割肉”还是“大刀阔斧”的悬念均会在3月的点阵图中得到较好的指引。因此从节奏上来看,3月议息会议可能是美债利率和美元的阶段性拐点。

预计2月住房粘性强可能延续上半年,核心商品的最大不确定性因素在二手车

CPI方面,我们预计2月核心CPI反弹风险仍存。我们继续沿用鲍威尔在《通货膨胀和劳动力市场》中的框架观测,划分为三项,分别是核心商品、住房和住房以外的核心服务:

住房分项方面,预计2月仍将保持较强韧性。旧金山联储2月发布工作论文对此进行测算,结果显示通胀住房分项的韧性可能在2023年上半年持续高企,2023年9月住房分项的同比增速可能依然维持在5.9%。综合房价及房租走势来看,如果环比压力在下半年缓解,则2023年上半年住房分项的环比均值可能维持在0.6%以上,仍然维持强韧性。结合2023年BLS上调住房分项权重后(住房分项上调1.4%),住房依然会使得核心CPI表现出较强粘性。

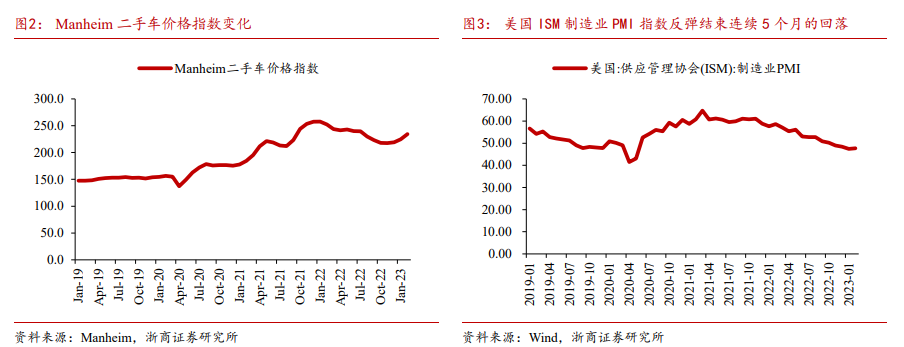

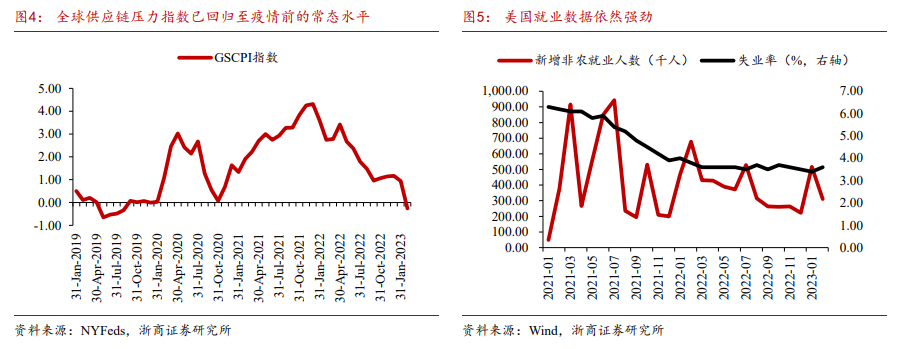

核心商品方面,最大的不确定因素主要源自于二手车可能对通胀施加上行压力。2022年11月以来,Manheim二手车价格指数已连续四个月反弹,虽然整体方向上依然有较大回落空间(Manheim二手车价格指数相较疫前仍高出近50%),但本月可能对CPI施加上行压力。供应链方面,2月全球供应链压力指数大幅回落,当前已回归至疫前的常态化水平,我国进一步优化疫情防控后对全球供应链的改善作用明显。制造业需求方面,2月美国制造业PMI47.7相较前值小幅反弹,虽然整体仍处于荣枯线以下但结束了2022年8月以来连续5个月下跌的态势。

劳动力市场韧性仍强,预计住房以外核心服务仍将保持正增长下半年前难降温

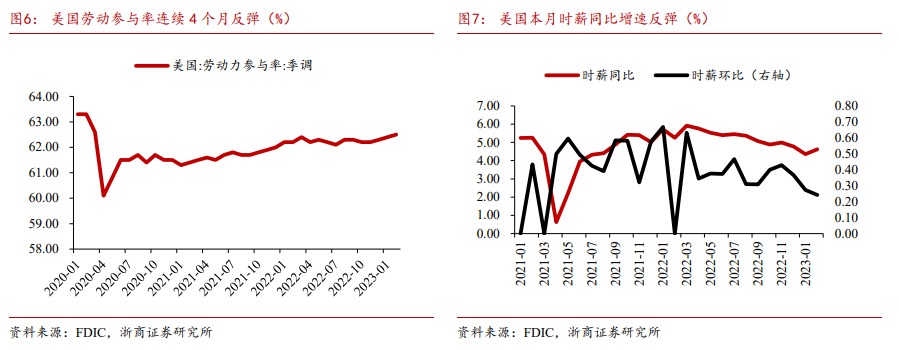

住房以外的核心服务方面,主要与就业形势尤其是工资增速相关。2月就业数据再次表现强劲,新增非农31.1万人,远超市场一致预期;失业率虽然由前值3.4%反弹至3.6%,但部分源于劳动参与率的修复,由62.4%继续回升至62.5%。工资环比增速0.2%,连续4个月环比回落但同比增速4.6%相较前值4.4%有所反弹,整体来看美国就业数据依然韧性较强,我们认为2月住房以外的核心服务仍将维持环比正增长。我们曾于2023年3月发布的报告《美国经济是“软着陆”还是“不着陆”》中对美国的劳动力市场作出系统性判断:

预计美国就业市场及工资增速短期仍有较强韧性。一是劳动力供给不足导致岗位空缺高企,被裁员的居民可以实现快速再就业,再就业形势良好使得非农就业人数依然保持正增长;二是再就业质量分化但整体工资水平并未出现明显恶化,尤其是低收入群体还获得了较高的涨薪比例;三是部分失业群体在快速再就业的同时还可获得较高的裁员补偿,约1/3的失业工人获得了高额遣散费,平均相当于16周的工资水平(远超9.1周的平均失业时间中值)。强劲的收入水平继而对个人消费形成支撑。

从招工需求以及岗位空缺等视角观测预计2023年Q2后就业市场的恶化速度可能逐步加剧,在此之前就业市场仍将维持在较为紧张的状态,就业数据包括工资增速预计回落幅度有限。

硅谷银行事件大规模发酵概率小,或被联储视为金融风险苗头扰乱加息节奏

本周美国硅谷银行出现流动性挤兑事件,我们认为当前美国银行整体资产质量仍然较为健康,这一事件发酵为系统性风险的概率较小;但不排除其被联储视为金融稳定风险的苗头继而干扰联储政策进程。

硅谷银行的事件主要源于联储持续紧缩背景下资产和负债端的错配压力加大。负债端由于22年科技股大幅下跌使得VC融资困难继而导致硅谷银行原有的VC存款大户撤资;资产端的大量固收类资产由于联储加息产生浮亏,一旦遭遇流动性挤兑将被迫变卖资产,账面浮亏将形成大额的实际损益继而进一步冲击储户信心,并导致潜在的恶性挤兑循环。

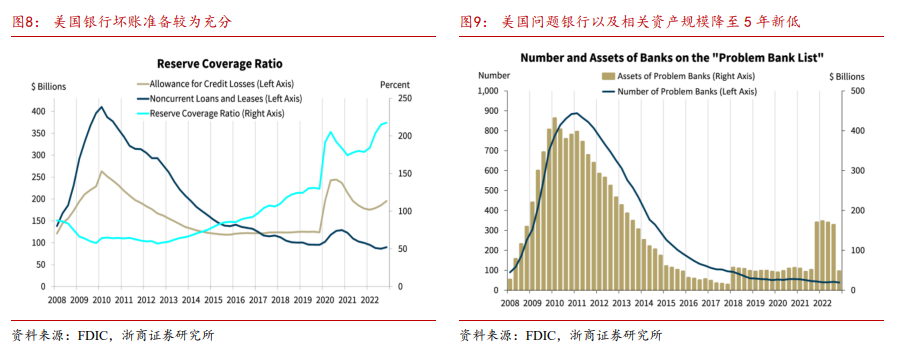

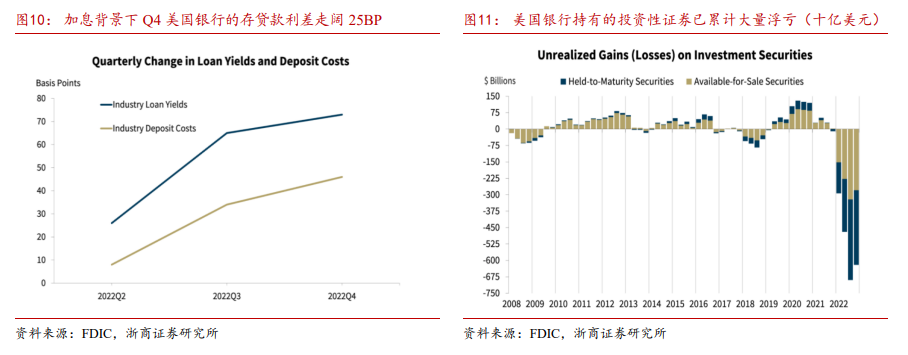

根据FDIC(联邦存款保险公司)统计,联储的持续紧缩尤其是大幅加息可以扩大存贷利差(2022年Q4美国银行存贷利差扩大25BP)但持有的固收类投资性金融资产可能遭受较大损失。2022年Q4美国银行持有的HTM(持有至到期)和AFS(可出售)投资金融资产中的“潜在亏损”已达到6200亿美元(账面盈亏,实际出售前不会确认进入当期损益),虽然相较Q3有所改善但仍处于历史高位(2008年至今这一亏损金额最大未曾超过1500亿美元)。综合以上来看,我们认为该流动性风险大规模发酵的概率有限:

一是从硅谷银行的个案来看,我们认为传染性有限。一方面硅谷银行总资产规模约2100亿美元,在美国22万亿银行总资产中占比不足1%;另一方面VC在其负债端中占据较多比重并因科技风投资金紧张而大幅撤资的特征也并不普遍。

二是美国银行资产整体质量较为健康。如果不出现大面积的挤兑,上文所述的“潜在亏损”不会计入损益可以伴随美债利率下行逐步化解,综合考虑存贷利差仍在扩大,当前美国银行资产质量整体仍然较为健康。据FDCI统计认定,2022年Q4美国国内“问题银行”的数量下降至39家,涉及的资产规模下降至475亿美元,均创下过去5年以来新低;坏账准备金对长期贷款的覆盖率也升至217.6%的历史最高,应对风险的储备充分。

3月议息会议前10年期美债利率和美元指数可能双双反弹

美债方面,如果连续加息50BP预期逐步明确10年美债利率可能再次挑战前高。

美股方面,流动性宽松预期逆转后,Q1以来企业季报的盈利压力可能被放大,短期可能继续面临回调压力。

美元方面,短期紧缩预期的提升可能驱动美元指数向110反弹。

黄金方面,联储的超预期紧缩可能使得黄金继续面临阶段性回调压力,但我们认为黄金回调后仍然具有较高配置价值。

风险提示:美国通胀超预期恶化;美联储紧缩超预期

本文转载自“李超宏观研究与资产配置”微信公众号,智通财经编辑:李东敏。