独享一个30亿级适应症市场不到2年便出现第一个新入局者,市场会对此作何反应?和黄医药在3月8日给出了回答。

3月8日,国家药监局发布公告,附条件批准海和药物申报的1类创新药谷美替尼片上市,用于具有间质-上皮转化因子(MET)外显子14跳变的局部晚期或转移性非小细胞肺癌(NSCLC)的治疗。

这是第二款获批的国产MET抑制剂,而第一款便是阿斯利康与和黄医药共同研发赛沃替尼,于2021年6月22日在国内附条件批准上市,并纳入了3月日刚正式实施的新版医保目录。

虽然从创新药商业化的市场规律来看,拥有较大先发优势的和黄医药暂时并不用担心一个后来者对其产品的影响,但二级市场似乎并不这么认为。

智通财经APP观察到,3月8日当天,和黄医药美股低开低走,盘中跌幅一度达到19.84%,最终收跌17.91%。次日和黄医药港股股价同样大幅下跳,盘中跌幅一度超过10%,最终收跌8.87%。

市场扩张不及预期?

相比于其他的“大靶点”,检出率较低的MET靶点只能被称为“罕见靶点”,MET外显子14突变便是其中的代表。

根据NCCN指南统计,作为一种原癌基因,MET外显子14突变在非小细胞肺癌中发生的概率约为3%,且预后较差。我国每年新发的肺癌超过80万例,其中非小细胞肺癌约占80%-85%。以此计算市场空间的话,市场预计,2022年国内MET 外显子突变型 NSCLC 相关治疗药物行业规模约为19.4亿元,并预计到2025年达到29.5亿元。

除了NSCLC适应症外,近年全球多项研究表明,MET通路异常激活在许多实体瘤中发生,包括脑癌,乳腺癌、结直肠癌、胃癌、头颈癌、肺癌、肝癌、皮肤癌、前列腺癌和软组织癌等。也正是因此,全球相关临床研究不断。

从市场竞争情况来看,目前全球范围内上市的Met高选择抑制剂只有三款,包括默克的特泊替尼、诺华的卡马替尼,以及和黄医药的赛沃替尼,三者适应症均为Met 14外显子跳跃突变,且上市相差时间不超过1年。

虽获批产品有限,但在研产品众多。目前,国际大型药企在中国进行的围绕抗MET 单靶点或多靶点抑制剂的国际多中心临床研究共20 余项;而在国内,目前中国布局围绕 MET 靶点药物研发的药企已超过20家,除了如今已上市的赛沃替尼和谷美替尼外,预计今年年底还将有3-4款 MET 小分子抑制剂在国内获批上市。

不过,研发端的热度高涨,并不意味着市场销售表现也喜人。根据诺华历年的财报可以看到,卡马替尼在2020年5月6日于FDA获批上市后,销量并没有迅速打开。2021年上半年,卡马替尼销售额为3900万美元,环比上涨11.4%;2021年下半年卡马替尼的销售额5100万美元,环比上涨30.8%;但在2022年上半年卡马替尼销售增速环比下降至19.6%,销售额为6100万美元。

与此同时,和黄医药的赛沃替尼虽手握先发优势,但由于2021年医保谈判失败,未能够进入医保快速放量,好在有销售能力强大的阿斯利康能助其推广市场,2022年赛沃替尼的市场销售额同比增长159%达到4120万美元。但作为FIC和市场独占产品赛沃替尼未能销售过亿(美元),或许仍从侧面显示出,该产品市场推广的不顺。

业绩难以转移收支平衡压力

经过疫情3年的增长,目前创新药板块已成为和黄医药的核心增长板块之一。只是,但创新药商业化不顺利加上随着全球临床试验的开展,公司研发投入只增不减,“收支平衡”压力正越来越大。

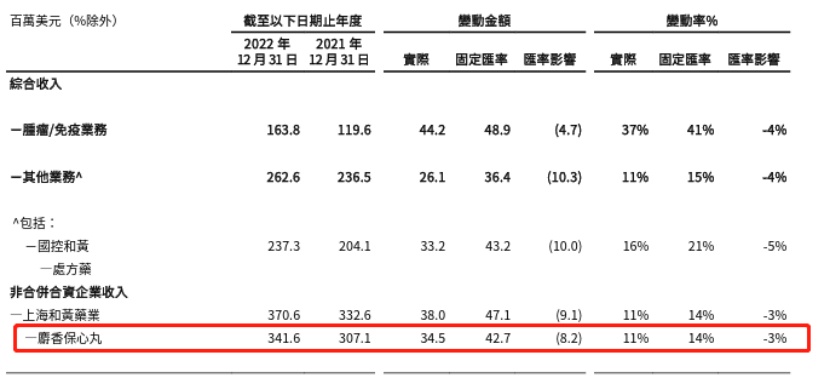

据智通财经APP了解,2022年和黄医药总营收达到4.26亿美元,创新药板块中,公司肿瘤/免疫综合业务收入达1.64亿美元,同比增长37%。

在不考虑合作方分成情况下,虽然核心的三款产品同比增长率达到32%、178%和159%的喜人成绩,但从销售绝对额来看,公司三款已商业化的肿瘤创新药的实际销售额仅为1.67亿美元。而根据和黄医药2022年年报显示,上海和黄药业旗下的中药产品麝香保心丸当期销售额达到3.41亿美元。

另一方面,即使创新药的卖力增长也无法覆盖公司越来越庞大的在研管线消耗。

截至2022年12月31日止年度,公司净开支为7.87亿美元,而2021年为5.51亿美元。其中,商业化支出为3.11亿美元,其中大部分是通过公司有盈利的其他业务旗下公司销售第三方处方药产品的成本,以及商业化创新药所需的成本开支;相较之下,公司同期的研发开支达到3.87亿美元,增长主要是因为扩展公司的创新肿瘤候选药物的研发。

数据显示,在和黄医药的核心管线中,由呋喹替尼领衔,正有6款产品开展15项注册研究。

庞大的在研管线研发在公司费用端增加压力外,让其现金流也面临一定压力。

数据显示,截至2022年12月31日,和黄医药年度净亏损为3.61亿美元,同比扩大85.38%。与此同时,公司烧钱速度加快,当期现金及现金等价物和短期投资合计为6.31亿美元,而去年同期为10.12亿美元。2022年,和黄医药不包括融资活动的调整后的(非GAAP49)净现金流为负2.98亿美元。

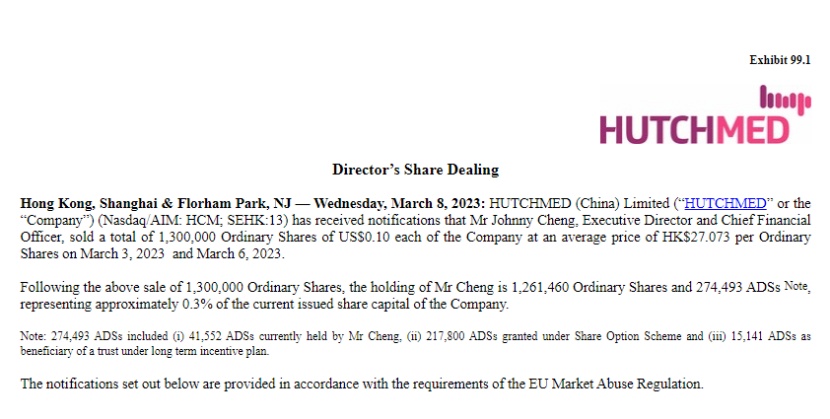

值得一提的是,在市场对和黄医药财务表示担忧时,3月3日和3月6日,和黄医药现任CFO以27.073港元的平均价格出售合共130万股股票,价值3519.5万港元,这次出售股份数约占他此前总持有量的一半,而这或许成为了导致其3月8日股价大跌的导火索。

去年11月,和黄医药发布公告,宣布调整企业战略。将尽快推进后期管线上市,而前期研究项目或面临战略调整。这就意味着,在新的创新药产品获批之前,目前已上市的索凡替尼、呋喹替尼和赛沃替尼将成为和黄医药后续重要的业绩承压点。

在此背景下,赛沃替尼作为上市不到2年的“老三”其后发潜力显然将对公司业绩拉动起到重要作用。

如今,谷美替尼获批上市,虽然从实际的市场竞争来看,目前商业化能力还有待较大提高的海和药物并不能迅速将谷美替尼拉到与赛沃替尼市场地位平起平坐的位置,但其象征着这个仅有30亿空间的销售市场的内卷竞争或拉开序幕。而不能独享蛋糕的赛沃替尼未来能给和黄医药带来多大的业绩助力,或许正从一个相对确定的数字变成一个未知数。