智通财经APP获悉,3月8日,中证协发布2022年第四季度债券市场信用评级机构业务运行及合规情况通报,通报称,四季度,14家评级机构共承揽债券产品2368只,同比减少7.46%,环比减少9.03%;承揽非金融企业类主体评级1011家,环比减少6.56%;金融企业等其他类主体评级187家。全年共承揽债券产品8937只,同比减少20.16%;分机构看,中诚信国际、联合资信的业务量占比分别为34%和26.71%,东方金诚、上海新世纪占比分别为11.17%和10.32%,中证鹏元、大公国际占比分别为9.87%和5.63%,其余各家评级机构占比均不足2%。

原文如下:

2022年第四季度债券市场信用评级机构业务运行及合规情况通报

各信用评级机构:

为促进债券市场信用评级业务的规范健康发展,充分发挥信用评级的中介服务职能作用,中国银行间市场交易商协会(以下简称交易商协会)和中国证券业协会(以下简称证券业协会)就2022年第四季度债券市场14家信用评级机构1的业务发展情况、内部建设及业务合规情况进行了总结。有关情况具体如下:

一、业务发展情况

截至2022年12月31日,存续的公司信用类债券发行主体共计4777家2。其中,非金融企业债务融资工具、公司债和企业债发行人分别为2828家、3322家和1504家。从主体级别分布看,AA级占比分别为32.96%、43.38%和54.12%;AA+级及以上发行人占比分别为64.50%、49.52%和31.58%;无主体评级占比分别为1.45%、3.61%和2.99%。

(一)债项评级承揽环比减少,98%的发行人拥有主体评级

四季度,14家评级机构共承揽债券产品2368只(附件1),同比减少7.46%,环比减少9.03%;承揽非金融企业类主体评级1011家,环比减少6.56%;金融企业等其他类主体评级187家。全年共承揽债券产品8937只,同比减少20.16%;分机构看,中诚信国际、联合资信的业务量占比分别为34%和26.71%,东方金诚、上海新世纪占比分别为11.17%和10.32%,中证鹏元、大公国际占比分别为9.87%和5.63%,其余各家评级机构占比均不足2%。

2022年度,银行间和交易所市场发行的公司信用类债券中有9795只无债项级别,占比75.94%;发行时无主体级别的发行人43家,占比1.41%,评级行业发展持续向“市场驱动”转变。

(二)评级调整中近八成为负面调整

四季度,评级机构共对14家发行人进行了评级调整,同比减少62.16%;占总存续家数的0.29%,同比减少0.75个百分点。其中正面调整5家、负面调整9家。

2022年度,评级机构共对122家发行人作出评级调整动作,同比减少30.29%,占所评家数的2.52%,同比降低2.39个百分点。其中正面调整共23家,占比18.85%,负面调整共99家,占比81.15%。分机构看(见附件2),各机构正面调整均不到10家;联合资信、中证鹏元、中诚信国际负面调整家数较多,分别有34家、21家和20家,远东资信、大公国际和联合资信的负面调整占其存续家数比较高,分别为4.55%、2.97%和2.90%。

(三)级别下调以三个子级以内的小幅度调整为主

四季度,级别调整共19次,其中展望调整4次,均为稳定至负面。级别上调6次,涉及发行人5家,原级别AA+级和AA级的分别有4家和1家。级别下调9次,涉及发行人6家,原级别涉及AA+级至B级,其中AA+级和AA-级的发行人家数最多,合计占比57.14%(附件3)。从下调幅度看,5家发行人被下调2个子级;一次性下调3个及以上子级的有1家,同比减少88.89%,评级机构按照《关于促进债券市场信用评级行业健康发展的通知》(以下简称《通知》)披露了回溯检验报告。

2022年度,级别上调共20次,涉及发行人18家。原评级主要集中在AA+级和AA级,分别占上调次数的70%和20%。级别下调共128次,涉及发行人77家,原级别涉及AAA至B级,其中AAA、AA+和AA级分别有3家、10家和28家,合计占比53.25%;AA-及以下级别占比46.75%。从下调幅度来看,一次性调整3个及以上子级的有38次,占总下调次数的29.69%,同比减少52.50%。

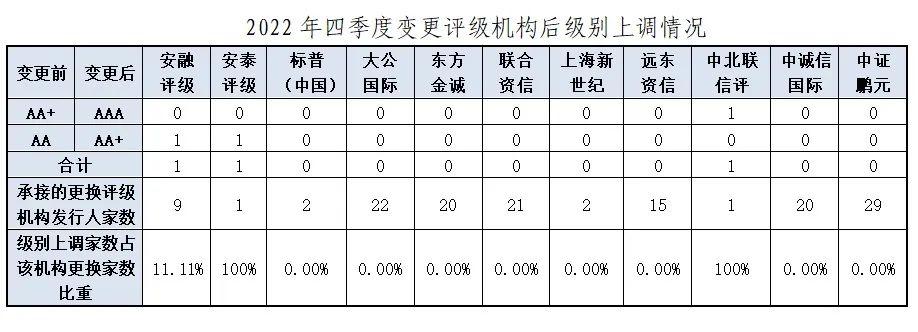

(四)全年更换评级机构后级别上调的发行人比例同比下降

四季度,共有136家发行人更换评级机构(附件4),其中3家发行人的新承做评级机构所给级别高于原级别,占比2.21%,同比、环比基本持平,安泰评级、中北联信评和安融评级各1家。

2022年度,共有408家企业更换评级机构,其中6家企业新承做评级机构所给级别高于原级别,占比1.47%,同比减少1.96个百分点。在变更评级机构后级别上调的企业中,安融评级有2家,占其新承接企业家数的7.14%;安泰评级、大普信评、中北联信评和中诚信国际各有1家,占新承接企业的100%、100%、100%和1.67%。

(五)近二成企业获得多评级,同一发行人级别不一致率环比减少

截至2022年12月31日,银行间市场和交易所市场共有932家发行人获得2个及以上评级机构出具的主体评级,占存续的公司信用类债券发行主体的19.51%;其中114家发行人的评级结果不一致,不一致率为12.23%,环比减少0.75个百分点。不一致的发行主体评级多相差1个子级,其中中证鹏元所评31家、大公国际所评28家发行人主体级别高于其他机构,占比分别为10.51%和10.77%;东方金诚、联合资信和上海新世纪分别有22家、14家和13家,占比分别为7.19%、3.69%和5.78%。

(六)近七成违约企业提前3个月级别下调预警

在有评级的企业中,四季度无首次违约,2022年度新增6家违约发行人。从涉及的市场分布来看,债务融资工具发行人4家,公司债发行人2家。分机构来看,联合资信有3家,大公国际和东方金诚各2家,中诚信国际和中证鹏元各1家。从跟踪评级及时性来看,4家发行人在违约3个月前,评级机构采取了级别下调行动,占比67%。

二、内部建设和自律管理动态

(一)评级人员数量同比减少,5年以上从业经验分析师占比同比提高

14家评级机构共有分析师1622人(附件5),同比减少3.80%。从业经验在3年及以上的分析师占比为56.29%,同比提高3.92个百分点;5年以上从业经验分析师占比40.88%,同比提高6.72个百分点。四季度3年及以上从业经验分析师人均评级作业量10为7.91个;其中,中证鹏元最高,为13.99个;其次是上海新世纪、中诚信国际、东方金诚和联合资信,分别为13.28个、10.55个、7.31个和6.48个。

(二)落实五部委《通知》,优化评级方法,提高信息透明度,强化信息化建设

《通知》施行以来,信用评级机构陆续更新200余项评级方法,有序在评级报告中披露个体信用状况和外部支持,截至2022年12月31日已披露4318家,占比89.10%。个体信用状况11分布于aaa级至c级,主要集中在aaa级至a级6档,占比92.95%;aa级和aa-级最多,分别占比19.82%和22.93%。外部支持提升档数最高9档,主要集中在0-4档,占比96.06%。

信用评级机构积极开展主动评级,截至2022年12月31日已披露了1005家企业的主动评级等级12,合计约34%的企业拥有主动评级或多个主体委托评级,给予投资人多维度参考。评级机构定期检验评级质量,2022年8月至12月共在银行间和交易所市场发布级别分布、违约率等检验报告25份,评级质量接受市场监督。另外,持续优化内部作业系统和数据库,有评级机构投入研发投资人服务数字化产品,为提升评级行业竞争力赋能。

(三)加大国际国内市场的研究和交流力度

信用评级机构通过官方网站、微信公众号等渠道发布两千余篇研究报告,参与数十个课题研究,涵盖宏观经济、行业风险、债券市场等领域,向市场传递专业研究意见。多家评级机构发布主权研究报告,积极参与国际活动、交流评级方法技术,与国际市场发行人、投资人、评级机构开展沟通协作,为“走出去”持续发力。

(四)交易商协会加强行业交流,组织编写评级年报

四季度,交易商协会受邀参加金砖国家信用评级合作研讨会,作了以《加强合作交流 共同推动评级行业高质量发展》为题的发言。同时,交易商协会对部分信用评级机构进行调研和座谈,了解业务变化、涉诉案件进展、以及评级机构对《中华人民共和国社会信用体系建设法(征求意见稿)》的立法诉求等。

此外,交易商协会在信用评级专业委员会机制下,启动《中国债券市场信用评级年度报告(2023)》编写工作,组织银行间债券市场信用评级机构召开会议,充分交流并商定了报告提纲、专题设置及编写计划。

三、评级机构合规情况

2022年,证监会、证监局、沪深交易所、证券业协会、交易商协会对部分评级机构进行业务检查,主要围绕作业合规性和《通知》落实情况,检查发现个别机构存在下列亟待改进的问题:

一是利益冲突回避审查不全面。部分项目信评委利益冲突审查程序不规范,评级人员的独立性审查有待强化。二是公司治理和内控有待完善。公司章程、评级回避、离职人员审查、对外采购等制度机制欠缺;防火墙等内控制度执行不到位、监督不严,作业中未保障制度执行的一致性。三是评级方法体系建设有待加强。数据库和技术系统与市场发展不相适应,评级模型不完善,部分次级评级指标缺乏具体评分标准及权重。

信用评级机构应当严格落实《通知》要求,以业务检查中发现的问题为戒,见微知著、举一反三,建立健全公司治理和内部控制机制,持续优化评级技术体系,依法合规开展信用评级业务,切实提升评级质量和投资者服务水平。下一步,交易商协会和证券业协会将继续在监管部门的指导下,协同加强评级行业自律管理。

特此通报。

附件1:

附件2:

附件3:

附件4:

附件5: