智通财经APP获悉,高盛最近发布了对共同基金和对冲基金头寸的分析报告,报告显示,基金所持股票敞口仍较低,但已有所反弹。高盛策略师David Kostin在报告中写道:“对冲基金和共同基金对行业和因素的看法通常是一致的,但金融板块和能源板块是两个明显的例外,对冲基金对此减持,而共同基金对此增持。”

高盛在2023年初调查了758只总股票头寸为2.3万亿美元的对冲基金和543只管理资产规模为2.4万亿美元的共同基金。在受看好的股票中,对冲基金重要头寸的篮子和共同基金增持股票的篮子中有10只股票重叠。

Kostin称:“10只最受欢迎的股票中有5只是信息科技板块的股票,最受欢迎股票未来12个月的预期市盈率(NTM市盈率,19倍)比标普500指数对应的中位数水平溢价20%(16倍)。继2021年和2022年创纪录的表现之后,共同热门基金今年迄今的表现(6%)超过标普500指数(5%) 1个百分点。该受欢迎的股票通常会在市场压力时期挣扎,但有着出色的表现记录,代价是波动性更高。”

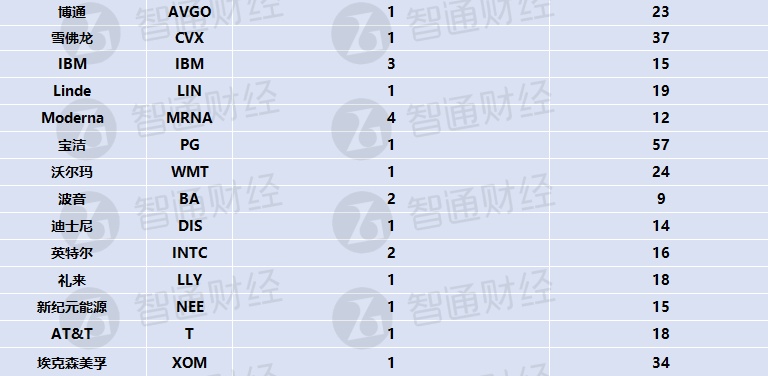

而在不受欢迎的股票中,对冲基金非常重要的空头头寸篮子和共同基金减持篮子有28只股票重合。

而在持仓差异方面,有两只股票被对冲基金做空,但共同基金却增持:美国银行(BAC.US)和康卡斯特(CMCSA.US)。此外,在对冲基金青睐的7只股票中,大盘股占主导地位,但共同基金却对此减持:这7只股票分别是苹果(AAPL.US)、亚马逊(AMZN.US)、Meta (META.US)、微软(MSFT.US)、Alphabet(GOOGL.US)、英伟达(NVDA.US)和伯克希尔哈撒韦(BRK.A.US)。