美国每个公司都可以依靠疫情后被压抑的需求来推动业绩的日子已经一去不复返了。随着企业寻求保持利润率和抵消需求下降问题的方法,涨价仍是一种选择,至少对业务专注于核心消费者篮子的企业来说是这样。一些行业仍然从中受益,包括航空公司、酒店、赌场、信用卡公司和一些餐馆。但目前对多数企业来说,更重要的是削减成本。

两位数的价格上涨推动了大品牌的盈利——即使这对需求弹性产生了负面影响。最近一个季度一些公司提价但销量下降的现象便体现了这点:

康尼格拉(CAG.US):价格上涨17%,销量下降8%

卡夫亨氏(KHC.US):价格上涨15%,销量下降5%

高乐氏(CLX.US):价格上涨14%,销量下降10%

高露洁(CL.US):价格上涨13%,销量下降4%

可口可乐(KO.US):价格上涨12%,销量下降1%

宝洁(PG.US):价格上涨10%,销量下降6%

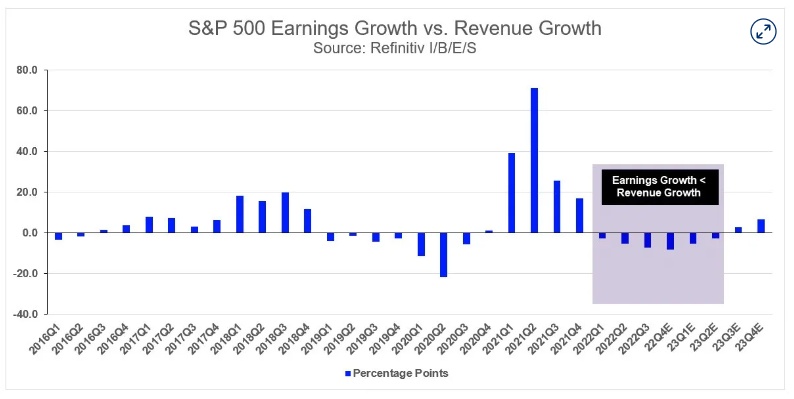

但最能体现消费的零售商的前景正变得越来越谨慎。本周早些时候,沃尔玛(WMT.US)和家得宝(HD.US)都警告称,预计未来一年将更加艰难。这种谨慎情绪出现之际,标普500指数成分股公司的盈利表现是自2020年第三季度以来最弱的,本季度迄今为止,它们的盈利同比下降2.8%。根据Refinitiv分析师Tajinder Dhillon的分析,在超预期的惊喜方面,收益仅比预期高出1.6%,是15年来的最小幅度。在已公布业绩的公司中,只有三分之二(67%)的公司收益超出预期,为八年来最低。这还是在业绩发布季前几周和几个月的预期被大幅下调之后的情况下——尽管预期的门槛大大降低,但这一超出预期的幅度还是很微薄。

管理成本以寻出路

由于人们对美联储的最新看法是,它可能不会像市场所希望的那样迅速降息,经济衰退的阴云又笼罩在美国经济上空。这意味着,相比提高收入,要想保持利润率和盈利能力,美国企业就必须更仔细地审视支出——不仅要从消费者的角度,还要从企业内部的角度。

削减成本对提高企业利润正变得越来越重要。疫情初期就体现了这一点,当时随着世界各地经济关闭,需求蒸发了,公司变得更加精简,企业变得更有效率。它们不得不做出一些艰难的决定——削减成本。在需求下降和企业为潜在衰退做准备之际,这种情况再次发生。

削减成本的一个显而易见的方法是减少劳动力。最近几周,在财报季期间,我们看到了很多这样的例子,从流媒体巨头迪士尼到美国各大银行,再到登上头条的科技行业裁员。但裁员并不是公司削减成本的唯一方式,也不一定是在劳动力市场紧张情况下的最佳方式。其次,从营销成本到修改资本支出计划,各公司都在想方设法简化运营,为大众带来更好的结果。在各个行业都有典型的例子,表明在这个财报季,普遍的成本削减是多么重要。

例如,尽管收入仅略高于预期,爱彼迎(ABNB.US)的每股收益几乎是华尔街预期的两倍。其中,由于该公司在预订和价格方面都遇到了一些障碍,管理成本是关键。该季度的成本和费用增长了14%,远低于24%的收入增长,而24%的收入增长使该公司得以“大幅扩大利润率”。当然,爱彼迎是疫情爆发时首批削减成本的公司之一。现在,根据该公司管理层的说法,这已成为永久性转变的一部分:“我们做出了许多艰难的选择,以减少开支,使我们成为一家更精简、更专注的公司,从那以后,我们一直保持着这一纪律。”

再者,还有一个例子是安德玛(UAA.US)。安德玛本季度的销售业绩和毛利率都不尽如人意。零售额同比下降6%,毛利率下降6.5个百分点,比华尔街的预期低近1个百分点。但得益于更好的成本管理,公司盈利超过预期。可取之处是:由于销售管理和管理费用同比下降11%,营业利润率轻松超过了普遍预期。

此外,例如在零售方面,拉夫劳伦(RL.US)的业绩超出了预期,尽管收入仅增长了1%,毛利率基本持平,但营业利润和利润得益于1%的营业费用下降。蔻驰母公司Tapestry(TPR.US)的北美销量有所下降,但该地区的营业利润率好于公司的预期。

但另一方面,还存在这一些管理成本失败的公司。Expedia(EXPE.US)将令人失望的季度业绩归咎于恶劣的天气,但最大的问题并不是收入下降。营收略低于华尔街的预期,但收益远低于预期,比普遍预期低24%。成本上升可能是该公司利润承压的罪魁祸首。销售和营销费用飙升32%,远超15%的营收增幅,这是有问题的。

Michael Kors母公司Capri Holdings(CPRI.US)的收入下降了6%,但支出却增长了7%——这绝不是一个好迹象。该公司首席执行官还特意告诉投资者和分析师:“我们已经开始采取措施,更好地将运营费用与渠道收入的变化相匹配。”换句话说,他们将不得不更好地管理成本。

美企首席财务官们都在谈论削减成本

一些知名公司的财报电话会议传递出的削减成本的信息更为普遍。支出管理软件公司Coupa对首席财务官和财务主管进行的一项新调查显示,约有一半(49%)的公司正在寻求减少支出以提高盈利能力。

Coupa首席财务官Tony Tiscornia在谈到价格上涨和成本削减之间的平衡时表示:“显然,宏观经济状况正在放缓,科技行业肯定是如此,但对大多数公司来说,另一个需要转向的地方是成本。”

在投资者和董事会要求削减成本的压力下,裁员是一个考虑的方面,但Coupa的调查发现,大多数首席财务官并没有首先考虑裁员,超过五分之四(86%)的首席财务官和财务主管表示,他们目前将裁员视为最后的手段;几乎同样数量的受访者告诉Coupa,他们担心裁员将导致长期的劳动力问题。

几乎所有接受调查的首席财务官(超过90%)都担心能否达到未来一年的销售预期以及经济衰退的风险,其中略低于一半(42%)的首席财务官特别担心能否保持盈利能力和利润率。

Tiscornia称:“所有与我交谈和会面的CFO都在为动荡做准备。利率上升,经济增长放缓,但就业市场依然紧张。人们在说,不管我们是否处于衰退之中,我都需要想办法未雨绸缪。”

为了在经济衰退的情况下推动增长,相当大比例的公司(38%)告诉Coupa,他们仍有提高价格的空间。但约有三分之一的公司正在更密切地关注成本方面。三分之一(33%)的受访者预计,在经济低迷时期,执行更严格的支出规定和支出限制将成为增长动力,32%的受访者认为商务旅行减少了,不过Tiscornia指出,疫情期间,很多容易实现的旅行目标已经被削减了。Tiscornia指出,房地产是另一个被持续关注的领域,因为租约和转租都有终止日期,公司对其疫情后的永久性工作方法有了更好的认识。

媒体对首席财务官的调查显示,大多数人都站在经济“硬着陆”的阵营。Tiscornia表示,作为一名关注风险的首席财务官,这种观点是不可避免的。Tiscornia称:“做最坏的打算,为最坏的打算做准备,抱最好的希望。”

从科技行业的角度来看,Tiscornia指出了投资者观念的巨大转变起到了推动作用。他们已经将增长与现金流或盈利能力因素的多年来主要配比(约为85/15)转变为现在的50/ 50。

在整个经济中,关键任务通信服务系统(mission critical systems)将优先于新设施。Tiscornia表示,这并不意味着IT支出会出现负增长,但会放缓。这意味着供应商的重点也将转向成本管理,而不是价格上涨。

Tiscornia表示,做好准备意味着首席财务官们“希望做出明智的投资决策,投入‘我能负担得起’的基础设施,这些基础设施在未来两到三年内对自动化和控制有快速的投资回报率”。