智通财经APP获悉,中金公司发布研究报告称,美国通胀放缓并非一帆风顺,利率或在高位停留更久。1月通胀数据符合判断,对于美联储而言,这份通胀数据支持其继续加息的决策,考虑到此前公布的1月非农数据大超预期,中金公司认为美联储在3月加息25个基点是大概率事件。至于5月是否会继续加息,还有待观察,因为从当前到5月还有一段时间,美联储可以耐心观察三个月再做决定。但对于期待年内降息的投资者,1月通胀数据将让他们失望,因为如果通胀回落速度不够快,美联储将利率降至当前水平以下的概率将会非常低。

中金公司主要观点如下:

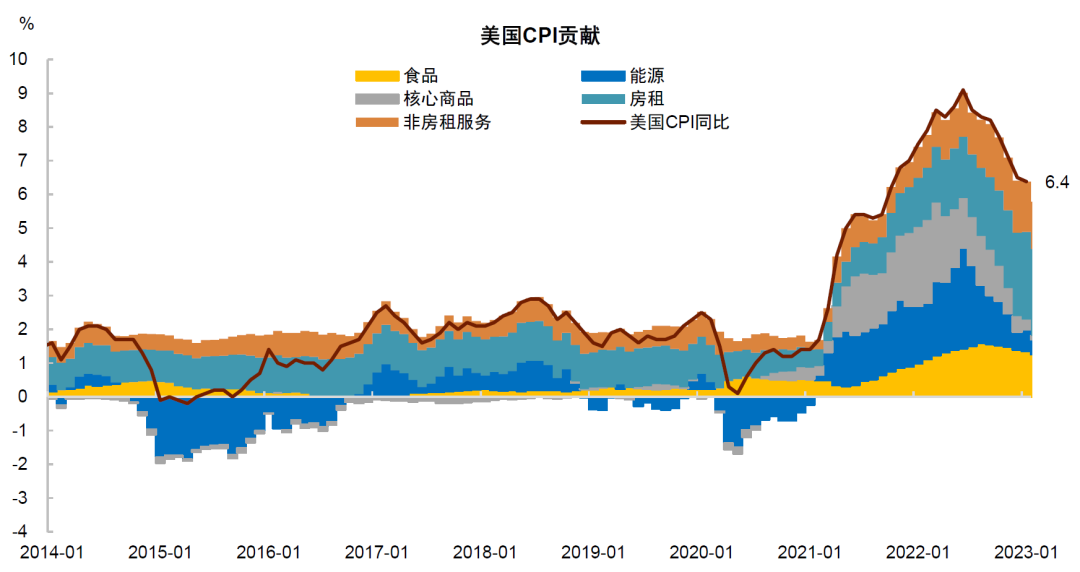

1月CPI环比季调0.5%(前值0.1%),同比6.4%(前值6.5%),核心CPI环比季调0.4%(前值0.4%),同比5.6%(前值5.7%),小幅高于预期。从环比看,此前两个月拖累通胀较多的能源与核心商品价格由降转升,房屋租金依旧坚挺,美联储密切关注的剔除房租的服务价格继续上涨。如果看过去三个月核心CPI环比增速折年率,则由上月的4.1%反弹至1月的4.5%。从同比看,1月CPI与核心CPI的读数只是略低于去年12月,表明通胀回落的速度在减慢。上述数据符合中金公司的判断,美国通胀或将回落,但回落的速度和幅度还有待观察,市场不宜简单线性外推。CPI数据公布后美债收益率冲高,美股开盘后下跌,市场担心利率将在高位停留更久(High for longer),美联储降息不会很快到来,而这也是中金公司一直强调的观点。

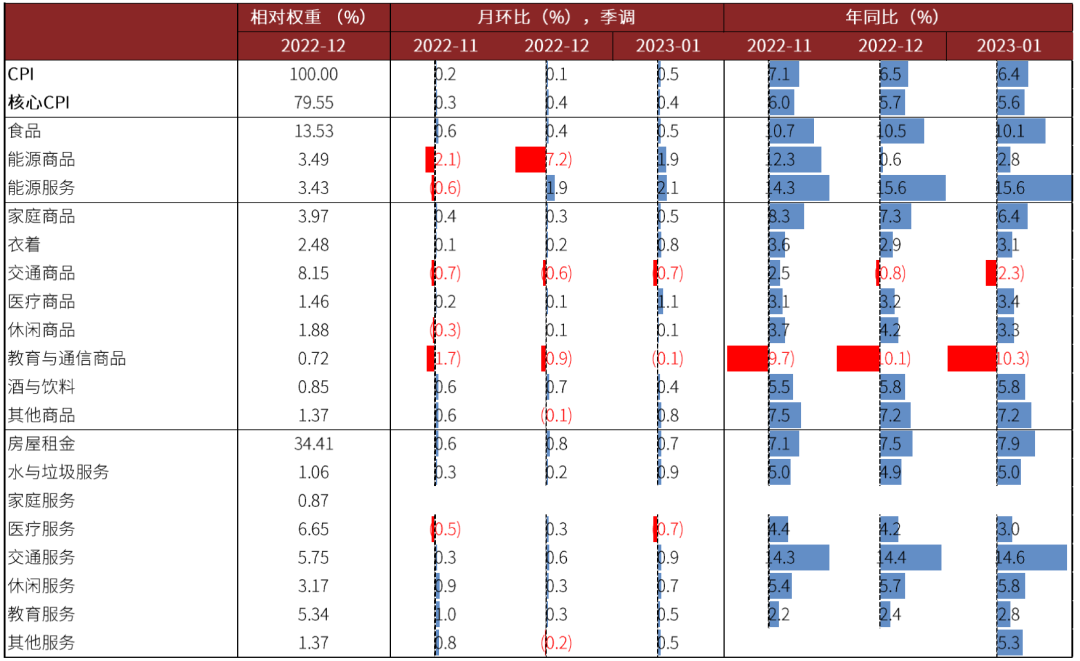

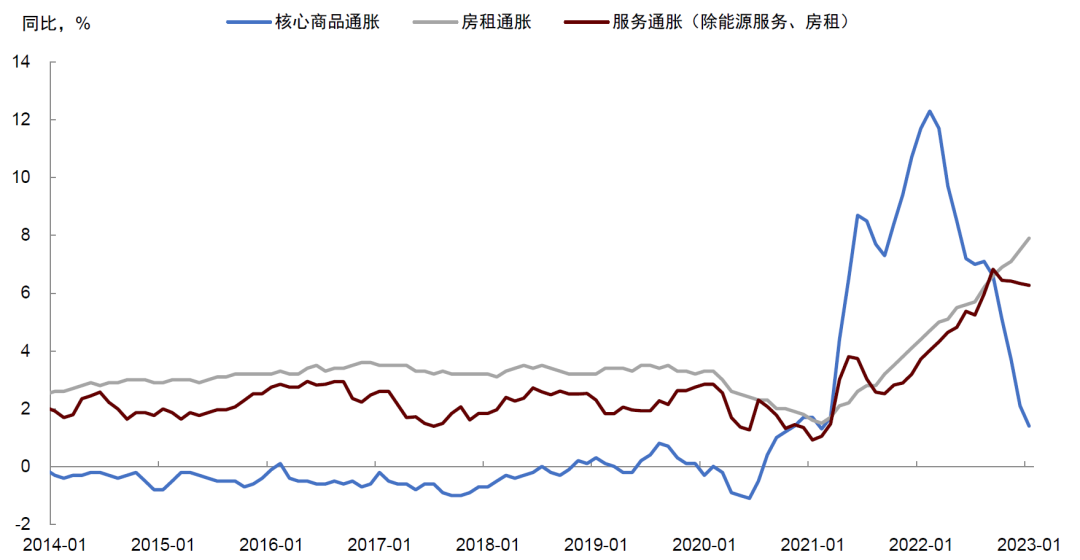

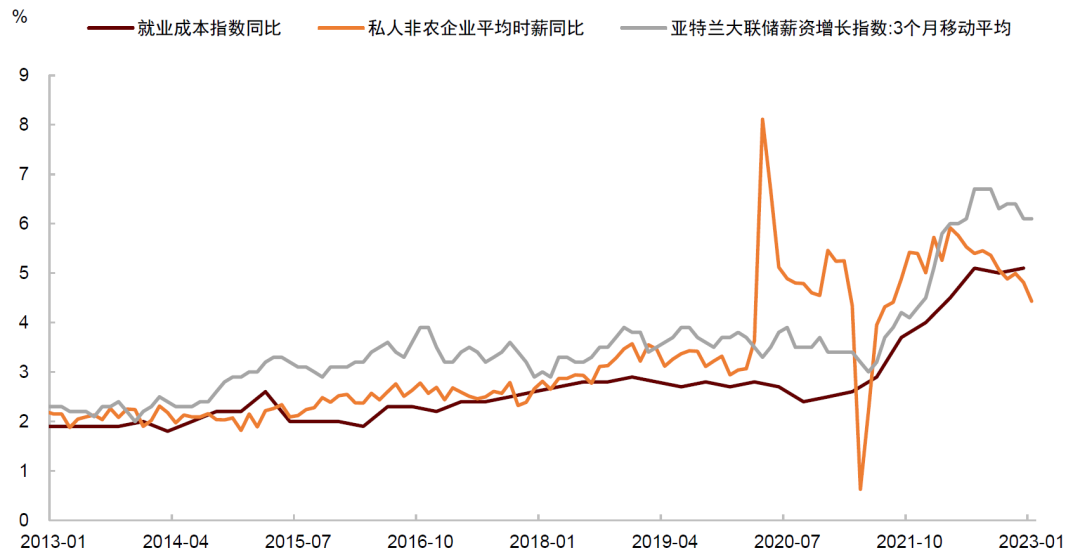

美国通胀回落,但回落的速度减慢。从同比看,1月CPI与核心CPI的读数只是略低于去年12月,表明通胀并未延续此前几个月快速下滑的趋势,市场不宜简单线性外推。从环比分项看,1月能源(+2.0%)与核心商品(+0.1%)价格均出现回升,其中,能源价格受到1月原油价格上涨的提振,核心商品价格受到服装(+0.8%)和医疗商品(+1.1%)支撑。相比之下,二手车价格(-1.9%)继续下跌,表明1月曼海姆二手车批发价格的上涨尚未传导至零售端。服务方面,主要居所租金(+0.7%)和业主等价租金(+0.7%)依旧坚挺,交通服务(+0.9%)、休闲服务(+0.7%)、教育与通信服务(+0.5%)等与人力成本相关的服务价格稳步扩张,医疗服务价格(-0.7%)受医疗保险拖累而表现疲软。

美国通胀放缓并非一帆风顺,利率或在高位停留更久(High for longer)。中金公司此前提出,美国通胀或于2023年回落,但回落的速度和幅度还有待观察(详情参考《美国通胀:紧缩起效,胜利难言》)。1月通胀的数据符合中金公司的判断。对于美联储而言,这份通胀数据支持其继续加息的决策,考虑到此前公布的1月非农数据大超预期,中金公司认为美联储在3月加息25个基点是大概率事件。至于5月是否会继续加息,中金公司认为还有待观察,因为从当前到5月还有一段时间,美联储可以耐心观察三个月再做决定。但中金公司认为,对于期待年内降息的投资者,1月通胀数据将让他们失望,因为如果通胀回落速度不够快,美联储将利率降至当前水平以下的概率将会非常低。

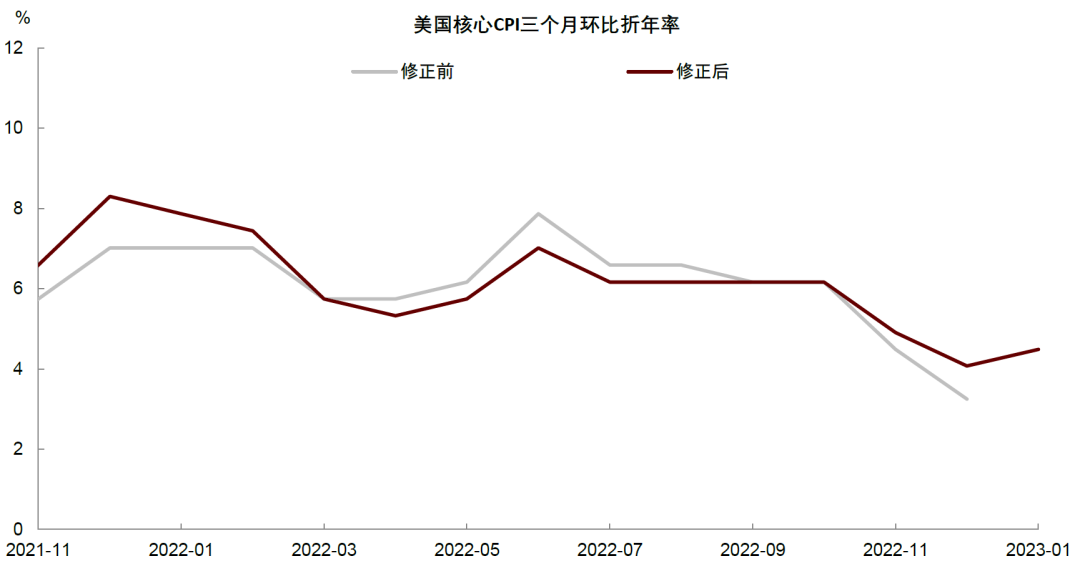

市场也关注统计因素对1月通胀数据的影响,比如季调因子和新的分项权重。中金公司认为季调因子或对通胀的季节性表现带来一定影响,但分项权重调整的影响整体有限。上周五美国劳工局对于2018年以来的CPI季调因子进行了调整。对比修正前后环比数据的结果来看,年初与年末数月的通胀数据均有所上修,而年中的高点则较此前有所调降。由此带来的影响是,去年底美国通胀的下降速度并没有此前公布的数据所反应的那样快,这意味着此前线性外推认为通胀可以顺利回落的想法过于乐观。此外,今年1月的三个月核心CPI年化环比增速从上月的4.1%反弹至4.5%,显示通胀的边际动能其实是有所升温的。

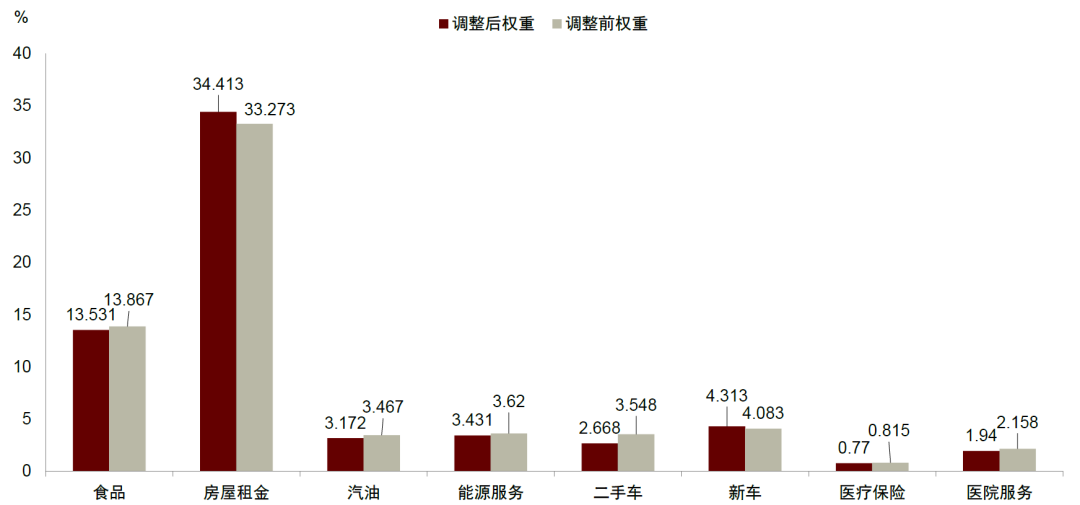

分项权重方面,美国劳工局自今年1月起启用新的权重计算方法。此前CPI权重每两年更新一次,从这次起将改为每年更新一次。这也意味着2023年CPI的篮子将反映的不是2019-2020的消费篮子,而是2021年的消费篮子。对比来看,新口径之下房租权重有所升高,而二手车等核心商品权重则有所调低。由于近期房价还在上涨,而二手车价格持续下跌,权重的调整似乎会带来更高的通胀。但另一方面,食品、汽油及能源服务的权重也有所调降,而这些项目1月环比快速上涨,调低权重变相拉低了通胀。所以综合来看,权重调整可能会对通胀数据产生扰动,但叠加起来影响或互相抵消,整体扰动或不会太大。

图表:美国CPI同比增速及其贡献

资料来源:Haver Analytics,中金公司研究部

图表:美国CPI通胀分项环比及同比变动

资料来源:Haver Analytics,Wind,中金公司研究部

图表:核心通胀中,商品已经回落,服务仍在发酵

资料来源:Wind,中金公司研究部

图表:工资增速指标仍在高位

资料来源:Haver,中金公司研究部

图表:三个月核心CPI年化环比增速:修正前 vs. 修正后

资料来源:Wind,中金公司研究部

图表:CPI主要分项的权重:调整前vs.调整后

资料来源:Wind,中金公司研究部