摘要

美国通胀走向是过去一年最重要的宏观变量,站在当下,除了表面上的通胀读数(不论是CPI或PCE),美国当前“真实”的通胀有多高?哪些因素更重要?对资产含义如何?

一、美国通胀的成色:美国“真实”通胀可能已经降到5%左右

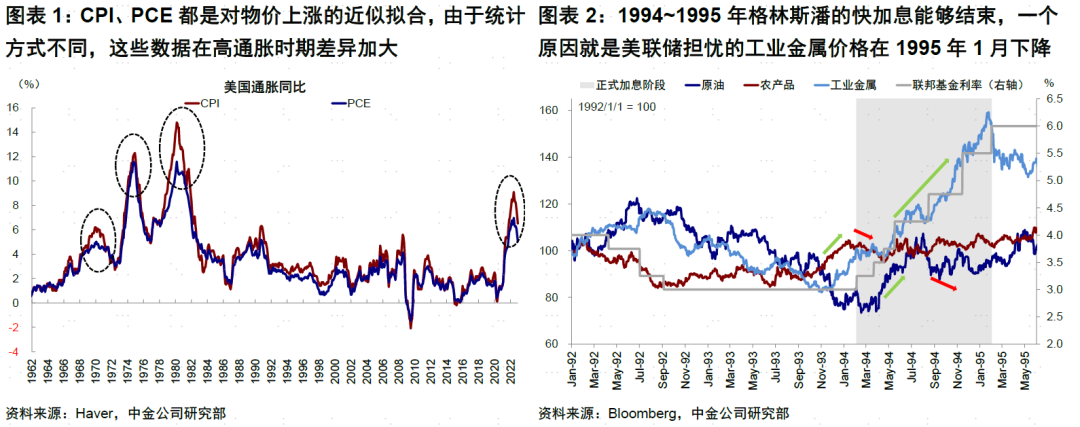

CPI和PCE是衡量美国通胀的两个主要指标。两者走势基本一致,但由于统计方式和权重不同,两者的绝对水平一直存在1ppt左右的差异,高通胀时期差异加大。除这两个指标外,一些有预测和前瞻功能的读数也较为重要。

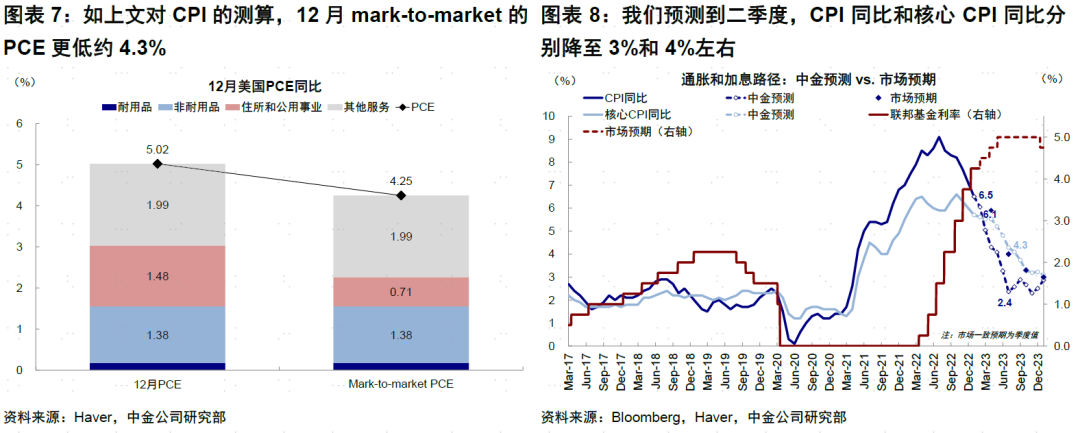

我们测算当前mark-to-market的CPI已经接近5%。PCE已经在5%水平,mark-to-market水平在4%左右。未来权重计算方式调整后CPI或向PCE逐步收敛,但难以完全拟合。因此CPI到5%基本没有悬念,5%以后的回落速度和程度更为重要。

二、政策与资产含义:CPI到5%基本没有悬念,5%以后的回落速度和程度更为重要

加息暂缓和停止基本没有太大问题,但市场预期的年底降息时间和幅度还有待进一步确认,除房租以外的服务型价格是“最后堡垒”。我们对通胀的预测比市场预期更为乐观,建立在假设目前看似依然强劲的休闲服务就业可能存在非线性的拐点。

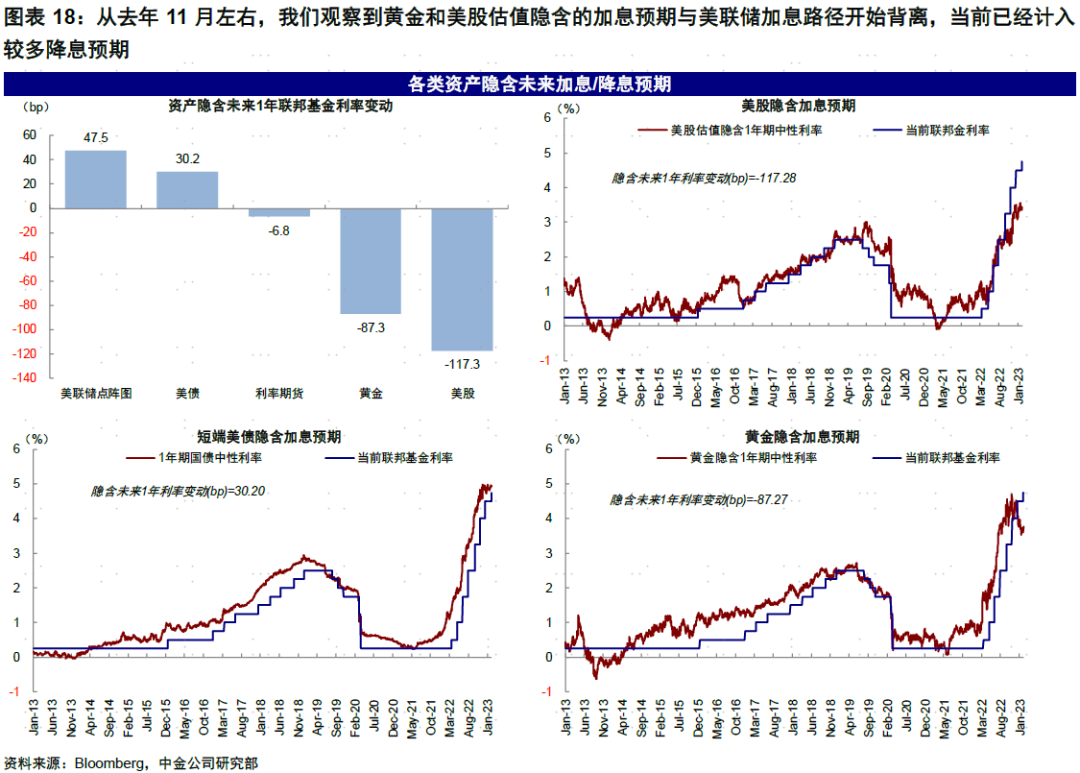

对资产而言,当前交易的通胀和加息放缓大方向没有问题,但是对于降息预期的“抢跑”比较明显,所以短期会有反复和回吐,比如我们提示美债和美元的短期逆转风险,但是也不至于彻底逆转趋势。

此外,我们提示重点关注,仅从短期角度,我们模型预测1月通胀有可能环比走高并超出预期。

不夸张的讲,美国通胀走向是过去一年以来最重要的宏观变量,其一举一动都牵动着全球市场和资产的神经,直到现在依然如此。最新的变化是,2022年底以来,在原材料价格回落、供应链压力和供需错配缓解的共同作用改下,美国CPI已从9.1%的高点回落至最新12月的6.5%。美国通胀拐点的出现,直接促成了美联储加息节奏的放缓,这也是去年11月以来全球资产表现出现180度逆转的根本原因之一。

对于资产而言,通胀拐点出现已被市场充分计入,因此接下来能回到多低对政策和资产后续走向就更为重要。站在当下,我们认为更重要的问题是,除了表面上的通胀读数(不论是CPI或PCE),美国当前“真实”的通胀有多高?哪些因素更重要?对资产含义如何?这是我们本文想要讨论的主要内容。

一、美国通胀的成色:美国“真实”通胀可能已经降到5%左右

CPI和PCE是衡量美国通胀的两个主要指标。两者走势基本一致,但由于统计方式和权重不同,两者的绝对水平一直存在1ppt左右的差异,高通胀时期尤为明显。1960年以来,当CPI<;3%时,CPI平均超过PCE 0.2ppt;CPI>;3%时,差距0.8ppt;CPI>;5%时,差距1.1ppt;2022年以来,差距更是高达1.8ppt。实际应用中,美联储依据PCE作为其货币政策制定的主要参考,但由于CPI数据公布的更早(通常在每个月的第三周,而PCE公布是在月底),因此对市场的影响更大。

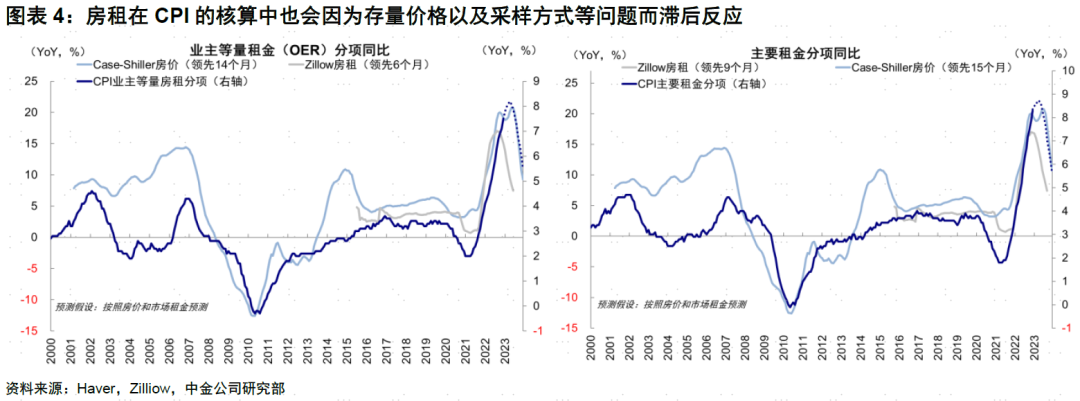

进一步的,对于市场而言,除了CPI和PCE这种依然“滞后”的读数,一些有预测功能和前瞻性的高频中微观数据也尤为重要,尤其是在关键的拐点和节点。例如,1994~1995年格林斯潘的快加息周期能够结束(1994年2月开始,累计加息300bp,最大单次加息75bp;2月美联储最后加息50bp),其中一个主要原因就是依然偏高的工业金属价格在1995年1月开始回落,但彼时CPI仍有3%左右(1月和2月CPI同比分别为2.8%和2.9%)。后续因为增长压力逐步显现(PMI连续5个月回落、失业率抬升),因此最后一次加息短短5个月后的7月份便开始降息(《1994年快加息何以能避免衰退?》)。因此,全面了解“真实”的通胀水平对资产定价有重要且现实的意义。

基于我们自有的美国通胀预测模型,我们测算,从各方高频数据看,相比当前12月6.5%的CPI读数,美国“实际”通胀已经回到5%左右,“最后的堡垒”就是扣掉房租后的服务型价格。因此,从当前水平能否和如何回到5%已经不是重点,5%以后的回落速度和程度对美联储政策走向和资产定价更重要。

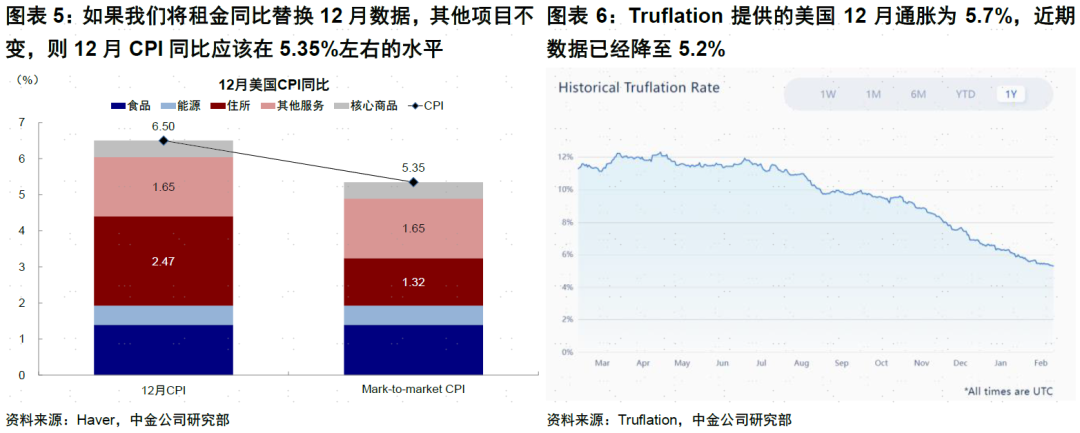

“真实”通胀:当前mark-to-market的CPI已经接近5%。不同维度的真实世界数据与CPI核算分项中所采用的数据存在不同程度的时滞,例如国际能源价格领先通胀中使用的美国国内汽油价格约1个月,而市场房租和房价则分别领先通胀中使用的房租和等量房租约6个月和1年。因此,除已经比较及时反映到现在通胀价格里的能源、食品、消费商品价格外,我们将已经实际回落的房租和房价、只不过因为统计问题还没有计入到通胀分项的OER(业主等量租金)和房租项计算到当前CPI计算里,则当前的CPI已经是5.35%左右,而非6.5%,这与Truflation通过实施跟踪超过1000万件物品价格变动所得到的5.7%的水平接近。

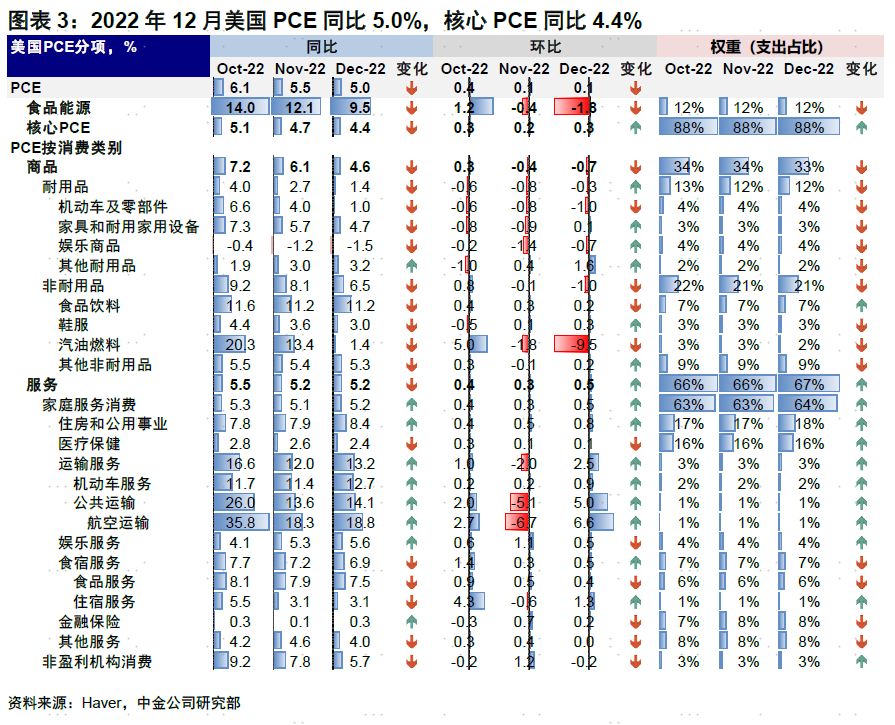

当前PCE已回落到5%,mark-to-market水平在4%左右。2022年12月美国PCE同比5.0%,核心PCE同比4.4%,与CPI差异较大。由于PCE中房租占比较低(2022年住房和公用事业服务值占比在17%~18%左右,CPI中租金和等量租金占比合计大于30%),且使用的每个月居民支出数据(对比之下,CPI部分项目较为滞后,且权重调整不及时会高估通胀)。因此一定意义上,PCE更贴近当前真实的通胀水平,也和我们在上文中测算的实际CPI类似。如上文对CPI的测算,12月mark-to-market的PCE更低约4.3%。

未来计算方式调整后CPI或向PCE逐步收敛,但仍难以完全弥合。12月CPI同比为6.5%,比PCE高1.5个百分点。2023年2月14日,BLS[1]将更改美国CPI的核算方式,权重从此前2年调整一次改为1年调整一次,但我们估计影响不会太大,中长期会有一定向下压力。因为此前权重更新较慢,反映不出物价上涨后消费篮子在替代效应下可能变化,也就造成CPI指标高于居民实际消费面对的通胀水平。权重计算方式调整后,CPI或将逐渐向PCE收敛(但PCE按实际支出月度更新权重,因此或难完全弥合)。

二、政策与资产含义:CPI到5%基本没有悬念,5%以后的回落速度和程度更为重要

根据上文分析,除了市场已知的通胀拐点外,CPI从当前水平回到5%也已经基本没有太多悬念。相比之下,CPI从5%再往下回落的速度和程度对当前市场已经充分计入的加息放缓、停止甚至降息预期、以及相应的资产价格走势更为关键。具体而言,我们认为有以下几点启示:

1) 加息暂缓和停止基本没有太大问题。如我们上文所述,美国“真实”通胀水平可能已经回到5%左右,且我们预测到二季度,CPI和核心CPI同比分别降至3%和4%左右,而增长压力届时将会增加,美联储可以在之前先停止加息。如1995年3月美联储认为经济已经放缓,虽然当时CPI仍在3%左右,但委员们认为在采取进一步行动前先暂停并评估前景是更为稳妥的做法。

2) 但市场预期的年底降息时间和幅度还有待进一步确认。我们认为在通胀回落和轻度衰退基准假设下,年底确实有较大降息概率,但问题在于在当前的通胀环境下,市场预期“抢跑”的较多,体现在两个方面,一是当前通胀仍在5%左右,路径上可能还会存在反复,因此更为明确的降息信号还有待时间;二是市场在这一位置计入较多降息预期会使得金融条件先行转向过于宽松,迫使美联储即便认可市场交易的最终方向,可能也不得在这一时点部分抑制过于抢跑的预期,近期频发的鹰派发言就是例证,进而导致计入过多预期的资产价格出现波动。

3) 除房租以外的服务型价格是“最后堡垒”。如上文分析,目前通胀还剩下未解决的部分主要集中在扣除房租以外的服务型价格,但是因为企业招聘和求职者的行为具有主观性和不确定性,因此预测上也存在变数。

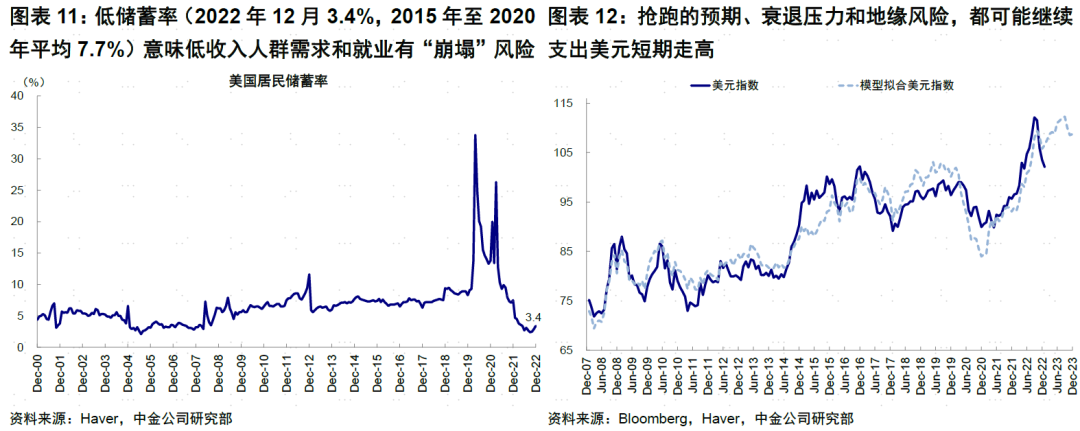

但我们对通胀的预测比市场预期更为乐观,我们预计2023年上半年美国CPI和核心CPI同比可分别回落到3%和4%,下半年基数效应贡献消失导致回落会放缓,四季度CPI同比2.6%(Bloomberg一致预期2.9%),其中一个主要假设就是目前看似依然强劲的休闲服务就业可能存在非线性的拐点。主要证据为:1)近期依然强劲的非农就业人数(尤其是服务业)上升可以弥合供需缺口,反而有助于酒店休闲工资环比大幅下降,对于控制通胀实际上是有利的。2)创新低的储蓄率(2022年12月3.4%,2015年至2020年平均7.7%)意味低收入人群需求和就业有“崩塌”风险,可能产生非线性变化,就如同此前运价升至异常高位但2022年需求回落出现拐点后便断崖式下跌。

因此,对资产而言,当前交易的通胀和加息放缓大方向没有问题,但是对于降息预期的“抢跑”比较明显,所以短期会有反复和回吐,比如我们提示美债和美元的短期逆转风险,但是也不至于彻底逆转趋势。

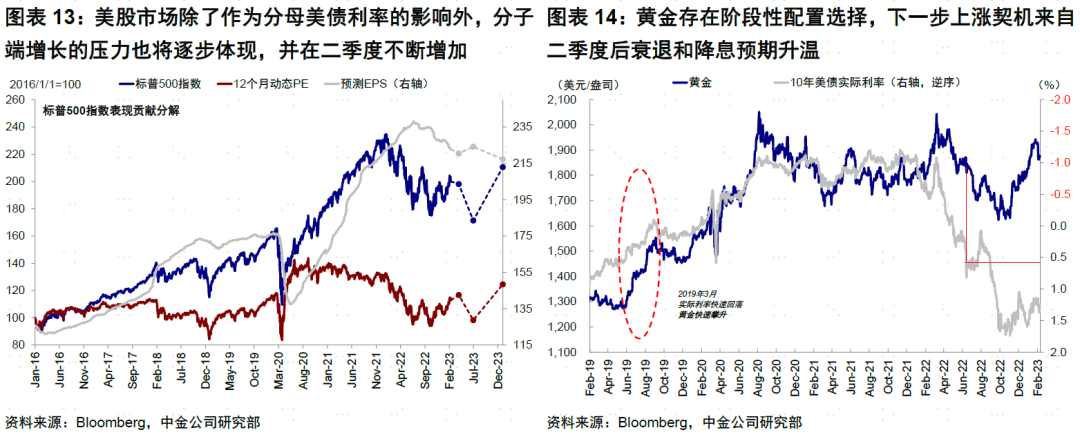

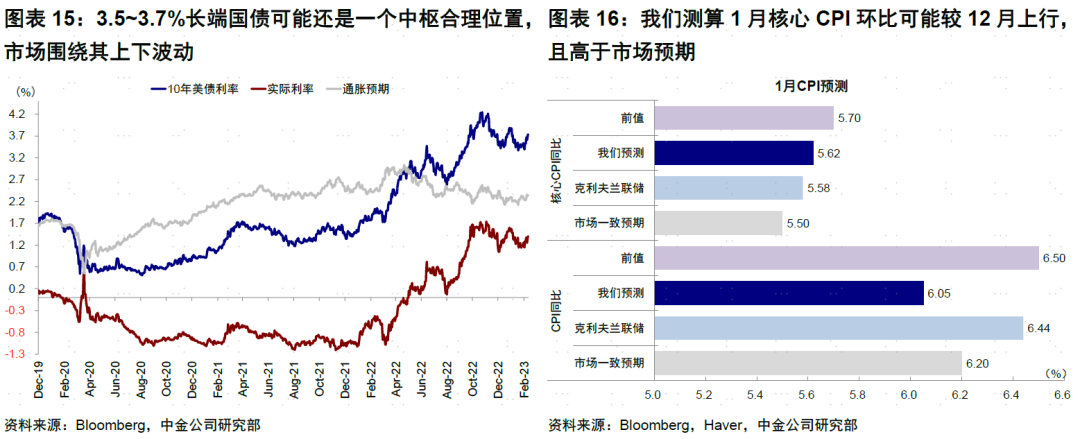

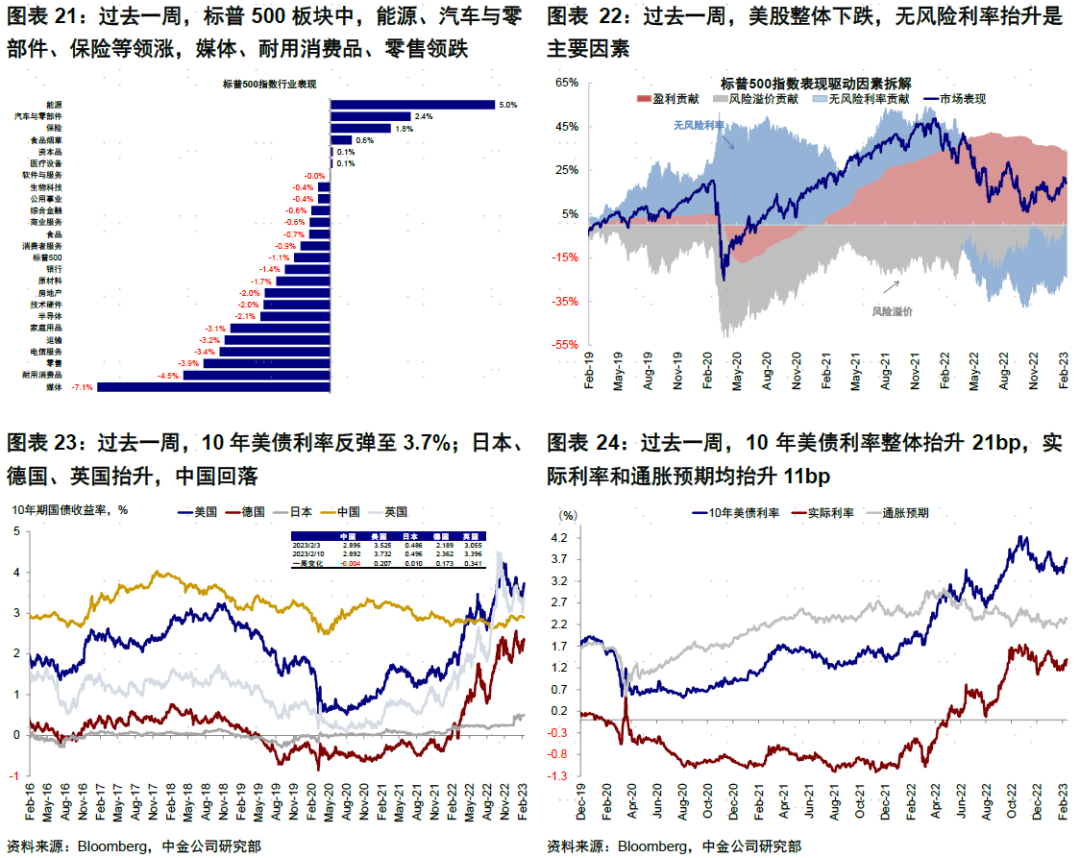

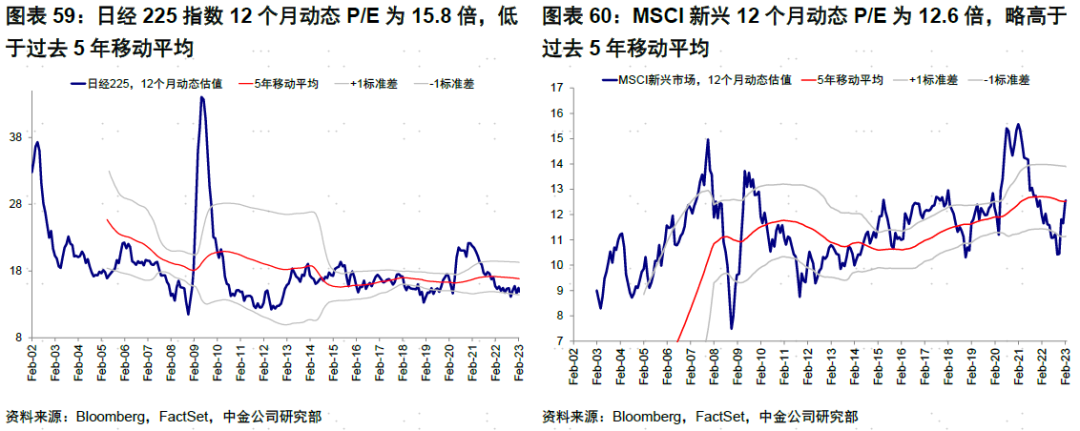

我们认为:1)美债:在当前加息终点5%~5.25%和年底一次降息的预期下,3.5~3.7%长端国债可能还是一个中枢合理位置,市场围绕其上下波动。2)美元:我们在春节假期前发布《如果美元短期再度走强?》判断美元短期有逆转风险,当前基本得到验证。抢跑的预期、衰退压力和地缘风险,都可能继续支撑其短期走高。我们认为中期趋势倒不至于逆转,二季度后是判断其拐点更好契机。3)美股:分子端增长压力在二季度不断增加,但估值并不便宜,因此我们对整体美股判断“欲扬先抑”,同时年底在纳斯达克的带领下有望修复。4)黄金:存在阶段性配置选择,下一步上涨契机来自二季度后衰退和降息预期升温。

时间节点和节奏上,未来一段时间,市场需要在中国增长和美国宽松两个维度上寻找更多催化剂,我们建议重点关注,1)美国方面,通胀走势对降息预期的影响。俄乌局势和中美摩擦升温是否会带来更大的不确定性。2)中国方面,经济修复和消费回暖已深入人心,市场去年11月份以来的反弹也已经充分交易了这一变化,因此需要更多关注后续修复的程度,焦点在地产政策和高频销售数据的修复情况,以及3月初两会政策的定调。基准情形下,我们认为2019年是一个基准情形,对应中国增长温和修复和美国紧缩逐步退出的假设。

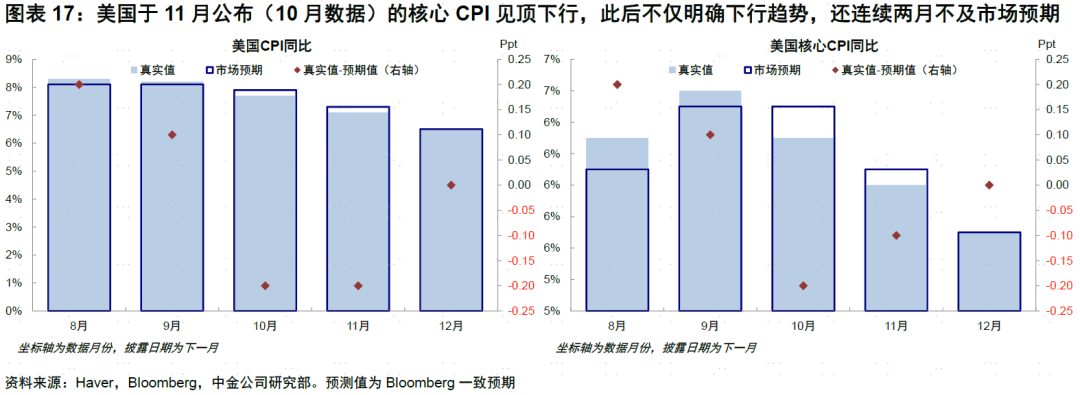

此外,我们提示重点关注的是,仅从短期角度,我们模型预测1月通胀有可能环比走高并超出预期。我们测算1月核心CPI环比可能较12月上行(1月CPI和核心CPI同比分比为6.1%和5.6%)。虽然这不改变通胀回落的大方向,但在预期抢跑的环境下,有可能成为短期美元和美债继续走高的“借口”。过去数月通胀低于预期,也是从去年11月左右,我们观察到长端美债、黄金和美股估值隐含的加息预期与美联储加息路径开始背离,当前已经计入较多降息预期(《中美资产分别计入了多少改善预期?》)。资产对于美国通胀下行的交易定价已经相当充分,若1月超预期不排除带来短期逆转。

三、市场动态:美联储官员发言鹰派,美国企业裁员潮继续;利率及美元走高,成长落后,原油大涨

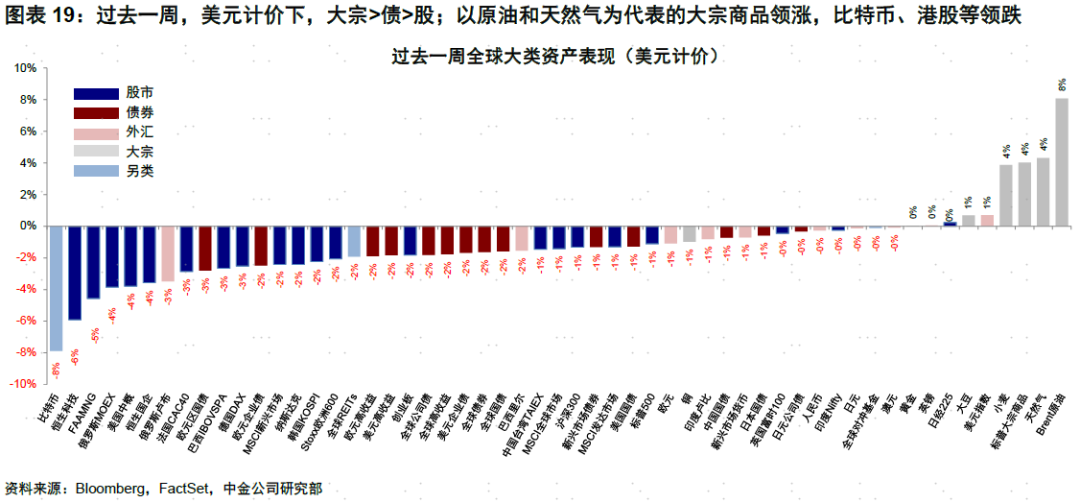

资产表现:大宗>债>股;利率、美元反弹,成长落后,原油大涨。本周包括鲍威尔在内的多位美联储官员的鹰派发言推动市场紧缩预期升温。具体来看,亚特兰大联储主席博斯蒂克表示1月强劲的非农或将抬升加息终点;鲍威尔表示,通胀当前处于回落过程的初期阶段,若就业市场持续强劲,美联储加息将超出市场定价水平。紧缩预期再度成为市场交易主线,美债利率整体抬升至3.7%,CME期货利率显示5月FOMC或将再度加息25bp,以FAAMNG、纳斯达克为代表的美股成长风格落后。大宗商品方面,土耳其原油供应一度受地震影响短期中断[4],同时周五俄罗斯宣布减产,将自下个月起每天减少50万桶石油产量以应对此前的限价制裁[5],原油价格受上述影响而大幅反弹。

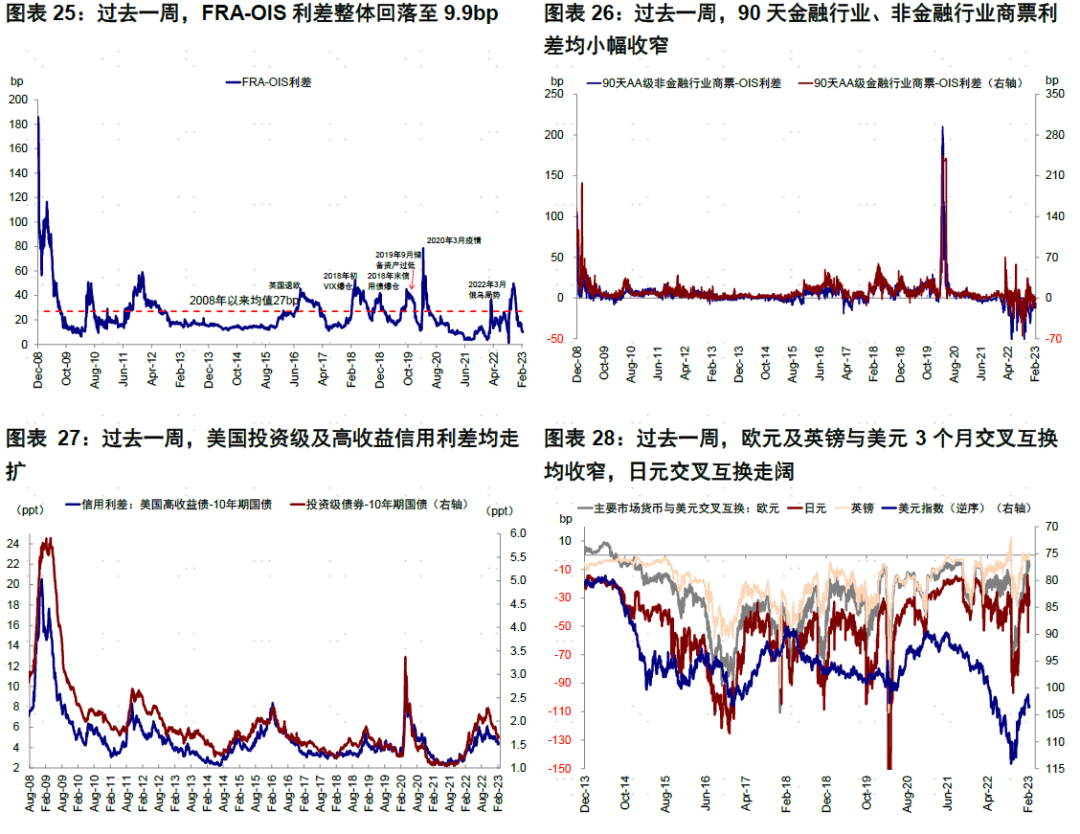

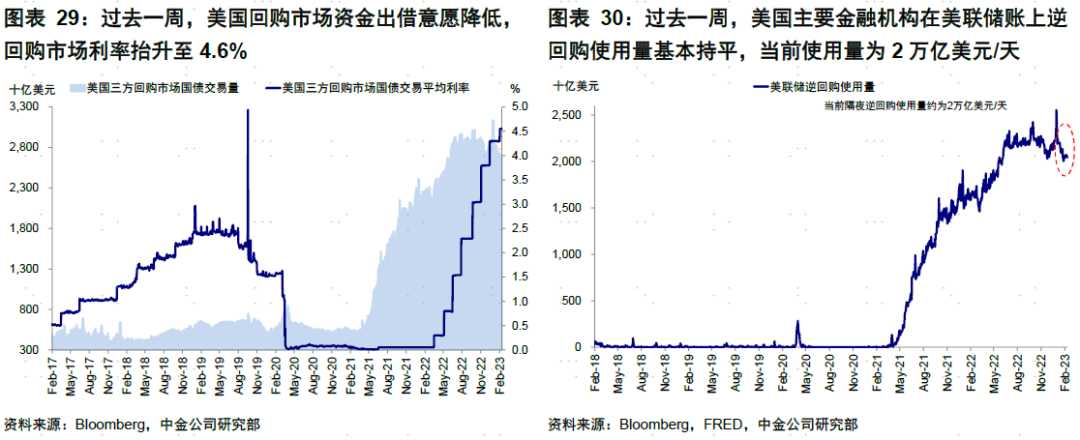

流动性:在岸与离岸美元流动性有所改善。过去一周,FRA-OIS利差整体回落至9.9bp,美国投资级及高收益信用利差均走扩。欧元及英镑与美元3个月交叉互换均收窄,日元交叉互换走阔。美国主要金融机构在美联储账上逆回购使用量基本持平,当前使用量为2万亿美元/天。

情绪仓位:去除趋势项后看空/看多比例仍位于支撑位以下。市场情绪仍较为乐观,去除趋势项后的美股看空/看多比例(10天平均)仍位于支撑位以下,全球主要资产基本处于合理区间。仓位方面,CFTC因网络安全原因本周仍未公布数据。

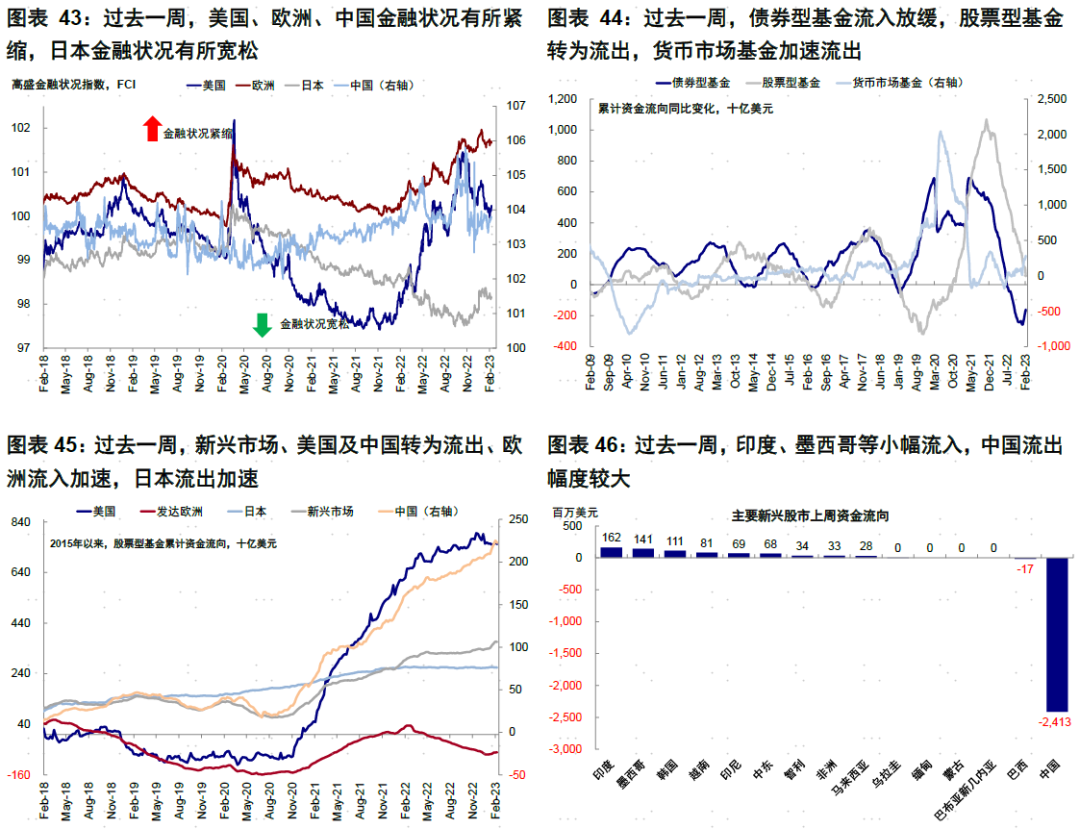

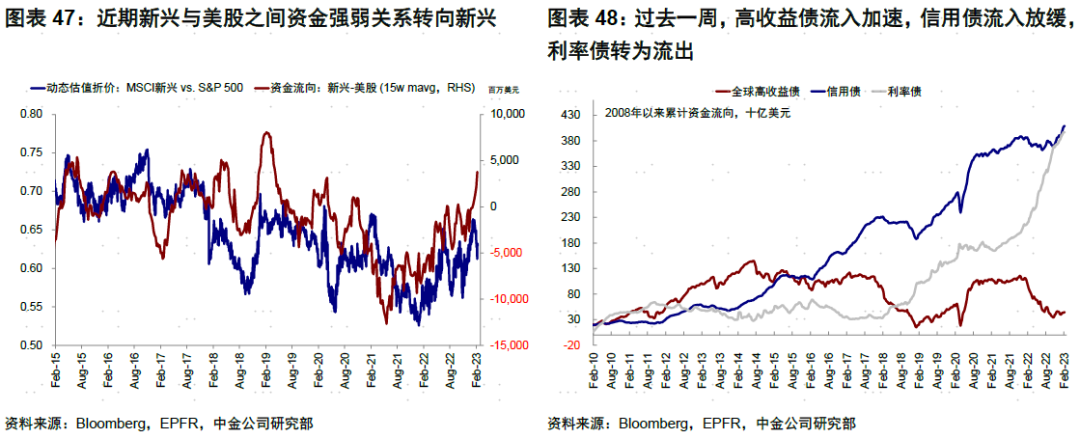

资金流向:股票基金转为流出,货币基金大幅流出。过去一周,债券型基金流入放缓,股票型基金转为流出,货币市场基金加速流出。分市场看,新兴市场、美股及中国转为流出、欧洲流入加速,日本流出加速。

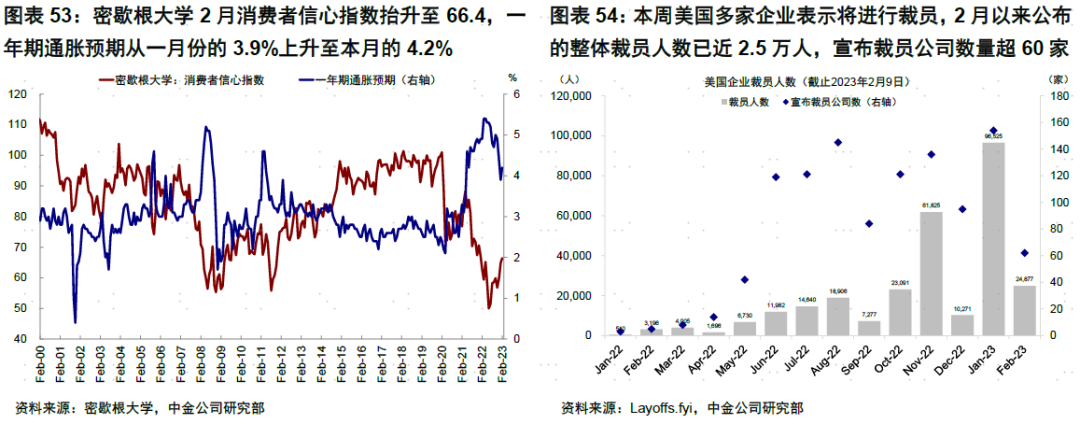

基本面与政策:消费者信心指数抬升。美国:二月消费者信心指数与通胀预期均抬升。密歇根大学2月消费者信心指数抬升至66.4,高于前值(64.9)和预期(65),改善至13个月以来高点,一定程度受到美股反弹和劳动力市场强劲的提振。据该指数的调查主任Joanne Hsu表示[6],尽管消费者信心指数已连续三个月上涨,较2022年同比上涨6%,但距离2021年同期仍有14%的差距,仍处于高位的价格对消费者带来的压力仍在持续。一年期通胀预期从一月份的3.9%上升至本月的4.2%,短期通胀预期的不确定性有所上升,或反映了近期汽油价格上涨带来的影响。

美国企业裁员潮仍在持续。本周美国多家企业表示将进行裁员,2月以来公布的整体裁员人数已近2.5万人,宣布裁员公司数量超60家。雅虎表示本周起将开始裁员,年底前将裁员20%以上(约1600人)[7],为本周公布裁员比例最高的公司。另外,迪士尼宣布将启动部门重组并裁员约7000人(全球员工的3.6%)以缓解成本压力[8],Ebay[9]及新闻集团[10]等均表示将分别在全球范围内裁员4%和5%。

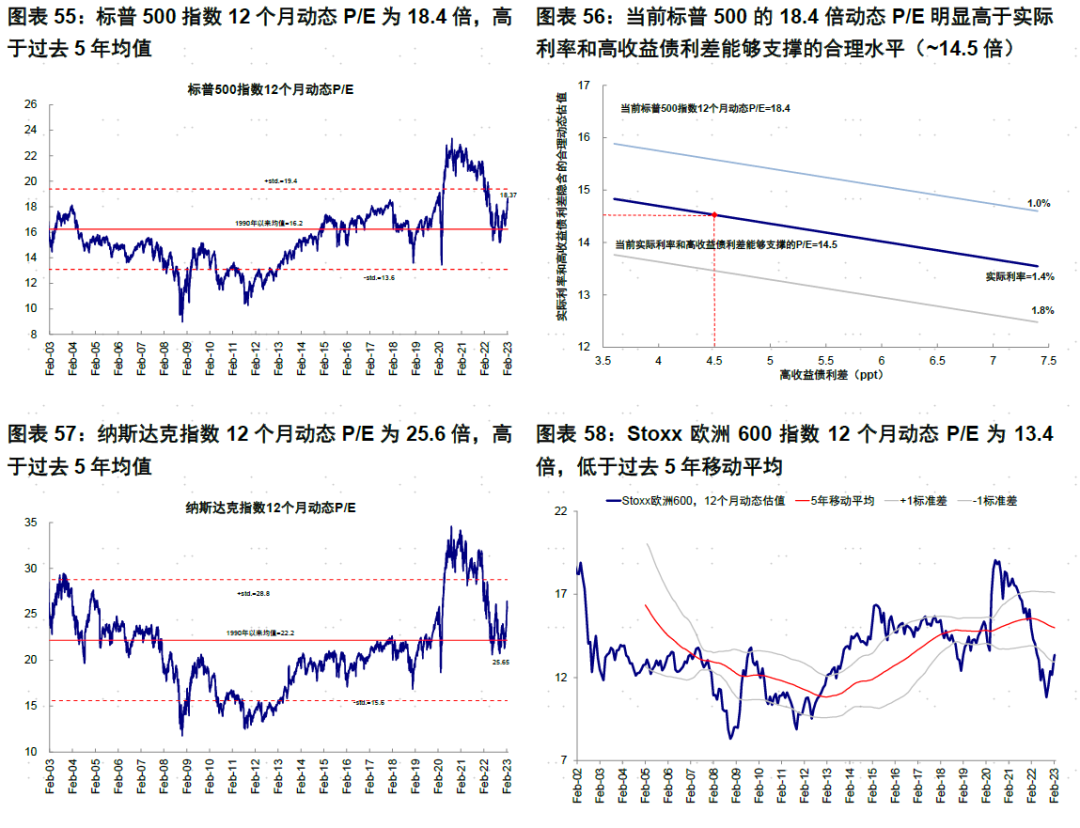

市场估值:明显高于增长和流动性合理水平。当前标普500的18.4倍动态P/E明显高于实际利率和高收益债利差能够支撑的合理水平(~14.5倍)。

本文编选自微信公众号“Kevin策略研究摘要”,作者: 刘刚、李雨婕、杨萱庭;智通财经编辑:徐文强。