在港股一众医药企业以喜悦的心情迎接自去年10月以来的强劲反弹之际,海普瑞(09989)似乎已经被市场所遗忘:

截至2月10日,公司股价自去年最低点的4.8港元上涨了20%,与同类企业相比反弹幅度并不明显。而从更长期的走势来看,海普瑞俨然是“上市即巅峰”,自登陆港交所后股价一路下行,近一年半时间以来都处于10港元以下。

从历史来看,海普瑞在资本市场的经历颇具传奇色彩:上市之初,公司以148元的发行价被称为“最贵IPO”,总市值一度达到700亿元。但随着业绩大幅下滑,海普瑞也被市场很快抛弃。

1月30日晚间,海普瑞发布业绩预告,预计2022年归属于上市公司股东的净利润6.17亿元~7.73亿元,同比增长156.24%~221.03%。消息传出后,市场反响平平,自2月3日起更是走出六连阴,业绩盈喜与股价的惨淡形成鲜明对比。

身为已然布局肝素全产业链的行业龙头、连续23年盈利的本土企业,为何海普瑞却迟迟得不到市场青睐?

肝素+CDMO+创新药“三剑齐发”

海普瑞以肝素原料药业务发家,深耕肝素领域20余载,是全球肝素原料药和依诺肝素制剂龙头。按2018年全球收益计,海普瑞是最大的肝素API供应商,占据40.7%的全球市场份额。目前,公司的肝素产品布局集中于依诺肝素钠和标准肝素,包含了原料药及其多种品规的注射液。

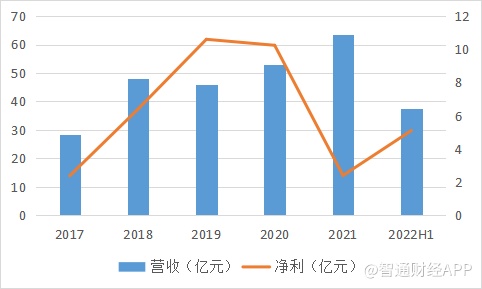

2022年上半年,公司实现营收37.59亿元,同比增长达20.72%,在主营肝素产品的上市公司中位居第一。其中,肝素制剂业务实现销售收入16.02亿元,同比大增41.92%,依诺肝素钠制剂全球销售1.14亿支。

肝素是一种抗凝血、抗血栓的药物,其临床应用相当广泛,是血栓栓塞性疾病、心肌梗死、心血管手术、血液透析等一系列疾病的临床用药。肝素类抗凝药物在抗凝领域占据重要地位,是血液透析治疗中唯一有效的特效药物。

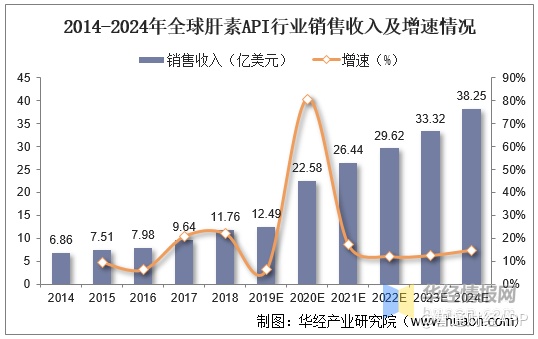

据弗若斯特沙利文统计,全球肝素原料药(API)市场规模自2014年来持续增长。2021年全球肝素API市场规模约为26.44亿美元,肝素原料药价格上涨将推动全球市场规模大幅扩张,预计2024达到38.25亿美元,且将以超10%的增速持续扩大。

2022上半年,国内重点省市公立医院肝素、低分子肝素类药物终端市场规模超过了11.80亿元,同比增长了2.59%。应用的持续扩大成为海普瑞业绩高增的驱动力,公司的依诺肝素钠制剂在欧洲、中国、非欧美海外市场等主要区域市场的同比销量均实现了两位数增幅,美国市场同比销量增幅更是高达184.91%。

据智通财经APP了解,目前,海普瑞已成为国内少有的在肝素全产业链各环节均完成跨国闭环布局的生物医药企业。而除了肝素业务以外,公司还布局了CDMO(合同研发生产组织)和创新药两大新兴业务。

自2015年起,海普瑞凭借对美国赛湾生物(一家曾开发超过170种不同生物的大分子产品的CDMO公司)的收购开始布局CDMO业务。2022年上半年,公司CDMO业务实现收入约4.68亿元,同比增长31.73%。毛利率也同比上升11.33个百分点至37.60%,毛利水平实现明显提升。

在创新药管线方面,公司旗下多款药物已经进入了临床后期阶段。其中,用于治疗金黄色葡萄球菌引发的呼吸机相关性肺炎的tosatosumab(AR-301)已获得FDA授予的快速审评通道资格及EMA授予的孤儿药资格,全球共入组166例受试者,符合mITT标准的受试者约为104例;原发卵巢癌一线新药oregovomab在全球共启动130个临床中心,入组已经超过了330例受试者;自主研发的H1710已经完成原料药和制剂的生产,目前正在进行原料药和制剂的稳定性研究。2022年上半年,公司研发投入8251.63万元,同比增长19%,未来随着创新药研发取得实质性进展,业绩还有更多增长空间。

在医药板块,无论是CDMO还是创新药都是高景气度赛道,能为企业带来更高估值,但为何海普瑞的股价却始终没有起色呢?

成长股or周期股?

众所周知,医药股的高估值主要来自于其高成长性与稀缺性,一方面医药属于必选消费,且具有很强的竞争壁垒;另一方面,医药产品往往同质化程度较低,不容易受到如煤炭、石油等自然资源的限制。

然而,肝素的生产方式就注定了其无法摆脱供需错配所带来的周期性波动。在肝素原料药的加工流程中,生产企业首先需要从生猪小肠粘膜中提取并制成肝素粗品,再进一步提取纯化加工成肝素原料药,肝素原料药可直接用于制成标准肝素制剂,或进一步加工制为低分子肝素原料药,最终制成低分子肝素制剂。

据智通财经APP了解,据研究统计,大概平均2000根猪小肠才能获得1kg肝素原料。因此,在肝素原料药上游,其原材料肝素粗品的价格受到生猪供应水平的极大影响。

截至2021年,我国是全球第一大生猪产出国,全年生猪产量为6.55亿头,产量位居全球第一,在全球范围内占比为52%。多年来,国内生猪价格持续受到供需主导,受制于上游原材料的供应,海普瑞的产品成本、利润水平亦将不可避免地受到周期性影响。

另一方面,近年来随着多家企业获得FDA认证,肝素市场竞争加剧,健友股份(603707.SH)、东诚药业(002675.SZ)、常山药业(300255.SZ)等对手正迎头赶上。原材料成本的波动叠加竞争压力,导致海普瑞近年来的业绩也“忽上忽下”,2021年更是出现了净利的大幅下滑。

从肝素市场整体的价格波动来看,在新冠肺炎等呼吸道疾病高发期间,目前肝素系列产品的价格正处于高位运行状态。未来随着疫情影响消退,肝素价格或将出现一定程度的回落,并长期维持相对稳定的发展态势。在供需端,非洲猪瘟、市场竞争加剧等负面因素或将蚕食行业利润。

利润承压又逢“集采”?

除却供需周期的不确定性压低了市场对公司的估值,在不远的将来,海普瑞还需要面对集采这道难关。

自2018年集采提速扩面以来,众多医药企业业绩、股价已经闻声而跌,即使行业龙头也无法幸免集采后价格大降价所带来的利润缩水。如果说具有多品类产品的平台型企业还能够在一定程度上抵御集采的冲击,那如海普瑞这样的单一品类企业的前景就更不乐观了。

随着第八批集采开始报量,肝素类产品将首次迎来国采。第八批拟集采的41个品种中,有22个2021年在中国公立医疗机构终端的销售额超过10亿元,其中TOP10品种合计市场规模接近400亿元,其中依诺肝素注射剂、那屈肝素注射剂均为肝素类产品。据海普瑞此前财报披露,2021年公司依诺肝素钠制剂收入为26.4亿元,占当年营业收入的41%。

从以往的集采来看,集采后产品价格下降最高幅度可达到90%以上,普遍处于50%-60%区间。作为肝素产业链龙头,海普瑞产品有望迎来快速放量,但短期内利润也必然会受到一定压力。

总的来看,在作为营收支柱的肝素业务面临成本、竞争、集采等多重压力之时,也就无怪乎市场对海普瑞抱有疑虑了。在后市走势上,短期内需注意集采对公司业绩的压制,长远来看则可以对公司的CDMO和创新药业务投以更多关注。