本文来自西南证券的研报《消费新机遇:婴幼儿产业蓄势待发——聚焦新消费研究系列(一)》,作者为西南证券分析师朱斌。

随着人均收入的上升、婴儿数量的上升、叠加消费理念的升级,婴儿市场需求将进一步释放。智通财经APP获悉,西南证券发表研报,聚焦婴幼儿消费产业,内容如下:

婴幼儿用品需求爆发

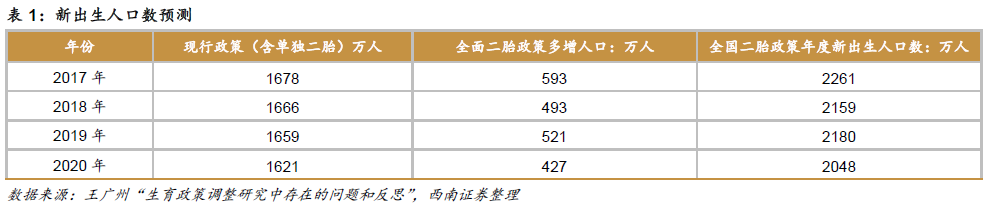

随着二胎政策的全面放开,压抑的生育意愿在二胎放开后的前5年会集中释放。2017年将是首先爆发之年,据西南证券估算,在相对维持现有人口政策不变的情况,每年新生儿数量达到2000万人以上,这将直接推动婴幼儿消费需求的增加。

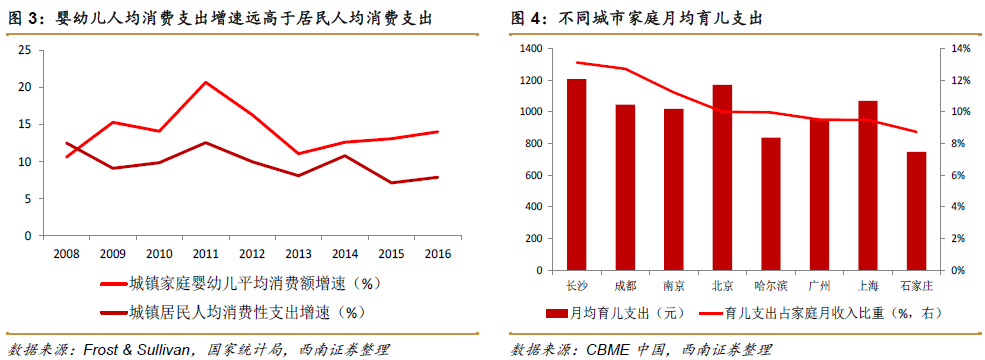

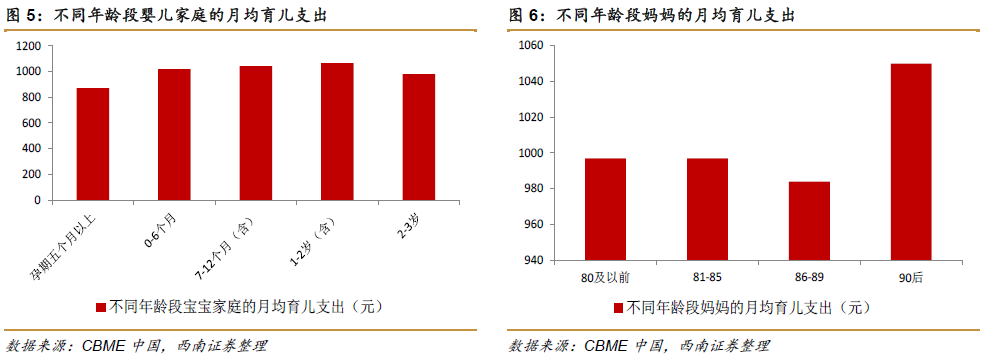

当前婴幼儿的消费增速已经远远高于普通人均消费支出增速,2007年-2012年中国城镇家庭的婴幼儿年平均消费金额复合增长率为15.4%,2016年中国城镇家庭婴幼儿人均消费支出增速为14%。

消费升级的背景下育儿理念从“喂养”升级到“教养”。目前消费升级的背景下婴幼儿消费特点主要体现在:对产品质量非常挑剔;消费日趋高档化;渠道升级明显。

婴幼儿消费品市场容量测算及未来空间

总体空间分析:2018年预计规模达3.02万亿元

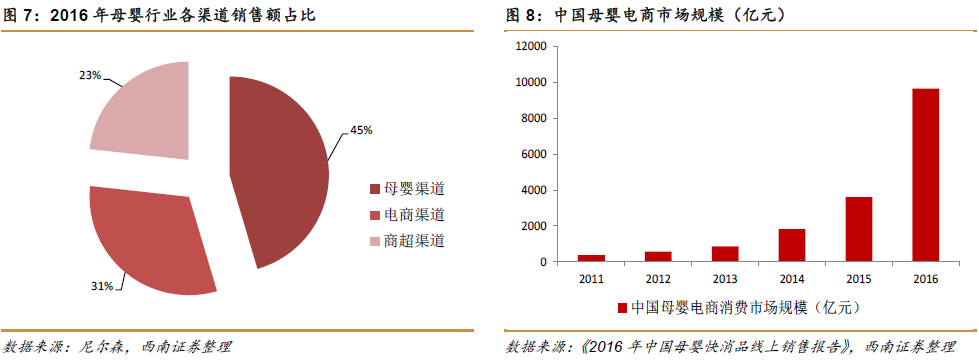

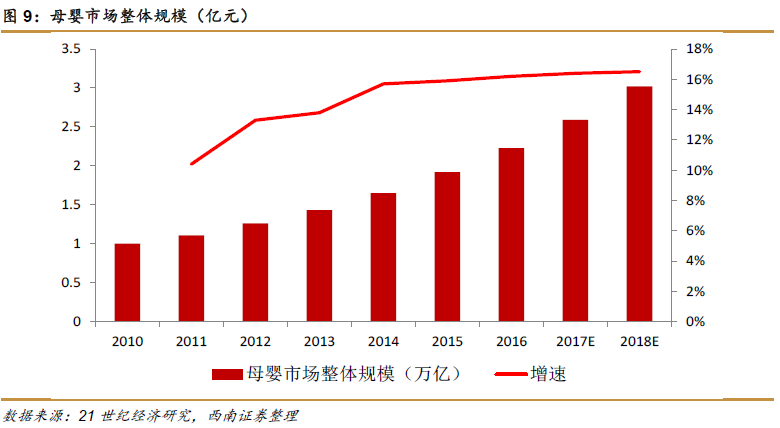

受全面放开二孩政策的影响,2017-2020年新生儿每年将比当前增加300-500万,预计每年可新增超400亿-500亿元母婴消费规模。21世纪经济研究院测算结果显示,2011年来母婴市场的增速都在10%以上,2016年中国母婴市场规模为2.23万亿元,同比增长更是高达16.2%,而随着婴儿红利的进一步释放、人均收入的进一步增长、以及消费结构的进一步提升,婴幼儿市场将大面积扩容,2018年预计规模达3.02万亿元。

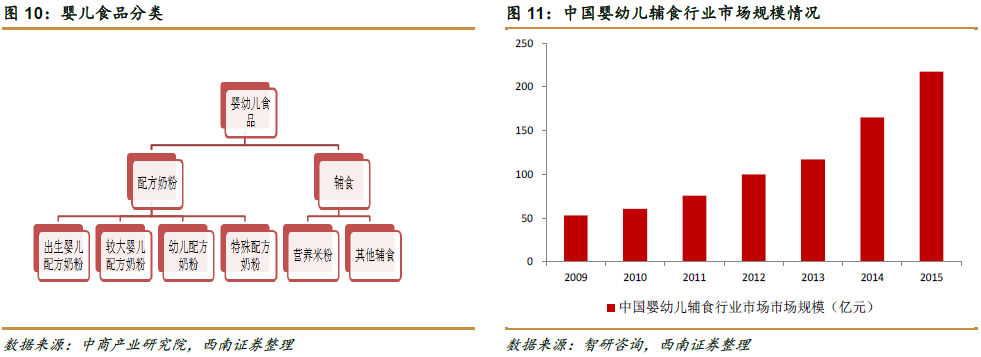

目前婴幼儿消费品主要分为食品、服装、玩具、用品、服务四类,这里我们选取食品(包括奶粉、辅食)、服装、用品种的纸尿裤、服务中的婴幼儿教育进行详细分析。

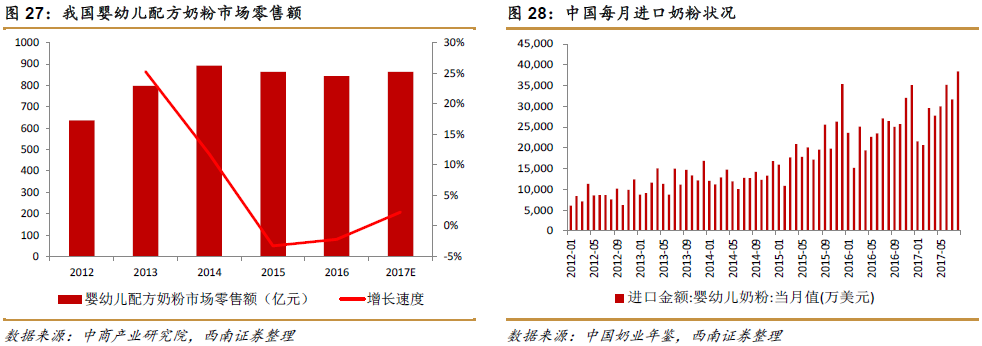

婴幼儿食品——辅食市场发展尚不成熟,未来空间巨大

中国婴幼儿配方奶粉市场行业规模增速放缓,但空间仍超千亿。婴幼儿奶粉需求量是跟婴幼儿数量挂钩的,Euromonitor的数据显示2002-2016年我国婴幼儿奶粉市场年均复合增速高达20.5%,但在安全事件的影响下国产奶粉品牌的信任度降低、加之前期基数较高,2016年国内婴幼儿奶粉行业规模为1224亿元,仅同比小幅增长6.4%。

婴幼儿辅食市场发展尚不成熟,未来空间巨大。婴幼儿食品的消费习惯逐渐由“仅仅为孩子购买奶粉”逐步向“购买辅食以丰富婴幼儿饮食结构”转换。2015年在新生儿增长缓慢的背景下,我国婴幼儿辅食的市场规模依然保持了31.7%的增长,全面“二孩”政策及消费升级引致的婴幼儿辅食需求有望带来每年百亿元以上的市场空间,考虑婴幼儿从6个月到1岁的喂养需求,则未来4年新增的辅食需求空间为57亿元、121亿元、103亿元、97亿元,预计辅食市场2016-2019年增速分别为63.1%、43.5%、1.9%、4.2%。虽然当前辅食市场规模不足250亿元,但未来增长空间巨大。

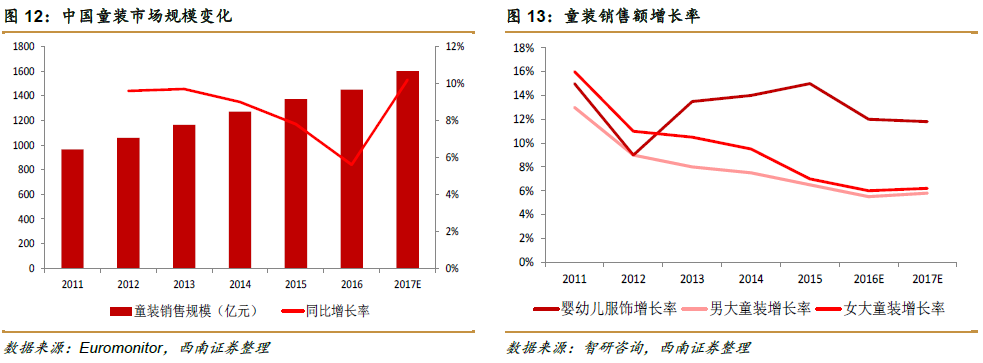

儿童服饰——童装市场规模有望超过2000亿元

在成人服装市场趋于饱和的背景下,童装市场正成为服装行业的一个新兴增长点。2011年我国童装市场规模只有964亿元,2016年我国童装销售额约为1450亿元,预计2017年童装市场将迎来爆发元年,市场规模有望突破1600亿元,到2020年我国童装市场规模有望超过2000亿元。

婴儿纸尿裤——当前市场空间约400亿

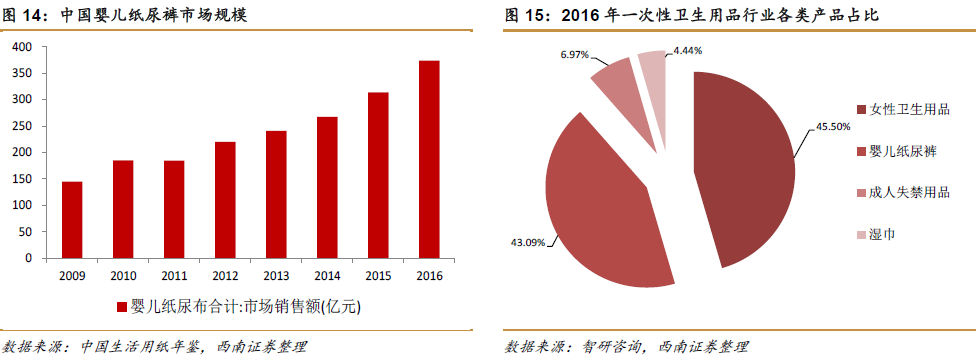

由于传统习惯的存在,中国许多家庭将纸尿裤与传统棉质尿布混用,或者仅在夜晚、外出时使用等,这直接导致我国婴儿纸尿裤的人均使用量较低,近年来随着80、90 后家长比例的变大、消费习惯的改变,婴儿纸尿裤的渗透率持续增长(2009的26.4%上升为2016年的55.6%),婴儿纸尿裤的日均使用量也大幅增加。就市场规模而言,2013年时中国纸尿裤的市场规模还只有240亿元,2016年增长至374亿元,中商产业研究院预计2017年中国婴儿纸尿裤可达400亿元。

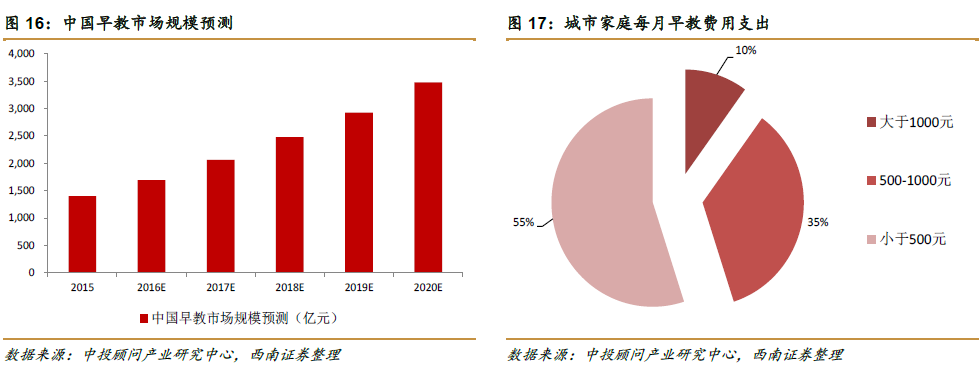

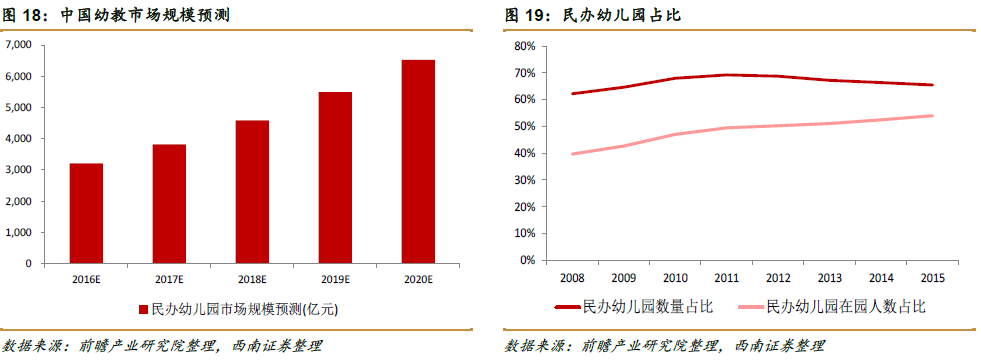

婴幼儿教育——2020年早教规模将达1400亿,民办幼教达6500亿

中投顾问产业研究中心数据显示,2015年我国早教市场规模已经达到1400亿元左右,预测到2020年我国早教市场规模将达3480亿元,未来五年平均增速约为20%。对于幼教而言,前瞻产业研究报告显示目前民办幼儿园已成为幼教行业的主体力量,2015年全国民办幼儿园占比65.4%,民办幼儿园在院儿童占比54%,前瞻产业研究预测2016年民办幼教市场规模为3214亿元,到2020年将达到6522亿元。

婴幼儿产业整体竞争格局分析

一直以来,我国生产婴幼儿产品的企业较多,没有统一的质量标准,企业之间竞争激烈。婴儿奶粉、婴儿辅食、婴儿纸尿裤、婴儿沐浴露的CR4市场集中度分别为57.8%、70.7%、31.8%、62.5%,虽然这些细分领域的市场集中度高,但国产品牌占有率较低,不过近年来国产品牌在很多领域的竞争力不断提高,国产品牌的市场占有率也不断提升。

一些起步较晚的婴童领域品牌则处于非常分散的地步,这些细分领域处于行业生命周期起步阶段。婴幼儿产业享有高毛利。根据西南证券选取部分产业上市公司毛利率状况来看,奶粉、幼教、纸尿裤、童装的毛利率分别高达61%、60%、50%、43%。

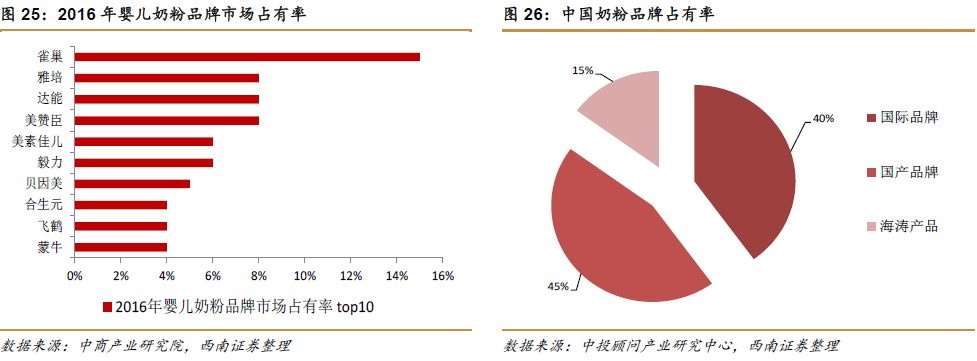

食品——国产奶粉受国外奶粉挤压严重

我国婴幼儿奶粉行业竞争激烈,海外品牌处于相对强势的地位,我国2016年婴儿奶粉品牌市场占有率水平排名前五的品牌只有伊利一家国产企业,而雀巢、美赞臣、达能、雅培四家海外品牌占据了我国婴幼儿奶粉近40%的市场空间。这主要在于国内品牌在婴幼儿配方奶粉研制上起步比较晚,产品研发能力相对较弱。

另外国内良种奶牛比例较低,虽然近年来我国大力引进和推广良种奶牛,但仍然远低于发达国家水平,这也制约了国内乳制品的产量和品质的提升;加上近年来,市场行业规范缺失、产业结构不合理、生产集中度低,国内乳品企业与国外领先企业技术差距大,营销模式落伍等等也成为制约行业发展的瓶颈。

中国婴幼儿奶粉市场零售额增速有限,国产婴儿奶粉销量面临危机。据中商产业研究院数据显示,2015、2016年中国婴幼儿配方奶粉市场零售额增速就开始不断放缓,甚至出现负增长,2016年新生儿数量大幅增加的背景下,中国婴幼儿配方奶粉市场零售额依旧下滑了2.3%。这主要在于消费升级的背景下,消费者更加重视产品质量安全以及婴幼儿配方奶粉中的营养成份,中国消费者跨境购买量增加。

2016年中国跨境电商交易规模达到6.3万亿元,是2013年时的2倍多,2014年通过海淘代购的婴幼儿配方奶粉的规模超过了100亿元,而2015、2016年海淘奶粉的市场占有率进一步提升,海淘品崛起一定程度上蚕食了国内品牌及正规渠道进口国外品牌市场空间。

婴幼儿辅食市场规模较小,但中国企业竞争力较强。目前,婴幼儿辅食市场规模还比较小,总体规模不到250亿元,市场发育程度较低。中国婴幼儿辅食市场中,亨氏的市场占比最大,为30%左右;排名第二的贝因美市场份额为20%左右,排名第三的雀巢占15%左右,不过排名前十品牌中中资品牌占据七家,因此在该市场中国企业的竞争力还是比较强的。

注册制是否利好国产品牌还有待观察。未注册的品牌,将不得在我国境内销售婴幼儿配方乳粉产品。不过,国产奶粉品牌能否成为最大受益者还有待观察,规范了市场竞争环境之后,大量的小品牌被踢出去后,进口奶粉的市场空间可能进一步加大。

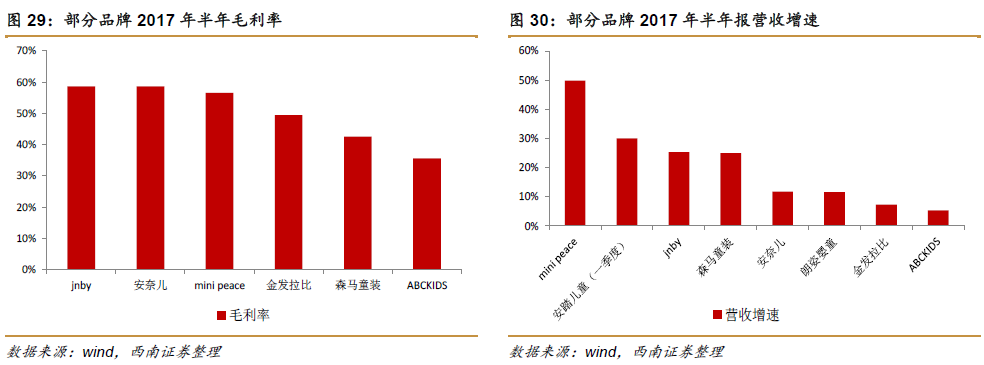

婴幼儿服饰——利润空间大、但市场高度分散

目前我国童装行业尚处于成长阶段,市场需求增长速度快,童装产业总产值年增长率可达25%-30%。不过我国童装市场高度分散,目前品牌排名第一的企业巴拉巴拉市场占有率也不过只有4%左右,其他的国内童装品牌均在1%左右,甚至市场占有率不超1%,市场环境为企业提供了非常有利的条件,这是一个新的利润增长点。

目前有童装服装业务的公司,其童装部分的收入增速均保持在10%以上,部分公司毛利润高到40%,童装行业在业绩增速上显著快于服装行业整体水平,童装市场的消费也正呈现出由低端走向高端的趋势。随着消费者对品牌认知的累积,品牌知名度和功能性已成为国内儿童服饰业产品竞争的核心。

婴儿纸尿裤——进口替代是发展趋势

纸尿裤、尿片市场现阶段总容量较小,行业竞争激烈。2015年纸尿裤销量将近300多亿,约有600多个厂家、2000多条纸尿裤片生产线、1200多个品牌在争夺这个市场,从近三年的市场TOP10品牌变化情况来看,美国的帮宝适品牌一直稳居市场第一的位置,前十名的纸尿裤品牌中一半为合资企业,进口纸尿裤已经占据婴儿纸尿裤市场的半壁江山。虽然外资品牌在我国一次性婴儿纸尿裤市场占据优势,但是近年来国产品牌的发展也较为迅速,品类和质量也得到了很大进步。

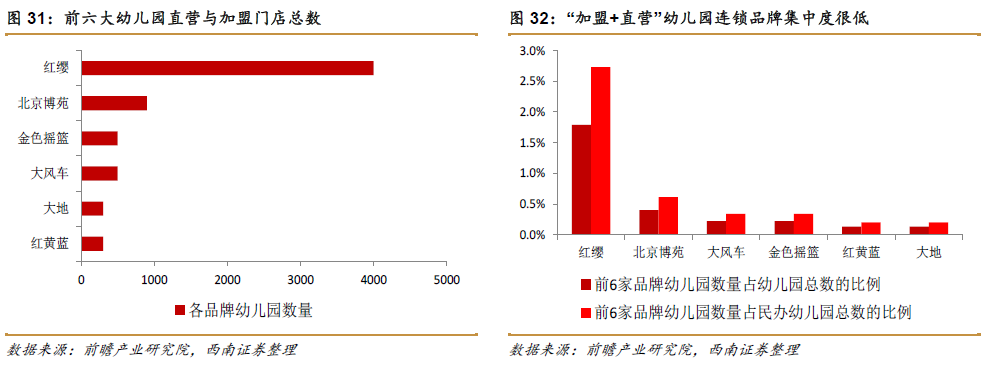

婴儿教育——品牌集中度低,三四线空间巨大

虽然我国国内早教行业起步较晚,但行业呈现本土品牌和国际品牌并进的格局,且近几年本土早教上升趋势明显,《中国早教蓝皮书》信息显示传统国外品牌搜索量从2014年45%下降到2016年的37%。从地域来看,一线城市竞争会比较激烈,但是市场空间仍然足,三四线城市的市场需求已经成熟,但优质的品牌比较稀缺,未来随着大型品牌机构的继续扩张,特别是下沉到三四线城市,早教行业集中度将逐步提升。

我国现在的幼儿园市场格局比较散乱。三四线人口缺口较大,二胎的放开也将催促三四线的生育意愿,因此三四线城市幼教行业发展潜力较大,有望成为下一片蓝海。

值得关注的重点个股

总体来看,随着二胎政策的全面铺开,婴幼儿消费市场也将迎来长期利好,在消费升级的持续催化下,家庭中婴幼儿开销比例不断放大、婴幼儿的消费档次也在不断升级,未来“宝贝经济”将成为市场最为热门的话题之一。目前我国的许多婴幼儿细分产业尚处于起步阶段,市场品牌分散、集中度较低、竞争激烈,但婴幼儿产业利润高、成长速度快,未来能够在竞争中走出来的优质企业将显著受益于产业红利。对此西南证券建议关注以下个股:H&H国际控股(01112)、蒙牛乳业蒙牛乳业(02319)。(编辑:胡敏)