在去年全球股市暴跌浪潮中,有诸多传统意义上的市场共识被打破,其中之一就是股市涨幅超过工资涨幅长达10年的现象。而这种对多年来共识的适度打击能否持续下去,将取决于美联储抗击40年来最严峻通胀所采取的激进紧缩周期背景下,美国经济的演变情况。

这可谓是对于饱受通胀蹂躏的世界的标志性讽刺。当消费者价格上涨耗尽了美国劳动者的钱袋、使他们无法维持生计时,工资上涨使得他们的富裕程度有所提升,尤其是当与一组更抽象的资产——公开交易的股票进行比较时。有预测数据显示,随着美国民众的工资上涨而股票下跌,基于工资的购买力相对于股票增长了25%。

分析人士语出惊人:高通胀和美联储激进加息使得财富再分配可能性提升

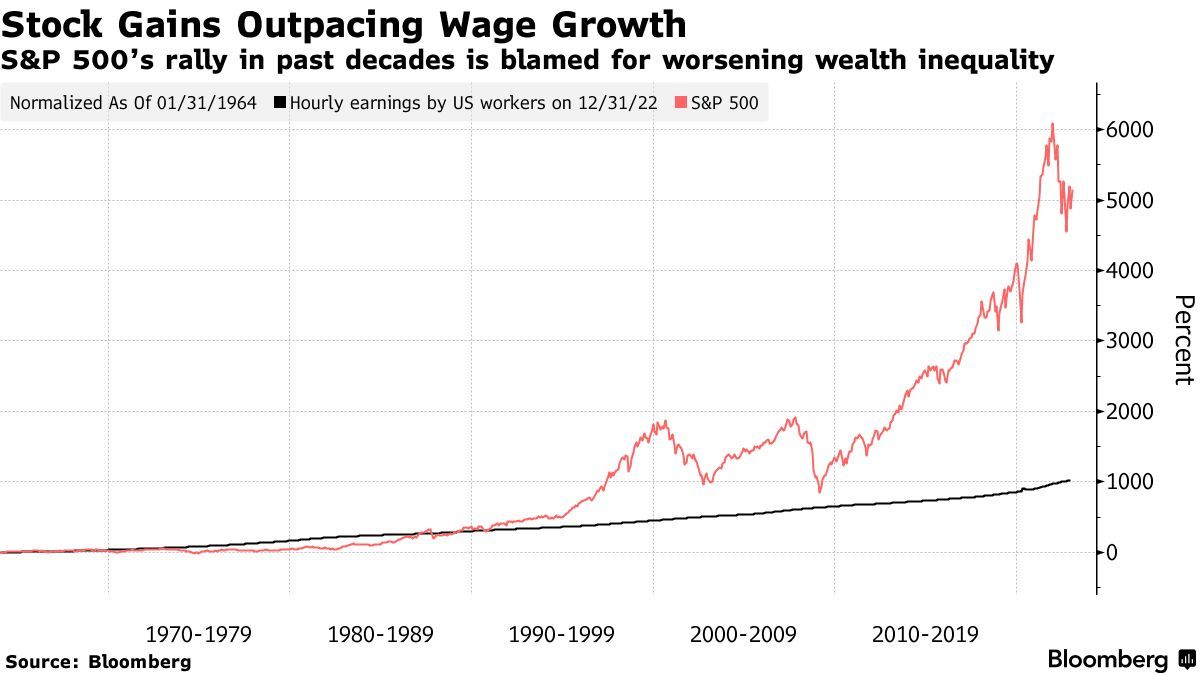

然而,一些批判者认为这是一场毫无意义的胜利,尤其是考虑到近半个世纪以来,美国个人致富的主要渠道已经无情地转向对于各类资产的所有权,而不是时薪。根据StoneX Group Inc.的一项分析,1980年,以当时最低时薪3.10美元计算,一周的工资所购买的标普500指数型资产,现在需要耗费三个半月的薪资才能支付。

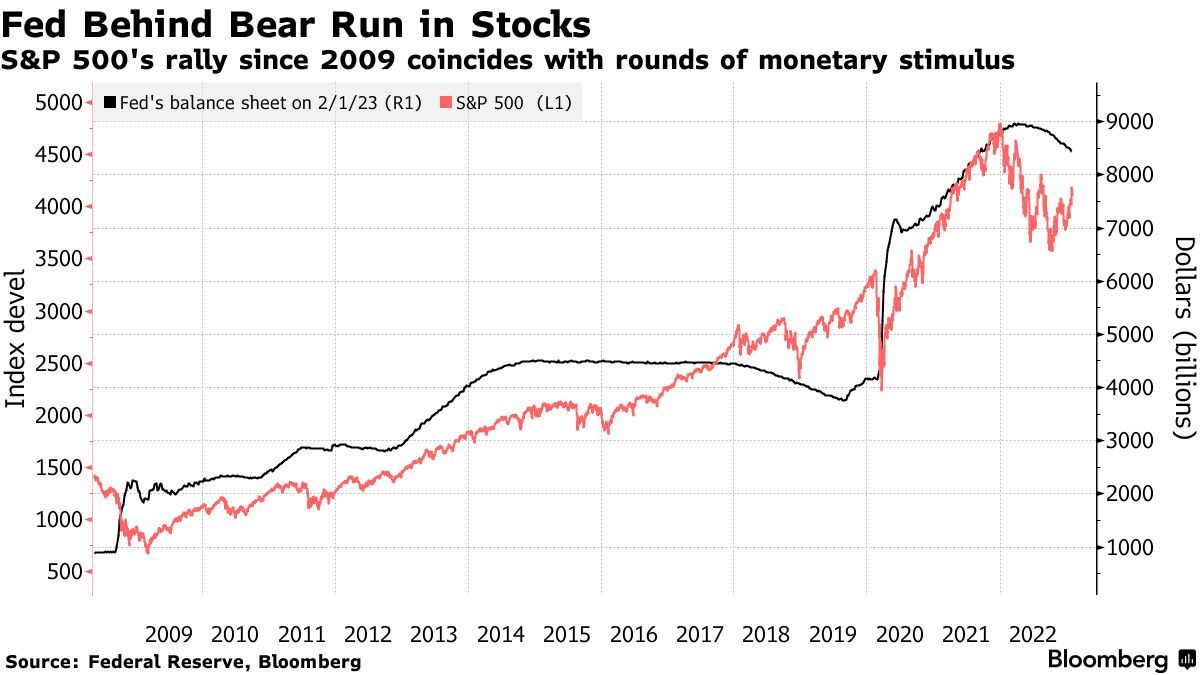

在这个视角之下,透过镜头我们能够看到人们对于通胀率和美联储加息周期的反应呈现出不同的色彩,多数投资者认为无疑是悲观的后果——高通胀和美联储加息打压了资产价格。然而,还有一种少数派的观点认为,在多年的宽松货币政策大幅度拉开贫富差距,并且让普通美国人买不起很多东西之后,货币政策的逆转已经开始产生截然相反的效果:让金融资产重新回到可负担得起的范围。

来自投资机构StoneX的全球宏观战略总监文森特·德鲁拉德( Vincent Deluard)写道:“在旧体制下受苦最严重的工人群体受益最大:比如一些年轻人、受教育程度最低的人、穷人和某些少数族裔。”“从2022年开始的货币紧缩进程不能、也不应该逆转。”

过去几十年,标普500指数上涨被认为加剧了财富不平等效应

德鲁拉德的观点也许会让许多人觉得无聊或完全错误,与许多公认的观点相悖,多数人认为包括“牛市”等积极趋势是可取的,因为它们增加了社会财富。总的来说,德鲁拉德的观点在于,通胀率飙升、利率上升以及股市暴跌等趋势,使得社会财富再分配的可能性提升。

“对一个经济体来说,最糟糕的情况就是通货膨胀。它摧毁了一切,”Bianco Research的创始人吉姆·比安科(Jim Bianco)在接受采访时表示。“这是一种对每个人都同样不利的税收。这会降低每个人的购买力。由于通货膨胀,你的美元在一年内会买到更少的东西,无论这美元是由埃隆·马斯克所有,还是由接受公共援助的人们所有。”他表示。“我们需要采取一切可能的手段来阻止它。”

通胀——或许是重新平衡美国财富和收入的解药

此外,另一派别持不同意见的市场观点认为,收紧货币政策是财富不平等的乘数,因为它会影响民众对于实物资产的可负担能力。美联储委员会的经济学家丹尼尔·林戈(Daniel Ringo)在一份新的工作报告中写道,通过提高抵押贷款利率,美联储的限制性政策似乎阻止了许多低收入家庭获得房地产等实物资产。

尽管如此,在超过一代人的时间里,股市跑赢工资的程度一直是美国经济生活中的一个决定性事实,在美联储的刺激措施推高股市、同时降低工人工资的时候,它曾在某些群体致富的主要原因。无论近期经济与通货膨胀的冲突到底是何种情况,这种差距已经开始缩小。在截至2021年的40年里,标普500指数的年回报率为11.9%,而美国劳工部追踪的员工平均时薪仅仅增长约3.28%。截至去年之后,涨幅分别为11.2%和3.32%,前者罕见倒退。

StoneX的德鲁拉德的主要观点在于,当前的紧缩政策可能是一个较长期周期的第一次突破,在这个周期中,每当出现麻烦的迹象,美联储就会立即向已经富裕的投资阶层伸出援手。他强调,缩小差距的一种方法是,如果过去两年出现的工资强劲增长在美联储限制资产价格的冲击下得以延续。

他强调道:“有一种方法可以让通胀重新平衡财富和收入,使社会更加公平——如果通胀是由工资驱动的,尤其是低收入群体的工资,那么通胀可能是一种解决方案。”“如果工资增长速度超过通货膨胀率,企业利润率将会萎缩,你将会看到过去40年财富疯狂集中的大逆转,以及资产价格飙升和工资停滞不前的大逆转。”

自由主义倾向的经济与政策研究中心高级经济学家迪恩·贝克(Dean Baker)认为,许多因素导致了工人薪资落后,其中包括全球化和美国工会的衰落,不过美联储是更大的原因之一。在1968年之前,最低工资一直与生产率保持同步,这意味着低收入工人受益于经济增长,他们的工资与物价保持同步。从那时起,工资就没有跟上——根据贝克的计算,如果有的话,今天的最低工资应该是每小时25美元左右。目前联邦最低工资是每小时7.25美元,这个数字自2009年以来就没有变化过。

标普500指数自2009年以来的涨势与美联储数轮货币刺激措施同时进行

“至少在我看来,在工人落后方面,美联储发挥了重要作用,”他在接受采访时表示,不过他赞扬了美联储主席杰罗姆·鲍威尔对这个问题的大量关注。他表示,有那么一段时间,即使当时的通货膨胀率很温和,但只要有工资上涨的迹象,美联储就会提高利率。

美国贫富差距不断拉开的幕后推手之一:不断膨胀的股票资产价值

来自Axonic Capital的研究主管彼得·切奇尼(Peter Cecchini)表示,尽管美联储自全球金融危机以来实施的宽松货币政策并不是直接为了让股票持有者致富,但它导致了美国人之间的贫富差距不断扩大。

“这部分是意外的后果,”他表示。“美联储非常清楚,财富效应是政策的一种传导机制。因此,如果它能让股东更富有,以实现更大的利益,那么我认为这是可以的。现在,相反的情况发生了,美联储的政策收紧,并可能继续收紧。”

尽管随着时间的推移,收入最低的工人持有股票的比例有所上升,但与高收入工人的持股比例相比,仍然微不足道。根据美联储2019年的一份报告,只有不到三分之一的低收入家庭参与美国股市,而中上收入家庭的这一比例约为70%,收入分配位于前十分位数的家庭的这一比例超过惊人的90%。

他们持有的资产价值存在巨大差异。美联储发现,2019年美国家庭持有的所有金融资产的中位数为2.57万美元,而平均值约为36.37万美元。收入分配后一半群体的股票持有价值中值约为1万美元,而中上层次收入群体的股票持有价值中值为4万美元,收入最高的十分位数群体的股票持有价值中值约为惊人的43.9万美元。

盖洛普去年春季的一项民意调查显示,大约58%的美国人声称自己持有股票,低于2001年至2008年期间持有股票更为普遍的时期,当时平均有62%的美国人持有股票。这表明,2008年金融危机后,资产所有权的拥有率下降,至今仍未恢复。同一项调查还发现,年收入在10万美元或以上的人中,有近90%的人说他们在股市投资,而年收入在4万美元或以下的人中,只有25%的人说他们在股市投资。

TIAA银行的全球市场负责人克里斯·加夫尼(Chris Gaffney)表示:“我们经历了资产价格的大幅上涨,股市自1980年以来经历了一轮巨大的牛市。”“对于那些拥有这些资产的投资者来说,这显然是件好事,但对于那些错过或没有机会投资股票市场的投资者来说意味着错过了财富自由时期。”