本文来自“Kevin策略研究”微信公众号,作者为刘刚。

在北京时间昨晚举行的议息会议上,欧央行决定维持三个主要基准利率不变;同时在市场更为关注的资产购买规模上,欧央行决定从2018年1月开始将当前每月600亿欧元的资产购买规模缩减至300亿欧元每月,并将QE操作时间延长至2018年9月。由于这一决定基本符合此前市场预期、甚至在QE延长时间上略偏鸽派(此前预期QE延长至明年6月的不在少数),因此市场反应积极。欧洲股市普遍进一步走高(德国0.8%,法国1%)、欧元大幅下行、进而推动美元指数走高至94.2、黄金回落、德债利率也小幅回落。

对于此次议息会议的潜在影响和意义,我们点评如下:

欧央行此次决定减量标志着全球宽松退潮的进一步加速。继美联储开启缩表并继续加息、加拿大已经两次加息、日本央行QQE实际购买规模已经开始下降、英格兰银行11月加息预期明显升温之后,此次欧央行决定QE减量意味着金融危机以来全球主要发达市场央行多轮宽松政策退潮的进一步加速。

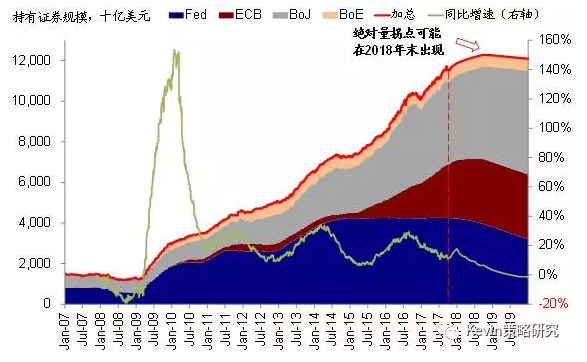

按照当前的减量节奏,在明年9月本轮QE延长到期后,欧央行QE可能在2018年底前决定完全结束。同时再结合美联储当前既定的缩表路径、以及日本央行逐渐减少的购买规模测算,美欧日英四大央行所持有的证券资产总量也可能将在2018年末迎来绝对量(一阶倒数)上的拐点。长期而言,这一拐点的出现对于全球市场和主要资产的影响也将是深远的。

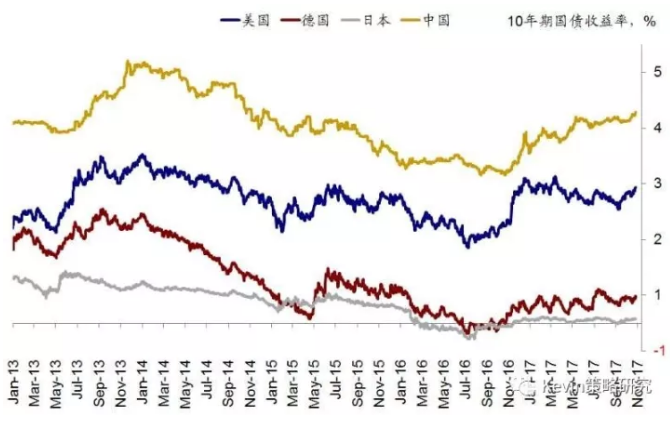

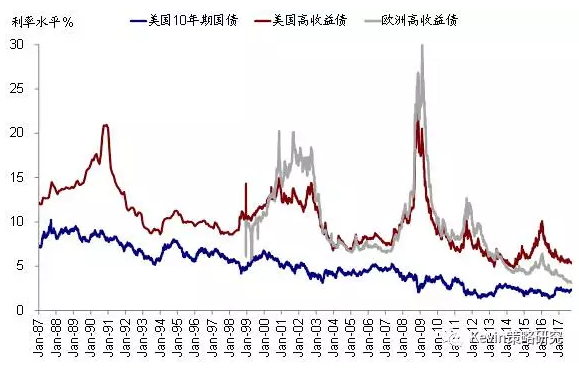

从对资产价格的影响来看,其中一个主要的潜在影响是未来利率水平或因此存在上行压力,而这也是我们边际上对债券类资产转向更为悲观的主要原因之一,特别是欧洲债市未来可能面临更大的压力。除了货币政策的转变外,欧洲的利率水平一直以来依然徘徊在低位,10年期欧洲高收益债的利率水平甚至与美国国债利率水平基本相当。因此在未来货币政策加速退潮的大趋势下,存在上行风险。相比之下,与其博弈利率水平和信用利差的进一步下降或收窄,倒不如从权益类资产上获取收益。

对于股票市场而言,尽管理论上货币政策的退潮也会对市场估值带来一定压力,但我们认为当前基本面的复苏和盈利的持续向好足以抵消货币政策收紧对估值带来的负面影响。欧央行此次能够决定QE减量的主要背景便是今年以来欧元区增长的持续复苏。

另外,从市场预期角度,短期来看,由于欧央行减量的预期早已被市场充分计入,再加上直到明年9月份之前欧央行政策不会再有新的变化,因此其边际扰动已经明显下降。实际上,自9月初的议息会议以来,随着市场预期的不断计入,其影响已经开始减弱,表现为欧元见顶回落,欧洲股市则触底反弹。

因此,基于上述对基本面向好、以及欧央行政策边际影响下降的判断,我们对于欧洲股市依然维持乐观看法,维持超配建议。不过,明年年中,随着本轮QE结束时间的临近,市场对于欧央行再度紧缩预期的逐渐升温,可能会一定程度上复制今年6月份以来对欧元和欧洲股市的压力。

此外,值得注意的是,由于欧央行货币政策预期充分计入后引发的欧元回落、以及美国税改预期升温共同作用下的美元走强,可能会阶段性的给新兴市场带来扰动,不过这并不会终结当前新兴市场从表现和资金流向上相对发达市场的趋势性逆转。基本面优势扩大、结构性调整、资金仍有充分回流空间、美元中期弱势都是支持我们继续看好新兴市场的主要理由。(编辑:曹柳萍)