开年不久,回暖的春意笼罩了整个港股生物医药板块。

智通财经APP关注到,借助创新生物药集体走高的风口,康宁杰瑞制药-B(09966)正在上演V型反转。去年11月,创下历史新低的港股康宁杰瑞突然止跌回升,并走出一波大牛行情,截至2月2日,其已累计上涨205.26%,股价最高达到17.7港元,创下2022年以来的新高。

然而,在阶段性新高的次日(2月3日),康宁杰瑞却向市场扔下一枚重磅炸弹——早盘前,该公司发布公告,拟配售2500万股配售股份,相当于经扩大已发行股本约2.6%,配售价为每股15.22港元,较2月2日收市价每股16.82港元折让约9.5%。

受折让股份筹资的影响,2月3日康宁杰瑞早盘直接低开1.9%,开盘价为16.5港元。截至2月3日收盘,其股价为16.14港元,跌幅为4.04%,总市值约151.67亿港元。在一款产品步入商业化,股价上行之际,康宁杰瑞选择折价配股集资,显然是有备而来。

一款上市产品,撑起超150亿市值?

2022年,是康宁杰瑞步入商业化后的首个完整运营年。

与股价走牛相对应的,2021年11月,药监局附条件批准恩沃利单抗(KN035)上市,用于治疗不可切除或转移性MSI-H/dMMR晚期实体瘤,成为公司首款商业化的产品,也是全球首款皮下注射的PD-(L)1抑制剂。

值得关注的是,恩沃利单抗相较于目前已经上市及在研的PD-(L)1抗体而言有其独特性:在药物使用上,市场上的PD-(L)1治疗往往需要进行静脉滴注,这会花费大量的时间。恩沃利单抗注射液采用纳米抗体结构,分子量比传统PD-L1抗体更小,水溶性更高,稳定性和组织渗透性更强。其独特的皮下注射设计不仅在安全性和依从性方面具有优势,患者无需进行静脉滴注就可以在30秒内完成给药,大大缩短了给药时间,提升便利性,从而提高患者生活质量。

资料显示,恩沃利单抗在刚上市仅一个月的时间中,销量就达到12000支,创下了6030万元的销售收入,远高于同类竞品在2021年的月平均销售额。截至2022年6月30日,KN035为康宁杰瑞贡献收入0.54亿元。今年1月4日,恩沃利单抗首次参与医保谈判,未来更是放量可期。

为进一步拓展适应症,公司目前还在开展胆道癌的注册性III期临床试验,以及联合仑伐替尼用于二线治疗MSI-H/dMMR子宫内膜癌的临床。同时,海外与合作伙伴推动的软组织肉瘤适应症临床也在有序推进。

然而,康宁杰瑞仅有一款上市的旗舰产品,显然在竞争力上稍显单薄,特别是处于PD-(L)1逐渐步入“内卷”红海竞争的当下。目前,国内已上市的PD-(L)1靶点药物不少于14个,还有超70个在研候选药物。适应症方面,国内K药的dMMR/MSI-H晚期结直肠癌早已获批,复宏汉霖、乐普生物、百济神州、恒瑞医药也有相应布局。

因此,即便上市产品拥有差异性和独特性,似乎短时间内难以改变康宁杰瑞连亏7年的现状。财报显示,2022年中期,公司实现营收5356.9万元,而净亏损约1.47亿元,距离开始盈利仍有一段差距。

对于资本市场而言,似乎更多地是看好和押注于康宁杰瑞的未来。

从研发管线上来看,除了1款已上市的PD-L1抑制剂,公司开发了11款药品候选物,其中3款候选物KN046(PD-L1/CTLA4)、KN026(HER2/HER2)、KN019(B7)处于关键临床阶段。

据了解,KN046是康宁杰瑞自主研发的全球首创重组人源化PD-L1/CTLA-4双特异性单域抗体Fc融合蛋白,适应症包括非小细胞肺癌、肝癌、胰腺癌、三阴乳腺癌、食管癌及胸腺癌等,处于注册性临床阶段。从披露的临床研究数据来看,KN046疗效显著,有望成为康宁杰瑞最具全球竞争力的核心产品之一。

为配合KN046的上市,康宁杰瑞还在2021年搭建了自己的核心商业化团队,以加速推进KN046和后续重磅产品的商业化进程。不过,其竞争对手康方生物旗下同靶点(PD-1/CTLA-4)的卡度尼利单抗(AK104)显然进度更快。

KN026是康宁杰瑞采用具有自主知识产权CRIB平台开发的HER2双特异性抗体,可同时结合HER2的两个非重叠表位,有望超越曲妥珠单抗和帕妥珠单抗联用的临床疗效。目前,KN026处于Ⅲ期临床阶段,有望成为第一个上市的国产HER2双抗。

而KN019或成为贝拉西普的首个生物类似药,KN019比自体免疫疾病的重磅药物Orencia活性强10倍,且安全性良好。

研发开支提高,融资“补血”

从2022年中期财报看来,康宁杰瑞在手现金以及定期存款约16.15亿元人民币,似乎并不缺钱,又缘何选择向资本市场进行配股筹资?

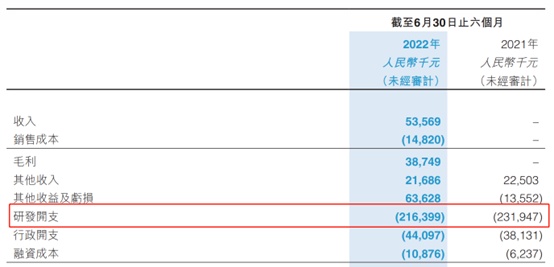

在募资的背面,是康宁杰瑞大量研发管线进入临床后期,意味着其将面临着更加高昂的研发成本——2020-2022年上半年,康宁杰瑞的研发费用分别为3.31亿元、4.81亿元及2.16亿元,在近两年半的时间中,其累计研发投入超过10亿元。

根据此次配股公告,该公司认购所得款项净额经扣除所有适用成本及开支(包括佣金、专业费用及实付费用)后估计约为3.76亿港元。

而我们或许从募资的走向能够窥得些许康宁杰瑞的研发重心:对于折价配售集资的用途,康宁杰瑞在公告中表示,拟将所得款项净额的约80%用于一项公司关键产品JSKN003启动多项注册临床试验(如HER2高╱低表达乳腺癌、胃癌等实体瘤);约10%用于公司一项关键候选产品JSKN016的临床开发;及所得款项净额的约10%用于公司的一般公司用途。

作为国内最早布局双抗的生物制药企业之一,去年康宁杰瑞可谓是多点开花,更多的双抗管线进入临床,JSKN003便是其中之一。

据了解,JSKN003则是新型靶向HER2双表位的抗体偶联药物(ADC),能够结合肿瘤细胞表面的HER2,通过HER2介导的细胞内吞释放有效载荷,发挥抗肿瘤作用,是首个申报临床的国产双抗ADC药物。就在去年10月,国家药监局就治疗晚期实体瘤的JSKN003的IA/IB期临床试验授出IND批准。

另外,康宁杰瑞旗下另一款在研KN052是PD-L1/OX40双抗,已于2022年6月,Ⅰ期临床研究完成首例患者给药。除此以外,公司研发管线中还有2个品种超10项临床研究,以及6款临床前候选药物。

综合看来,康宁杰瑞深度布局肿瘤领域,依靠领先的技术平台,公司已成功开发出6款进入临床阶段的产品,具备自主知识产权的KN046和KN026已进入注册临床阶段,而倘若后续PD-(L)1恩沃利单抗注射液进入医保,有望助其快速放量。

从目前的股价走势来看,市场对于康宁杰瑞加大投入推动管线研发和商业化建设的策略显然表示认同。但面对复杂的市场和政策环境,康宁杰瑞若想续航公司的持续成长,还需关注恩沃利单抗注射液放量及适应症拓展情况,以及KN046、KN026等核心产品后续开发进度。