主要观点

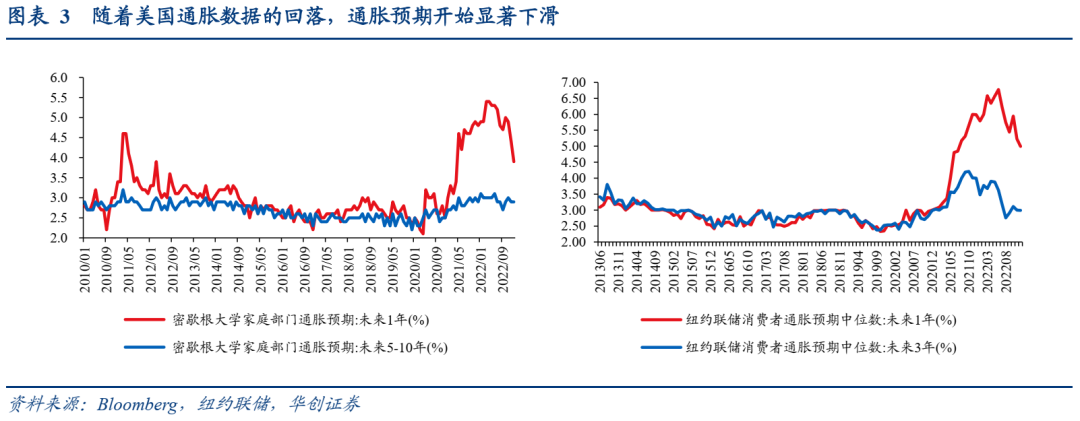

一、2月FOMC会议主要内容

政策决议:2月会议如期放缓加息步伐至25bp,将联邦基金利率目标区间上调至4.5%-4.75%。缩表继续按计划进行。

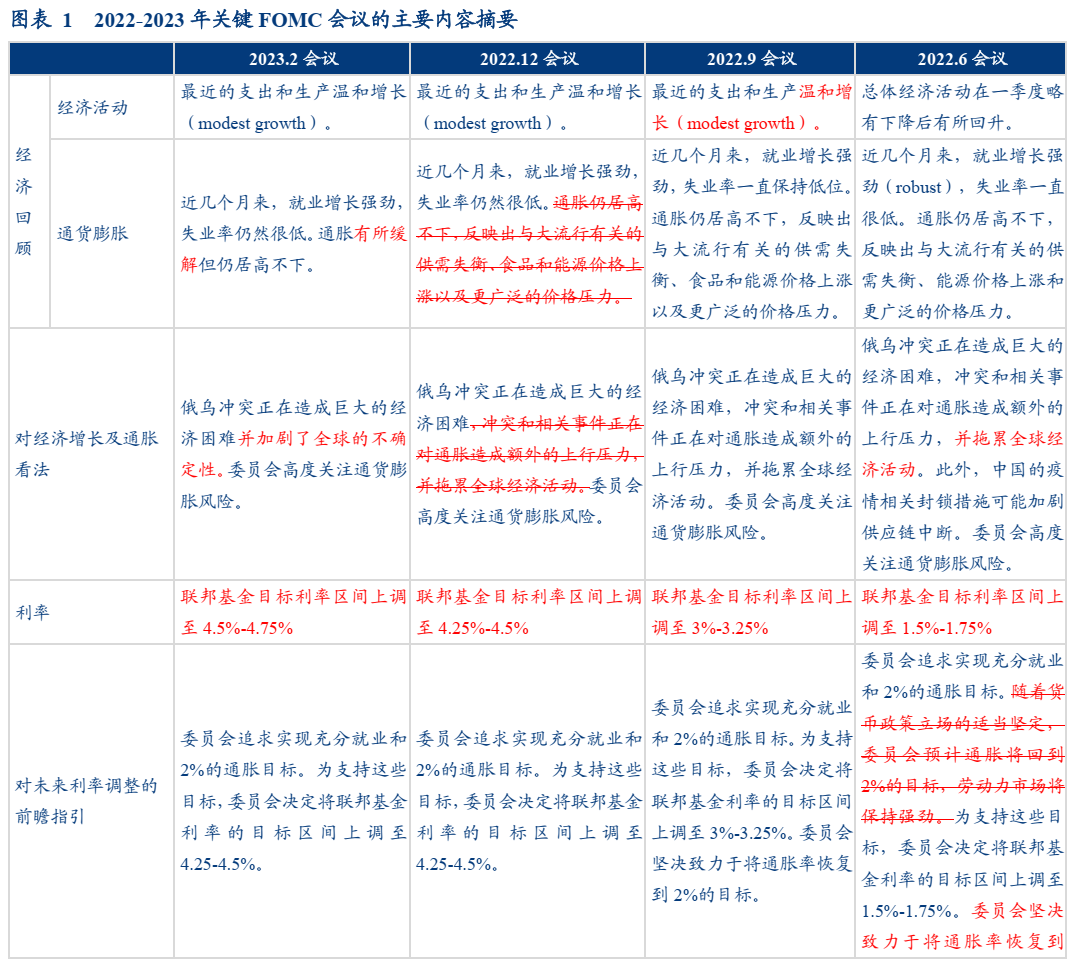

会议声明:首次认可通胀有所缓解。与12月声明内容相比,美联储在2月声明中首次指出“通胀有所缓解”,同时删除了“与大流行有关的供需失衡”、“俄乌冲突和相关事件”对通胀造成的上行压力,从美联储官方层面认可了通胀对美联储加息的压力正在缓和。不过美联储仍保留“通胀居高不下”的措辞,对通胀压力仍较为谨慎。

3、新闻发布会:针对通胀有所缓和,针对加息仍较谨慎。整体来说,此次新闻发布会传递的信号相对中性,鲍威尔针对通胀的表态出现缓和,认可通胀压力缓解,但在对未来加息的指引中表述仍谨慎,并未给出更多新的预期指引,继续强调将依据数据依赖判断未来加息幅度。因此发布会内容并未带来超预期信号,市场表现延续了会议声明发布后的宽松预期。

4、市场即期影响:鸽派预期加深,美股大幅上涨。2月会议后,市场对美联储鸽派预期进一步加深,年内加息预期由会议前的12月降息25bp,调整为11月、12月各降息25bp。伴随转向预期的提升,自会议声明发布至收盘,标普500指数/纳斯达克指数/道琼斯指数分别上涨1.7%/2.4%/1.1%;会议声明发布后4小时,美元指数下跌0.7%至101.13,COMEX黄金则上涨1.4%至1967.7美元/盎司,10Y美债收益率下行8.5bp至3.43%。

二、美元资产开始定价转向,警惕美股下跌风险

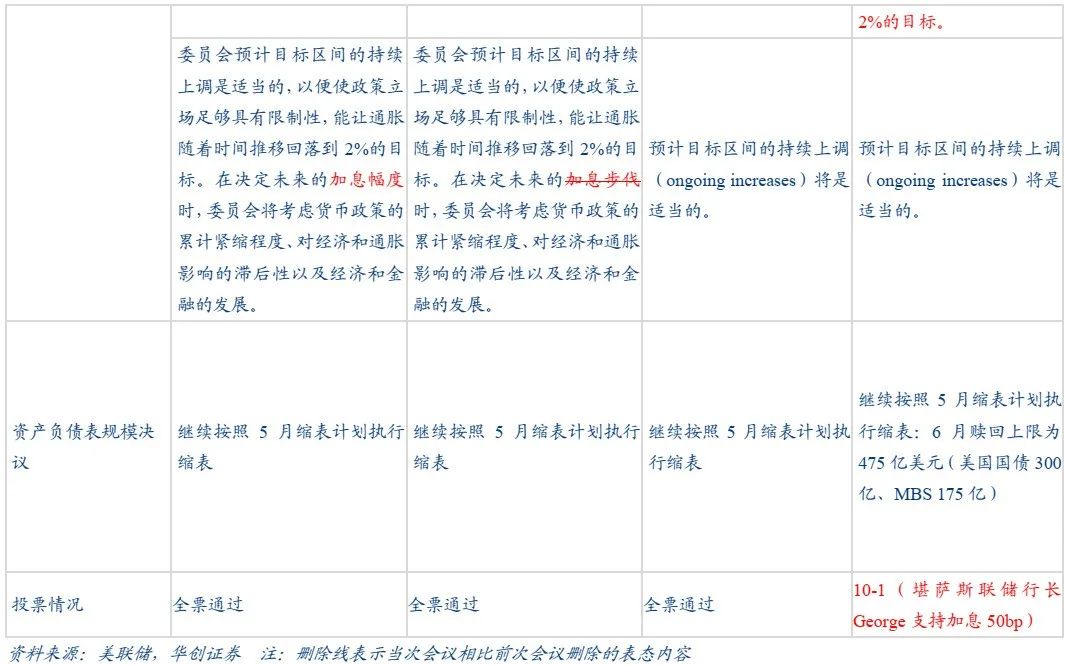

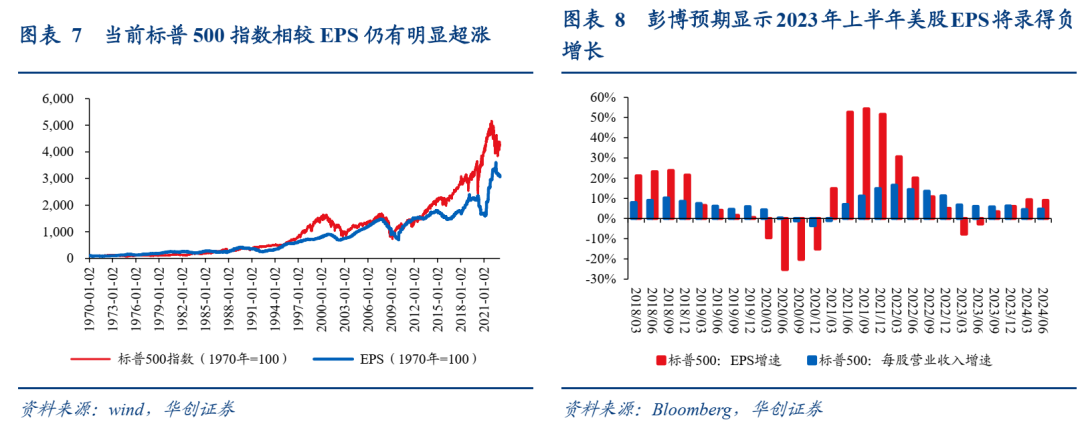

1、年初以来资产价格开始交易Pivot预期:美股反弹,标普500指数自年初以来上涨7.7%;美债收益率下行40bps至3.39%;美元指数下跌3.4%至101.2。同时,本轮美股反弹主要来自市盈率提升,EPS则在持续回落,反映美股更多受益于货币政策转向预期带来的估值改善。

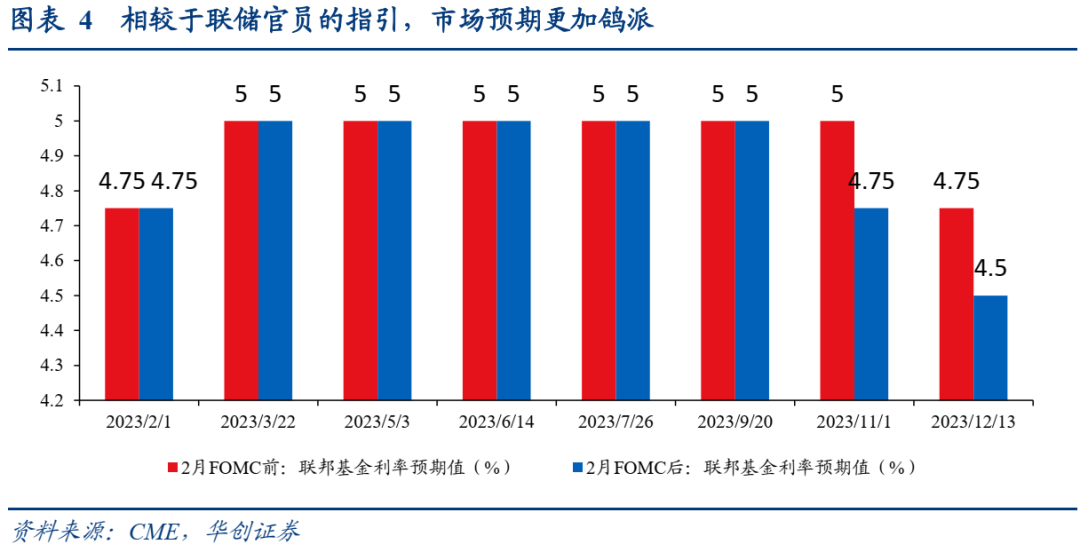

支撑当前政策转向交易背后的因素,主要在于:一方面,随着美国通胀数据的回落,通胀预期开始显著下滑。另一方面,12月FOMC会议后市场对美国经济衰退的预期更强、对美联储货币政策的预期也较官方指引更为鸽派:加息终端利率层面,2月FOMC会议前后,市场预期终端利率区间均为4.75%-5%,始终低于12月点阵图显示官员预期的5%-5.25%;降息时点层面,尽管美联储主席鲍威尔以及其他联储官员均表态过今年不会降息,但市场在2月FOMC会议前押注12月首次降息25bp,而在2月会后甚至预期年底降息2次。

2、美股定价偏差较大,警惕后续下跌风险

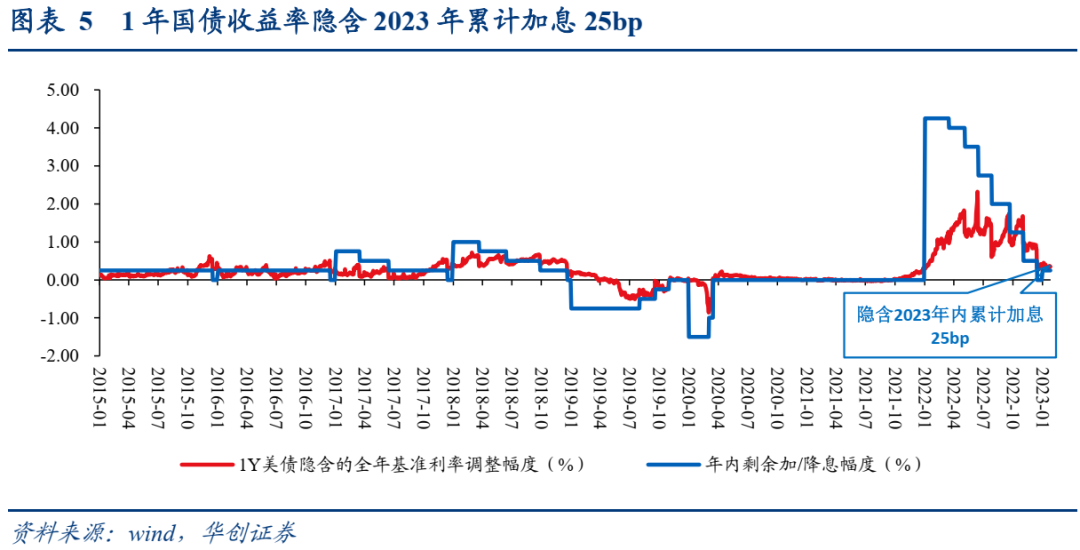

年初以来的资产价格究竟定价了2023年多大幅度的货币政策转向预期?我们依据在《各类资产“已计入”多少加息?这才最重要——5月FOMC会议点评》所采用的估算方法,计算可得:以2月FOMC会议前的数据估算,1年期国债收益率隐含2023年累计加息25bp,当时市场对美联储今年加息的预期为1月与3月各加息25bp,12月降息25bp,全年累计加息幅度为25bp,因此可见1年期国债收益率的定价相对合理。

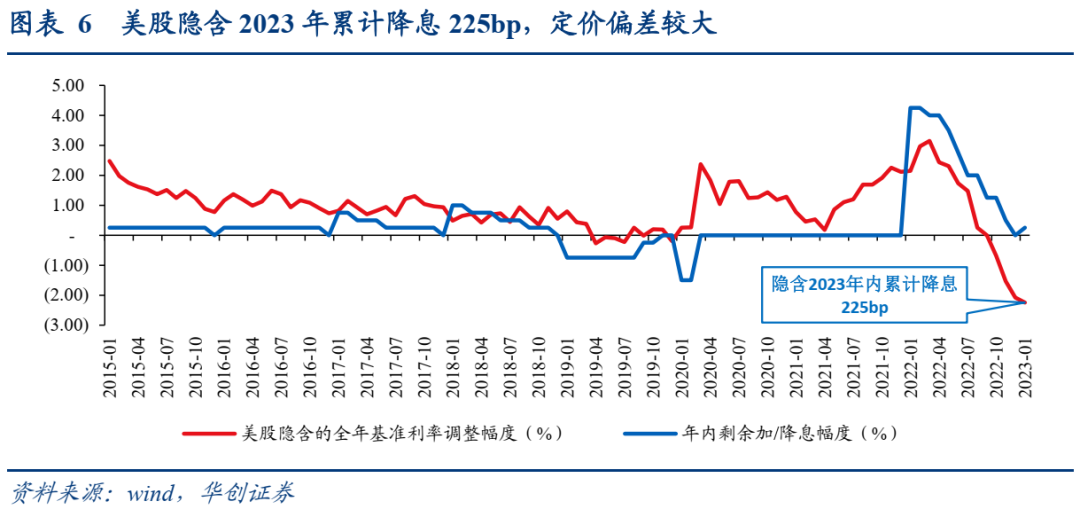

美股点位则隐含了2023年美联储将累计降息225bp,这一定价与市场的政策预期偏差较大。实际上,当前标普500指数相较EPS本身就有明显超涨(从过去50年的经验而言,美股的每股盈利和指数走势一直是匹配的),且彭博一致预期显示2023年上半年美股EPS将录得负增长,全年EPS增速也将明显放缓。因此,在当前美股对货币政策转向预期明显“抢跑”、对EPS预期却不充分的背景下,需警惕年内美股的下跌风险。

风险提示:通胀超预期,经济未如期衰退,货币政策鸽派程度不及预期

报告正文

一、2月FOMC会议主要内容

(一)政策决议:如期放缓步伐,加息25bp

2月会议如期放缓加息步伐至25bp,缩表继续按计划进行。美联储加息25bp,将联邦基金利率目标区间上调至4.5%-4.75%,同幅度上调超额准备金利率至4.65%、隔夜逆回购利率至4.55%。缩表继续按计划进行,当前每月到期赎回上限950亿美元,其中国债赎回上限为600亿美元,MBS赎回上限为350亿美元。

(二)会议声明:首次认可通胀有所缓解

与12月声明内容相比,美联储在2月声明中首次指出“通胀有所缓解”,同时删除了“与大流行有关的供需失衡”、“俄乌冲突和相关事件”对通胀造成的上行压力,从美联储官方层面认可了通胀对美联储加息的压力正在缓和。不过美联储仍保留“通胀居高不下”的措辞,对通胀压力仍较为谨慎。

(三)新闻发布会:针对通胀有所缓和,针对加息仍较谨慎

整体来说,此次新闻发布会传递的信号相对中性,鲍威尔针对通胀的表态出现缓和,认可通胀压力缓解,但在对未来加息的指引中表述仍谨慎,并未给出更多新的预期指引,继续强调将依据数据依赖判断未来加息幅度。因此发布会内容并未带来超预期信号,市场表现延续了会议声明发布后的宽松预期。

针对通胀有所缓和。鲍威尔首次指出美联储已开启反通胀进程(disinflationary process),目前供应链紧张问题已有缓和,新租约也指向了住房通胀的最终改善,目前通胀的焦点仍是不包括房地产在内的服务业,主要矛盾在于劳动力市场非常紧张带来的薪资高涨问题。

针对加息仍较为谨慎。鲍威尔在新闻发布会中仍指出,目前美联储的加息工作尚未完成,目前美联储正在讨论未来还有几次加息,因此目前仍不明确终端利率水平。同时鲍威尔指出基于当前的经济前景,年内或仍不适合降息。

(四)市场即期影响:鸽派预期加深,美股大幅上涨

鸽派预期加深,美股大幅上涨。2月FOMC会议后,市场对美联储鸽派预期进一步加深,年内加息预期由会议前的12月降息25bp,调整为11月、12月各降息25bp。伴随美联储转向预期的提升,自会议声明发布至收盘,标普500指数/纳斯达克指数/道琼斯指数分别上涨1.7%/2.4%/1.1%至4119/11816/34093点;会议声明发布后4小时,美元指数下跌0.7%至101.13,COMEX黄金则上涨1.4%至1967.7美元/盎司,10Y美债收益率下行8.5bp至3.43%。

二、美元资产开始定价转向,警惕美股下跌风险

(一)年初以来资产价格开始交易Pivot预期

年初以来美元资产价格呈现出对货币政策转向(Pivot)的预期定价:美股反弹,标普500指数自年初以来上涨7.7%;美债收益率下行40bps至3.39%;美元指数下跌3.4%至101.2。同时,本轮美股反弹主要来自市盈率提升,EPS则在持续回落,反映美股更多受益于货币政策转向预期带来的估值改善。

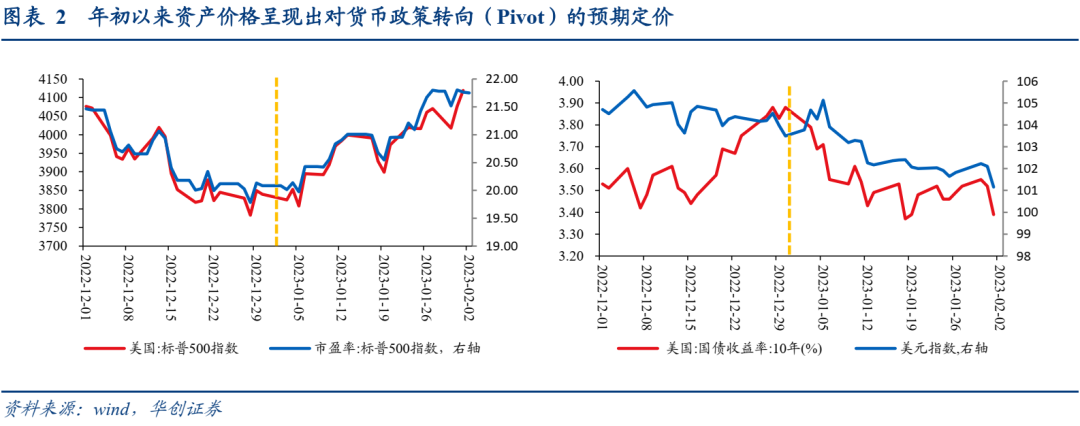

支撑当前政策转向交易背后的因素,主要在于:一方面,随着美国通胀数据的回落,通胀预期开始显著下滑:美国通胀自2022年6月见顶回落,目前已降至6.5%,通胀结构中汽油、汽车、食品等价格均已回落。通胀读数的回落带动了通胀预期,特别是居民部门通胀预期的缓和。另一方面,12月FOMC会议后市场对美国经济衰退的预期更强、对美联储货币政策的预期也较官方指引更为鸽派:加息终端利率层面,2月FOMC会议前后,市场预期终端利率区间均为4.75%-5%,始终低于12月点阵图显示官员预期的5%-5.25%;降息时点层面,尽管美联储主席鲍威尔以及其他联储官员均表态过今年不会降息,但市场在2月FOMC会议前押注12月首次降息25bp,而在2月会后甚至预期年底降息2次。

(二)美股定价偏差较大,警惕后续下跌风险

年初以来的资产价格究竟定价了2023年多大幅度的货币政策转向预期?我们依据在《各类资产“已计入”多少加息?这才最重要——5月FOMC会议点评》所采用的估算方法,计算可得:以2月FOMC会议前的数据估算,1年期国债收益率隐含2023年累计加息25bp,当时市场对美联储今年加息的预期为1月与5月各加息25bp,12月降息25bp,全年累计加息幅度为25bp,因此可见1年期国债收益率的定价相对合理。不过,考虑到1Y国债仅定价加息幅度,未反映具体加息节奏,未来若货币政策节奏有所调整,如:5月未如期加息、经济衰退带来年内降息预期走强,则美债收益率仍有进一步下行空间。

美股点位则隐含了2023年美联储将累计降息225bp,这一定价与市场的政策预期偏差较大。实际上,当前标普500指数相较EPS本身就有明显超涨(从过去50年的经验而言,美股的每股盈利和指数走势一直是匹配的),且彭博一致预期显示2023年上半年美股EPS将录得负增长,全年EPS增速也将明显放缓。因此,在当前美股对货币政策转向预期明显“抢跑”、对EPS预期却不充分的背景下,需警惕年内美股的下跌风险。

本文转载自微信公众号“一瑜中的”,作者:张瑜 殷雯卿;智通财经编辑:叶志远。