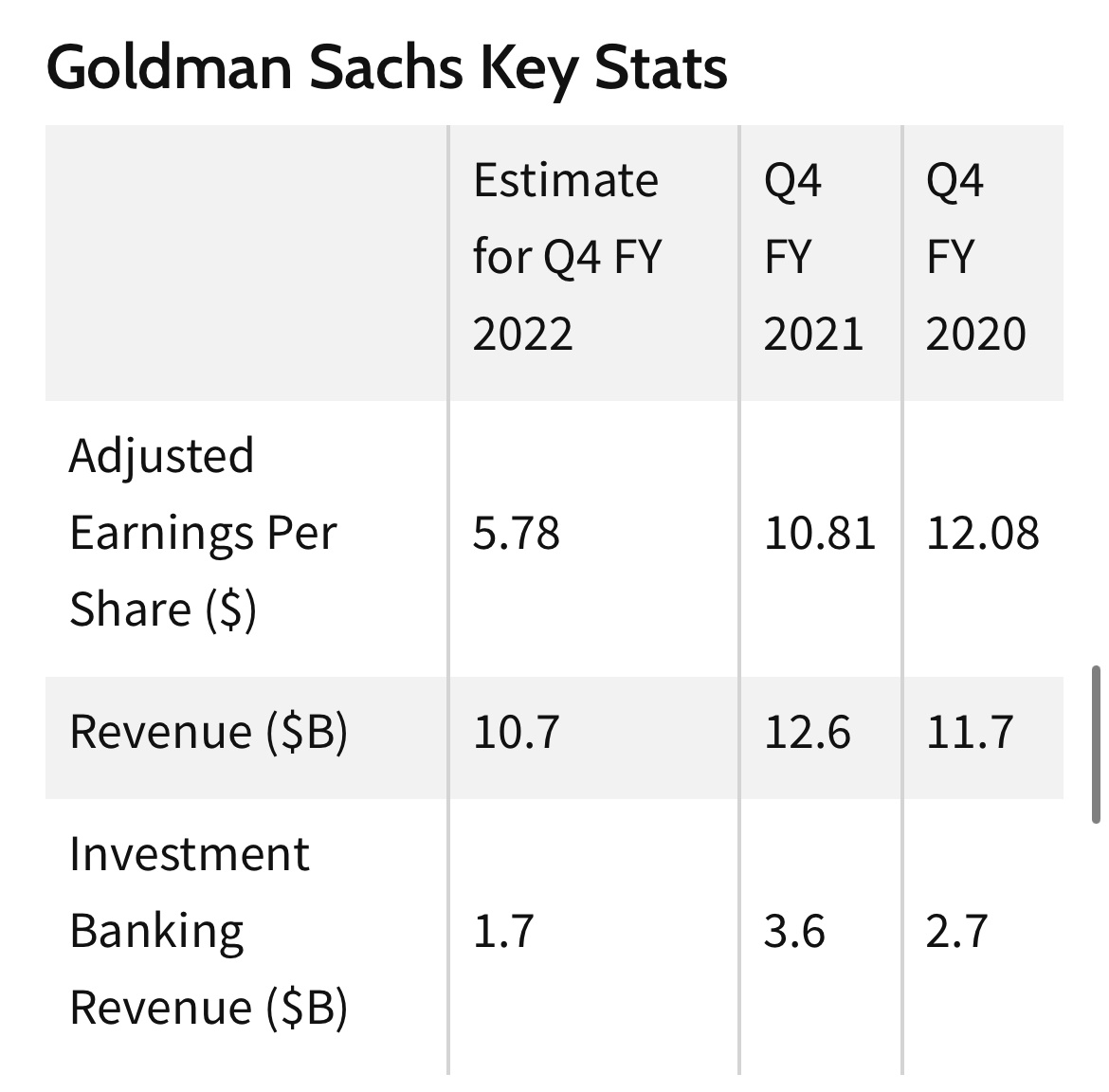

智通财经APP获悉,高盛(GS.US)将在周二股市开盘前发布第四季度财报,资产管理业务重新燃起了市场热情。这家华尔街巨头正在放弃以消费者为中心的增长战略,该战略已使其蒙受了数十亿美元的亏损。根据Visible Alpha分析师预估,这家以投行业务和自营交易著称的华尔街大行调整后每股盈利(EPS)预计为5.78美元,仅为上年同期EPS的一半。这将是自2020年第二季度以来的最低每股盈利,原因是信贷损失准备金不断增加,并购交易营收大幅减少,预计这将使高盛的投行业务收入同比下降一半。华尔街预计高盛第四季度总营收将同比下降15%,为两年多来的最低季度总收入。

在这份季度报告发布之前,高盛本周刚刚裁员3,200人,占该公司员工总数的7%。去年10月,高盛进行了首席执行长所罗门(David Solomon)四年任期内的第三次重大重组,将财富管理和资产管理业务再次划归同一个部门,以突显该公司对增加其佣金收入的兴趣。最新战略转变的更直接影响,是突显出高盛最近缩减在消费贷款和银行业的业务所造成的损失。该公司上周四公布了重组后业务部门的预估追溯业绩,当时透露,2022年前9个月的收入为12亿美元,自2020年初以来为30亿美元。

新的平台解决方案部门的亏损可能会进一步扩大,该部门包括高盛的信用卡贷款、银行交易支付处理和GreenSky,后者是高盛在2021年9月金融科技公司估值接近峰值时以22亿美元收购的专业贷款机构。据报道,高盛可能在周二公布第四季度平台解决方案亏损超过20亿美元。

所罗门在上个月底的一份员工备忘录中表示:“影响商业前景的因素有很多,包括紧缩的货币环境正在减缓经济活动。我们需要谨慎行事,明智地管理我们的资源。”

投资银行业务和(对高盛而言)消费贷款业务的不景气时期,提高了资产管理、财富管理和自营交易业务业绩的风险。股票、固定收益、外汇和大宗商品交易收入占高盛第三季度营收的一半多一点,占净利润的80%。

上周五,其竞争对手摩根大通(JPM.US)公布,第四季度交易收入同比增长7%。摩根大通还公布了23亿美元的信贷损失拨备。小摩认为“公司宏观经济前景的温和恶化,现在反映了核心情况的温和衰退。”

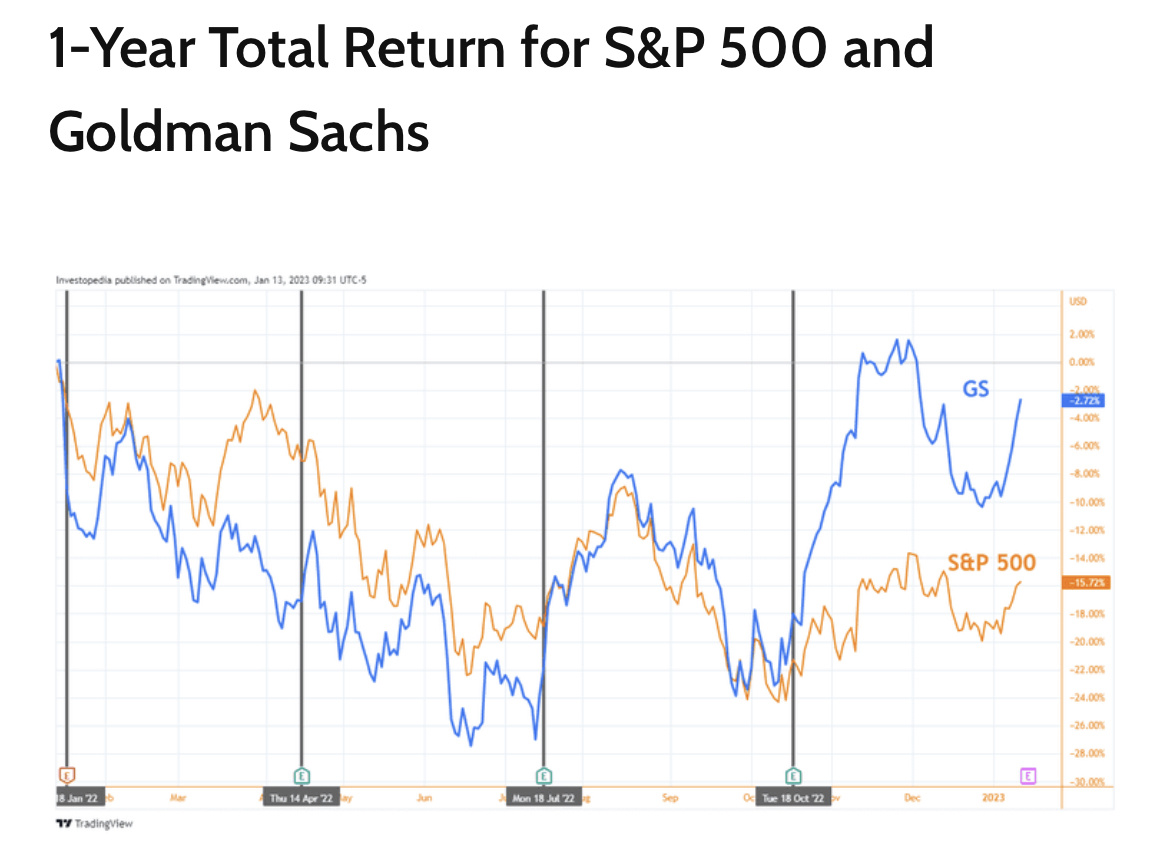

高盛的股价基本上没有受到坏消息的影响,全年总回报率为-2.7%,跑赢标普500指数,而标准普尔500指数为-15.7%。该股在2023年迄今上涨了近8%,自7月14日以来上涨了31%,这还不包括上周五午盘交易中近1%的涨幅。

关键指标

投行业务收入包括高盛为客户提供并购咨询(包括其他交易)以及承销公司债券和股票发行所收取的费用。由于股市熊市和下半年并购活动低迷,高盛的咨询和股票承销收入在2022年大幅下降。该公司第三季度投资银行业务收入同比下降57%,较2022年环比下降26%。