核心结论:①22年10月底以来行情属于牛市初期第一波上涨,历史上平均持续3个月,宽基指数涨幅30%附近,对比历史,这次时空均未到。②过去牛市第一波上涨期间风格偏均衡、行业轮涨普涨,这次低点上涨以来价值略占优,借鉴历史成长接下来有望接力。③成长领域重视数字经济(TMT),新能源有结构性亮点,券商也值得关注,全年而言消费望复苏反转,必需消费品更优。

对比历史看本轮上涨空间及结构

近一周1/9-1/13市场小幅上涨,目前上证指数和万得全A已接近22年12月初的高点,沪深300指数则已超过前高,结构方面近一周消费和周期等价值板块继续领涨。往后看,本次的上涨行情能否进一步延续?价值板块能否继续跑赢?本文对比历史市场底部后的第一波上涨,对前述问题作分析。

1. 对比历史,本轮上涨可能未完

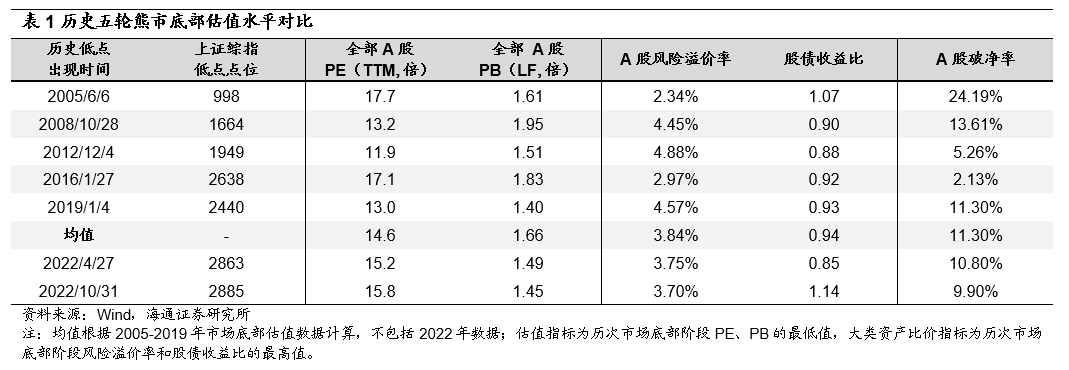

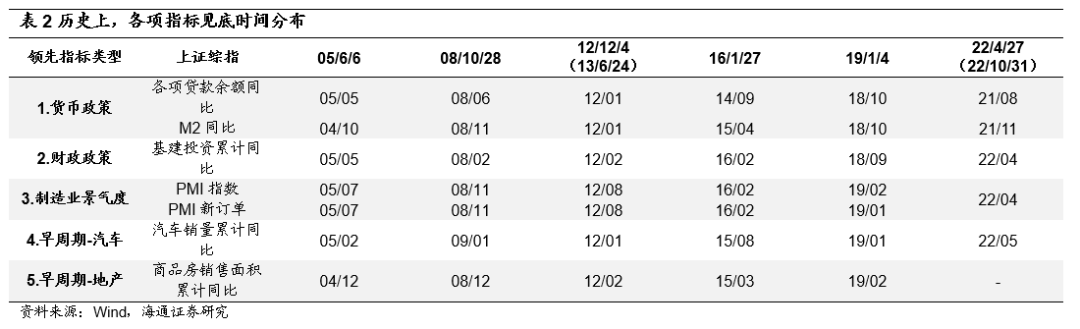

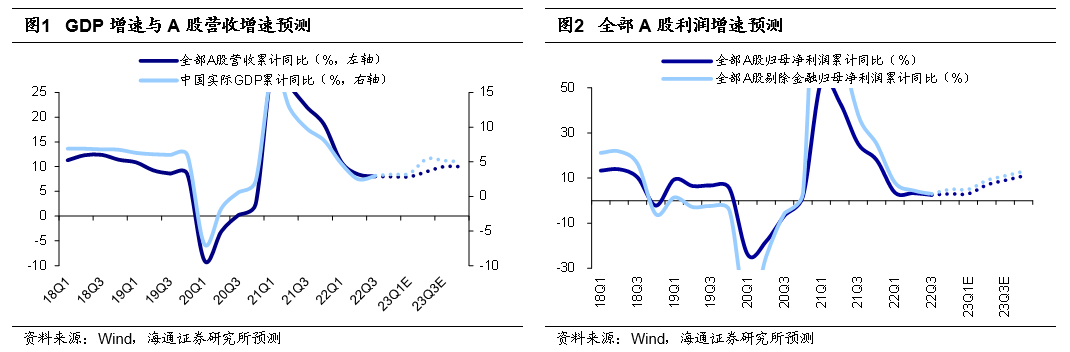

本轮上涨的性质:牛市初期第一波上涨。拉长时间来看,本轮A股上涨行情始于22年10月底,从估值角度看当时A股已经处在历史底部位置:对比过去5轮牛熊周期的大底,去年4月末和10月末A股的估值、风险溢价、股债收益比、破净率等指标均已处于大的底部区域,即A股走势形成了W型的双底,详见表1。我们在年度策略《旭日初升——2023年中国资本市场展望-20221203》(点击链接查看原文)中分析过,结合基本面和市场面的维度看A股均已确认3-4年大的周期底部,目前中国经济正从衰退后期走向复苏早期,A股盈利增速已经达到底部区域,基本面领先指标显示A股底部已经过去(详见表2),进入牛市初期的向上通道。往23年看,随着稳增长政策落地见效推动经济修复,预计23年国内实际GDP同比增速将接近5%,对应6%的名义GDP增速。落实到A股基本面,A股营收和盈利增速有望整体上行,预计23年全A归母净利润同比增速有望达到10-15%。从资金维度看,23年美联储加息有望停止、国内居民资产配置力量渐显,因此海外流动性、国内微观资金面均有望边际改善,我们预计23年A股增量资金有望达到1万亿元。因此,在前述诸多积极变化推动下,23年A股有望进入牛市初期,而本轮22年10月底以来的行情或属于A股牛市初期的第一波上涨。

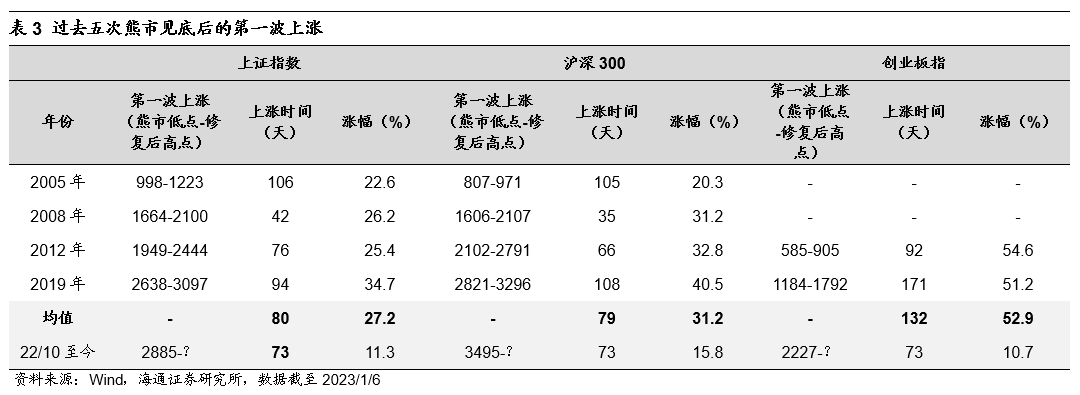

对比历史牛市初期第一波上涨,本次行情可能未完。回顾历史上A股从底部修复的过程,熊市最低点出现后,A股开始进入牛市初期的第一波上涨,这个阶段基本面还未改善甚至还在回落后期,市场的上涨主要源自政策宽松,情绪修复,我们把这个阶段划分为牛市的孕育期(包括牛市1浪上涨+2浪回调),详见《牛市有三个阶段——20190303》(点击链接查看原文)。过去05-07年、08-10年、12-15年、19-21年四次牛市的孕育期中,第一波上涨期间上证指数最大涨幅均值为27%、沪深300为31%,时间持续3-4个月;如果以创业板指为例,12-15年、19-21年两次牛市的孕育期中,创业板指平均涨幅更是高达53%,具体数据详见表3。16-17年是结构性行情,各类指数有涨有跌,市场整体没有增量资金,背景略有不同,故本次未统计在内。22年10月底以来上证指数最大涨幅11%、沪深300涨幅16%、创业板指涨幅11%,上涨持续73天,较以上4次牛市第一波上涨的时空尚有差距。

2. 历史上牛市初期市场普涨轮涨

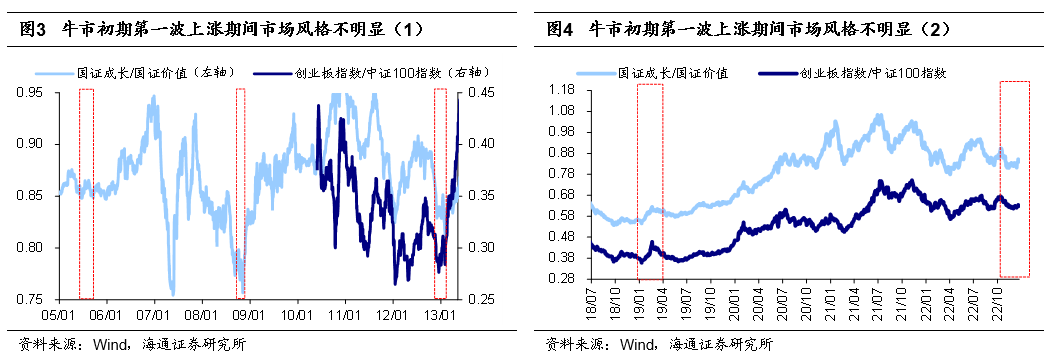

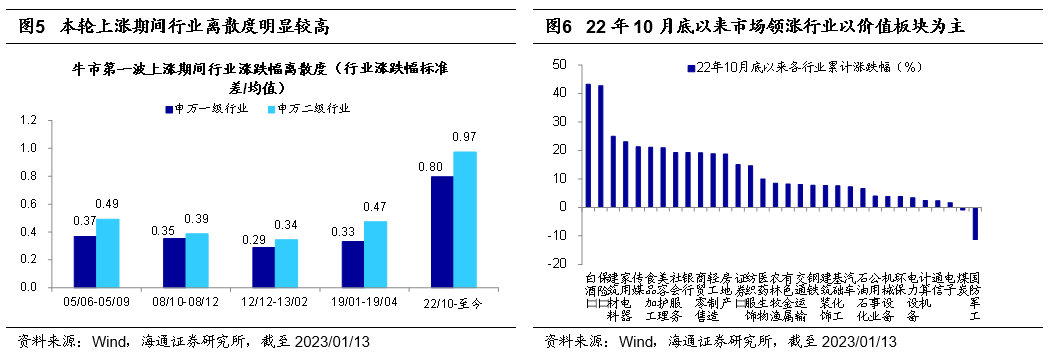

牛市第一波上涨期间风格较均衡。回顾历史上牛市初期的第一波上涨,可以发现期间市场会呈现各行业普涨、轮涨的特征,最终市场风格往往较均衡。以国证成长和国证价值指数来衡量风格,05/06-05/09期间成长累计涨18%(期间最大涨幅18%,下同)、价值累计涨19%(19%),08/10-08/12期间成长累计涨28%(37%)、价值21%(28%),12/12-13/02期间成长累计涨33%(36%)、价值涨32%(35%),19/01-19/04期间成长累计涨45%(49%)、价值涨32%(35%),即成长和价值的走势并未明显分化。我们进一步比较历轮牛市第一波上涨期间各行业涨跌幅离散度(以行业涨跌幅标准差/均值计算),可以发现05、08、12、19年四轮牛市第一波上涨期间申万一级行业涨幅的离散度基本在0.3左右,二级行业涨幅离散度在0.4左右,而本次22年10月底以来的上涨行情中,申万一级、二级行业的涨幅离散度分别为0.8、1.0,行业间分化相较历史明显更大。

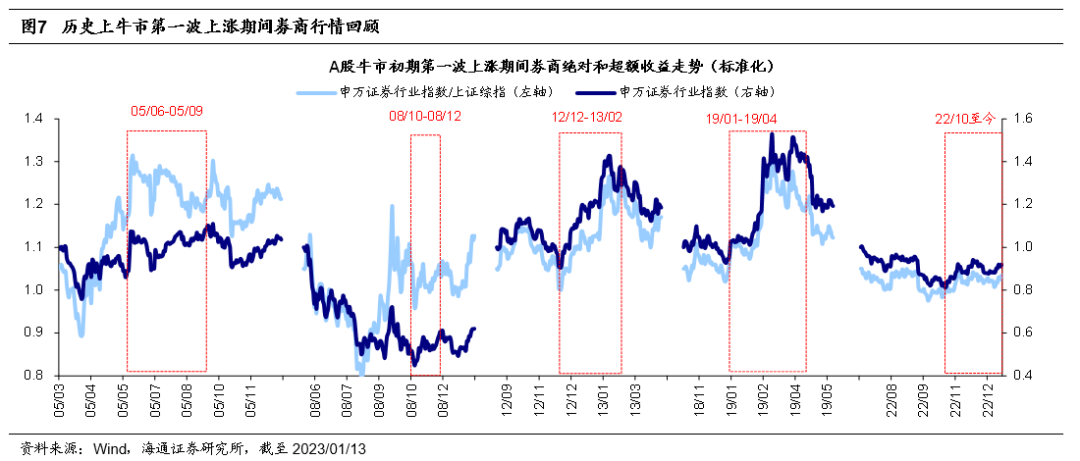

本轮上涨行情后期风格有望转向成长。22年10月底以来(截至2023/01/13,下同)的上涨行情中价值板块明显跑赢,成长和价值风格间的分化已经较为明显,其中白酒和保险板块的累计涨幅明显较高,超过40%,家电、建材、银行、地产等板块涨幅同样居前,而电子、计算机、通信和电力设备等成长板块的累计涨幅则不到5%。因此,参考历史,未来随着本轮上涨行情进一步延续,前期涨幅较小的成长板块有望轮涨并趋势性跑赢。除了前述成长板块外,在大金融细分板块中券商指数的涨幅同样相对较低,22年10月底以来仅上涨15%,涨幅略低于沪深300。回顾历史上牛市初期第一波上涨中的券商行情(详见图7),可以发现若券商行情提前启动,则在底部第一波修复行情中券商超额收益将不明显,如05、08年;而如果市场上涨前期券商板块未明显跑赢,则券商行情可能在底部第一波修复的中后段启动,如19年。在本次22年10月底以来的上涨中,券商板块并未录得明显的超额收益,借鉴历史经验,未来随着本次上涨行情进入后半段,券商行情或值得关注。

3. 牛市第一波上涨行情望继续,后半段重视成长

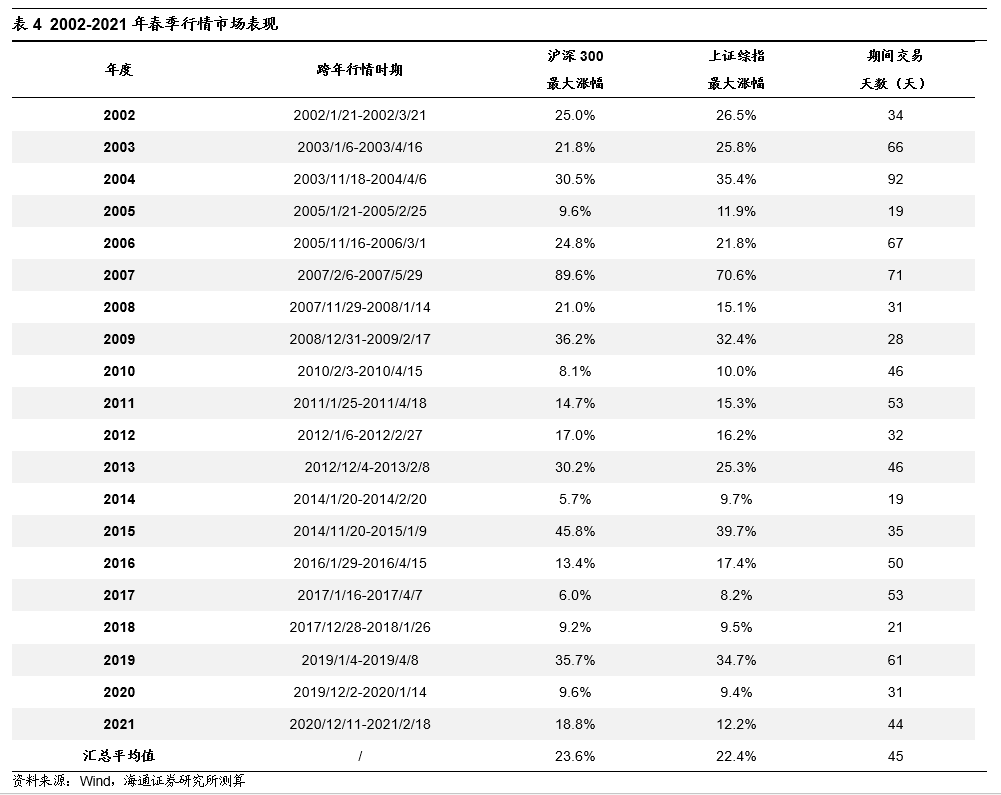

本轮22/10以来的牛市第一波上涨未走完。如前文所述,从牛熊周期视角出发,我们认为对比历史牛市初期第一波上涨时空,本轮22年10月底以来的上涨行情或仍未结束。此外,当前恰逢岁末年初,季节性规律显示此时的A股往往会迎来春季行情。从历次岁末年初躁动行情回顾来看,春季行情通常每年都有,背后的原因源自于岁末年初往往是重大会议召开时间窗口,同时11月到3月A股基本面数据披露少,且年初资金利率通常有所回落,开年投资者的风险偏好相对更高。春季行情具体的启动时间早晚往往与上年三四季度行情有关,若三四季度行情较弱,则春季行情启动偏早,若三四季度行情较好,则春季行情启动较晚,1月中下旬甚至2月初才启动,详见表4。由于22年7月-10月A股表现较弱,因此本轮春季行情自22年10月底开始启动。对比历史上的A股春季行情,期间指数涨幅大多超过20%,而22年10月底以来的本次行情中上证指数涨幅10%、沪深300涨16%,对比历史仍有上行空间。目前,我国生活生产已在走向正常,截至2022/01/10全国主要城市的出行数据已在持续回升,百城拥堵延时指数和18城的地铁客运量已修复至11月以来这一波疫情前的水平。未来,稳增长政策有望进一步发力推动经济基本面继续修复,本轮上涨行情有望延续。

本轮牛市第一波上涨望继续,后半段重视成长。行情结构方面,如前文所述,历史上市场熊转牛后的第一波上涨期间行业往往轮涨、普涨,最终整体市场风格较均衡。而本轮22年10月底以来的行情中市场风格已明显偏向价值,我们认为随着本轮行情进行到后半段,成长风格有望开始表现。结合政策、技术和市场面三个维度判断,我们认为成长板块中数字经济或更加值得关注,此外还有低碳经济和券商。

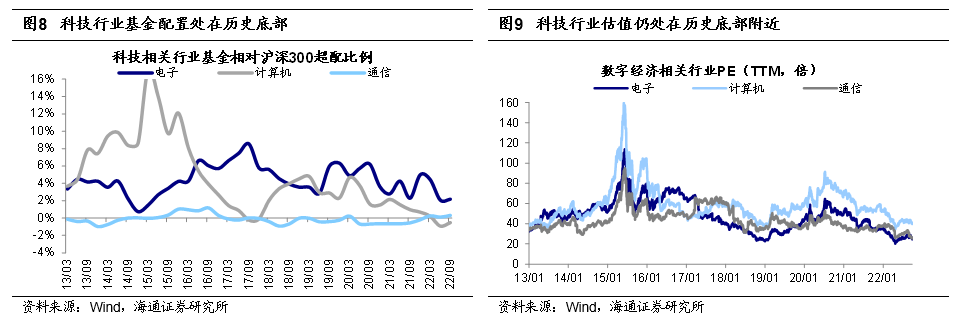

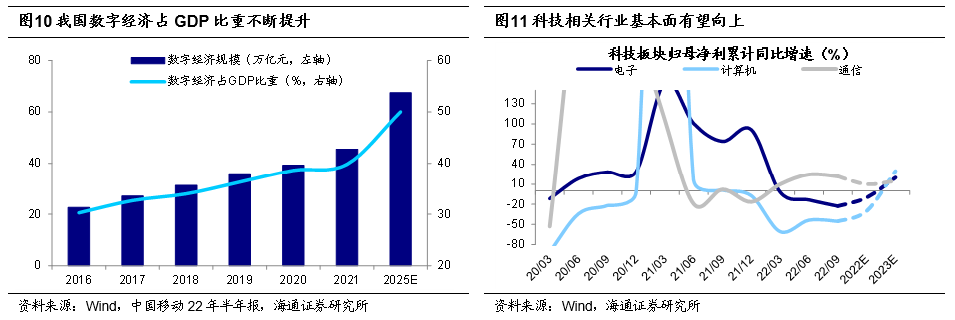

政策+技术双轮有望推动低估低配的数字经济行情展开。对比各行业的估值和配置结构来看,当前科技板块仍明显低估低配,目前计算机自13年来PE分位数仅为32%,传媒32%、电子12%,通信1%,公募基金的超配比例也处于过去10年的低位。往后看,结合政策和技术的维度判断,我们认为数字经济板块或将迎来机遇。政策方面,我们认为数字经济等新兴科技行业是现代化产业的典型代表,是兼顾短期刺激有效需求和长期增长有效供给的最佳结合点,具备供给创造需求的特质。随着23年稳增长政策发力,政府对相关领域的投入或将不断加大。当前支持数字经济相关的顶层政策不断推出,如“数据二十条”。技术方面,我国数字经济产业蓬勃发展,正推动人工智能、量子计算等前沿技术突破和应用。随着产业发展,数字经济辐射硬件、软件、服务商等TMT领域,有望提振TMT行业基本面,我们预计TMT板块23年归母净利润同比增速有望达到25%左右,在大类行业中增速最快且环比改善幅度最明显,基本面的改善有望推动数字经济行情展开。

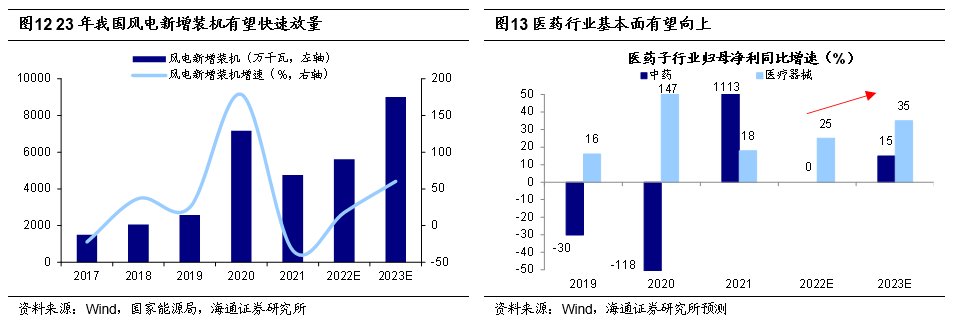

关注新能源板块结构性机会,此外还有券商。除了数字经济外,新能源产业同样是我国建设现代化产业体系的重要一环,中央经济工作会议要求加快新能源、绿色低碳技术的研发和应用,支持新能源汽车消费。当前新能源产业链估值已从高点回落,23年可关注板块中景气度维持高位的细分领域,如风电光伏、储能、新能源车智能化等。此外,我们在前文分析过,若券商在市场底部以来的第一波上涨初期未明显跑赢,则券商行情可能将在牛市第一波上涨的后半段启动。目前券商板块同样处于低估低配,PE(TTM)仅位于13年以来25%的历史分位,同时基金相对自由流通市值和沪深300基准明显低配券商板块,若未来行情进一步升温带动股市成交放量,券商行情同样值得重视。

全年维度关注消费复苏。消费方面,目前促消费同样是政策关注的重点,未来疫情扰动渐去叠加政策支持有望推动消费基本面改善。结合估值和盈利修复匹配程度,我们认为短期看短期传统零售或纺织服装还有修复空间,当前餐饮、酒店、景区演艺等受益于强复苏预期,估值先于基本面修复,但后续需通过高频数据追踪以验证需求复苏程度,详见《疫后哪些消费复苏更强?——后“疫”时代报告系列1》(点击链接查看原文)。此外,低估低配的医药也有望迎来基本面改善,短期来看,当前疫情影响仍在持续,新冠防疫产品和抗感冒药物需求旺盛。展望23年,借鉴21年疫后复苏经验,器械、医疗服务、中药有望增长较快。

风险提示:疫情扰动影响经济复苏。

本文选自微信公众号:股市荀策。智通财经编辑:张计伟。