随着近期国内核心城市感染率逐步到达峰值,医美线下客流正逐步恢复。在这临近春节的窗口期,国内多家医美机构配合推出折扣政策,带动上游出货端的上行。

虽然从消费市场视角仅能管中窥豹,但近日二级市场多家医美器械股的表现验证了以上所言非虚。例如在1月10日,港股复锐医疗科技(01696)收涨10.8%;华润医疗(01515)、春立医疗(01858)和现代牙科(03600)分别收涨8.22%、9.01%和9.67%。

实际上,2022年年末至今,很多港股通创新药械都已起飞,比如康方生物、康宁杰瑞和沛嘉医疗等。不少创新药头部企业例如信达生物也在股价新高附近。药械股集体走高的背后其实是投资者看好中国创新药械产业在2023年的复苏增长。

不过作为国内创新医疗器械知名企业,微创医疗(00853)在集采风险出清叠加疫后手术量恢复等多重利好催化下,股价虽有增长但估值依然处于底部。

医疗器械步入行业回暖期

对于医疗器械行业而言,2022年并不友好。

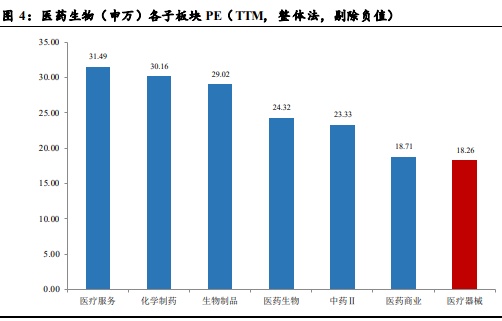

据智通财经APP了解,从整体行业来看,2022 年初至今,经过近一年的调整,目前医疗器械板块 PE 仅 18.26 倍, 低于历史中位数水平(48.02 倍),处于历史分位点 2.61%。

从细分赛道来看,医疗设备、 医疗耗材、体外诊断板块分别位于历史分位点 20.35%、33.92%、0.36%,各赛道估值水平也已回落至低位。 而从个股来看,医疗器械行业个股整体也是涨少跌多,以A股为例,仅 11 只个股实现正收益,绝大部分个股跌幅大于20%。

而在港股市场,在“医疗器械都会纳入集采”恐慌情绪以及“亏损扩大”的明牌作用下,2022年下半年的器械股股价波动显然变得更大。以微创医疗为例,其从7月初至今都处在持续走低的行情中,股价也从7月初区间最高的每股25.20港元跌至9月2日最低的15.22港元,区间跌幅达到39.6%。

结合宏观政策来看,此前市场对集采的悲观预期一直是压制板块行情的核心因素。不过市场对器械集采已有充分预期,且脊柱集采、电生理集采、冠脉支架集采续约都再次表明,集采是在保证临床效果的前提下,压缩渠道费用,给予生产企业合理利润。

实际上,积极支持创新器械发展一直是医保局此前政策出台的主要出发点。

例如,完善医药集中采购平台挂网机制,助力新的医疗器械顺利参与市场交易;指导各地及时将符合条件的创新医用耗材按程序纳入医保支付范围;DRG/DIP医保支付方式改革的过程中,对创新医用耗材等按相关规定和程序予以支持。

政策对于创新器械的支持也可以从产品获批情况反映。

据智通财经APP了解,从2014年药监局《创新医疗器械特别审批程序(试行)》实行以来,2014-2022年共有134个创新器械获批,其中2021年获批创新器械数量创新高,单年获批数量达到35项高于上年的26项。截至今年8月末,国内合计共有176个创新器械获批,其中2022年获批数达42项,已超2021年全年。

由于医疗新基建将持续保持高景气,对于创新器械来说,2023年或仍是采购高峰。

原因在于,疫情前,由于分级诊疗制度限制,三级医院的扩张受到限制,但新冠疫情暴露国内医疗资源不足、建设不够完整的弊端,因而疫情后相关部门印发系列政策,鼓励优质医疗资源下沉,新医院立项数量压 制得到明显的恢复,连续两年创新高。

随着新一轮医疗基建自疫情后逐渐在全国铺开,在医院新院区建设需求催化下,较大规模产能将陆续释放,创新医疗器械相关企业显然将从中受益。

平台型械企有何估值逻辑?

对于微创医疗分拆子公司上市,市场一直对此颇有微词。其实近年来,众多跨国医械巨头宣布了其拆分计划,包括美敦力、强生、GE等。

例如,2021年11月,强生表示将把年收入146亿美元的消费者健康部门从制药和医疗器械业务中拆分出来独立上市,这也是强生136年历史上最大的一次改组,预计将在今年完成。

可见,巨头公司们的业务模式从“巨无霸”型走向简化、聚焦和平台化。一方面,是因为其母公司产品过了高速成长期,市场不能够再给出高估值,更适合将各个业务板块分拆进行融资;另一方面,拆分更有利于公司将资金部署到最符合其长期增长战略的核心业务之中,推动公司保持高效运转及持久增长。

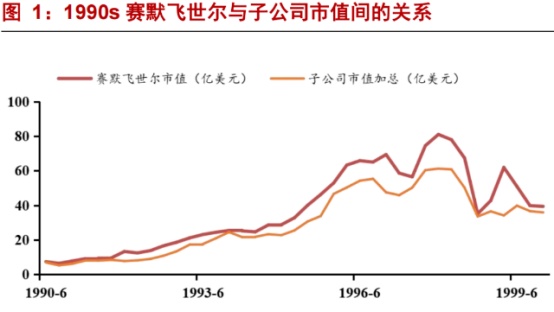

实际上,欧美市场对平台化器械企业并不陌生。赛默飞世尔在20世纪90年代前后,为促进公司各板块发展,曾按板块拆分出子公司上市,至1995年共分拆出7家上市公司。市场以SOTP(sum of the parts,分类加总估值法),发现其各子公司市值按照持股比例加总与赛默飞世尔的市值基本协同。

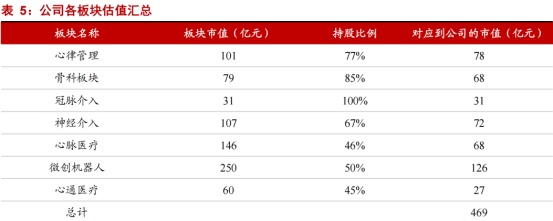

反观微创医疗,作为一家覆盖心血管、骨科、心率管理、动脉及外周介入、神经介入、心脏瓣膜、机器人、电生理、眼科和医美等众多领域的医疗器械平台型公司,其在2019年后,陆续分拆了包括心脉医疗、微创机器人、心通医疗、微创电生理和微创脑科学等多家子公司上市。但根据浙商证券统计数据,去年6月22日,当时微创各板块估值加总约469亿元,微创母公司同期市值仅为359亿港元。即使在今年1月11日,微创医疗市值增至431亿港元,仍不及当时其各板块估值加总。

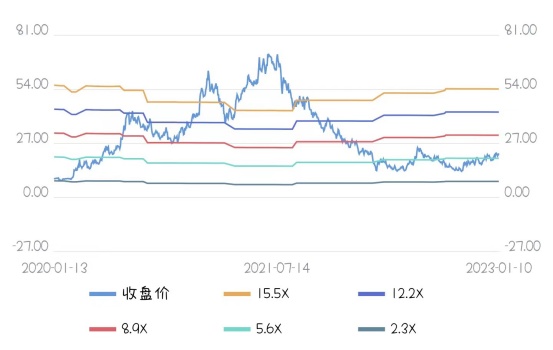

而从纵向估值来看,目前微创医疗PS估值仅6.30倍,也远低于三年估值中枢。

正如上文提到,近期受政策利好及市场需求的推动,AH药械股均有不错涨幅,恒生医疗保健指数甚至已接近去年7月份高点。相较之下,微创的走势并不尽如人意。其直接原因可能是受张江公司等减持的影响。但从基本面来看,微创后续依然存在持续走高的可能。

从2022年的业务发展数据来看,微创年内已新拿三类证21款,数量同比去年增长50%;,年内新进国内创新器械特别审查程序即“绿通产品”4款,累计29款,连续8年实现同业中排名第一;年内获批上市器械累计达到17款。另一方面,冠脉国际化的稳步推进和机器人产品的商业化进一步推高了其营收预期。

此前,花旗引述微创医疗管理层消息指,公司维持22年全年收入增长指引为按年增20%,同时亦维持毛利率指引为61%至63%。花旗维持其评级为“买入”。